> Трудовое право > Командировка > Важное > Как оплатить и оформить командировка за границу – командировочные расходы, суточные, авансовый отчет

Для решения различных производственных вопросов работодатель может отправлять трудящихся в командировки, в том числе за границу.

Цель зарубежных служебных поездок может быть самой разнообразной.

Визит работника в другую страну может понадобиться для обмена опытом, подписания заграничного контракта, выполнения других задач за рубежом подобного характера.

| Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.Если вы хотите узнать, как решить именно Вашу проблему — воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

Командировка, подразумевающая собой отправку сотрудника за границу, должна оформляться в соответствии с установленными ТК РФ правилами.

Особые условия к оформлению данного мероприятия выдвигаются в том случае, если сотрудник выезжает за границу.

Информация о служебных командировках отражена в 166 статье ТК РФ и других нормативных актах. Кроме этого сведения, касающиеся данной темы, могут присутствовать в локальной документации компании.

На основании этой бумаги специалист отправляется на определенный промежуток времени в другую страну для выполнения служебных задач.

В компании может быть разработан специальный шаблон, с использованием которого должны издаваться подобные приказы. Он, в свою очередь, должен быть утвержден соответствующим Положением или приказом.

Для оформления документа также разработан рекомендованный образец – форма Т9.

В распоряжении следует отражать такие данные:

- наименование организации и структурного подразделения, специалист которого отправляется в зарубежную командировку;

- код ОКПО;

- наименование документа;

- порядковый номер приказа;

- дата оформления распоряжения;

- сведения о работнике – инициалы, должность, табельный номер. Если в командировку за рубеж отправляется несколько сотрудников, данные о них оформляются в виде таблицы;

- сведения о месте командировки. Страна, регион, наименование встречающей компании;

- дата начала и окончания заграничной командировки, продолжительность мероприятия;

- информация об источнике финансирования;

- основание для издания распоряжения. В качестве такового может выступать заявление трудящегося, служебная записка начальника структурного подразделения и т.д.;

- подпись главного руководителя фирмы, его инициалы и должность;

- подпись специалиста, отправляющегося в зарубежную командировку.

В 2021 году вступили в силу новые правила, согласно которым командировочные удостоверения стали необязательными документами.

Каждый работодатель вправе решать сам, оформлять сотрудникам, отправляющимся в командировку такое удостоверение, или нет.

Аналогичным образом обстоит ситуация со служебным заданием.

Рекомендуемым к оформлению документом является дополнительное соглашение. Оно заключается с сотрудником на период действия командировки за границу.

В нем указываются нюансы, касающиеся данного события. К примеру, напоминание о необходимости оформления загранпаспорта. При необходимости работник оформляет медицинскую страховку.

- Какие командировочные расходы оплачиваются при отъезде в другую страну?

- Размер суточных при заграничной служебной поездке

- Как рассчитать оплату за день отъезда и приезда?

- Как пересчитать затраты в валюте?

- Как заполнить авансовый отчет при возврате из-за рубежа?

- Выводы

- Суточные за границей в 2021 году

- Таблица с размерами

- Отличия от суточных по России

- Порядок выплаты

- Особенности налогообложения и страховых взносов

- Как правильно оформить командировку за границу — Бесплатная Юридическая Помощь

- Процесс отправки работника за рубеж состоит из следующих этапов:

- К расходам, необходимым для сопровождения служебной поездки за границу, относятся:

- Оформление командировки за границу. С чего начать?

- Как оформить командировку за границу: необходимые документы

- При этом к авансовому отчету в обязательном порядке необходимо прикрепить:

- Командировка за рубеж и связанные с ней расходы

- Скачать образец бесплатно:

- Как правильно оформляется командировка за границу?

- Оформляем загранкомандировку

- Предварительный контроль и заблаговременные мероприятия

- Какими инструкциями снабдить командированного сотрудника?

- Итоги

- Командировка за границу: тонкости учета

- Командировочные расходы согласно ТК РФ и НК РФ включают в себя:

- Авиабилеты

- Расчет бонусами

- Невозвратный билет

- Квалификация выплат

- Личная карта

- В иностранной валюте

- Иностранные налоги

- Приезд иностранца в РФ

- Командировка за границу в 2021 году. Суточные

- Нормативная база

- Кого можно отправить в командировку?

- Порядок оформления

- Этапы подготовки к командировке

- Подтверждение трат

- Размер суточных

- Бухгалтерские проводки

- Порядок предоставления аванса

- Кто оплачивает получение загранпаспорта?

- Налогообложение командировочных затрат

- 🎥 Видео

Какие командировочные расходы оплачиваются при отъезде в другую страну?

Правила, обязательные к соблюдению при отправке трудящихся в командировки, в том числе зарубежные, отражены в Положении об особенностях направления работников в служебные командировки.

Согласно данному нормативному акту, сотрудники могут быть отправлены руководством в командировку за рубеж при возникновении соответствующей необходимости.

https://www.youtube.com/watch?v=ZRS_pLo7WBk

Продолжительность заграничного мероприятия также определяется работодателем. В документе отражен перечень трудящихся, которых нельзя отправить в командировку.

В Положении также указан перечень расходов, оплата которых – обязанность работодателя.

В стандартном случае таковыми являются:

- транспортные расходы и оплата арендованного жилья;

- дополнительные расходы, требующиеся для оплаты непостоянного места жительства во время командировки;

- иные денежные средства, потраченные работником после получения разрешения от руководства.

Перечисленный список считается стандартным, и оплачивается трудящемуся в любом случае, вне зависимости от места командировки.

Если последнее находится за границей РФ, к перечню добавляются другие расходы, обязательные к возмещению:

- денежные средства, потраченные на оформление загранпаспорта, визы и другой подобной документации;

- обязательные сборы – консульские и аэродромные;

- сборы, оплата которых необходима для получения права на въезд в другую страну или трансфер;

- расходы, потраченные на оформление обязательной медицинской страховки;

- другие обязательные платежи и сборы.

Технология возмещения сотруднику потраченных им денежных средств в предприятиях коммерческого плана устанавливается коллективным договором или другим локальным актом. Данное правила регламентировано 168 статьей ТК РФ.

Размер суточных при заграничной служебной поездке

Согласно нормам, установленным трудовым законодательством РФ, размер суточных при командировках за границу определяется работодателем самостоятельно.

Информация по данной теме при этом обязательно отражается в коллективном соглашении или другой подобной бумаге.

На величину суточных ключевое значение оказывает страна, в которую сотрудник отправляется в командировку.

В случае с коммерческими предприятиями размер выплаты устанавливается руководством.

Для работников государственных учреждений суточные устанавливаются Правительством РФ.

К примеру, при отправке в командировку в Белоруссию, работодатель должен установить величину суточных, которая равна 57 долларам.

В ситуации с Великобританией этот показатель возрастает до отметки 69 долларов.

Сведения по каждой из стран можно найти в Постановлении РФ №812.

В нормативном акте отражен перечень государств и величина суточных, которая должна устанавливаться работнику при отправке в страну из указанного списка.

Как рассчитать оплату за день отъезда и приезда?

Тема оплаты суточных в день отъезда и день приезда вызывает много вопросов у специалистов отдела кадров. К примеру, как оплачивать день отправки, если самолет, на котором работник отправляется в командировку, вылетает в 23:00?

Для того чтобы разобраться, как поступить в данной ситуации, необходимо изучить информацию, представленную ниже.

Днем отъезда в заграничную командировку считается день, в который транспортное средство, доставляющее специалиста в другую страну, выбывает из населенного пункта по расположению его места работы.

Днем приезда считается день, в которое транспортное средство, выполнявшее аналогичную функцию, доставляет сотрудника назад в домашний регион из-за рубежа.

При этом не играет роль время отправки и прибытия. Работник должен получить денежные средства даже в том случае, если отправка состоялась в 23:55, а прибытие в 01:00.

Как пересчитать затраты в валюте?

При отправке в командировку за границу суточные и другие виды выплат могут быть возмещены работнику как в иностранной, так и российской валюте.

Трудящийся вправе сам выбрать наиболее удобный для него способ.

В письме Минфина РФ от 17.07.2015 указано, что предпочтительным вариантом перечисления денежных средств на счет сотрудника является использование банковских карт — как перечислить на карту.

В Постановлении Правительства РФ №749 отражено, что технология расчета суточных и других выплат определяется коллективным договором.

Если сотрудник желает получить расчет за заграничную командировку в рублях, работники бухгалтерии должны пересчитать полагающиеся к выплате денежные средства в соответствии с курсом, установленным ЦБ РФ.

Учитывается курс Центробанка, установленный на момент перечисления денежных средств на счет трудящегося.

Как заполнить авансовый отчет при возврате из-за рубежа?

Авансовый отчет при поездке за границу может оформляться по унифицированной форме № АО-1 или в соответствии с бланком, разработанным работодателем. Документ заполняется несколькими лицами.

https://www.youtube.com/watch?v=NNvkXgNN9Fg

Прежде всего, информацию в отчет вносит сотрудник, который был в командировке. Помимо своих данных он указывает сведения о расходах.

К отчету он прилагает бумаги, подтверждающие расходы, указанные в отчете. После этого документ заполняется бухгалтером. Он вносит данные в строки «Израсходовано», «Остаток», «Перерасход».

О размерах и правилах выдачи суточных при заграничных командировках, можно узнать из данного видео:

Выводы

При необходимости отправки сотрудника в зарубежную командировку работодатель издает соответствующий приказ, а также проверяет, можно ли отправить данного специалиста в поездку или нет.

Командированному сотруднику выплачиваются суточные, размер которых устанавливается коллективным соглашением или Постановлением Правительства РФ.

Работодатель также обязан оплатить работнику все расходы, в том числе транспортные. Важно учитывать, что оплате подлежит день отъезда и приезда.

| Не нашли в статье ответ на Ваш вопрос?Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

Видео:Примеры расчета суточных при командировках по России и за рубежСкачать

Суточные за границей в 2021 году

Пребывание сотрудника в поездке по распоряжению руководителя организации и для осуществления служебных поручений оплачивается с учетом средней заработной платы и суточных за все проведенные в командировке календарные дни.

В текущем 2021 году правительство не изменило порядок выплаты командировочных за границей государства.

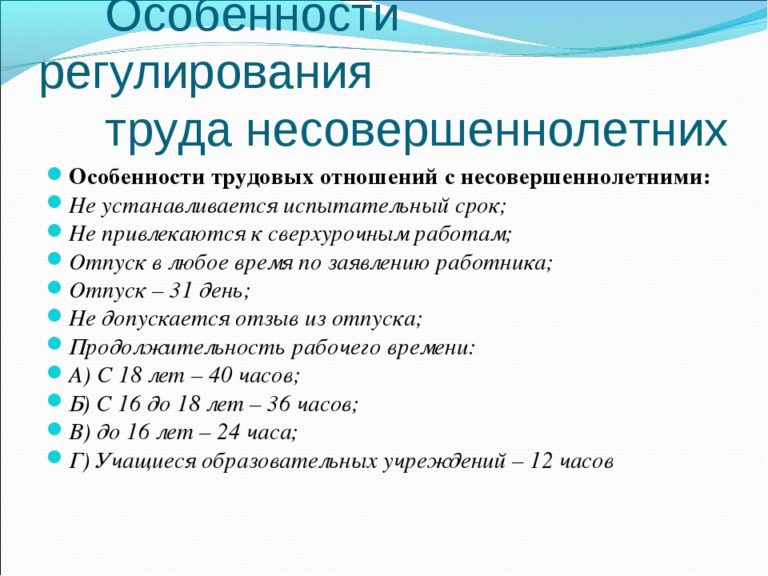

Работодатель не имеет право отправлять в командировку за границу сотрудников, которые:

- находятся в декрете;

- имеют оформленные ученические договорные соглашения;

- состоят на инвалидности с ограниченной разъездной деятельностью;

- являются несовершеннолетними, но выполняют определенные рабочие обязанности в компании.

Но работникам, занимающимся творческой деятельностью, журналистам, певцам, актерам, включая спортсменов, которым еще нет 18 лет, разрешается выезжать по рабочим вопросам за пределы страны.

В заграничную командировку можно отправить рабочих определенных категорий, по их согласию, составленному в письменной форме. Это относится к следующим сотрудникам:

- женщинам, имеющих детей, не достигших трехлетнего возраста, или мужчинам, оставшихся с детьми того же возраста без матери, также женщины в роли матери-одиночки;

- у которых есть ребенок-инвалид;

- если они присматривают или ухаживают за больным близким членом семьи;

- с установленной группой инвалидности, выполняющих программные процедуры по восстановлению организма.

Перечисленные категории служащих могут отказаться от поездки за границу по работе. Это право должно быть прописано в письменном согласии на командировку, что подтверждает их осведомленность относительно этой возможности.

Зачастую специалисты задаются вопросом по оформлению рабочей поездки за пределы страны должностному лицу, если он занят по совместительству внутри организации. Такие сотрудники могут выезжать в рабочих целях, но это должно быть грамотно отражено в документах, касающихся второго места работы.

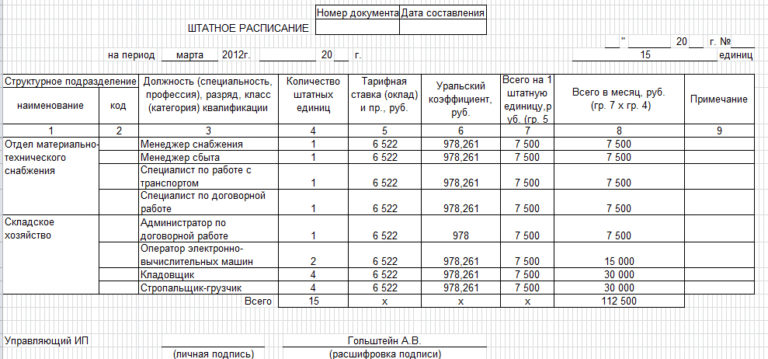

В соответствии с Постановлением Правительства РФ №812 от 26 декабря 2005 года, установленные величины суточных за время командировки отличаются в зависимости от стран, где будет выполнять свои трудовые обязанности работник. Их можно представить таблицей.

| Белоруссия | 57 |

| Украина | 53 |

| Соединенные Штаты Америки | 72 |

| Германия | 65 |

| Великобритания | 69 |

| Франция | 65 |

| Абхазия | 54 |

| Грузия | 54 |

| Латвия | 55 |

| Таджикистан | 60 |

| Молдавия | 53 |

Таблица с размерами

В соответствии с Постановлением Правительства РФ №812 от 26 декабря 2005 года, установленные величины суточных за время командировки отличаются в зависимости от стран, где будет выполнять свои трудовые обязанности работник. Их можно представить таблицей.

Отличия от суточных по России

Размер командировочных выплат за пребывание на территории за пределами Российской Федерации составляет не больше 2500 рублей для одного работника. Для рабочих поездок внутри российского государства их величина не превышает 700 рублей на сотрудника.

Оплата суточных, когда командировка за пределы России длилась только один день, производится в размере 50% от общей стоимости, назначенной внутренними правилами организации.

https://www.youtube.com/watch?v=i-H9RpxLnZ0

Поездка в рабочих целях, той же длительностью, но в пределах Российской Федерации подразумевает отсутствие выплат суточных. Руководители организаций могут установить локальными нормативными актами возмещение сотруднику затрат, связанных с данным выездом.

Главное отличие суточных заключается в том, что на территории России они предоставляются в рублях, а за границей – в определенной для страны валюте.

Оплата рабочей поездки служащим производится непосредственно перед ее началом. Руководство предварительно определяет сумму к выдаче должностному лицу.

Отправляясь в командировку, он должен иметь денежные средства на руках. Сроки выдачи командировочных регулируются законодательством.

Но работнику следует подтвердить все затраты, связанные с поездкой, сразу в день возвращения на рабочее место. Он предоставляет чеки и квитанции в отдел бухгалтерии, согласно которым производятся соответствующие выплаты за осуществленные расходы.

Бюджетным работникам перед отправлением в заграничную командировку необходимо ознакомиться с Постановлением Правительства РФ №812, принятым 26 декабря 2005 года. Данный законодательный акт предусматривает суммы компенсаций за сутки и проживание, установленные двумя Министерствами: иностранным и финансовым.

Затраты иностранных организаций также учитывают при начислении командировочных. Компания, принимающая сотрудника из России, может предоставить ему денежные средства на личные нужды. В этом случае организация, направившая служащего в рабочую поездку, не производит оплату его суточных.

Когда иностранное предприятие не возмещает личные потребности командировочного в валюте, но компенсирует ему питание, то производится оплата суточных, величина которых составит 30% от нормы. Возмещение за проживание рассчитывается согласно стоимости за одноместный номер в гостинице среднего класса.

Руководитель предприятия самостоятельно принимает решение, какую валюту использовать для перечисления суточных за пределами своей страны. Однако служащему выдается соответствующая сумма в рублях, эквивалентная валюте.

Суточные рассчитывают в следующем порядке:

- Если сотрудник был направлен в рабочую поездку за границу, должна быть произведена оплата его проживания в соответствии с законодательными нормами, соответствующие заграничным командировкам и странам, куда отправляется служащий.

- Возвращение должностного лица из за границы на рабочее место сопровождается выплатой суточных в соответствии с российскими нормами. Организация должна произвести оплату до того момента, когда он пересекает границу, а именно, днем ранее.

- При условии посещения во время рабочей поездки нескольких стран суточные рассчитывают согласно государственным нормам, учитывая место пребывания сотрудника в последний день командировки.

Порядок выплаты

Возмещение командировочных затрат должностному лицу производится за каждые сутки пребывания в поездке. В том числе компенсация распространяется на праздники, выходные, а также те дни, когда работник находился в дороге, включая неизбежные остановки.

Когда должностное лицо в командировке заболевает, ему оплачивают проживание за все время его нетрудоспособности по больничному листу, который выписывает медицинское учреждение.

Перечень затрат за весь период командировки сотрудник отражает авансовым отчетом, подтверждая их документами. Издержки, связанные с проездом, обосновываются:

- железнодорожными либо электронными билетами, маршрут- квитанциями;

- авиабилетами или контрольными купонами, посадочными талонами.

Для подтверждения расходов на проживание служащему достаточно предъявить руководству счет отеля, переведенный подробно на русский язык. Причины, связанные с использованием суточных, нет необходимости доказывать квитанциями или чеками.

Особенности налогообложения и страховых взносов

Нормирование суточных за командировку в иностранных государствах для расчета налогов и перечислений в страховой фонд производить нет необходимости. Зависимость норм и учета выражается суммами, предусмотренными во внутренних документах, а именно, в коллективном договоре, положении по командировкам.

https://www.youtube.com/watch?v=P7NvqKVQxUU

Если произвели возмещение суточных иностранной валютой, расчет налога на прибыль в таком случае осуществляется путем перевода данной суммы в российские рубли, согласно официальному курсу Центрального Банка на момент предоставления компенсации. Это правило прописано в пункте 10 статьи 272 Налогового кодекса Российской Федерации.

Вычисление налога на доходы физических лиц предполагает нормирование суточных.

Командировки за пределы нашей страны не предусматривают налогообложение на суммы расходов сотрудника за проживание, если они не превышают 2500 рублей за один день, согласно той же статье Налогового кодекса.

К примеру, если размер суточных, оплачиваемых организацией, составляет 2700 рублей, тогда 200 рублей из этой суммы облагаются налогом.

Аналогичным способом производят пенсионные выплаты, медицинские взносы, компенсации по больничному лицу и уходу за ребенком.

Таким образом, компенсация сотруднику за пребывание в зарубежной командировке предусматривается 168 статьей Трудового кодекса Российской Федерации. Если организация бюджетная, то сумма суточных вычисляется согласно законодательным актам. Остальные организации сами устанавливают их размер.

Подробная информация по загранкомандировкам представлена в данном семинаре.

Рекомендуем другие статьи по теме

Видео:Учёт заграничных командировокСкачать

Как правильно оформить командировку за границу — Бесплатная Юридическая Помощь

Многие компании сталкиваются с необходимостью направления сотрудников в другой город или страну с целью решения рабочих вопросов.

Целями поездки может быть обсуждение или подписание контракта, посещение семинара или тренинга, поиск новых партнеров и прочее.

Если обратиться к официальным терминам, то служебная командировка представляет собой поездку работника, инициированную руководством организации, с целью необходимости выполнения служебного поручения за пределами места постоянной работы.

Командировка за границу отличается более сложной процедурой документального сопровождения. В связи с этим у большинства работников возникает множество вопросов по поводу правильного оформления командировки за границу.

Процесс отправки работника за рубеж состоит из следующих этапов:

• Определение суммы выплаты командированному сотруднику;• Расчет выплат, включаемых в расчет среднего заработка за все дни служебной поездки;• Расчет суточных;• Подготовка и оформление всех необходимых документов;

• Оплата страховых взносов и НДФЛ с суточных, а также стоимости проживания и проезда.

К расходам, необходимым для сопровождения служебной поездки за границу, относятся:

• Расходы по проезду на место и обратно;• Расходы по найму жилого помещения (отельного номера или квартиры);• Суточные расходы (связанные с проживанием);

• Прочие расходы, произведенные с ведома работодателя.

Оформление командировки за границу. С чего начать?

Начало оформления всей необходимой документации для выезда за границу начинается с официального приглашения иностранного партнера.

Этим партнером может быть не только отдельная фирма или компания, но и университет, институт, фонд и даже организационный комитет конференции. В таком специальном приглашении должны в обязательном порядке указываться сроки служебной поездки и финансовые условия.

Стоит отметить, что к последним относится оплата проживания и проезда, возмещение медицинской страховки, а также внесение организационного взноса.

Сотруднику, командируемому за границу по приглашению зарубежного партнера, необходимо оформить служебную записку. Служебная записка относится к документам установленного образца и оформляется на имя директора компании.

Помимо этого, командированному работнику необходимо согласовать все финансовые условия командировки в плановом отделе с последующим предоставлением отчетных документов в отдел международных связей.

Параллельно необходимо оформить командировочное задание установленного образца, прикрепив к нему переведенные на русский язык копии приглашения.

Как оформить командировку за границу: необходимые документы

Почти каждый год меняются требования к правильному оформлению служебных поездок, в том числе и зарубежных. Для составления командировки в 2014 году, необходимо ознакомиться со следующим перечнем документов:

Важно заметить, что командировочное удостоверение не выдается в том случае, если работник отправляется в служебную поездку в страну, пересечение границ которых нуждается в особой пометке в паспорте.

Если же служебная поездка осуществляется в страны СНГ, то оформление командировочного удостоверения является обязательным. Во время служебной поездки за рубеж необходимо сделать в специальном журнале запись о днях нахождения сотрудника в командировке.

А именно обозначить цифровым кодом «06» или буквенным кодом «К» в табеле учета рабочего времени.

https://www.youtube.com/watch?v=iCzlus1EMSg

Не менее сложной задачей является документальное оформление результатов заграничной командировки. Так, по возвращении из служебной поездки сотрудник обязан в течение трех рабочих дней предоставить следующие документы:

• Отчет о выполненном служебном задании, составленный по форме N Т-10а, раздел 12;

• Авансовый отчет о сумме, потраченной во время отъезда, составленный по форме N АО-1.

При этом к авансовому отчету в обязательном порядке необходимо прикрепить:

• Документы, подтверждающие расходы (проездные документы, квитанции, посадочный талон, кассовые и товарные чеки, БСО);• Командировочное удостоверение с проставленными отметками о прибытии и выбытии из места командировки;

• Копии страниц загранпаспорта с наличием отметок о пересечении границ.

Также необходимым условием отчетности для командируемых сотрудников является предоставление трех экземпляров «Отчета о результатах поездки» в отдел международных связей.

Командировка за рубеж и связанные с ней расходы

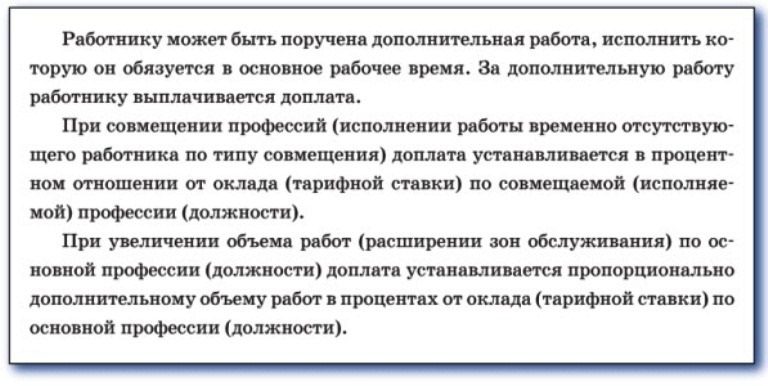

Кроме основных расходов, связанных с зарубежной командировкой, компания может возместить сотруднику и множество других затрат. К таким расходам относятся:

• Расходы, связанные с оформлением медицинской страховки (без этого документа иностранцы не допускаются в ряд стран);• Расходы на проведение телефонных переговоров;• Расходы, связанные с обменом чеков на наличную валюту в банковских учреждениях;• Расходы по перевозке багажа (но только весом до 30-ти килограмм);

• Расходы, связанные с оформлением заграничного паспорта и визы.

Со дня пересечения границы РФ, суточные насчитываются согласно установленной норме выплаты в той стране, в которой находится сотрудник. Со дня пересечения работником государственной границы суточные будут уже рассчитываться согласно норме, установленной в пределах нашего государства.

Скачать образец бесплатно:

Бланк командировочного удостоверения, составленного по форме N Т-10 Бланк приказа о направлении в командировку по форме Т-9 Бланк служебного задания по форме -Т-10а Образец заполнения командировочного удостоверения по форме Т-10 Образец заполнения приказа о направлении в командироку по форме Т-9 Образец заполнения служебного задания по форме Т-10а

Видео:Командировка - Елена А. ПономареваСкачать

Как правильно оформляется командировка за границу?

Как правильно оформляется командировка за границу? Для этого потребуются усилия и администрации компании, и отправляемого за рубеж сотрудника. Подробнее о процедуре оформления командировки читайте в нашем материале.

Оформляем загранкомандировку

Предварительный контроль и заблаговременные мероприятия

Какими инструкциями снабдить командированного сотрудника?

Итоги

Оформляем загранкомандировку

Процесс оформления загранкомандировки многоэтапный — администрации компании требуется предусмотреть важные аспекты предстоящей служебной поездки сотрудника, подкрепив каждый этап набором документов.

Этап 1: предварительный

На этом этапе оформляются бумаги, обязательные по нормам ТК РФ.

Первое, на что следует обратить внимание администрации компании при отправке сотрудника в загранкомандировку, — это законодательные ограничения. Нужно проверить, не входит ли потенциальный командировочный сотрудник в список лиц:

- которых запрещено отправлять в служебные поездки (например, по ст. 259 ТК РФ предусмотрен запрет на такие действия в отношении беременных женщин);

- отправка которых в служебные поездки возможна только с их письменного согласия (к примеру, по ст. 259 ТК РФ к таким лицам относятся женщины, имеющие детей в возрасте до 3 лет).

Если сотрудник попал в запретный список, придется искать другую кандидатуру для служебной поездки. Если же потенциальный командировочный входит в группу лиц из ограничительного списка, необходимо:

- ознакомить его (под расписку) с существующим у него правом отказа от командировки;

- получить письменное согласие или отказ.

Этап 2: основной

https://www.youtube.com/watch?v=Zhx2WyoeGrc

На этом этапе издается главный документ — приказ на командировку с указанием в нем информации о цели служебной поездки, месте и сроках.

Образец унифицированной формы приказа см. по ссылке.

Если внутренними правилами компании предусмотрено оформление иных командировочных бумаг (задания на командировку, командировочного удостоверения и т. д.), необходимо заполнить их перед отправкой сотрудника в служебную поездку.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Кроме приказа (если в компании он оформляется по унифицированной форме) и иных внутрифирменных документов рекомендуем оформить дополнительное распоряжение, в котором следует прописать нюансы подготовки к командировке, а именно:

- обязать командируемого работника заблаговременно оформить загранпаспорт (если он у него отсутствует или просрочен) и иные необходимые для выезда из страны документы (визу, медицинскую страховку и др.);

- указать финансистам на необходимость составления предварительной сметы расходов по загранкомандировке для определения размера аванса, выдаваемого сотруднику до начала поездки;

- поручить сотрудникам кадровой службы или иным ответственным лицам компании провести прочие необходимые процедуры (по приобретению проездных билетов, бронированию гостиницы и т. д.).

Когда нужна медстраховка для загранкомандировки, читайте здесь.

Этап 3: контрольный

В распоряжении (о котором было рассказано выше) необходимо также прописать такой важный аспект, как необходимость проверки у командируемого сотрудника:

- отсутствия задолженности, отраженной в информационной базе службы судебных приставов;

- прививок (если для въезда в определенную страну их наличие обязательно).

Подробнее об этом расскажем далее.

Предварительный контроль и заблаговременные мероприятия

Чтобы не сорвалась запланированная служебная поездка, заранее проверьте, не включен ли ваш сотрудник в число должников на сайте ФССП (сервис «Узнайте о своих долгах»).

Сотрудник может быть ограничен в праве выезда за рубеж, если имеет:

- неоплаченные счета по услугам ЖКХ;

- штрафы;

- судебные задолженности;

- алименты;

- налоги;

- просроченные банковские займы или кредиты.

Решение о запрете выезда выносит судебный орган после того, как кредитор подал на должника в суд. Размер долга, ограничивающий загранпоездки, определен в п. 1 ст. 67 закона «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ:

- 10 000 руб. — если есть долги по алиментам, возмещению вреда здоровью и др.;

- 30 000 руб. — при наличии задолженности по иным требованиям.

Учитывая, что информация о погашении долга появляется в информационном ресурсе ФССП в течение 3–7 дней после оплаты, планирующему командировку сотруднику важно заранее выявить и оплатить свои долги, иначе загранкомандировка сорвется.

Если служебная поездка планируется в далекую экзотическую страну (например, во Вьетнам, Шри-Ланку, африканские государства), важно позаботиться о защите жизни и здоровья отправляемого в загранкомандировку сотрудника. Речь идет об обязательных и рекомендованных прививках.

К примеру, без вакцинации от желтой лихорадки не пускают в страны, в которых зарегистрированы случаи данного инфекционного заболевания или есть комары — переносчики этого вируса. Перечень таких государств регулярно пересматривается ВОЗ.

Подтверждением вакцинации служит сертификат международного образца.

Для обеспечения достаточной иммунной защиты организма необходимо время, поэтому администрации компании, планирующей загранкомандировку, следует заранее организовать прививочное мероприятие (хотя бы за месяц до предполагаемой поездки).

Какими инструкциями снабдить командированного сотрудника?

До отправки сотрудника в загранкомандировку выдайте ему памятку с рекомендациями о том, как подтвердить те или иные «командировочные расходы». Мы подготовили для вас полезные подсказки:

Cкачать таблицу

Итоги

Отправляя сотрудника за границу по служебным делам, необходимо издать приказ с указанием цели и сроков командировки.

При необходимости оформляются: загранпаспорт (если его нет или он просрочен), виза (если она требуется для въезда в страну), обязательная медицинская страховка и иные документы.

Сотрудника желательно также снабдить инструкцией о том, какие документы ему надлежит привезти из поездки для обоснования командировочных расходов.

Видео:Сколько платить работнику суточных в командировке?Скачать

Командировка за границу: тонкости учета

9 Февраля, 2021

Екатерина Ермакова

Менеджер проектов компании «Интеркомп»

Что касается учета трат сотрудников, отправленных в рабочую поездку, то для того, чтобы такие расходы принять к учету в целях налога на прибыль, они должны быть документально подтверждены и экономически обоснованы (ст. 252 НК РФ).

Это первый факт, о котором ни в коем случае не нужно забывать.

Удивительно, но несмотря на то, что эта истина повторяется из уст в уста, на практике не так часто встретишь компанию, у которой все «командировочные» документы в идеальном порядке.

Командировочные расходы согласно ТК РФ и НК РФ включают в себя:

— траты на проезд; — расходы по найму жилого помещения; — дополнительные траты, связанные с проживанием;

— иные расходы, произведенные работником с разрешения или ведома работодателя.

Документы, оформленные на иностранном языке, должны иметь построчный перевод, который может выполнить даже сам сотрудник (Приказ Минфина России от 29 июля 1998 г. № 34н). Исключением являются авиабилеты, которые не требуют перевода (письмо ФНС России от 26 апреля 2010 г. № ШС-37-3/656@).

Авиабилеты

Если авиабилет приобретен через Интернет, то для целей налогообложения прибыли подтверждением трат будут являться маршрут/квитанция электронного билета и посадочный талон (письмо Минфина России от 9 октября 2021 г. № 03-03-06/1/65743).

При этом посадочный талон, в том числе электронный, полученный при регистрации через Интернет, должен содержать соответствующие реквизиты, подтверждающие факт перелета. Как правило, данным реквизитом является штамп о досмотре.

При отсутствии штампа на электронном посадочном талоне налогоплательщику необходимо подтвердить факт воздушной перевозки иным способом, например, организация может предоставить выданную авиаперевозчиком или его представителем справку, содержащую необходимую для подтверждения полета информацию (письмо Минфина России от 9 октября 2021 г. № 03-03-06/1/65743).

Расчет бонусами

Еще один любопытный факт. При пользовании банковскими картами при расчетах мы часто получаем бонусы. Например, на бонусы можно купить авиа- или железнодорожные билеты.

Так, если билет оплачен бонусами сотрудника, накопленными на своей личной банковской карте по программе лояльности, то для учета такого билета опираться необходимо исключительно на документы.

Например, в билете РЖД за бонусы некоторых банков на билете указывается, что он оплачен наличными, в этом случае следует возместить расходы в полном объеме.

То же самое нужно сделать, если нет пометки о способе оплаты: опять же необходимо, как обычно, возместить «расходы» на проезд сотруднику, кстати, и НДС по таким тратам можно будет принять к вычету. А вот если на билете есть отметка, что денег за него сотрудник не платил, то в этом случае факт расхода отсутствует и работнику ничего не возмещается, получается, что сотрудник фактически сэкономил деньги компании.

Невозвратный билет

В случае если приобретен так называемый «невозвратный» авиабилет, при расторжении договора перевозки его стоимость не возвращается (подп. 4 п. 1 ст. 108 Воздушного кодекса РФ). Повторюсь, согласно НК РФ в целях налогообложения прибыли расходами можно признать обоснованные и документально подтвержденные затраты (п. 1 ст.

252 НК РФ). В то же время НК РФ уточняет, что к прочим расходам относятся траты на командировки, в частности, на проезд сотрудника к месту пребывания и обратно (подп. 12 п. 1 ст. 264 НК РФ).

То, что командировка не состоялась, не говорит о том, что расходы на покупку билета можно считать необоснованными, тем более, что невозвратные билеты стоят намного дешевле.

Ситуация, опять же, спорная, но я считаю, что стоимость невозвратного авиабилета можно учесть в расходах при расчете налога на прибыль, даже если командировка не состоялась. К авансовому отчету помимо билета в этом случае необходимо приложить документ, подтверждающий, что билет является невозвратным.

https://www.youtube.com/watch?v=c2ERUA1AxYw

Продолжим тему отмененных командировок. Рассмотрим пример: руководитель издал приказ о направлении сотрудника в загранкомандировку. Для оплаты сбора на выдачу визы сотруднику были выданы средства в сумме 5000 рублей. Через несколько дней поездка была отменена по распоряжению директора.

Сотрудник представил авансовый отчет с подтверждающими оплату сбора документами. Работникам возмещаются подтвержденные расходы как по России, так и за ее пределами, в том числе расходы на получение виз. При этом расходы должны быть еще и экономически обоснованы.

Вопрос об экономической обоснованности трат на визу в случае отмены загранкомандировки является спорным, но по мнению Минфина, а также налоговых органов, расходы на оформление и выдачу виз по несостоявшимся командировкам не могут быть учтены в целях налогообложения прибыли, поскольку они не соответствуют критериям, установленным пунктом 1 статьи 252 НК РФ (п. 1 письма Минфина России от 6 мая 2006 г. № 03-03-04/2/134, п. 1 письма ФНС России от 25 ноября 2011 г. № ЕД-4-3/19756@).

Квалификация выплат

Что касается НДФЛ, то здесь ситуация иная. В соответствии с пунктом 3 статьи 217 Налогового кодекса расходы на командировки не включаются в доход, подлежащий налогообложению.

Согласно официальной позиции, отмена командировки не изменяет квалификацию такого вида выплат, как возмещение расходов на получение виз, поэтому произведенные сотруднику выплаты на возмещение расходов по получению визы не подлежат обложению НДФЛ даже в случае отмены поездки (п. 2 письма Минфина России от 6 мая 2006 г. № 03-03-04/2/134).

Личная карта

Компания перечисляет аванс на командировочные расходы своему сотруднику на его банковскую карту в рублях. Сотрудник оплачивает этой картой в том числе расходы в командировках за границей.

В этом случае Минфин считает, что расходы следует определять исходя из потраченной суммы согласно первичным документам по обменному курсу, установленному банком на дату списания средств (письма от 22 января 2021 г. № 03-03-06/1/2318, от 17 июля 2015 г. № 03-03-06/41128).

Документом, подтверждающим курс, может быть выписка с карточного счета сотрудника, где будет виден курс списания, такая выписка должна быть заверена банком (письмо Минфина России от 10 июля 2015 г. № 03-03-06/39749).

В иностранной валюте

Вопросы часто возникают по учету расходов в иностранной валюте. На самом деле здесь все достаточно просто.

Если сотрудник приложил к авансовому отчету по загранкомандировке документ, который подтверждает курс конвертации рублей в иностранную валюту (например, справку о покупке), то валютные расходы пересчитываются в рубли по курсу, указанному в этой бумаге (письма Минфина от 21 января 2021 г.

№ 03-03-06/1/2059, от 17 июля 2015 г. № 03-03-06/41128).

Если такого документа нет, то расходы, понесенные в иностранной валюте, надо пересчитать в рубли по курсу ЦБ РФ: в части средств, выданных авансом сотруднику под отчет перед командировкой, — на дату выдачи аванса (письмо Минфина от 21 января 2021 г. № 03-03-06/1/2059); в части, не покрытой авансом (то есть в сумме перерасхода), — на дату утверждения авансового отчета по загранкомандировке (письмо Минфина от 6 июня 2011 г. № 03-03-06/1/324).

Иностранные налоги

Зачастую сотрудники прикладывают к авансовым отчетам по заграничным командировкам оправдательные документы, где отдельной строкой выделены иностранные налоги.

Согласно позиции Минфина и ФНС, статья 270 НК РФ содержит закрытый перечень неучитываемых трат, иностранные налоги там не указаны.

В связи с этим налоги, уплаченные за рубежом, можно учесть в целях налогообложения прибыли на основании подпункта 49 пункта 1 статьи 264 НК РФ как прочие расходы, связанные с производством и реализацией.

Приезд иностранца в РФ

И немного о приглашенных в Россию для переговоров иностранцах. Миграционный учет в России регламентирует Федеральный закон от 18 июля 2006 года № 109-ФЗ.

Для того чтобы иностранец приехал в российскую компанию в командировку, фирма должна его пригласить. Как правило, для деловых визитов оформляется деловая виза. Существует несколько типов и разновидностей деловых виз.

Виза выдается на 90 дней с возможностью однократного или двукратного въезда либо сроком до 12 месяцев (мультивиза).

То, что командировка не состоялась, не говорит о том, что расходы на покупку билета можно считать необоснованными. Ситуация спорная, я думаю, что стоимость невозвратного авиабилета можно учесть в расходах при расчете налога на прибыль.

После пересечения границы России иностранец должен встать на миграционный учет в течение семи дней.

Для граждан некоторых стран установлены иные сроки, например, 30 дней для резидентов Белоруссии, 15 дней для граждан Таджикистана. Если иностранец поселился в гостинице, то гостиница поставит его на учет.

Если вы решили поселить командированного иностранца в корпоративной квартире, то обязанность по регистрации будет лежать на компании.

Что касается оформления командировочных расходов, то тут будут действовать законы той страны, откуда приехал иностранец. Российская сторона ничего оформлять не обязана. Встречаются случаи, когда российская сторона оплачивает часть расходов на проживание командированного иностранца.

В таком случае компания может перевыставить эти расходы иностранной организации, если у них заключен договор и такая возможность в нем предусмотрена. Если такой возможности нет, то расходы нельзя будет учесть в целях налогообложения прибыли, так как между вашей компанией и иностранцем отсутствуют трудовые отношения.

Пребывание иностранца в России сроком более 90 дней в течение 12 месяцев может быть обусловлено только трудовыми отношениями.

Видео:Командировки в 2023 году: что новогоСкачать

Командировка за границу в 2021 году. Суточные

Оформление командировки работника за границу – это процедура, предполагающая использование определенных бухгалтерских проводок и особого порядка налогообложения. Командировку важно правильно оформить и подготовить все необходимые документы.

Нормативная база

Командировки регулируются статьей 166 ТК РФ. Продолжительность и цели служебных поездок устанавливаются приказом, на котором стоит подпись директора. Рассмотрим нюансы командировок, указанные в законе:

- За сотрудником на протяжении всей поездки сохраняются место работы и зарплата в установленном размере.

- Работник имеет право получать выплаты по больничному листу на основании статьи 167 ТК РФ.

Порядок оформления командировки регулируется следующими нормативными актами:

- ФЗ «О валютном регулировании» от 10 декабря 2013 года. В этом законе указаны условия процедуры, а также особенности этого процесса;

- ТК РФ;

- НК РФ;

- Постановлением правительства №173 от 13 октября 2008 года;

- Местными нормативными актами (к примеру, коллективными договорами).

Работодателю рекомендуется регулярно отслеживать все изменения в законах, для того чтобы верно оформить командировку.

Кого можно отправить в командировку?

Некоторых сотрудников нельзя направлять в командировку. Это:

- Беременные.

- Люди с инвалидностью, при которой запрещены разъезды.

- Лица, не достигшие 18 лет.

- Работники, находящиеся в ученическом отпуске.

Некоторых работников можно отправлять в зарубежную поездку только при наличии его письменного согласия. К этой категории работников относятся:

- Женщины с малышами до 3 лет.

- Отцы-одиночки и матери-одиночки с малышами до 5 лет.

- Родители с несовершеннолетними детьми-инвалидами.

- Люди, ухаживающие за недееспособными близкими родственниками.

Если письменного согласия нет, работодатель не может отправить работника в командировку. В обратном случае на компанию могут быть наложены санкции.

Порядок оформления

Оформление командировки предполагает создание ряда бумаг. Первый по важности документ – это приказ. С ним нужно обязательно ознакомить работника. В подтверждение ознакомления сотрудник ставит подпись. Потребуется издать распоряжение. Командировка учитывается в табеле учета времени, а также в журнале. Принятые отметки: 06 или «К». Рассмотрим все этапы оформления командировки:

- Доклад руководителю об оформлении командировки.

- Издание приказа, в котором прописываются цели командировки, ее задачи и продолжительность.

- Издание командировочного удостоверения, если сотрудник отправляется в страны СНГ.

- Ознакомление работника с оформленными документами.

- Расчет затрат на командировку. При этом учитываются авансы, курсы валют.

ВАЖНО! Порядок оформления однодневных поездок аналогичен оформлению многодневных путешествий.

ВНИМАНИЕ! Обязанность сотрудника отправляться в командировки должна быть установлена трудовым договором. Если данного условия в соглашении не прописано, лицо может отказаться от поездки.

Этапы подготовки к командировке

Сначала нужно выяснить все условия, предлагаемые принимающей стороной. К примеру, иностранная компания может оплатить сотруднику проживание. Нужно выяснить у работника, есть ли у него загранпаспорт. Рассмотрим все этапы подготовки к поездке:

- Оформление визы, если это требуется.

- Бронирование номера в гостинице.

- Подготовка всех нужных документов.

- Расчет командировочных трат и суточных для определения размера аванса.

- Расчет зарплаты за период командировки.

- Внесение НДФЛ и взносов.

ВАЖНО! До 2021 года были установлены ограничения по продолжительности командировки. На данный момент они сняты. Продолжительные поездки должны быть обоснованы экономически. В частности, доходы от поездки должны превышать расходы.

ВНИМАНИЕ! Все первичные документы, связанные с командировкой, после окончания поездки прилагаются к авансовому отчету. Сдать его нужно в течение 3 дней после прибытия работника.

Подтверждение трат

Сотрудники по окончании поездки должны подтвердить все свои расходы. Для этого могут быть использованы чеки, билеты на самолет и прочее. Бухгалтерия должна принять авансовый ответ, а затем возместить имеющиеся расходы. Предварительно из суммы трат вычитается аванс, выданный перед командировкой.

Размер суточных

Размер суточных рассчитывается с учетом числа дней проезда по территории России и количества дней, проведенных за границей. Размер суточных определяется на основании статьи 217 НК РФ. В частности, это 700 рублей в сутки для командировки по территории России и 2 500 рублей для заграничных поездок.

ВАЖНО! Работодатель имеет право увеличить размер суточных по собственному желанию. Надбавка устанавливается локальными актами компании. С разницы удерживается НДФЛ.

Бухгалтерские проводки

Рассмотрим используемые бухгалтерские проводки:

- ДТ71 КТ50-1. Выдача суточных на основании коллективного договора.

- ДТ20 КТ71. Отражение всех сумм в авансовом отчете.

- ДТ70 КТ68. Удержание НДФЛ с надбавки к суточным.

ВНИМАНИЕ! Страховых взносов выплачивать не требуется. Если это однодневная командировка, размер суточных может быть сокращен до 50% от установленной суммы.

Порядок предоставления аванса

Перед отправкой сотрудника в командировку нужно составить смету для определения суммы аванса. В нее могут быть включены следующие направления расходов:

- Проезд.

- Проживание.

- Выплата суточных.

- Выдача страховки.

- Транспортировка багажа.

- Телефонные разговоры.

- Оформление загранпаспорта.

- Траты при обмене валюты.

Смету нужно приложить к расходному ордеру.

ВАЖНО! Обмен валюты в стране пребывания сотрудника затруднителен и предполагает дополнительные траты. Поэтому аванс рекомендуется выдавать в валюте государства, в которое отправляется работник.

Кто оплачивает получение загранпаспорта?

За оформлением загранпаспорта должен обращаться сам сотрудник. Сопутствующая пошлина возмещается бухгалтерией компании. Предварительно сотрудник должен предъявить соответствующую квитанцию, а также копию паспорта. Расходы по оформлению загранпаспорта можно включить в командировочные траты. Однако этот пункт должен быть включен в локальные акты.

Налогообложение командировочных затрат

Рассмотрим все перечни затрат, а также особенности их налогообложения:

- Суточные. Должны быть зафиксированы в составе расходов. Если размер их не превышает 2 500 рублей, НДФЛ суточные облагаться не будут.

- Проживание. Траты будут учитываться в составе расходов. Исключение – сумма выделена автономной строкой в счете. Сумма, не превышающая 2 500 рублей в сутки, не будет облагаться НДФЛ. Страховые взносы не начисляются.

- Проезд. Учитываться будут траты, обоснованные документально. Если документы отсутствуют, сумма не будет облагаться НДФЛ. Страховые взносы также не начисляются.

- Расходы на такси. Если затраты на такси обоснованы и подтверждены бумагами, они включаются в состав расходов. НДФЛ траты не облагаются. Страховые взносы начисляются.

- Медицинская страховка. Траты на нее также будут включены в состав расходов. НДФЛ сумма облагаться не будет. Страховые взносы начисляются.

Данные нормы могут измениться, а потому нужно следить за всеми новшествами в Налоговом кодексе и сопутствующих актах.

🎥 Видео

Находим ответ. Как направить сотрудника в командировку?Скачать

Командировка: нестандартные ситуацииСкачать

Какой максимальный срок для командировки?Скачать

Выпуск № 24 от 23.11.2020. Особенности направления работника в командировкуСкачать

Право отказа от командировки с 30.11.2021 - Елена ПономареваСкачать

Режим работы в командировке - Елена ПономареваСкачать

Командировка на один деньСкачать

Какие расходы нужно возместить работнику при командировке?Скачать

Отчет по командировке за границуСкачать

Как путешествовать сотрудникам МВД или Росгвардии и не "залететь"?Скачать

Суточные при командировках за рубеж 2018Скачать

Учёт командировки в РФ и за рубежом: пошаговый регламент.Скачать

Командировка - нестандартные ситуации #mstylevideoСкачать

Командировочные расходы | Ирина ИвановаСкачать

Служебная командировка за границу: как доказать связь с деятельностью предприятияСкачать