5/5 (2)

В результате официального трудоустройства и подписания трудового соглашения сотрудник получает реальную белую зарплату. Если человек не имеет реального трудоустройства, он будет получать черную заработную плату. Это та сумма денег, о которой наемный работник и работодатель договорились неофициально.

Наниматели часто настоятельно рекомендуют претендентам на рабочее место в их организации не заключать официальный трудовой договор, аргументируя это тем, что не придется платить налоги, соответственно, сумма будет больше.

Но в данной ситуации для работника больше минусов, чем плюсов:

- никаких отчислений на накопительную пенсию не идет;

- женщина, уходящая в декрет, не получит полагающиеся ей социальные выплаты от ФМС;

- со стороны ФМС не будут начисляться средства в период декретного отпуска;

- отсутствие отпускных;

- больничный лист не оплачивается;

- если предприятие ликвидировано, или человек уволен по сокращению, компенсации не выплачиваются;

- трудовой стаж не идет, не делаются необходимые записи в трудовой книжке;

- при увольнении не выданная ранее зарплата не компенсируется.

Таким образом, если придется доказывать, что вы работали, сделать это будет практически невозможно.

Выходит, что единственный плюс (неуплата НДФЛ) не стоит всех сложностей, которые могут возникнуть потом.

Кто платит подоходный налог с зарплаты: работодатель или работник?

- Куда жаловаться на черную зарплату

- Жалоба в Налоговую инспекцию

- Обращение в Прокуратуру

- Государственная инспекция по труду

- Куда можно сообщить анонимно

- Обращение в судебный орган

- Как доказать получение неофициальной ЗП

- Ответственность работника

- Серая зарплата и ответственность работодателя в 2021 году

- От чего зависит «цвет» заработной платы

- Причины «изменения цвета» заработной платы

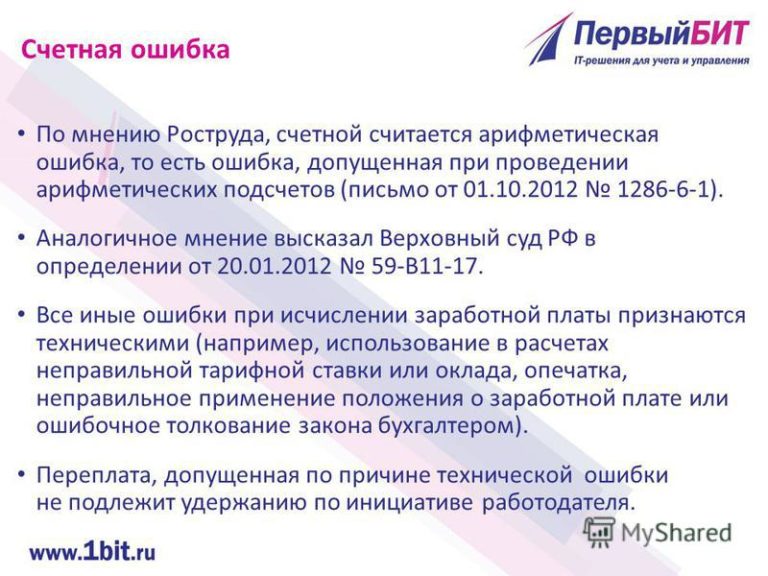

- Когда заинтересуется налоговая

- Что грозит уличенной компании

- Возможные последствия для персонала

- Почему белая зарплата все же предпочтительнее

- Ответственность работника и работодателя за серую или черную зарплату в конверте

- Какие существуют виды зарплат: белая, серая, черная

- Чем грозит такая зп: ответственность работника и работодателя

- Получение неофициальной зарплаты: как доказать?

- Что делать и куда жаловаться, если работодатель платит черную зарплату?

- Что делать, если уволили и не заплатили? Получаю черную зарплату

- Какова ответственность работодателя за выплату серой зарплаты

- Page 4

- Какую несет ответственность работодатель в 2021 году за черную зарплату

- Ответственность работника и работодателя за черную зарплату

- Ответственность за начисление заработка ниже МРОТ

- Ответственность за невыплату заработной платы

- 🔥 Видео

Куда жаловаться на черную зарплату

В настоящее время люди часто получают зарплату в конверте. В этой ситуации сложно быть уверенным в том, что работодатель уплачивает необходимые взносы.

Когда вы узнали, что никаких взносов за вас не платят, напишите жалобу в одну из перечисленных инстанций:

- Налоговую инспекцию;

- Прокуратуру.

- Государственную инспекцию труда;

- Полицию;

Жалоба не должна быть голословной. Ее следует сопроводить соответствующими доказательствами и показаниями свидетелей. Среди подтверждающих документов должен быть трудовой договор.

Важно!Потакая работодателю и умалчивая о сложившейся ситуации, человек становится соучастником его противоправных действий.

Жалоба в Налоговую инспекцию

Проверяя деятельность организаций, налоговая инспекция контролирует, как уплачиваются налоги. В частности, проводится проверка уплаты налогов на доходы физических лиц. Иногда проверки являются реакцией на жалобы.

Если будут найдены доказательства нарушений, работодателя привлекут к административной ответственности в виде крупного штрафа.

Выше уже говорилось о том, что без доказательств будет сложнее подтвердить нарушения руководства в отношении уплаты налогов.

Жалобу подавайте в налоговую инспекцию, расположенную по месту нахождения вашей организации.

Обращение составляется в письменной или устной форме. Если вы хотите устно сообщить об имеющихся в организации нарушениях, можно позвонить по телефону. Номер специального телефона размещен на сайте ФНС.

Важно! Подавая жалобу таким способом, вы имеете право не сообщать свои личные данные.

Жалоба, составляемая в письменном виде, содержит следующие пункты:

- название инстанции, куда подается заявление;

- название работодателя, адрес;

- личные данные заявителя;

- подпись и дата составления.

При поступлении жалобы от сотрудника организации представители налоговой инспекции в течение одного месяца обязаны провести внеплановую проверку. Такая проверка проводится для того, чтобы найти подтверждения выплаты заработной платы в конвертах или опровергнуть данную информацию.

Посмотрите видео. Зарплата в конвертах. Советы юриста:

Обращение в Прокуратуру

За тем, как соблюдаются права наших граждан, следит прокуратура. Контроль над выполнением трудовых прав также находится в ее компетенции.

https://www.youtube.com/watch?v=0HLhSF5VITk

Если со своей проблемой вы решили обратиться в прокуратуру, сделать это можно, записавшись на прием к помощнику прокурора или к самому прокурору. Также можно направить письменную жалобу. Кстати, обращайтесь в прокуратуру, которая находится в районе размещения организации, где вы работаете.

Единой формы оставления жалобы в прокуратуру нет, поэтому она составляется в произвольной форме.

При этом документ должен содержать такие сведения:

- наименование органа, куда подается жалоба;

- личные и паспортные данные о лице, подающем жалобу, контактный телефон;

- уточнение, какие права наемного работника нарушил работодатель;

- дата, подпись заявителя.

Жалоба подается в сопровождении документации, подтверждающей факты нарушения трудовых прав.

Коллективная жалоба, поданная несколькими сотрудниками одновременно и содержащая их подписи, – один из самых эффективных способов привлечения внимания прокуратуры к незаконной деятельности работодателя.

Получив жалобу, прокуратура направляет своих сотрудников с проверкой в данную организацию. Если в результате проверки будут обнаружены указанные в жалобе нарушения, работодателю вынесут предписание их устранить.

Ответственность за неофициальное трудоустройство.

Государственная инспекция по труду

Защита прав и интересов работников – это те обязанности, которые выполняет государственная инспекция труда. Как только в инспекцию поступает жалоба на работодателя, который нарушает трудовые права сотрудников, создается специальная комиссия для проверки этого факта.

Согласно нормам действующего законодательства, на рассмотрение жалобы выделяется 30 дней. По истечении этого срока работник должен получить ответ на поданное в ГИТ обращение.

Жалоба в ГИТ составляется по образцу обращений, которые были описаны выше. Обязательно указывается название и адрес территориального подразделения инспекции, наименование организации, где имеются нарушения, и сведения о заявителе. Кроме жалобы в орган подаются бумаги, подтверждающие факт нарушений.

Отослать жалобу можно по почте или через сайт ГИТ. В последнем случае потребуются электронные копии документов. Обращение будет рассматриваться в течение 30 дней.

Куда можно сообщить анонимно

Если не хотите открывать свое имя, имеете право подать жалобу анонимно. Сделать это можно в любой из вышеперечисленных инстанций.

Ящики для приема письменных обращений размещены во всех налоговых инспекциях. Посредством этого ящика можно передать жалобу о нарушениях, связанных с выплатой черной зарплаты и другими нарушениями трудовых прав граждан.

Обратите внимание! Сотрудники налоговой инспекции обязаны рассматривать любые заявления, в том числе и анонимные.

Обращение в судебный орган

Если решить проблемный вопрос в налоговой или ГИТ не получилось, вы можете обратиться в суд. В судебной инстанции рассмотрят заявление и определят реальный размер заработной платы, если вы получали деньги в конвертах. Но без доказательной базы сделать это будет нелегко.

В качестве доказательной базы принимаются:

- аудиозаписи или результаты видеосъемки;

- платежки;

- телефонная запись разговора с работодателем;

- реклама о найме на работу;

- статистические данные;

- показания других сотрудников о размере их зарплаты.

Важно! Прежде чем отправляться в суд, соберите доказательства о наличии черной зарплаты.

Например, договоритесь с начальством о перечислении такой зарплаты на вашу карту или банковский счет. Выполненный перевод – отличное доказательство противоправной деятельности работодателя.

Коллективные исковые заявления в суд также принимаются, и отношение к ним более серьезное и ответственное, чем к обычным заявлениям от одного работника.

Для составления иска воспользуйтесь образцом, который есть в каждой судебной инстанции. Кроме того, можно воспользоваться образцом иска по невыплате зарплаты. Изложите в заявлении суть проблемы, а также укажите ссылки на статьи законов.

Работодатель не выплатил заработную плату после увольнения.

Как доказать получение неофициальной ЗП

Устроившись на работу, вы в течение нескольких месяцев получаете зарплату в конверте. Если такая ситуация вас не устраивает, попытайтесь ее изменить. Прежде всего, нужно подтвердить реальный доход.

Как это сделать:

- сообщите в бухгалтерию то, что вам нужно, например, получить кредит, а для этого требуется справка о доходах. В результате у вас на руках будет реальное доказательство о получении серых доходов;

- позаботьтесь о свидетельских показаниях. Для этого обратитесь к своим коллегам, друзьям. Также очевидцами серых доходов выступает ваша семья;

- сохраняйте расчетные листки или другие финансовые документы, свидетельствующие о полученных суммах. Если получится, сделайте копии зарплатных ведомостей. Наличие подобной доказательной базы – залог успеха в вашем деле.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

В 2021 году работодатель, который недобросовестно относится к соблюдению трудовых прав работников, а именно выдает черную зарплату, несет ответственность согласно нормам ст. ст. 122-123 КоАП РФ.

Какие меры применяются к работодателю:

- назначается административный штраф, который по объему равен 20 % от размера неуплаченного организацией или ИП налога;

- назначение штрафа на основании ст. 27 ФЗ № 167 «Об обязательном пенсионном страховании» от 2001 года. В данном случае размер штрафа находится в пределах от 5 до 10 тысяч рублей;

- в некоторых случаях работодатель несет ответственность согласно нормам ст. 199 УК РФ. Такая статья применяется к лицам, которые имеют долги по уплате налогов и сборов, превышающие 2 миллиона рублей.

Обратите внимание! К работодателю, который не уплачивает налоги с доходов физических лиц, что является нарушением действующего законодательства, в некоторых случаях применяется такой вид административной ответственности, как дисквалификация. Это означает, что руководитель не сможет в течение 1-3-х лет занимать руководящие должности.

Согласно ст. 199 УК РФ, за выплату зарплаты в конвертах работодатели несут такую ответственность:

- штраф в размере от 100 до 300 тысяч рублей. Сумма штрафа зависит от того, какой долг накоплен работодателем;

- принудительные работы. Продолжительность подобных работ – до 2-х лет;

- арест до 6 месяцев;

- лишение свободы на срок до 2- лет.

Важно!Согласно УК РФ, сумма штрафа в зависимости от квалифицирующих признаков может увеличиваться до 500 тысяч рублей.

Ответственность работника

Выше уже упоминалось о том, что работник, с молчаливого согласия которого работодатель платит зарплату в конвертах, является его соучастником. Такой сотрудник также несет ответственность перед налоговой за неуплату НДФЛ.

https://www.youtube.com/watch?v=hB7p77pawD0

Дело в том, что сам работник является ответственным налогоплательщиком, хотя именно работодатель обязан удерживать и перечислять эти суммы в фонды. Работающий человек должен с каждого заработанного им рубля вносить взнос в бюджет страны.

Заметьте, что за неуплату налогов с крупного заработка вас могут осудить.

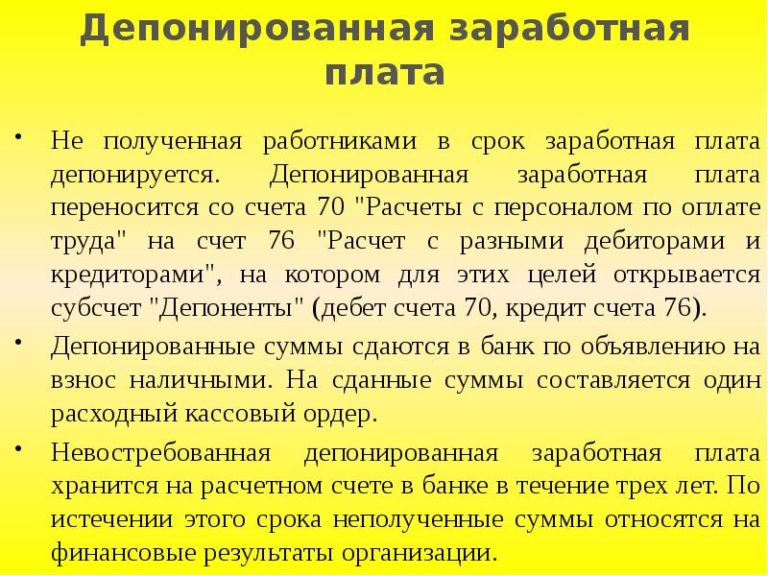

Отчисления в Пенсионный фонд

О накопительной пенсии по возрасту не может идти речи, если определенные отчисления от заработной платы не поступают в Пенсионный фонд.

Кроме того, не идет трудовой стаж. Документы, которые могли бы подтвердить наличие стажа работы в данной организации, не ведутся, так как работодатель не хочет афишировать тот факт, что данный человек у него работает и получает черную зарплату.

Декретные выплаты и пособия по уходу за ребенком

Помните! Устраиваясь на предприятие на подобных условиях, женщина должна понимать, что в случае беременности и родов она не получит страховые выплаты по уходу за малышом.

Дело в том, что эти выплаты напрямую зависят от фактического заработка мамочки, так как с этой суммы должны идти постоянные отчисления в Фонд социального страхования.

Оплата больничного листа

Еще один минус черной зарплаты – отсутствие выплат по больничному листу. Если регулярно не вносить взносы в Фонд социального страхования, на компенсацию по больничному листу надеяться не стоит.

Наказание ждет того работника, который осознанно соглашался на получение зарплаты в конвертах, тем самым потакая незаконным действия работодателя.

Если же сотрудник не имел понятия о том, что с его заработной платы не удерживаются средства, необходимые для уплаты налога и страховых взносов, его не будут привлекать к ответственности. За противоправные действия ответит руководство организации.

Посмотрите видео. Черная зарплата:

Видео:Серая зарплата Плюсы и минусы | Какое наказание за зарплату в конверте?Скачать

Серая зарплата и ответственность работодателя в 2021 году

К сожалению, не секрет, что отечественные предприниматели стремятся держать значительную часть доходов «в тени». Чтобы сэкономить на фонде оплаты труда и налогах, многие работодатели «прячут» часть зарплаты своих наемных работников от официального оформления. Естественно, это незаконно, но современная тенденция к распространению этого явления требует его анализа.

Узнайте, почему некоторые работодатели предпочитают именно такую форму выплаты трудового вознаграждения и чем это может быть чревато. В чем преимущества чистой совести работодателя и белой зарплаты для сотрудника, читайте в этой статье.

От чего зависит «цвет» заработной платы

Словосочетания «белая», «черная» и «серая» зарплаты не являются официальными, это устоявшиеся обозначения для формы выплаты наемному персоналу заработанных им денежных средств.

- Белая зарплата – соответствующая окладу или тарифной ставке сумма, выплачиваемая по официальной ведомости и полностью облагаемая налогом на доходы и отчислениями в социальные фонды.

- Черная зарплата – деньги, выплачиваемые без заключенного трудового договора (синоним «сумма в конверте»).

- Серая зарплата – вознаграждение, официально выплачиваемое трудоустроенному сотруднику в минимальном или сокращенном размере, а большая часть средств попадает на руки вне кассового учета.

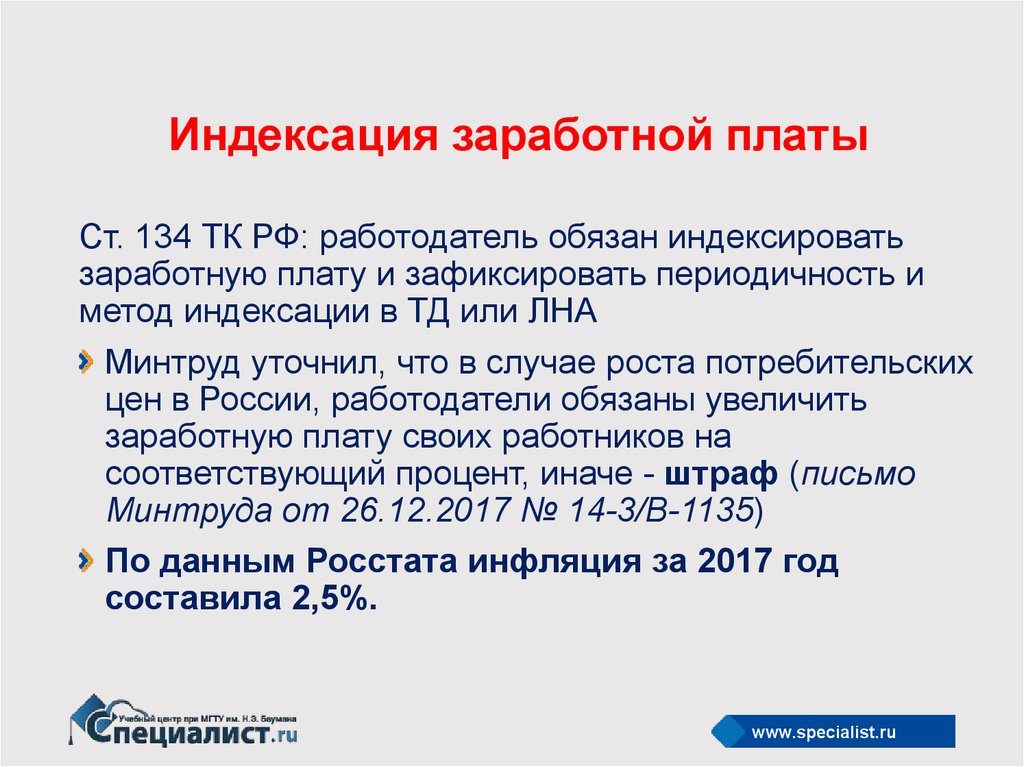

Причины «изменения цвета» заработной платы

Логично, что работодатели решаются на выплату денег сотрудникам «помимо кассы» не от хорошей жизни. Причин, которые могут побудить их к выплатам серых зарплат, может быть много:

- довольно большой процент для платежей в социальные фонды;

- стагнация в современной отечественной экономике;

- высокий уровень инфляции;

- зависимость производства от растущих цен на сырье, материалы, услуги и пр.;

- дополнительные государственные сборы с малого и среднего бизнеса.

Для работника поводом согласиться на серую зарплату может послужить возможность уплачивать 13% НДФЛ с меньшей суммы, получая на руки значительно больше, нежели при белых зарплатах.

СПРАВКА! На сегодняшний день в России серые зарплаты стали очень распространенным явлением и имеют тенденцию к возрастанию. По итогам исследований, часть белых заработков снизилась почти в полтора раза, тогда как около 30% работодателей используют различные вариации «серых» схем.

Когда заинтересуется налоговая

Государственные надзорные органы развернули широкую кампанию по борьбе с тенезацией заработной платы. Компания привлечет их интерес, если:

- декларируемая зарплата сотрудников той или иной квалификации заявлена значительно ниже, чем средний уровень по данному региону или по аналогичной отрасли;

- сотрудники на руководящих должностях по документам получают меньше денег, чем сотрудники рядового ранга;

- по данным из справок по 2-НДФЛ, работник, сменивший место работы, стал получать зарплату ниже старой (логика подсказывает, что человек не будет менять место на менее выгодное);

- работник организации в целях получения кредита в банковских документах указал не тот уровень зарплаты, что числится в налоговых отчетах по его организации;

- поступил сигнал о выплате серой или черной зарплаты (жалоба работника, обращение или даже анонимный звонок или письмо).

Что грозит уличенной компании

Организация, практикующая «серые» схемы «оптимизации» заработной платы, должна быть готова к тому, что в результате проверки налоговыми органами этот факт раскроется. Если работодатель не уплачивает с выдаваемых работникам средств НДФЛ и не отчисляет на их основе взносы в социальные фонды, он подлежит административной и уголовной ответственности:

- Ст. 122 НК РФ предусматривает за занижение базы по налогу или неправильное исчисление суммы налога к уплате штраф в размере пятой части от невыплаченной суммы. Штраф будет начислен даже в том случае, если к ситуации недоимки или неуплаты налога привело бездействие работодателя.

- То же деяние, совершенное умышленно, если это удалось доказать, влечет за собой удвоенную сумму штрафа.

- Помимо штрафов и пеней, придется заплатить все недоначисленные суммы в полном объеме.

- Руководители организаций могут быть вызваны на специальную комиссию по заработным платам, где им придется отвечать перед представителями налоговой службы и муниципальными чиновниками и в результате повышать официальную зарплату либо же предстать перед выездной проверкой, где могут выявиться еще и дополнительные нарушения, помимо махинаций с зарплатой.

- По ст. 199 УК РФ, если организация не предоставила или предоставила налоговые декларации или иные требуемые документы, связанные с заработной платой, не вовремя либо же в этих документах содержится заведомо ложная информация, ей может быть начислен штраф от 100 тыс. до 300 тыс. руб. А виновный в таком нарушении может быть оштрафован на сумму годового дохода (от 1 до 3 лет), лишен права на определенную деятельность или должности либо приговорен к принудительным работам до 2 лет, а возможен также полугодовой арест или лишение свободы (до 2 лет).

- Если проблемы с налоговыми декларациями возникли по предварительному сговору группы лиц либо размер нарушения особо крупный, суммы штрафов возрастут (максимум до 500 тысяч руб.), а сроки наказаний удлинятся (принудительные работы до 5 лет, ограничения в деятельности до 3 лет, лишение свободы до 6 лет).

Возможные последствия для персонала

Может показаться, что вина за серую зарплату лежит целиком на работодателе и ответственность перед законом несет только одна сторона. Однако это не так.

Работник, получивший доход, с которого не уплачены положенные по закону налоги, должен задекларировать его самостоятельно и уплатить положенные суммы в бюджет.

Срок для этого предоставляется до 30 апреля следующего года, а для уплаты – до 15 июля.

https://www.youtube.com/watch?v=ATqLCKU6zCw

Если же человек этого не сделал, в чем оказался уличенным, ему предстоит ответственность по ст. 228 НК РФ, согласно которой за уплату НДФЛ отвечают сами физические лица, если обязанность налогового агента не была исполнена.

Ему грозит штраф в размере 5% от суммы неуплаченного налога за каждый просроченный месяц (до 30% от полной суммы, не менее 1000 руб.).

А если нарушение было повторным или особо крупным по размерам, ответственность может быть уголовной:

- штраф от 100 до 500 тыс. руб.;

- штраф в размере зарплаты или других доходов за период от 1 до 3 лет;

- арест на 4-6 месяцев;

- заключение до 3 лет.

Почему белая зарплата все же предпочтительнее

Для работодателей главным стимулом платить белую зарплату все же остается страх перед возможной ответственностью перед законом. Но если работники не будут соглашаться на эти схемы, работодателю придется выводить их заработки из тени. Какая же выгода в официальной белой зарплате для сотрудников?

- Мотивация. Работа, оплаченная «белым налом», будет более результативной, поскольку сотрудник будет ощущать заботу и официальную защищенность, чего не может обещать выплата «в конверте».

- Гарантии. Выплата заработной платы вовремя и в установленном размере – законодательная обязанность работодателя. За не вовремя полученный или неполный «конверт» работник не может потребовать у работодателя компенсации или законным образом на него повлиять для восстановления попранных прав.

- Социальная сфера. Многие выплаты социального характера, например, пособия по беременности и родам, по уходу за малышом, по нетрудоспособности, отпускные и др., рассчитываются исходя из официально указанной в документах суммы заработной платы.

- Кредитование. При получении кредита у получающего белую зарплату не возникнет проблем, ведь его доход фиксируется во всех фондах, а при серой зарплате возможны разночтения.

- Будущая пенсия. Этот аргумент во многих случаях является решающим. Размер будущей пенсии работающего гражданина напрямую зависит от отчислений в ПФР. Если они не производятся или отчисляются в уменьшенных размерах, то это неминуемо отразится на сумме будущего пенсионного обеспечения. Получающий серую зарплату делает выбор в пользу немедленного увеличения суммы, получаемой на руки, тем самым лишая себя значительной части будущих пенсионных накоплений.

ОБРАТИТЕ ВНИМАНИЕ! Если работодатель отказывается выплачивать зарплату или ее часть официально, несмотря на требование работника, сотрудник вправе обратиться в трудовую или налоговую инспекцию либо в прокуратуру.

Видео:Чем грозит серая зарплата? Как налоговая узнаёт, если вы платите сотрудникам в серую?Скачать

Ответственность работника и работодателя за серую или черную зарплату в конверте

Согласно действующему законодательству, при трудоустройстве работодатели обязаны заключать трудовые договоры, а впоследствии перечислять за работников страховые и налоговые взносы в ПФР и ФНС.

Некоторые предпочитают этого не делать или существенно занижать официальные данные по зарплатам, дабы снизить суммы выплат, однако это является нарушением, которое может караться по КоАП РФ, а в отдельных случаях – по УК РФ.

При выплате белой зарплаты доход работников не отличается или несущественно отличается от того, что указан в трудовом договоре. Если же оплата труда производится только в конвертах, или часть денег поступает официально, а часть – неофициально, это является нарушением, о чем неоднократно напоминала ФНС.

Если сотрудники трудоустроены и получают зарплату согласно установленным нормам в законодательстве, это характеризуется следующими признаками:

- Сведения в бухгалтерских документах не отличаются от фактически выплаченных сумм;

- Работнику выдаются деньги полностью либо лично на руки в бухгалтерии, либо переводятся на банковскую карту;

- Сотрудник официально числится в штате, с ним заключен трудовой договор;

- Сведения о его окладе отражаются в трудовом соглашении и положении об оплате труда;

- Работник получает зарплату два раза в месяц, а перерыв между выплатами составляет не более 15 дней;

- При перечислении зарплаты каждый месяц сотруднику выдается расчетный лист, в котором указаны все сведения о его доходах и произведенных отчислениях в ПФР и ФНС;

- У работника имеется трудовая книжка, в которой указана дата приема на работу, основание, наименование организации и должность. При получении «черной» зарплаты данный документ не заполняется, а сам факт трудоустройства документально не подтвержден.

Как известно, при получении «серой» или «черной» зарплаты доход работника может быть несколько выше, к тому же при выплате алиментов это позволяет сократить итоговую сумму для перечисления, однако в этом есть и ряд минусов:

- Пенсия и другие социальные выплаты начисляется, исходя из данных по белой зарплате. Другие доходы учитываться не будут;

- При желании проблематично оформить кредит или получить визу, т.к. иностранному представительству или банку официальный размер белой зарплаты может показаться незначительным, и работника в данных организациях ожидает отказ;

- При расчете отпускных или выплат по больничному листку во внимание принимается только белая зарплата;

- Если с руководителем установятся плохие взаимоотношения, тот может лишить работника серой части выплат, и оплата труда не будет соответствовать выполненной работе.

Между белой, серой и черной зарплатой есть несколько существенных отличий, о которых должен знать каждый, однако официальный доход имеет меньше недостатков, чем нигде не задекларированные выплаты.

Какие существуют виды зарплат: белая, серая, черная

Чтобы максимально точно понять разницу между всеми вышеперечисленными способами выплат, необходимо изучить отдельно каждый из них. Белая зарплата – это официально подтвержденный доход, отражающийся в бухгалтерских отчетах и трудовом договоре работника. На ее основании делаются следующие отчисления:

- НДФЛ, размер которого для резидентов страны составляет 13%. НДФЛ выплачивает сам работник, но всеми перечислениями занимается бухгалтерия;

- ЕСН: величина равна 26% от зарплаты. Его выплачивает только организация;

- За счет работодателя: ФСС, ФОМС, ПФР. Их размер зависит от используемой тарифной ставки.

Рассмотрим все виды отчислений на конкретном примере:

Сазонов В.И. работает в ООО «БелПлюс» системным администратором, его зарплата составляет 50 000 руб. Из его зарплаты удерживается НДФЛ 13%, что равно 6 500 руб. Далее проводятся другие отчисления: 22% – в ПФР на страховую и накопительную части, 0,2% – в ФСС, 5,1% – в ФОМС. Итого из зарплаты Сазонова В.И. удержаны следующие суммы:

- ПФР – 11 000 руб.;

- ФСС на случай нетрудоспособности – 1450 руб.;

- ФСС при 1 классе травматизма – 100 руб.;

- ФОМС – 2550 руб.

Черная зарплата, в отличие от белой, характеризуется тем, что при приеме на работу отсутствует официальное оформление: не заключается трудовой договор и не заполняется трудовая книжка. Зарплата отдается только в конверте, т.к. сведения о ней в бухгалтерских документах отсутствуют, а организация, как правило, ведет двойную бухгалтерию и оплата труда производится из неучтенных доходов.

https://www.youtube.com/watch?v=s4HDCJ0DRt8

Чаще всего выплату черных зарплат практикуют компании, работающие в торговой, риелторской или туристической сфере. Для работников плюсы неофициального трудоустройства весьма туманны, а вот минусов вполне достаточно:

- Некоторые предприятия практикую такую схему: при приеме на работу назначают «испытательный срок» на 1 месяц, затем «увольняют» сотрудника с устной формулировкой «не подходите», не выплатив ему зарплату. Гражданам необходимо знать, что даже при трудоустройстве с испытательным сроком должен заключаться трудовой договор с соответствующей пометкой в нем;

- Работники, получающие черную зарплату, полностью лишены права на получение пособия по временной нетрудоспособности, декретных выплат и иных социальных гарантий, потому как они полагаются только тем, кто трудоустроен официально;

- Для получения кредита или ипотеки в банках обязательно требуется официальное подтверждение дохода, которое в данном случае невозможно. В кредитовании с высокой вероятностью может быть отказано даже при наличии безупречной кредитной истории;

- Граждане, получавшие всю жизнь только черную зарплату, могут рассчитывать лишь на минимальный размер пенсии по старости.

Что касается серой зарплаты, то она сочетает в себе признаки белых и черных выплат: часть денег работнику перечисляется официально и подтверждается в бухгалтерских документах, а часть отдается лично на руки в конверте.

Чем грозит такая зп: ответственность работника и работодателя

Работодателей, выплачивающих своим сотрудникам серые или черные зарплаты, при наличии доказательств после проверки Налоговая служба или Инспекция по охране труда могут привлечь за нарушение следующих законодательных актов:

- ст. 123 НК РФ: неисполнение налоговым агентом обязанности по удержанию налогов влечет за собой штраф – 20% от суммы НДФЛ за срок, в течение которого он должен был перечислять деньги в бюджет;

- ст. 15.11 КоАП РФ: штраф за нарушение требований к бухгалтерскому учету достигает 20 000 руб. Также предусмотрена дисквалификация на период до 2-х лет;

- ст. 199.1 УК РФ, где за неисполнение обязанностей налогового агента предусмотрены не только штрафы, но и лишение свободы.

Для работников намеренное сокрытие получения черных или серых зарплат также чревато неблагоприятными последствиями, начиная от получения минимальной пенсии в будущем, и заканчивая обязательным декларированием НДФЛ, если было выявлено уклонение от уплаты. Что придется сделать в таком случае:

- До 30 апреля следующего года самостоятельно задекларировать НДФЛ и подать декларацию в ФНС;

- До 15 июля оплатить НДФЛ. Если этого не сделать, к гражданину могут быть применены санкции ст. 119 НК РФ или уголовная ответственность.

Получение неофициальной зарплаты: как доказать?

Если гражданин несколько месяцев проработал в организации и исправно получал черную или серую зарплату, но в последнее время его лишили и этих выплат, используя различные оговорки, у него остается только один выход: обратиться в суд.

Для этого придется заблаговременно собрать необходимые доказательства, подтверждающие его трудовую деятельность в организации: копии неофициальных платежных ведомостей, документы с указанием Ф.И.О.

сотрудника, и иные документы, в которых фигурируют его данные.

Если вышеперечисленные документы не удалось добыть, остаются еще два варианта:

- Обратиться в бухгалтерию для получения справок о зарплате;

- Найти свидетелей, которые смогут на суде подтвердить трудовую деятельность гражданина в компании.

Что делать и куда жаловаться, если работодатель платит черную зарплату?

На практике часто возникают ситуации, когда граждане сами хотят получать белую зарплату, но руководители отказывают им в официальном оформлении. В данном случае необходимо написать заявление о нелегальных выплатах и предоставить его в любую из инстанций:

- Территориальную Инспекцию по охране труда;

- В ФНС по месту регистрации организации;

- В прокуратуру по месту нахождения работодателя.

Что делать, если уволили и не заплатили? Получаю черную зарплату

Такой вопрос является самым распространенным среди тех, кто работал неофициально.

По трудовому законодательству работодатель обязан выплатить зарплату и различные компенсации при увольнении в последний день работы, но не стоит забывать о том, что нормы ТК РФ в данном случае для обеих сторон попросту «не работают», т.к. нет документального подтверждения трудовой деятельности гражданина – договора между работником и руководителем.

https://www.youtube.com/watch?v=O_Bjk1t1imc

Обманутый сотрудник может обратиться в Трудовую инспекцию, прокуратуру или суд, однако для этого придется собрать все доказательства о трудовой деятельности в компании, что не всегда представляется возможным.

Кроме того, у работодателя остается право на судебном заседании отрицать причастность уволенного работника к компании, и тому придется доказывать неправомерные действия директора самостоятельно, т.к.

в праве действует принцип «пока вина человека не доказана, он считается невиновным».

Видео:Ответственность работодателя за невыплату зарплатыСкачать

Какова ответственность работодателя за выплату серой зарплаты

Какова ответственность работодателя за выплату серой зарплаты

К сожалению, не секрет, что отечественные предприниматели стремятся держать значительную часть доходов «в тени». Чтобы сэкономить на фонде оплаты труда, страховых взносах и налогах, многие работодатели «прячут» часть зарплаты своих наемных работников от официального оформления. Естественно, это незаконно, но современная тенденция к распространению этого явления требует его анализа.

От чего зависит «цвет» заработной платы?

Словосочетания «белая», «черная» и «серая» зарплаты не являются официальными, это устоявшиеся обозначения для формы выплаты наемному персоналу заработанных им денежных средств.

Белая зарплата – соответствующая окладу или тарифной ставке сумма, выплачиваемая по официальной ведомости и полностью облагаемая налогом на доходы и отчислениями в социальные фонды.

Черная зарплата – деньги, выплачиваемые без заключенного трудового договора (синоним «сумма в конверте»).

Серая зарплата – вознаграждение, официально выплачиваемое трудоустроенному сотруднику в минимальном или сокращенном размере, а большая часть средств попадает на руки вне кассового учета.

Причины «изменения цвета» заработной платы.

Логично, что работодатели решаются на выплату денег сотрудникам «помимо кассы» не от хорошей жизни. Причин, которые могут побудить их к выплатам серых зарплат, может быть много:

довольно большой процент для платежей в социальные фонды;

стагнация в современной отечественной экономике;

высокий уровень инфляции;

зависимость производства от растущих цен на сырье, материалы, услуги и пр.;

дополнительные государственные сборы с малого и среднего бизнеса.

Для работника поводом согласиться на серую зарплату может послужить возможность уплачивать 13% НДФЛ с меньшей суммы, получая на руки значительно больше, нежели при белых зарплатах.

СПРАВКА! На сегодняшний день в России серые зарплаты стали очень распространенным явлением и имеют тенденцию к возрастанию. По итогам исследований, часть белых заработков снизилась почти в полтора раза, тогда как около 30% работодателей используют различные вариации «серых» схем.

Когда заинтересуется налоговая

Государственные надзорные органы развернули широкую кампанию по борьбе с тенезацией заработной платы. Компания привлечет их интерес, если:

декларируемая зарплата сотрудников той или иной квалификации заявлена значительно ниже, чем средний уровень по данному региону или по аналогичной отрасли;

сотрудники на руководящих должностях по документам получают меньше денег, чем сотрудники рядового ранга;

по данным из справок по 2-НДФЛ, работник, сменивший место работы, стал получать зарплату ниже старой (логика подсказывает, что человек не будет менять место на менее выгодное);

работник организации в целях получения кредита в банковских документах указал не тот уровень зарплаты, что числится в налоговых отчетах по его организации;

поступил сигнал о выплате серой или черной зарплаты (жалоба работника, обращение или даже анонимный звонок или письмо).

Что грозит уличенной компании

Организация, практикующая «серые» схемы «оптимизации» заработной платы, должна быть готова к тому, что в результате проверки налоговыми органами этот факт раскроется. Если работодатель не уплачивает с выдаваемых работникам средств НДФЛ и не отчисляет на их основе взносы в социальные фонды, он подлежит административной и уголовной ответственности:

Ст. 122 НК РФ предусматривает за занижение базы по налогу или неправильное исчисление суммы налога к уплате штраф в размере пятой части от невыплаченной суммы. Штраф будет начислен даже в том случае, если к ситуации недоимки или неуплаты налога привело бездействие работодателя.

https://www.youtube.com/watch?v=7mPEcZmlCVY

То же деяние, совершенное умышленно, если это удалось доказать, влечет за собой удвоенную сумму штрафа.

Помимо штрафов и пеней, придется заплатить все недоначисленные суммы в полном объеме.

Руководители организаций могут быть вызваны на специальную комиссию по заработным платам, где им придется отвечать перед представителями налоговой службы и муниципальными чиновниками и в результате повышать официальную зарплату либо же предстать перед выездной проверкой, где могут выявиться еще и дополнительные нарушения, помимо махинаций с зарплатой.

По ст. 199 УК РФ, если организация не предоставила или предоставила налоговые декларации или иные требуемые документы, связанные с заработной платой, не вовремя либо же в этих документах содержится заведомо ложная информация, ей может быть начислен штраф от 100 тыс.

до 300 тыс. руб.

А виновный в таком нарушении может быть оштрафован на сумму годового дохода (от 1 до 3 лет), лишен права на определенную деятельность или должности либо приговорен к принудительным работам до 2 лет, а возможен также полугодовой арест или лишение свободы (до 2 лет).

Если проблемы с налоговыми декларациями возникли по предварительному сговору группы лиц либо размер нарушения особо крупный, суммы штрафов возрастут (максимум до 500 тысяч руб.), а сроки наказаний удлинятся (принудительные работы до 5 лет, ограничения в деятельности до 3 лет, лишение свободы до 6 лет).

Возможные последствия для персонала

Может показаться, что вина за серую зарплату лежит целиком на работодателе и ответственность перед законом несет только одна сторона. Однако это не так.

Работник, получивший доход, с которого не уплачены положенные по закону налоги, должен задекларировать его самостоятельно и уплатить положенные суммы в бюджет.

Срок для этого предоставляется до 30 апреля следующего года, а для уплаты – до 15 июля.

https://www.youtube.com/watch?v=ATqLCKU6zCw

Если же человек этого не сделал, в чем оказался уличенным, ему предстоит ответственность по ст. 228 НК РФ, согласно которой за уплату НДФЛ отвечают сами физические лица, если обязанность налогового агента не была исполнена.

Ему грозит штраф в размере 5% от суммы неуплаченного налога за каждый просроченный месяц (до 30% от полной суммы, не менее 1000 руб.).

А если нарушение было повторным или особо крупным по размерам, ответственность может быть уголовной.

Page 4

Видео:Как проиндексировать сотрудникам зарплату в 2024 годуСкачать

Какую несет ответственность работодатель в 2021 году за черную зарплату

Черная зарплата – это вид заработной платы, выплачиваемой неофициально трудоустроенному работнику. Заработок за выполнение им трудовых обязанностей выдается на руки «в конверте», соответственно, работодатель не уплачивает за него страховые взносы в ПФР. Куда жаловаться на черную зарплату, узнайте здесь.

Серая зарплата – это вид заработка, при котором работник хоть и трудоустроен в официальном порядке, но в заключенном с ним трудовом договоре указана не вся сумма оклада. Обычно в контракте указывается небольшая часть заработной платы, а остальное он получает на руки, как и в предыдущем случае.

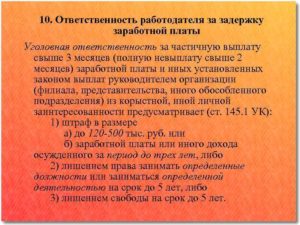

Ответственность работника и работодателя за черную зарплату

Ответственность работодателя за черную зарплату в 2021 году устанавливается ст. 122-123 КоАП РФ. Применяемые к руководству меры:

- Назначение к выплате административного штрафа. Его размер составляет 20% от размера налога, который не был уплачен компаний или частным предпринимателем;

- Выплата штрафа по основанию, предусмотренному ст. 27 ФЗ №167 «Об обязательном пенсионном страховании» от 2001 года. Сумма санкции варьирует от 5.000 до 10.000 руб.

Реже по отношению к работодателям, выдающим черную заработную плату, применяются нормы ст. 199 УК РФ. Основанием привлечения к уголовной ответственности служит наличие долга по уплате налогов и сборов, если его размер превышает 2.000.000 руб.

В каких еще случаях работодатель привлекается к уголовной ответственности за нарушение трудового законодательства, читайте в статье https://otdelkadrov.online/5764-sluchai-nastupleniya-otvetstvennosti-za-narushenie-trudovogo-zakonodatelstva-dlya-rabotnika-rabotodatelya.

Обратите внимание: по отношению к работодателю может быть применена еще одна мера административной ответственности – дисквалификация. Она означает, что гражданин не сможет занимать руководящие должности в период от 1 до 3-х лет.

Ответственность за зарплату в конвертах по ст. 199 УК РФ:

- Назначение к выплате штрафа. Его размер зависит от суммы долга, варьируется от 100.000 до 300.000 руб.;

- Привлечение к работам принудительного характера. Их общая продолжительность может достигать 2-х лет;

- Арест работодателя. Максимальный период ареста составляет 6 месяцев;

- Лишение свободы. По решению суда, возможно лишение свободы на срок до 2-х лет.

Сумма штрафа, выплачиваемого в соответствии с УК РФ, может быть увеличена до 500.000 руб., если имеются квалифицирующие признаки.

https://www.youtube.com/watch?v=tCzS0wYQPVM

Кроме того, предусматривается ответственность работника, знавшего о том, что работодатель не уплачивает с его заработной платы налоги в ФНС и страховые взносы в ПФР.

Если сотрудник отдельно не уплачивает налог сам за себя, то он обязан будет выплатить НДФ и начисленные пени.

За неподачу декларации о доходах в отделение налоговой службы ему начисляется штраф в размере 5% от всей непогашенной суммы задолженности.

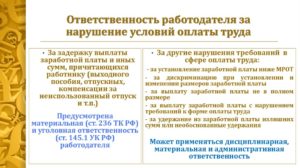

Ответственность за начисление заработка ниже МРОТ

Виды ответственности

Вопрос об административном наказании недобросовестного работодателя рассматривается в соответствии с ч. 1, 2 ст. 23.1, 23.12 КоАП РФ в трудовой инспекции или в суде. Кроме того, в случае выплаты зарплаты работникам в размере ниже МРОТ более чем за два месяца, руководителю предприятия грозит уголовная ответственность.

ФЗ №82 «О МРОТ» от 2000 года предусматривается, что заработная плата работника не может составлять меньше установленной величины минимальной оплаты труда. Обязанность соблюдения этого положения установлена ст. 7 Конституции РФ, ст. 133 ТК РФ.

Ответственность работодателя за зарплату ниже МРОТ установлена КоАП РФ.

Так, если заработная плата начисляется в меньшей сумме, нежели регламентировано трудовым законодательством, то руководство привлекается к ответственности по КоАП РФ:

- Назначение к выплате штрафа.

Для компаний и предприятий, зарегистрированных в качестве юр. лиц, он предусмотрен в сумме от 30.000 руб.

- При повторном начислении зарплаты ниже МРОТ, сумма санкции возрастает (ст. 5.27 КоАП РФ).

Смотрите в видео об ответственности работодателя в случае невыплаты зарплаты либо когда выплаченная зарплата является «черной» или ниже МРОТ

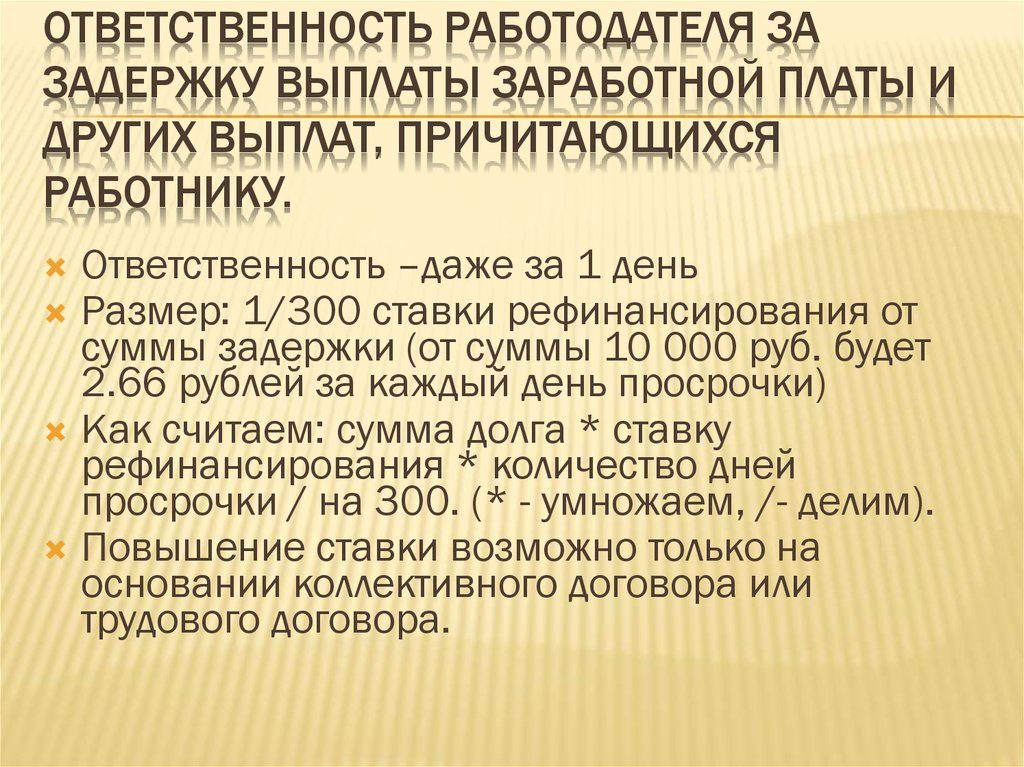

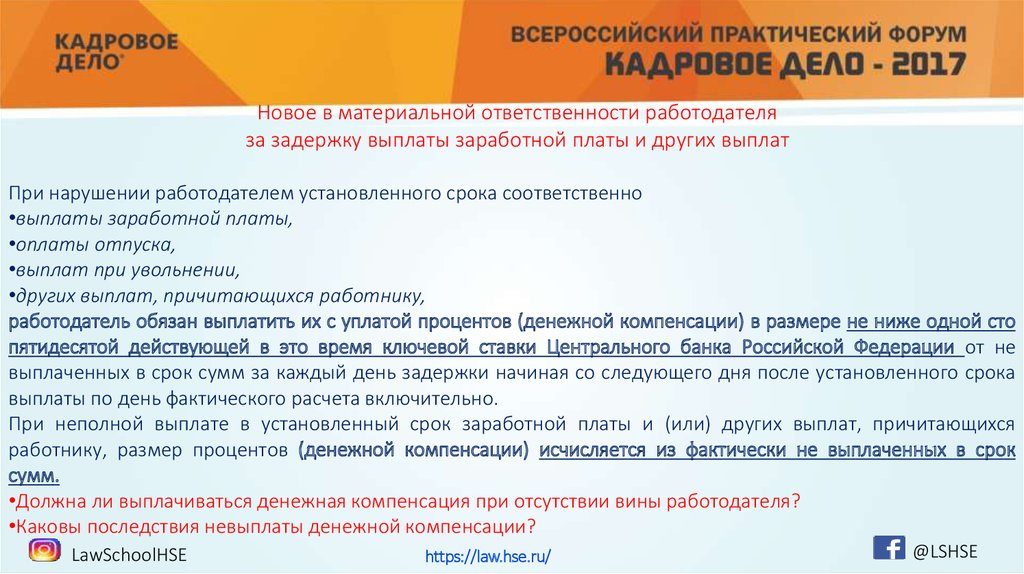

Ответственность за невыплату заработной платы

Ст. 145.1 УК РФ регламентирует привлечение к уголовной ответственности при невыплате зарплаты в продолжение 2-х и более месяцев, если это связано с личным интересом лица или его корыстными намерениями.

Применяемые меры по ст. 145.1 УК РФ:

- Назначение к выплате штрафной санкции. Её сумма определяется в зависимости от суммы задолженности перед работниками, может составлять от 100.000 до 500.000 руб.;

- Арест заработка или другого источника заработка осужденного лица за последние 3 года;

- Привлечение к работам исправительного характера до 3-х лет, лишение возможности заниматься определенной деятельностью на этот же срок.

Ответственность работодателя за задержку выплаты заработной платы или её невыплату усиливается, если указанные основания стали причиной наступления тяжких последствий. Так, появляется еще одна мера наказания – лишение свободы на период от 2 до 5 лет, сопровождающееся невозможностью заниматься конкретным видом деятельности.

🔥 Видео

Как получить черную зарплату, два варианта решения проблемыСкачать

8 ошибок "серых" работодателейСкачать

Как платят серую зарплатуСкачать

"Белая" и "серая" зарплата. Преимущества и последствия.Скачать

Что грозит за невыплату зарплатыСкачать

Серая зарплата и зарплата в конвертах. Как налоговая инспекция тебя найдет и что может сделать?Скачать

Как взыскать зарплату, если работал неофициально. Показываем работодателю - "где рукав пришивается"!Скачать

Как взыскать ЗАРПЛАТУ, если работал НЕОФИЦИАЛЬНО // взыскание денег при неофициальной работеСкачать

Зарплата на карту БЕЗ НАЛОГОВ? / Как ИЗБЕЖАТЬ штрафов за "СЕРУЮ" зарплату?Скачать

❗️НЕ ПЛАТЯТ ЗАРПЛАТУ? | ОБРАЩЕНИЕ В ПРОКУРАТУРУ | БАНКРОТСТВО РАБОТОДАТЕЛЯСкачать

Серая зарплата часть 2 #юрист #юридическаяпомощь #юридическиеуслуги #питер #спбСкачать

Уголовная ответственность за невыплату заработной платыСкачать

Серая зарплата на карту. Какие риски? Кто заплатит НДФЛ?Скачать

Белая и серая зарплата. Налоги на зарплату. Отчисления за работников.Скачать

СПРАВКА О СЕРОЙ ЗАРПЛАТЕ: РИСКИ ДЛЯ РАБОТОДАТЕЛЯСкачать

Порядок выплаты зарплаты - Елена А. ПономареваСкачать