Наличие долгов может стать причиной прекращения деятельности. Для того чтобы впоследствии не возникло никаких споров, важно точно знать, в чем заключается особенность закрытия ИП в 2021 году.

- Возможные причины прекращения бизнеса

- Требуемые документы

- Можно ли закрыть ИП с долгами

- Пошаговая инструкция для ИП

- Сроки и стоимость

- Основания для отказа в закрытии ИП

- Альтернатива закрытию ИП

- Когда можно вновь открывать ИП

- Закрытие ИП. Ликвидация ООО. Как закрыть ИП и ООО с долгами?

- Закрытие ИП и ООО с долгами: можно ли

- Закрытие ИП с долгами

- Закрытие ООО с долгами

- Что может привести ООО на грань ликвидации

- Закон регламентирует

- Закрытие ИП с долгами в ПФР и по налогам в 2021 году

- Основания

- Долг и ликвидация

- Этапы закрытия ИП

- Сроки

- Закрытие с долгом перед ПФР

- Закрытие ИП с долгами по налогам

- Ответственность за несвоевременную уплату

- : пошаговая инструкция по закрытию ИП с долгами

- Как закрыть ИП с долгами и ликвидировать ООО?

- Как же закрывается ИП с задолженностью?

- Как закрывается ООО с задолженностью?

- Общее понятие и пути ликвидации

- Пошаговая инструкция ликвидации ООО (Общества с ограниченной ответственностью)

- Поочередность устанавливается согласно ниже перечисленным условиям:

- 🎥 Видео

Возможные причины прекращения бизнеса

Согласно существующей статистике существует 5 основных причин закрытия ИП:

- Наличие долгов. Без закрытия фирмы обязательства предпринимателя будут только расти, даже если он приостановил свою деятельность. Ниже будет приведена пошаговая инструкция о том, как закрыть ИП в 2021 году с имеющимися долгами.

- Высокие налоги. В особенности от них страдают индивидуальные предприниматели, которые осуществляют свою деятельность с привлечением работников. Высокая ставка налогообложения вынуждает их платить крупные взносы в разные фонды.

- Неконкурентоспособность. ИП по определению считаются очень гибкими компаниями, которые в любой момент могут сменить вид своей деятельности. Но из-за высокой конкуренции практически в каждом сегменте рынка, маленькие предприятия ничего не могут противопоставить гигантам промышленного производства.

- Арендная плата. Изменение стоимости аренды в большую сторону ведет к перерасчету рентабельности бизнеса. И если предприниматель понимает, что есть риск образования задолженности – он может прийти к выводу о необходимости закрытия ИП.

- Расширение. Если же наоборот, дела у предпринимателя идут хорошо, он может решиться на переорганизацию своего бизнеса и вместо ИП открыть ООО или даже ОАО и ЗАО.

Невозможность уплачивать налоги может стать причиной закрытия ИП

Требуемые документы

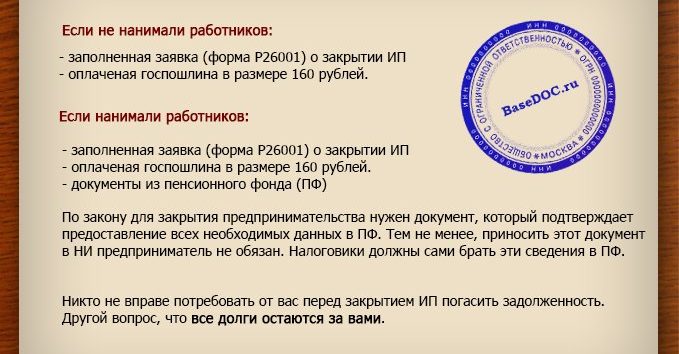

Для закрытия ИП нужно подготовить всего 2 основных документа:

- Заявление по форме № Р26001. Здесь необходимо указать: основной государственный регистрационный номер ИП, индивидуальный номер налогоплательщика, свои ФИО и контактные данные. Подпись под заявлением ставится непосредственно в налоговой инспекции в присутствии сотрудника ФНС. Если ликвидация ИП с долгами осуществляется посредством отправки документов в ФНС почтой или передачей их через посредника – подпись должна быть заверена нотариусом.

- Квитанция об оплате государственной пошлины. Если гражданин подает документы через МФЦ, в чеке должно быть указано «Прекращение деятельности ИП (при обращении в многофункциональный центр)». Если нет, в квитанции должно значиться просто «Прекращение деятельности ИП». В обоих случаях размер пошлины одинаков, но если не отобразить соответствующую информацию в чеке – это может послужить поводом для отказа в приеме заявления.

Можно ли закрыть ИП с долгами

Ранее, перед подачей заявления, ИП должен был взять справку из ПФР (пенсионного фонда России) об отсутствии непогашенных обязательств. Бизнес можно было ликвидировать только после оплаты долгов. Но в таком случае, обязательств перед ПФР, налоговой службой, и, возможно, поставщиками продолжали накапливаться, ведь предприниматель просто вынужден был продолжать свою деятельность.

По состоянию на 2021 год ситуация изменилась. Поэтому целесообразно выяснить, как закрыть ИП с долгами в пенсионный фонд. С введением системы межведомственного электронного взаимодействия брать справку из ПФР больше не нужно.

Более того, индивидуальный предприниматель может прекратить свою деятельность при наличии долгов любых размеров. Но обязанность их выплатить с него не снимается. Налоговая служба и пенсионный фонд все также будут требовать погашения обязательств уже с физического лица.

Если тот в течение 15 дней после прекращения деятельности ИП не произведет оплаты – на долг будет начисляться пеня.

В случае если гражданин в силу каких-либо обстоятельств самостоятельно не погашает свои обязательства, дело о взыскании денежных средств по инициативе ПФР или ФНС может быть передано в суд.

https://www.youtube.com/watch?v=0Eh8DZighYM

Таким образом, можно закрыть ИП с долгами по налогам и по взносам в ПФР, но все имеющиеся у него долги останутся вместе с ним, и он должен будет их выплатить, уже находясь в статусе физического лица. На закрытие обязательств дается 15 дней, по истечении этого срока начнет начисляться пеня.

Даже после закрытия ИП, накопившиеся долги остаются за физлицом

Пошаговая инструкция для ИП

После заполнения заявления на закрытие предпринимательства и оплаты государственной пошлины ИП должен:

- Обратиться в ПФР с итоговой отчетностью по деятельности ИП. Предварительно следует получить информационную помощь, консультацию, по поводу того, какие конкретно документы нужны для предоставления отчета.

- Передать документы в налоговую службу. Обращаться необходимо в тот отдел ФНС, где в свое время происходила регистрация бизнеса. Передать документы в налоговую службу можно четырьмя способами:

- Отнести лично.

- Передать через представителя. При этом необходимо оформить доверенность с указанием конкретных полномочий доверенного лица.

- Отправить почтой. Допустима отправка только заказным письмом с указанием ценности вложенных документов.

- Отправить через интернет. Для этого необходима регистрация на официальном сайте ФНС России. Через портал Госуслуги подать заявление на закрытие бизнеса нельзя, там можно только зарегистрировать предпринимательство.

- В течение 5 дней с момента приема документов сотрудниками ФНС будет вынесено решение по вопросу прекращения деятельности ИП. В случае если предприниматель указал недостоверную информацию в заявлении, не оплатил государственную пошлину или не сдал необходимую отчетность в ПФР, в закрытии ИП откажут, а в ответе обязательно обозначат причину. Если все хорошо и документы в порядке, бывший предприниматель получит на руки свидетельство о завершении деятельности ИП, а также выписку из ЕГРИП о снятии с учета. Если гражданин не явился за документами, они должны быть высланы ему заказным письмом на адрес, указанный им в заявлении.

- В это же подразделение ФНС нужно сдать заполненные налоговые декларации за отчетный период. Даже если предпринимательская деятельность давно не осуществляется, и по факту у ИП не было никакого дохода, он все равно должен предоставить указанную документацию.

- В налоговой инспекции снять с учета контрольно-кассовую машину (кассу).

- Закрыть банковский счет при его наличии. Делать это лучше уже после завершения деятельности ИП. В ином случае, об этом необходимо будет предварительно оповещать ФНС. Если закрыть счет без предупреждения налоговой инспекции – предпринимателя обяжут платить штраф. После ликвидации ИП никого отдельно предупреждать о закрытии счета не нужно.

Для закрытия ИП необходимо вместе с заявление подать требуемые документы и отчеты

Возможно, что гражданину не придется сдавать необходимую отчетность в ПФР ФФМОС и ФСС. С появлением системы электронного межведомственного взаимодействия процедура завершения деятельности ИП была упразднена. Организации самостоятельным образом запрашивают нужную им информацию в государственных структурах. Но конкретные особенности процесса определяются на региональном уровне.

Сроки и стоимость

Цена закрытия предпринимательства во многом зависит от конкретных особенностей. В обязательном порядке ИП должен будет оплатить госпошлину за прекращение деятельности. Но кроме этого, могут потребоваться следующие расходы:

- Оплата задолженностей перед ПФР, ФНС, контрагентами и работниками.

- Услуги нотариуса (необходимы для подтверждения доверенности представителя) – 1 500-2 000 рублей.

- Снятие с учета контрольно-кассовой машины – около 3 000 рублей.

- Проверка налоговых сборов – около 500 рублей.

- Закрытие банковского счета – в зависимости от тарифов, установленных кредитной организацией.

Время, необходимое на закрытие ИП, может доходить до 1 месяца, в зависимости от скорости сбора и составления необходимых справок. Законодательством же определен срок только одной процедуры – рассмотрение заявления о завершении деятельности индивидуального предпринимателя в налоговой инспекции не должно превышать 5 суток со дня, следующего за днем принятия документов.

Основания для отказа в закрытии ИП

Есть 3 возможных причины, в соответствии с которыми руководство ФНС вправе отказать предпринимателю в завершении его деятельности:

- Неправильно заполненное заявление. Последствием ошибки в одной букве (одном символе) обязательно станет отказ в закрытии ИП.

- Неоплаченная государственная пошлина.

- Несданная отчетность в пенсионный фонд России.

В некоторых случаях в закрытии ИП может быть отказано

https://www.youtube.com/watch?v=SRauHLWmKfk

Наличие задолженности перед ФНС, ПФР, контрагентами и работниками не является поводом для отказа в прекращении деятельности индивидуального предпринимателя. Все неоплаченные взносы, долги по налогообложению переходят к физическому лицу, бывшему ранее ИП.

Альтернатива закрытию ИП

Физическое лицо должно будет рассчитаться с долгами, в том числе и за счет имеющегося у него имущества. Единственная возможность не платить – истечение срока давности (если в течение 3 лет с момента образования обязательств кредиторы, ПФР и ФНС не предпринимали никаких действий для получения причитающихся им средств).

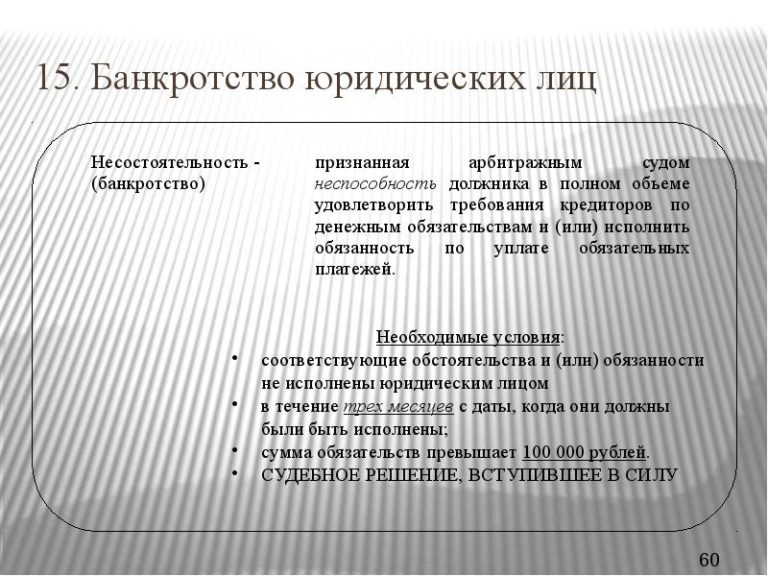

Если предприниматель понимает, что у него не хватит денег для погашения долгов, он может инициировать процедуру банкротства, подав соответствующее заявление в арбитражный суд.

По итогам дела у него будет конфисковано и продано все имущество, подлежащее реализации (не может быть арестовано единственное жилье, предметы обихода и т. д.).

Все долги, на оплату которых не хватило средств, будут списаны.

Не рекомендуется прибегать к банкротству без видимых на то причин. Помимо уже имеющихся долгов, предприниматель должен будет оплатить услуги арбитражного управляющего и судебные издержки, повысив тем самым свои расходы на 100 000 – 200 000 рублей.

Когда можно вновь открывать ИП

Если прежний бизнес гражданин закрывал, находясь в статусе банкрота, он не будет иметь права на оформление ИП в течение следующих 5 лет. Когда процедура производилась по иным причинам, открывать ИП заново можно в любое время, пусть даже на следующий день после его ликвидации.

Инструкцию по закрытию ИП находится в видео:

Видео:КАК ЗАКРЫТЬ ИП - ПОШАГОВАЯ ИНСТРУКЦИЯ / ОТПРАВИТЬ ЗАЯВЛЕНИЕ ЗА 5 МИНУТ САМОСТОЯТЕЛЬНОСкачать

Закрытие ИП. Ликвидация ООО. Как закрыть ИП и ООО с долгами?

Ситуации, когда предприятие или Индивидуальный предприниматель в процессе своей деятельности вместо доходов накапливают долги, случаются в российском бизнесе не так уж и редко. Иногда обстоятельства позволяют им благополучно выйти из кризиса, но порой бывает и так, что единственный выход для таких коммерсантов – закрытие организации.

Как безжалостно свидетельствует статистика, до 80 % предприятий в нашей стране закрываются уже в первый год своей работы, причем довольно часто их финансовое положение оставляет желать лучшего.

Но позволяет ли российское законодательство снимать с налогового учета должников и если да – то в каких случаях и какой на это предусмотрен порядок действий?

Закрытие ИП и ООО с долгами: можно ли

Начнем, пожалуй, с самого главного вопроса, который волнует ИП и учредителей ООО, накопивших долги – снимут ли их налоговые органы с регистрации при каких-либо невыполненных финансовых обязательствах?

Ответ такой: да, это возможно, но при соблюдении определенных условий. Итак, по порядку.

Закрытие ИП с долгами

Индивидуальный предприниматель, столкнувшийся при ведении бизнеса с денежными проблемами и накопивший вследствие этого долги, может подать в налоговую инспекцию заявление о прекращении предпринимательской деятельности в любой момент. Процедура в этом случае совершенно такая же, как и при обычном снятии ИП с налогового учета.

Внимание! Как известно, ИП несет ответственность по долгам всем своим имуществом, независимо от того, имело оно какое-либо отношение к его коммерческой деятельности или нет. Поэтому все долги индивидуального предпринимателя после снятия его с учета переходят на него, как на физическое лицо.

Но всегда ли при наличии заявления от ИП о желании прекратить предпринимательскую деятельность, налоговики пойдут ему навстречу? Как показывает практика, в принципе, даже при наличии некоторых долговых обязательств, специалисты налоговой службы могут осуществить снятие «проблемного» ИП С учета. Но не во всех случаях. Разберем разные ситуации.

- Долги ИП перед Пенсионным фондом РФ. Понятно, что если дела индивидуального предпринимателя идут не очень хорошо, то у него может и не быть возможности делать отчисления в Пенсионный фонд. Тем не менее, если накопились долги именно перед ПФР, налоговики могут закрыть на это глаза и выдать свидетельство о снятии с учета. А вот если представителям Пенсионного фонда не предъявить документ о снятии с регистрации, то они спокойно продолжат начислять соответствующие выплаты.Таким образом, ИП крайне заинтересован в том, чтобы пройти процедуру снятия с регистрации в налоговой и как можно скорее информировать об этом специалистов ПФР.Важно! Если ИП в течение какого-либо времени не вел коммерческую деятельность, но при этом не подал заявление в налоговую инспекцию о снятии с учета, то он все равно обязан оплатить все причитающиеся выплаты в Пенсионный фонд России, в том числе и за период простоя. Для представителей пенсионного фонда отсутствие доходов ни при каких условиях не является оправдательным мотивом для прекращения страховых отчислений.

- Задолженность ИП перед контрагентами. В ситуациях, если у ИП накопились долги перед контрагентами, он может спокойно идти в налоговую с заявлением о снятии с регистрации. Для специалистов налоговой службы данные долги не имеют особого значения, поскольку в случае снятия ИП с учета они просто-напросто переходят с ИП на него же, но только уже как на физическое лицо. Контрагенты могут взыскать данные долги с бывшего ИП в судебном порядке еще в течение трех лет после прекращения его законной деятельности.

- Незакрытые финансовые обязательства перед банками. Как и в предыдущем случае, долги перед банками для налоговиков не существенны – они даже вряд ли поинтересуются их наличием и с легкостью снимут ИП с регистрации. А вот от банковских юристов так просто не отделаться – у них, как правило, большой опыт работы с подобными должниками, так что практически со стопроцентной вероятностью они будут взыскивать задолженность с бывшего ИП через суд.

- Долги ИП перед налоговиками. Это как раз тот случай, когда специалисты налоговой инспекции вправе отказать ИП по снятию с учета и скорее всего именно так они и сделают. Пока индивидуальный предприниматель не найдет способ погасить все налоговые долги, включая набежавшие пени, рассчитывать на снисхождение представителей ФНС бессмысленно. Рассчитать суммы пеней можно на нашем калькуляторе расчета пени.

Если нет абсолютно никакой возможности погасить долги по налогам, остается крайний вариант – подать в суд прошение о банкротстве. Но, поскольку процедура это долгая и хлопотная, прибегать к ней рекомендуется в самую последнюю очередь.

Закрытие ООО с долгами

На юридическом языке, прекращение деятельности общества с ограниченной ответственностью называется ликвидацией. В отличие от ИП, снять с учета в налоговой инспекции ООО, имеющее долги несколько сложнее.

Важно! Полная законная ликвидация ООО возможна только при том условии, что учредители фирмы не имеют никаких незакрытых обязательств и долгов по делам организации перед кем бы то ни было.

Что может привести ООО на грань ликвидации

Причины, вызвавшие необходимость закрывать ООО, связаны с невозможностью и далее накапливать долговые обязательства вместо прибыли. «Легче закрыть, чем работать дальше», – такое добровольное решение может быть принято в результате:

- низкого уровня прибыли либо же убыточности;

- вид деятельности ООО стал неактуальным;

- истечение сроков существования ООО по уставным документам;

- разногласия между соучредителями ООО;

- какой-либо форс-мажор.

Принудительно ликвидировать ООО могут по законодательным основаниям: из-за грубых нарушений, а также невыполняемых обязательств перед бюджетными структурами или государством в качестве кредитора.

Закон регламентирует

Законные способы ликвидации ООО, имеющего долги, регламентируются рядом нормативных актов:

- ст. 61 Гражданского Кодекса РФ;

- Федеральным законом № 129-ФЗ «О государственной регистрации юридических лиц…»;

- Федеральным законом № 14-ФЗ «Об обществах с ограниченной ответственностью…»;

- Федеральным законом № 127-ФЗ «О банкротстве».

Итак, какие легальные пути для закрытия ООО с долгами существуют? Их всего два и рассмотрим их по порядку.

- Если долги у ООО возникли перед контрагентами, то в этом случае лучше всего провести добровольную ликвидацию. Но этот вариант возможен только в том случае, если ООО не имеет крупных долговых обязательств и при этом у нее достаточно имущества, чтобы расплатиться с кредиторами. Для того, чтобы провести все грамотно, нужно поэтапно проделать следующие действия:

- собрать участников ООО для вынесения решения о ликвидации;

- подать заявление о снятии с регистрации в налоговую службу;

- собрать комиссию, отвечающую за ликвидационными процессами;

- разместить объявление о прекращении деятельности в Государственный вестник;

- письменно уведомить всех кредиторов о предстоящем закрытии;

- закрыть все долги перед бывшими партнерами;

- сформировать и сдать ликвидационный баланс налоговикам.

Если все сделать как надо, то никаких негативных последствий такая ликвидация не вызовет. Важно обязательно придерживаться строго определенного регламента, поскольку весь процесс ликвидации специалисты налоговой инспекции отслеживают и анализируют самым пристальным образом.

- Банкротство ООО. Это длительный, трудоемкий судебный процесс, требующий от учредителей общества терпения и готовности предоставить полный пакет документов, причем не только регистрационных. Необходимо, чтобы собственники компании имели все банковские выписки, внутренние бухгалтерские, кадровые и иные бумаги, подтверждающие обстоятельства, приведшие фирму к разорению. Если суд вдруг начнет в чем-либо сомневаться, он вполне может заподозрить руководство организации в попытке уклонения от уплаты налогов. Чтобы этого не произошло к банкротству стоит подходить со всей возможной тщательностью и скрупулезностью.

Обратите внимание! Если есть возможность до ликвидации погасить хотя бы часть задолженностей, лучше сделать это в отношении государственных органов.

Государственная машина крайне нетерпимо относится к даже небольшим суммам недоимок в бюджет и внебюджетные фонды – в этой ситуации ООО «светит» только тяжелая процедура принудительного банкротства, а также повышенное внимание к бизнесу проверяющих и правоохранителей.

https://www.youtube.com/watch?v=DA3fruwQgNE

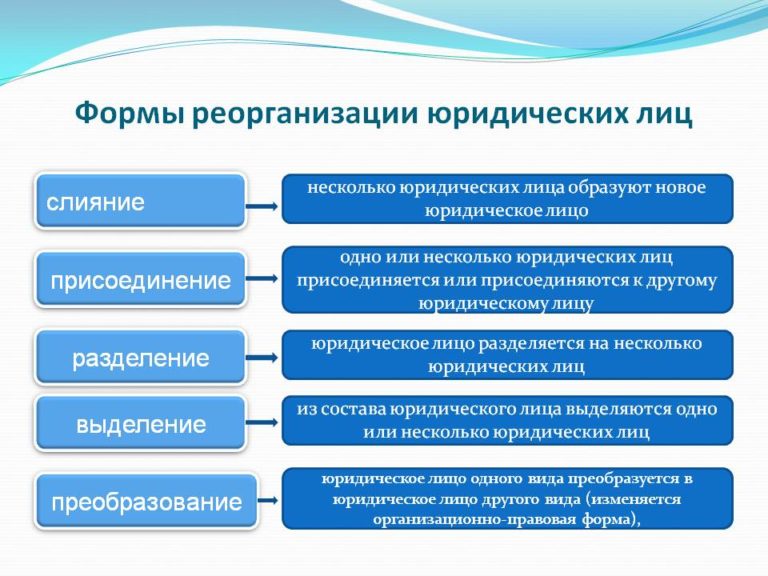

Отдельно поведаем о тех путях закрытия ООО с налогами, которые являются, скажем так, альтернативными и тоже довольно часто применяются на практике.

Смена учредителей. Не самый надежный способ, поскольку, даже если переоформить компанию на подставных лиц, при тщательной налоговой проверке, долги ее обязательно вскроются и бывшие учредители, в случае чего могут быть также привлечены к административной и даже уголовной ответственности;

Однако, иногда удается добиться того, что компания существует, а старый учредитель освобожден от всех обязательств – ведь он больше не значится в учредительных документах.

№Достоинства данного способа ликвидацииНедостатки смены учредителей 1. Можно провести быстро и даже экстренно – до 25 дней Большое количество необходимой документации 2. Не требует значительных затрат Оплата нотариального сбора для регистрации официальной сделки 3. Снимает текущую ответственность, при «срабатывании» способа – и задолженности с учредителя организации Данные об ООО остаются в ЕГРЮЛ, а значит, доступны в качестве основания для обращения собственника в суд Реорганизация или слияние с другой фирмой. В этом случае информация о компании-должнике вычеркивается из госреестра, а весь финансовый багаж переходит к ее правопреемнику.

Этот способ является более верным с точки зрения закона, но при этом он более сложный и многоэтапный в процессуальном смысле.

Для того, чтобы грамотно провести слияние, без помощи опытный юристов обойтись, скорее всего, не получится.

№Достоинства данного способа ликвидацииНедостатки реорганизации или слияния 1. Данные ООО исключаются из государственного реестра При подаче претензий кредиторами процедуру завершить не получится 2. Относительно небольшой пакет документации по сравнению с куплей-продажей ООО В некоторых случаях управляющий на этапе перехода может получить субсидиарную ответственность 3. Срок до 90 дней

В этом материале мы разобрали способы закрытия ИП и ООО с незавершенными долговыми обязательствами. Как показывает практика, снять организацию или ИП с налогового учета легальными способами вполне возможно, однако, в большинстве случаев, расплатиться с долгами, пусть даже и несколько позже, все равно придется.

Видео:Как закрыть ИП с долгами?Скачать

Закрытие ИП с долгами в ПФР и по налогам в 2021 году

Из-за разных обстоятельств индивидуальному предпринимателю приходится прекратить свое дело и закрыть предприятие. В силу этого прекращение деятельности ИП является довольно обыденной практикой.

На рынке присутствует большое количество компаний, оказывающих юридические услуги, которые с удовольствием окажут помощь в оформлении всей необходимой документации.

Чтобы закрыть ИП с долгами в ПФР в 2021 году этот способ представляется наиболее простым, но требует определенных затрат: ликвидировать предприятие можно и самостоятельно.

Давайте разберемся подробнее в вопросе можно ли закрыть ИП с долгами по пенсионному фонду.

Основания

Для прекращения работы не обязательно иметь веские на то причины, хотя произойти это может и не по воле собственника предприятия. Законодательством предусмотрен определенный перечень оснований, которые позволяют закрыть ИП с долгами в ПФР в 2021 году:

- По собственному желанию владельца;

- Смерть владельца;

- По решению суда;

- Признание банкротом;

- Прекращение, аннулирование или истечение срока регистрации фирмы.

По любому из этих оснований (кроме завершения работы предпринимателем по собственному желанию) для закрытия организации необходима соответствующая документация.

Долг и ликвидация

Ликвидация компании не представляет трудностей по общему правилу, но, если у нее есть долги, для владельцев это повод поволноваться. Поспешим вас успокоить, в законодательстве нашей страны не предусмотрены случаи, в которых закрытие ИП с долгом в ПФР может быть отклонено по соответствующим причинам. Препятствование этому может послужить для собственника бизнеса поводом обращения в суд.

https://www.youtube.com/watch?v=njeE3qIynKI

Закрытие ИП не является поводом для освобождения от выплат денежных средств по долговым обязательствам в будущем. Вернуть долги все равно придется.

Этапы закрытия ИП

В ситуации, когда у индивидуального предпринимателя появляется задолженность, он может завершить деятельность своего ИП. Далее идет поэтапный план действий, который поможет осуществить закрытие предприятия с долгами:

- Индивидуальному предпринимателю нужно заполнить в установленной форме заявление о прекращении деятельности ИП. Это заявление владелец бизнеса может получить непосредственно в самой налоговой инспекции или на ее сайте (на котором можно как скачать, так и заполнить в электронном варианте).

- Следующим шагом следует оплатить пошлину, она уплачивается во всех случаях закрытия ИП. Произвести платеж можно в любом из банков вашего города, либо онлайн. Реквизиты для оплаты необходимо взять в ФНС или скачать на их сайте. Необходимо быть внимательным при заполнении квитанции, это поможет избежать ненужных затрат сил и времени.

- Подавать заполненное заявление по форме Р26001 и оплаченной квитанции необходимо в налоговую службу. Закрытие ИП с долгами в ПФР или в каком-либо другом органе должно осуществляться в том же территориальном отделении налоговой службы, в котором оно открывалось (если предприниматель зарегистрировался в одном из районов Москвы, то и закрываться он должен в том же). Документы о прекращении деятельности в качестве индивидуального предпринимателя в ФНС России подать можно как лично владельцу, так и через его представителя. Во втором случае необходима доверенность, которая подтверждена нотариусом. Ликвидация ИП с долгами перед ПФР также подразумевает такой способ передачи документов как по почте.

- По истечении определенного времени владельцу нужно в налоговой получить следующие документы:

- Свидетельство о прекращения деятельности ИП (форма Р65001);

- Выписку из ЕГРИП.

Выдаваться эти документы могут как непосредственно в руки владельцу ИП, так и его доверенному лицу. После этого предпринимательская деятельность прекращается.

Образец заполнения заявления на закрытие ИП по форме Р65001

Сроки

Ликвидация ИП с долгами перед пенсионным фондом не предусматривает четко закрепленных сроков, в которые владелец должен обратиться в специальные органы или собрать документы, но сроки рассмотрения четко ограничены.

Для того чтобы оплатить пошлину, заполнить заявление и подать документы в ФНС придется потратить всего лишь 1-2 часа. Заявление должно быть рассмотрено в течении 5 рабочих дней.

Сроки погашения задолженности также ограничены.

Ликвидация ИП с долгом перед пенсионным фондом обязывает предпринимателя произвести необходимые выплаты по долгу в течение 2 недель со дня закрытия предприятия.

Сроки, в течение которых должна быть предоставлена налоговая декларация, зависят от режима налогообложения, на котором работало предприятие:

- УСН – до 25 числа месяца, последующего закрытию ИП;

- ЕНВД – до ликвидации статуса индивидуального предпринимателя.

Закрытие с долгом перед ПФР

В связи с неуплатой обязательных отчислений на сотрудников ИП в пенсионный фонд, возникают долговые обязательства, которые по мнению предпринимателей могут послужить препятствием для закрытия организации. Но на практике, ее ликвидация при наличии задолженностей осуществляется в стандартном порядке, предусмотренном для индивидуальных предпринимателей, не имеющих таковых.

Когда предприниматель решает осуществить закрытие ИП с долгами, пенсионный фонд, по требованию налоговых органов, должен выдать справку об отсутствии задолженности. Такое требование не должно влиять на процесс прекращения предпринимательской деятельности, так как закрыть ИП с долгами по налогам и пенсионному фонду в 2021 году собственник может как до их оплаты, так и после.

Таким образом, владельцу организации предоставляется возможность выбрать наиболее предпочтительный вариант прекращения деятельности компании и погасить долг уже не имея статуса предпринимателя. После прохождения процедуры ликвидации, будет внесена соответствующая запись в ЕГРИП, и эти данные будут переданы в пенсионный фонд.

https://www.youtube.com/watch?v=2yMqIgnH9P0

В случае отказа от уплаты, долг может быть взыскан в принудительном порядке при обращении пенсионного фонда в судебные инстанции.

Закрытие ИП с долгами по налогам

Долговые обязательства фирмы могут быть не только перед пенсионным фондом, так же перед другими государственными и частными организациями. Частым случаем является наличие долгов по налогам.

В таком случае возникает вполне закономерный вопрос: можно ли закрыть ИП с долгом по налогам и пенсионному фонду? В такой ситуации закрывать организацию придется после погашения долга, а также всех штрафов по неуплате налогов.

Так что погасить придется не только основную сумму неуплаченных налогов, возможны и дополнительные затраты.

Перед тем как закрыть ИП с долгами в пенсионный фонд и налоговую службу, необходимо обязательно предоставить налоговую декларацию за весь период предпринимательской деятельности. Это необходимо сделать даже если владелец не вел фактически предпринимательскую деятельность.

В таком случае в ней будут не указаны доходы и расходы компании (нули). Если такие бумаги предоставлялись своевременно, то отчет нужен только за последний налоговый период.

Если вы, по каким-то причинам не смогли ее предоставить в установленный срок, то сделать это можно в течение 5 дней после ликвидации ИП.

Не поданные вовремя отчетные документы влекут за собой штраф. Так что подойти к этому процессу стоит заранее и с полной ответственностью.

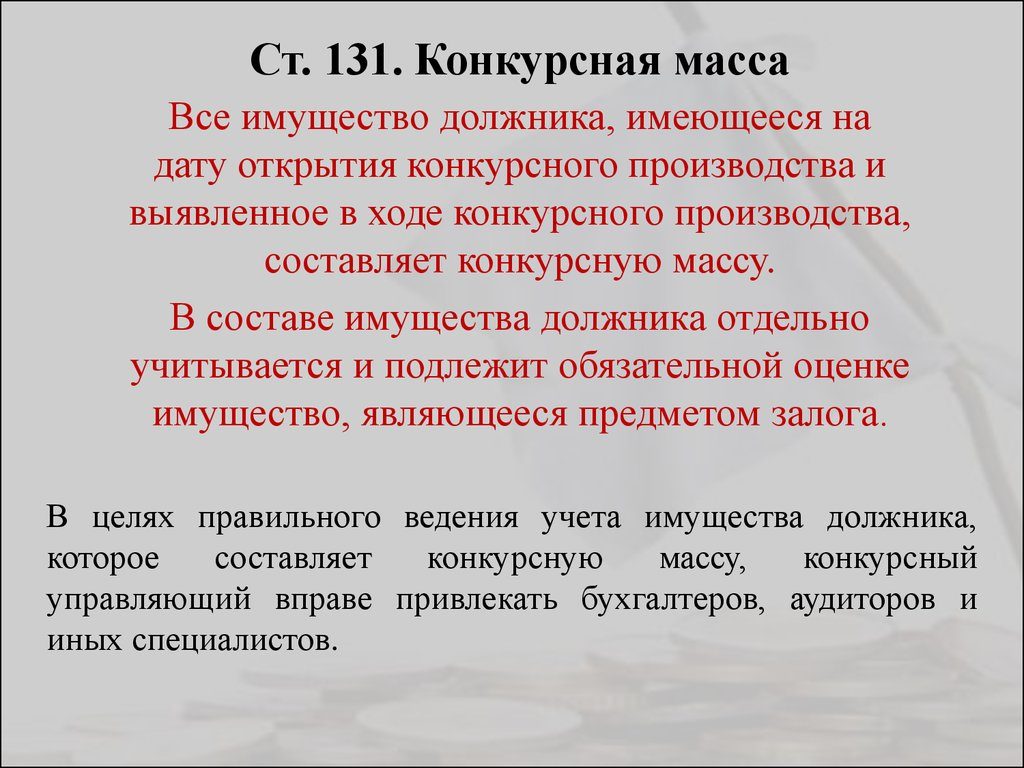

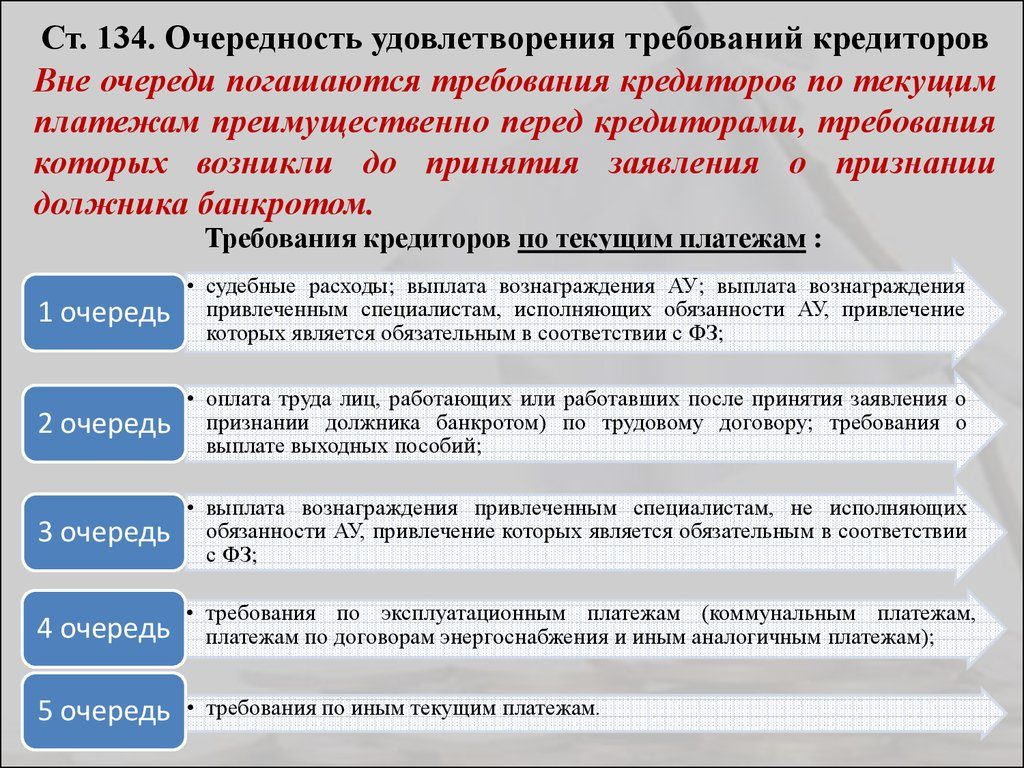

Далее происходит процедура определения суммы всех задолженностей. В первую очередь погашаются государственные долги и только после этого идут отчисления по обязательствам другим организациям.

При отсутствии у собственника ИП денежных средств на возврат долгов, в качестве оплаты может выступать собственность бывшего предпринимателя. А она, как известно, будет уходить совсем не по рыночной цене. К сумме расходов, взыскиваемых с должника, будут включены затраты по проведению этих процедур, а также вознаграждение управляющему.

Но все же, есть способ не лишиться собственного имущества, если капитал предпринимателя не позволяет сделать необходимые отчисления по обязательствам. Если прекращение деятельности было произведено по причине банкротства, суд может пойти на встречу и долговые обязательства могут быть смягчены (срок уплаты будет отсрочен или снижение долгового бремени произойдет путем рассрочки платежа).

Ответственность за несвоевременную уплату

Не стоит забывать, что долги в ПФР или ФНС сами по себе являются правонарушениями и за них предусмотрена ответственность. В случае неуплаты необходимых взносов в ПФР РФ, предпринимателя могут ждать штрафные санкции и пени. Если он не вносил обязательные платежи в фонд или вносил их не в полном размере, штраф может составить от 20 до 40% от размера задолженности.

Штраф, как и пеня, будут взыскиваться следующим образом:

- Собственнику ИП будет направлено требование об уплате задолженности;

- Если требование не было выполнено, оплата производится с денежных средств, находящихся на счете в банке;

- При отсутствии средств на банковском счете, ПФР обращается в суд.

Долговые обязательства перед ФНС имеют аналогичный процесс взыскания.

Можно ли закрыть ИП с долгами по налогам и пенсионному фонду – на этот вопрос ответ однозначный, это сделать можно. Но в этом случае прекратить деятельность ИП будет не просто, даже если долг приходится только по налогам.

С ПФР все обстоит не много проще. Но перед тем, как закрыть ИП в 2021 году с долгом в пенсионные или иные организации, стоит подумать, а сможете ли вы выплатить этот долг и как вы это сделаете.

Выплатить эти средства придется при любых раскладах, а при отказе дело будет направлено в суд и в этом случае судебными приставами может быть применено такое средство как конфискация имущества — довольно неприятный процесс.

Это может относиться к пенсионному фонду, налоговой, и другим возможным кредиторам.

https://www.youtube.com/watch?v=UKWVQ-SKq5c

Принимая во внимание все выше написанное, следует сделать вывод – выплаты необходимо делать вовремя, в противном случае предпринимателя могут ждать проблемы и размер их прямо пропорционален сумме долга.

: пошаговая инструкция по закрытию ИП с долгами

Видео:Закрыть #ИП с долгами. Инструкция!Скачать

Как закрыть ИП с долгами и ликвидировать ООО?

Открывая фирму, все бизнесмены рассчитывают на успех, но, как известно, не все складывается так, как хочется. Если учесть статистику, то в первый год работы закрывается около 80% компаний. Чаще всего так происходи из-а убыточности. Но даже после того, как нерентабельное ООО или ИП закрывают, остаются долги, которые нужно обязательно возвращать.

Если еще пару лет назад для закрытия фирмы с задолженностью, требовалась всего лишь справка, подтверждающая отсутствие долгов перед Пенсионным фондом, то сейчас все по-другому. Законодательство позволяет свернуть свое дело, имея определенные обязательства. Однако недоимку по налогам необходимо гасить сразу.

Как же закрывается ИП с задолженностью?

Эта процедура начинается с того момента, когда вы обращаетесь в налоговую, куда подаете заявление о прекращении предпринимательства. После этого оплачиваете государственную пошлину за закрытие в Сбербанке. Как только документацию примут, посетите опять налоговую, чтобы вам выдали свидетельство о прекращении деятельности.

Как закрывается ООО с задолженностью?

Если насчет прекращения деятельности ИП с долгами все ясно, то в случае закрытия ООО, процесс достаточно сложный. Существуют разные способы этого, но подбирать наиболее приемлемый нужно с учетом ситуации и текущего состояния компании.

Как правило, ООО ликвидируется труднее, чем ИП с долгами. Предварительно в налоговый орган отправляют уведомление о принятии данного решения, потом собирают всю документацию (это слишком внушительный перечень).

Далее назначают ликвидационную комиссию, проводят учет имущества и составляют промежуточный баланс. Только после этого можно гасить задолженности. Далее происходит сдача декларации, а имущество, которое осталось, распределяют между участниками.

И снова же в налоговую передают ликвидационные документы. Лишь после этого компания прекращает свою деятельность.

Чтобы скорее погасить долги, можно закрыть ООО по-другому. Речь идет о смене учредителей или реорганизации фирмы. При этом ООО можно присоединить к иному предприятию.

Если в ООО будет иной собственник, потребуется составление договора дарения. Кроме того, можно продать свою долю новому учредителю. После этого налоговый орган принудительном порядке ликвидирует компанию.

Ликвидация фирмы с долгами, методом присоединения – сложная процедура, так как в данном случае налоговая проверяет все документы, да и сроки процесса могут затянуться.

Заниматься ликвидацией фирм должны только профессионалы, которые юридически правильно выстроят процесс.

Общее понятие и пути ликвидации

Возможность ликвидировать предприятие происходит двумя путями: принудительной или добровольной ликвидацией ООО.

Общество с ограниченной ответственностью ликвидируется добровольным путем по нескольким важным аспектам:

1.

Совет учредителей по взаимному решению прекращает деятельность предприятия.

2. Согласно органу Общества, который имеет право такого рода принятию решения о ликвидации, указан в учредительных документах, как уполномоченный.

3. Окончание срока деятельности данного предприятия или достижения изначальной цели деятельности предприятия, которое для этого и создавалось.

Принудительное прекращение деятельности общества с ограниченной ответственностью происходит по итогам судового решения, особенно когда:

1). Общество было создано с нарушениями законодательства в грубой форме, не подлежащие исправлению.

2). Работа предприятия (ООО) в сфере, которая предполагает наличие лицензии на деятельность, но не имеющие такого. Грубые нарушения Конституции РФ либо неисполнение законодательных норм.

https://www.youtube.com/watch?v=vMCRb0Nber0

Органы государственной службы или местного самоуправления, а также Федеральные службы антимонопольные, страхового надзора, налоговой инспекции, служба финансового рынка и другие, могут подать требовательное письмо судовым органам на рассмотрение о ликвидации Общества принудительно. В случае принятия судом решения о ликвидации предприятия, этим вопросом начинают заниматься либо учредители данного Общества, либо уполномоченный особы, имеющие право на приведение в действие данного обязательства, согласно Устава.

Пошаговая инструкция ликвидации ООО (Общества с ограниченной ответственностью)

После принятия решения учредителями предприятия о прекращении деятельности данной организации происходит поэтапная ликвидация:

1.

В течении трех рабочих дней учредители предприятия, которые приняли единогласно решение о ликвидации ООО, уведомляют налоговую инспекцию по месту нахождения данной организации в официальном письме о данном решении.

По прошествии указанного срока и не поданного запроса на руководителя данного предприятия накалываются штрафные санкции (согласно Кодекса Русской Федерации об административных нарушениях ст.14.25, пункта 3).

2. В государственный реестр юридических лиц вносится запись о пребывании данного ООО в процессе ликвидации. Эта запись фиксирует невозможность внесения каких либо изменений в учредительных документах и регистрацию юридических лиц, как учредительного лица.

Если данное предприятие проходит этап реорганизации, тогда невозможно внести в государственную регистрацию внести лиц, относящихся к реорганизационному процессу ( Федеральный Закон «О государственной регистрации юридических лиц и индивидуальных предпринимателей» согласно ст.

20, пункта 2).

3. Учредителями организации назначается ликвидаторы предприятия (комиссия), на которую возлагается ответственность в установленный срок согласно порядка ликвидации прекратить деятельность предприятия.

О создании комиссионной группы учредители уведомляют налоговую службу. После этого все полномочия переходят к членам комиссии.

Как следствие, ликвидационная комиссия выступает в суде от имени данного ООО, что в процессе ликвидации (Гражданский кодекс РФ, ст.62, пункт 3).

4. Члены ликвидационной комиссии размещают в журнале «Вестник государственной регистрации» сообщение о ликвидации ООО, а также о сроках ( не меньше, чем 2 месяца), которые необходимы для предъявления требований от кредиторов этой организации.

Если у предприятия существует большое количество сомнительных долгов или долгов спорного характера, тогда комиссия вправе продлить срок для претензионного взыскания в дальнейшем.

Кредиторы предприятия в обязательном порядке извещаются письмом о ликвидации организации.

5. Когда истекает срок кредиторских претензий, члены ликвидационной комиссии создают баланс промежуточного периода на текущий период дел предприятия с учетом всех претензий и результатов решения претензионных вопросов. Этот баланс отправляют в налоговую инспекцию, а также передается в отдел юридического сопровождения, камерных проверок, отдел по взысканию задолженности.

Согласно законодательным актам промежуточный баланс ликвидации ООО согласовывается с государственным органом исходя из:

• Банковской ликвидации;

• Ликвидации кооператива.

6. Требования кредиторов (юридические и физические лица, предъявляющие требование по возврату денежных средств от ликвидируемого предприятия) лица должны быть удовлетворены. К кредиторам можно отнести работников предприятия, контрагентов по хозяйственным договорам, государственные службы и внебюджетные фонды, а также учредительный состав.

Имущество ликвидируемого объекта делится пропорционально равности права на него и, соответственно, права на первостепенность в очереди для погашения требования кредитора (Гражданский кодекс РФ, ст.64, пункт 1).

Поочередность устанавливается согласно ниже перечисленным условиям:

Первым выдается согласно требованиям граждан, которым в процессе работы на этом предприятии, был причинен вред здоровью, как компенсация морального ущерба либо капитализация платежей (разделение всех выплат страхового, медицинского и других фондов на помесячные выплаты общего платежа), которая происходит путем перечисления платежей в Фонд социального страхования согласно места регистрации предприятия.

https://www.youtube.com/watch?v=M4F6BtyBTNc

Вторыми на очереди являются работники, нанятые по трудовому договору, которые должны получить выплаты выходных пособий и оплаты труда. При ликвидации предприятия с сотрудником расторгается договор по трудоустройству.

Инициатором выступает работодатель, которые имеет полное право уволить все сотрудников, без исключения, даже если они находятся на больничном, в отпуске, в декретном отпуске.

Для увольнения сотрудника необходимо известить нужные органы: центр занятости, непосредственно персонал, а также создать приказ об увольнении с учетом расходов выплат (неиспользованный отпуск, выплаты пособий и т.п.), внесением изменений в трудовую книгу.

Расчеты с бюджетными и вне бюджетными фондами стоит на третей ступени.

Все остальные расчеты принадлежат кредиторам, не относящимся к трем предыдущим пунктам.

Особое внимание стоит уделить кредиторам, требования которых относятся к обязательствам, связанным напрямую с продажами имущества ликвидируемого предприятия и погашения задолженности.

Если продажа имущества не может погасить всей суммы долгов предприятия, сумма от продаж пропорционально распределяется между суммами кредиторской задолженности.

7. Составление ликвидационного баланса, в котором учитываются выплаты кредиторам согласно заявленных претензий, утвержденного учредителями или уполномоченными органами, что приняли решение о ликвидации.

Этот баланс- это явный показатель убыточности, который получился в результате кредиторской деятельности, имущественной сферы и изменений с момента составления промежуточного баланса.

8. Завершающим этапом является распределение остатка (после расчетов со всеми задействованными лицами) между учредителями ликвидируемого ООО. Сначала производится распределение прибыли, которая не была выплачена, потом – остатка имущества согласно процентной доли вклада в уставный фонд.

9. Комиссия, предназначенная вести ликвидационный процесс, уведомляет органы налоговой инспекции о завершении данного процесса, которые вносят изменения в государственный реестр юридических лиц.

Вся документация сдается в Архивный фонд РФ.

🎥 Видео

Ликвидация ООО с долгами / 4 способа закрыть ООО с задолженностьюСкачать

Как закрыть долги у приставов и прекратить исполнительное производство? + Образец заявления приставуСкачать

Как закрыть ИП с долгами. Консультация юристаСкачать

Как закрыть ИП с долгами в 2020 году? Ликвидация индивидуального предпринимателя самостоятельноСкачать

Как закрыть ИП с долгами? Ликвидация ИП самостоятельно.Скачать

Как закрыть ИП с долгами?Скачать

Как закрыть долги | Что делать в безвыходной ситуации | Маргулан СейсембайСкачать

Долги после закрытия ИП (ИП/РФ)Скачать

Долги по ИП ► Как закрыть ИП с долгамиСкачать

Закрыть ИП 2019 Как закрыть ИП с долгами и без сдачи отчетности!Скачать

Как закрыть ИП, чтобы избежать вопросов от налоговой! / ПОШАГОВАЯ ИНСТРУКЦИЯ!Скачать

Ликвидация бизнеса | Как закрыть ИП и ОООСкачать

Ликвидация ИП и ООО через банкротствоСкачать

Как закрыть компанию с долгами?Скачать

Как закрыть ИП через ГосуслугиСкачать

Забыл закрыть ИП - попал на 200'000 рубл. Налоговая инспекция блокирует ИП и ООО. Бизнес и налоги.Скачать

Упрощенная ликвидация ООО в 2023 году. Как упрощенно закрыть организацию. Бизнес и налоги.Скачать