Добавлено в закладки: 0

В процессе осуществления хозяйственной деятельности у предпринимателей часто возникает необходимость снять деньги с банковского счета. Однако не многие знают, как это сделать правильно. Поэтому попробуем разобраться, как работать со счета ИП – переводить средства на карту себе или физическому лицу, выполнять перевод денег с карты на расчетный счет.

- Для чего нужен ИП счет

- Перевод средств себе на карту

- Перевод на карту другому лицу

- Перевод денег с карты на р/с

- Что нужно знать при переводе средств на карту

- Возможные риски перевода денег ИП на личную карту

- Можно ли вообще без расчетного счета?

- Личный счет вместо расчетного — зачем?

- Мнение налоговой

- Мнение банка

- Чего хотят и чем рискуют индивидуальные предприниматели

- Зачисление чужих средств на личную карту ИП

- Вывод своих средств с расчетного счета на свою карту

- Перевод средств со своего р/с на чужие пластиковые карты

- Ип перечисление денег на личную карту

- Перечисление денег с расчетного счета ИП на личную карту

- Какие последствия имеет перевод денег ИП на личную карту

- Может ли ИП получать деньги от клиентов на свою банковскую карту

- Что написать в назначении платежа при переводе собственных средств ИП

- Личный счет предпринимателя вместо расчетного: каковы риски

- Риски перевода средств со счета ИП на личный счет физлица

- Может ли банк так поступить?

- Почему так происходит?

- К чему нужно быть готовым?

- Что делать, если ваш счет заблокировали?

- Как в будущем избежать блокировки счета без объяснения причин?

- Что нужно помнить?

- Перевод ип на карту

- Еще два случая, когда вам не нужно платить НДФЛ и сдавать декларацию

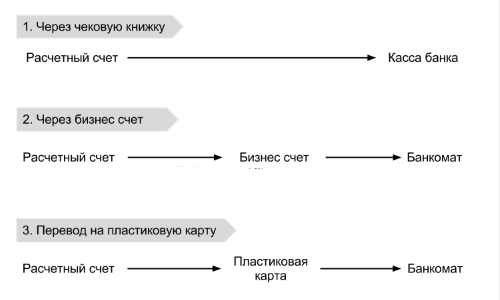

- Как обналичить расчетный счет ИП

- Как перевести деньги со счета ИП

- Как ИП может перевести деньги себе на карточку

- Как обналичить деньги с расчётного счёта ИП легально в 2021 году

- Как перевести деньги со счета ИП на карту физ лица

- В чем опасность переводов с карты на карту?

- Банки контролируют операции

- Роботы наступают

- А у меня подарки!

- 115-ФЗ

- Что делать?

- 🔥 Видео

Для чего нужен ИП счет

По закону открытие счета не является обязательным. Однако все оптовые поставщики или юридические лица работают по безналичному расчету. Поэтому отдельным категориям предпринимателей приходится открывать счет в банке.

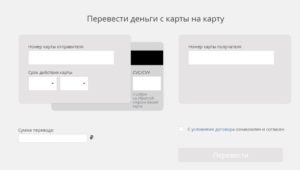

Перевод средств себе на карту

Если у предпринимателя открыт р/с в Сбербанке и перевод денежных средств осуществляется на карту Сбербанка, то для перечисления денег требуется подготовить платежное поручение, где указываются реквизиты получателя. Зачисление средств происходит за несколько минут. Чтобы перевести средства себе на карту, которая выдана в другом банке, нужно при оформлении платежки указать реквизиты счета банковской карточки получателя.

Предприниматель также может перечислять деньги любому физическому лицу. Однако нужно знать, чем отличаются переводы с расчетного счета на карту себе или другому лицу.

Законом не установлены ограничения на перечисление денег, полученных от хозяйственной деятельности предпринимателя. При оформлении платежного поручения необходимо только указать назначение платежа.

Но здесь могут возникнуть затруднения, так как не все предприниматели знают тонкости налогообложения.

Начинающие ИП часто допускают ошибку, указывая назначение платежа как перевод заработной платы. Налоговая инспекция может отнести перечисление к доходу и обязать заплатить налоги. Заработная плата является прибылью, а значит, подлежит налогообложению. При этом у ИП отсутствует такое понятие, как заработная плата.

Чтобы исключить претензии со стороны фискального органа нужно корректно указывать причину вывода средств на свою карту:

Иногда работники банка просят написать «перевод личных средств. НДС не облагается». При выводе крупных сумм банки обычно перестраховываются. Во время такого перечисления на карту физлица возможна даже блокировка пластиковой карточки.

Подобные действия не всегда законны. Если ведение бизнеса происходит легально и налоги уплачены, то предпринимателю необходимо отстаивать свои права.

ИП имеет право перевести деньги на личную карту в любом банке, будь-то Тинькофф или Сбербанк.

На видео: Нужно ли платить налог при переводе денег с карты на карту

Перевод на карту другому лицу

Если предприниматель хочет произвести перевод денег на карту другого лица, то это будет расценено как доход.

Для перечисления денег физическому лицу в году нужно подготовить платежное поручение, указать реквизиты получателя и осуществить перевод. С суммы перевода требуется уплатить соответствующие налоги.

Аналогичные действия предприниматель должен провести при переводе денег на карту жены.

Чтобы уменьшить налоговые отчисления ИП может оформить вторую карточку и передать ее супруге. Обычно одна карточка Сбербанка оформляется бесплатно, вторую выпускают за плату, согласно тарифу. Оформление дополнительной пластиковой карточки будет полезно также при перечислении значительных сумм. Так как существуют ограничения по количеству переводимых средств.

Перевод денег с карты на р/с

Часто возникает необходимость в проведении обратной операции, т. е. с карточки Сбербанка перевести денежные средства нужно на банковский счет. Например, если нужно с расчетного счета произвести перечисление денег поставщику, а денег недостаточно. Переводимые средства могут быть получены от хозяйственной деятельности предпринимателя или личными сбережениями.

https://www.youtube.com/watch?v=q8j1FA23N_c

Перечисление денег с карты на расчетный счет осуществляют несколькими способами. Можно снять наличные деньги и внести в банк, обосновав поступления. Можно сделать перечисление при помощи оператора или банкомата. Воспользоваться онлайн банком или осуществить Bank-перевод. При перечислении нужно указать в назначении платежа – пополнение счета.

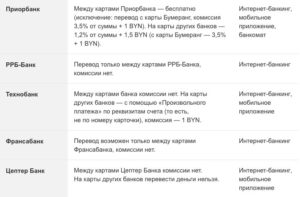

Если хозяйствующему субъекту требуется перечислить денежные средства на карту Беларусбанка, то нужно указать реквизиты получателя. Перевод осуществляется по стандартной процедуре.

Что нужно знать при переводе средств на карту

Чтобы ответить, может ли ИП перевести деньги с расчетного счета на свою карту необходимо учитывать следующие нюансы:

- допускается перечисление денег на текущие р/счета бизнесмена. Переводы на пластиковые карточки третьих лиц подлежат налогообложению;

- если на текущий счет предпринимателя партнер перечислил деньги, то сумма зачислений считается доходом и подлежит налогообложению;

- чтобы избежать дополнительных налоговых нагрузок, нужно правильно указывать назначение перевода.

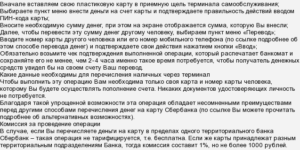

Если р/с и пластиковая карточка находятся в одном банке, необходимо придерживаться следующего алгоритма:

- банк заключает соглашение на универсальное обслуживание (УДО);

- чтобы войти в систему банкинга необходимо получить идентификационный номер и пароль;

- после оформления соглашения в личном кабинете появляются все карты и счета;

- в личном кабинете выбирают необходимые реквизиты, нажимают клавишу «перевод между своими счетами»;

- указывают сумму, а затем нажимают клавишу ввод. Операцию нужно будет подтвердить паролем. Вывод средств происходит за считанные секунды.

На видео: Как делать перевод со счета ИП на счет банковской карты в банке Авангард

Видео:Как ИП перевести деньги с расчётного счёта на личную карту и не получить проблем с банком по 115-ФЗСкачать

Возможные риски перевода денег ИП на личную карту

Банковский счет давно уже перестал быть синонимом состоятельности. Сегодня это просто удобный способ вести дела, без которого в большинстве случаев не обойтись.

К пластиковой карте, которая есть практически у любого человека, привязан и счет в банке.

Может ли индивидуальный предприниматель использовать ее вместо или параллельно с расчетным счетом? Допускается ли сочетание «личных» и «рабочих» средств?

В этой статье разберемся с вопросами расчетного счета и личной карты физлица ИП. Ответим, допустимо ли для ИП получать или переводить средства на обычную пластиковую карту, свою или третьего лица, и чем это может быть чревато.

Можно ли вообще без расчетного счета?

Индивидуальный предприниматель – это физическое лицо, и он может завести себе пластиковую карту того или иного банка, на остаток средств которой банк будет начислять проценты.

Может показаться, что это удобнее, чем платить за обслуживание расчетного счета.

Тем более что закон не обязывает ИП проводить операции через банк, если лимит по наличным расчетам не превышает порога в 100 тыс. руб.

ОБРАТИТЕ ВНИМАНИЕ! Речь идет только об ИП, для юридических лиц наличие расчетного счета строго обязательно.

Рассмотрим причины, почему для ИП все же удобнее пользоваться расчетным счетом.

- При сотрудничестве с юридическими лицами могут возникнуть затруднения при проведении оплаты как с одной, так и с другой стороны. Либо можно потерять потенциального партнера – фирма не захочет иметь дело с контрагентом без расчетного счета.

- При ведении всех расчетов в «кэше» придется тратить время на доставку наличности и внесение ее в кассу, беспокоиться об охране денежных средств во время транспортировки и т.п.

- Операции с наличностью предусматривают соблюдение правил кассовой дисциплины – это дополнительные сложности и контроль.

- 100 тыс. руб. наличного лимита в рамках одного договора – это совсем не так много, как может показаться даже мелкому предпринимателю. Например, снимая на год помещение по цене за аренду 10 тыс. руб. в месяц, ИП вынужден будет заплатить в рамках одного договора 120 тыс. руб., что уже превышает лимит.

Итак, работать с одной только банковской картой без расчетного счета для ИП неудобно и невыгодно. Значит, встает вопрос, можно ли их сочетать и как именно.

Личный счет вместо расчетного — зачем?

Предприниматель, который задается вопросом, можно ли вести расчеты не через р/с, а через личную карту физического лица, хочет обеспечить себе некоторые выгоды:

- не нужно проходить процедуру открытия расчетного счета;

- некоторая часть клиентов предпочитает делать оплату с карты на карту;

- экономически выгоднее: обслуживание банковской карты значительно дешевле, чем р/с.

Законно ли такое желание с точки зрения налогового законодательства и правил кредитных организаций?

Мнение налоговой

Проанализировав НК РФ, можно сделать выводы относительно позиции фискальных органов относительно использования личной банковской карты для предпринимательской деятельности физлица:

- для ИП нет законодательного требования открывать расчетный счет;

- закон не разделяет личное имущество и средства самого ИП и его бизнеса;

- Налоговый кодекс прямо не запрещает применять личные счета в предпринимательской деятельности физлиц;

- не имеет значения, какой именно вид счета используется для зачисления или перечисления средств (п. 2 ст. 11 НК РФ);

- сообщать налоговой об открытии р/с предприниматель не обязан, хотя сделать это рекомендуется.

ВЫВОД: прямо не запрещено – значит, допускается. Налоговое законодательство формально не возражает против применения личной карты в целях предпринимательства, конечно, с учетом рисков, которые мы рассмотрим ниже.

Мнение банка

Получение личной банковской карты – это тоже договор с банком, и следует изучить его положения, чтобы не нарушать их, хотя они и не являются подзаконными актами.

https://www.youtube.com/watch?v=QNUitX44gog

Если налоговая не разделяет текущие и расчетные счета, то банк делает это достаточно четко – Инструкция ЦБ РФ №153-И от 30 мая 2014 г. разрешает физлицам открывать текущие счета для операций, не имеющих целью предпринимательство, а для этой деятельности ИП либо юрлицу должен быть открыт расчетный счет (это оговаривается в п.2 данной Инструкции).

В договоре прямо может быть прописан запрет использования текущего счета для предпринимательства, либо такой запрет значится в регламенте банка, с которым вы автоматически соглашаетесь, заключая договор.

ВЫВОД: банк, как кредитная организация, против использования личных карт для предпринимательских целей, поскольку открытие и обслуживание р/с стоит дороже, а значит, выгоднее для банка.

Чего хотят и чем рискуют индивидуальные предприниматели

Предпринимателей интересует возможность производить следующие виды операций:

- оплата на личную банковскую карту со стороны клиентов;

- вывод денег со своего расчетного счета на свою банковскую карту;

- перевод денег со своего р/с на банковские карты третьих лиц.

Рассмотрим подробнее возможность и риски каждой из них.

Зачисление чужих средств на личную карту ИП

Можно ли получать на свой текущий счет оплату от клиентов, особенно регулярно? Иными словами, это будет использование личной карты в целях предпринимательства. Исходя из позиций налоговой и банка, ответы будут разные: налоговая прямо не возражает, банк запрещает, но не всегда может проконтролировать.

Возможные риски от налоговой

Инспекция может счесть налогооблагаемыми все поступления на карту, а не только те, что проводились «по бизнесу». В результате налоговики вправе доначислить налог, выписать штраф за недоимку и пеню за несвоевременную уплату.

ИП придется доказывать, какая часть из поступлений является доходами, а какая нет, причем подтверждать это документально.

Если доказать это не удастся, то могут вменить «систематическое уклонение от уплаты налогов», что чревато серьезными санкциями.

Возможные риски от банка

Если предприниматель нарушает условие пользования услугой банка, а проведение через личную карточку предпринимательских денег – это нарушение, банк вправе прекратить поставлять услугу, то есть заблокировать карту, причем не только данную, но и другие, принадлежащие этому лицу.

Кроме того, в рамках борьбы с легализацией незаконных доходов, регламентированной ФЗ №115, банки обязаны сообщать в налоговую и в правоохранительные органы о подозрительных движениях средств. Таковыми вполне могут счесть регулярные поступления на карту физлица, особенно в крупных размерах.

ИП придется решать вопрос не только с банком – объяснять и подтверждать источники получения средств.

Вывод своих средств с расчетного счета на свою карту

С точки зрения закона, и на расчетном, и на личном счете индивидуальный предприниматель держит свои собственные средства. Распоряжаться ими он вправе по своему усмотрению.

Доход от предпринимательской деятельности может быть использован предпринимателем так, как ему угодно, без ограничений, в том числе и выведен на личную карту для любых нужд.

В назначении перевода следует указать «Доход от предпринимательской деятельности, без НДС» или просто «Материальная помощь» (во избежание возможного конфликта с банком).

Возможные риски

Как указывалось выше, банки не приветствуют «смешивание» личных и предпринимательских средств. Нередки случаи, когда они присылают таким клиентам предупреждение и рекомендацию.

Однако это именно рекомендация, а не запрет, на который они не имеют законодательного права. В ответ на такое требование можно указать на его неправомерность и ошибочность, ведь имущество ИП и физлица – это одно и то же.

Если реакции банка не последует, можно обжаловать его действия в ЦБ РФ, а также в Антимонопольном комитете.

https://www.youtube.com/watch?v=ZWqBgkbYAKw

Если в рамках этой операции регулярно проходят большие суммы, придется объяснять их происхождение и назначение в налоговой, чтобы не получить обвинения в уклонении от уплаты налогов.

К СВЕДЕНИЮ! Пополнение собственного р/с со своей карты можно производить без рисков и ограничений.

ИТОГ: данная операция разрешена, но злоупотреблять ею не стоит. Если будет доказано, что переведенные средства вы используете для бизнеса, с них придется заплатить налог. Для личных целей – переводите на здоровье.

Перевод средств со своего р/с на чужие пластиковые карты

Такой способ расчета может иметь место в двух ситуациях:

- оплата услуг партнеров или заработной платы своих сотрудников, минуя расчетный счет;

- личные переводы средств (например, родственникам).

В первом случае это формально ведение предпринимательской деятельности, то есть применимы те же положения и риски, что и при зачислении «хозяйственных» денег на личную карту, то есть делать это не рекомендуется.

ВАЖНАЯ ИНФОРМАЦИЯ! Заработную плату сотрудникам платить на их пластиковые карты вполне можно, но при этом с каждого платежа будет обязательно удержан соответствующий налог (НДФЛ и страховые отчисления).

Второй случай, по логике, не должен быть крамольным. Теоретически разве не может предприниматель оплатить заработанными в бизнесе деньгами покупки жены, лечение родственника и т.п.? Однако закон говорит о том, что расчетный счет предназначен именно для предпринимательской деятельности. Поэтому ситуация неоднозначная.

Возможные риски

Они, как всегда, заключаются в том, что налоговая должна контролировать движение ваших денег и следить, чтобы все налоги с доходов были уплачены. Перевод с р/с в пользу третьих лиц должен производиться только в личных целях, а если это оплата, то с нее платятся налоги.

Таким образом, если вы совершаете такие платежи, то должны быть готовы в любой момент объяснить их цель, а также прояснить отношения с получателем средств – личные, а не деловые. До выяснения этих обстоятельств банк может заблокировать карту как ИП, так и получателя средств.

ИТОГ: на личные цели средства лучше переводить с предназначенного для этого текущего счета.

Сначала выведите деньги с р/с на свою личную карту физлица, а затем совершайте переводы в пользу третьих лиц. Для бизнес-расчетов используйте расчетный счет.

При переводах, не имеющих отношение к предпринимательству, всегда указывайте корректное назначение платежа: «Перевод личных средств».

Видео:Переводы с карты на карту 2023. Какие переводы интересуют налоговую?Скачать

Ип перечисление денег на личную карту

Это примерные формулировки, необязательно их указывать слово в слово. Главное, чтобы было понятно, что деньги вы переводите со счета для личного использования, а не получаете доход. Такое же назначение можно указать при переводе между своими счетами ИП, которые открыты в разных банках. В этом случае перевод не будет облагаться налогом.

Иногда нужно внести деньги на свой расчетный счет для крупной закупки товаров, вложений в бизнес или уплаты налогов. Если это сделает третье лицо — например, родственник или партнер, то сумма, зачисленная на счет, считается доходом. Если вы переводите на расчетный счет деньги, которые раньше вывели на личную карту, налог на платеж не начисляется. В назначении укажите «Пополнение счета».

Перечисление денег с расчетного счета ИП на личную карту

В тоже время на практике многие бизнесмены без сотрудников используют зарплатный проект, чтобы сэкономить на комиссии. В такое случае комиссию действительно платить не придется, но есть риск, что налоговики при проверке посчитают «выплаты себе» зарплатой. И доначислят НДФЛ и взносы.

Еще одна рекомендация: лучше не снимать со счета и не перечисляйте на личную карту больше 600 000 руб. за один раз. Банки контролируют такие операции (п. 1 ст. 6 Федерального закона от 07.08.2001 № 115‑ФЗ). Если вы обналичите или переведете больше 600 000 руб., банк потребует подтвердить расходы. Но если вам необходима эта сумма, предоставьте банку пояснения по нашему образцу.

Какие последствия имеет перевод денег ИП на личную карту

Если предприниматель нарушает условие пользования услугой банка, а проведение через личную карточку предпринимательских денег – это нарушение, банк вправе прекратить поставлять услугу, то есть заблокировать карту, причем не только данную, но и другие, принадлежащие этому лицу.

Кроме того, в рамках борьбы с легализацией незаконных доходов, регламентированной ФЗ №115, банки обязаны сообщать в налоговую и в правоохранительные органы о подозрительных движениях средств. Таковыми вполне могут счесть регулярные поступления на карту физлица, особенно в крупных размерах.

ИП придется решать вопрос не только с банком – объяснять и подтверждать источники получения средств.

https://www.youtube.com/watch?v=eK515jIbDtk

Можно ли получать на свой текущий счет оплату от клиентов, особенно регулярно? Иными словами, это будет использование личной карты в целях предпринимательства. Исходя из позиций налоговой и банка, ответы будут разные: налоговая прямо не возражает, банк запрещает, но не всегда может проконтролировать.

Может ли ИП получать деньги от клиентов на свою банковскую карту

Банки в своей работе руководствуются федеральным законом № 115-ФЗ от 07.08.2001 г., регулирующим вопросы противодействия в сфере легализации доходов.

Так вот: согласно этому закону банки обязаны отслеживать подозрительные операции, фиксировать информацию о них и передавать ее в соответствующие органы для разбирательства.

При этом, регулярное поступление на карту физлица сумм от большого количества других физлиц считается одним из признаков отмывания доходов, полученных преступным путем, и вызывает соответствующие подозрения.

Рекомендуем прочесть: Где получают свидетельство о смерти в москве

Во-первых, как многим кажется, это удобно для клиентов. У них есть своя банковская карта, с которой они перекидывают деньги ИП. Но тут все-таки можно поспорить.

Удобно это в первую очередь для ИП: расчетный счет открывать не надо, оплачивать его обслуживание тоже не требуется, деньги «капают» сразу на карту.

Для клиента, по сути, степень «удобства» такого способа оплаты всегда остается одинаковой: он платит с помощью своей карты, а уж как осуществляется платеж – на карту ИП, на его р/с или на тот же р/с через платежный агрегатор – покупателя мало волнует.

Что написать в назначении платежа при переводе собственных средств ИП

Предприниматель может открыть в кредитной организации срочный вклад с возможностью пополнения или до востребования и переводить туда свои доходы. Назначение платежа при этом будет такое: «Перевод личных денежных средств на вклад по договору №XXX от XX.XX.XXXX. Без НДС». Надо указать номер и дату договора между банком и вкладчиком.

Назначение платежа при переводе собственных средств ИП указывается в платежном поручении при перечислении денег с одного счета предпринимателя на другой.

Сейчас практически каждый бизнесмен имеет расчетный счет (р/с) в банке, хотя это не обязательно, но очень удобно платить налоги, вести расчеты с партнерами, аккумулировать выручку от своей деятельности и т.д. После совершения всех обязательных платежей (налоги, оплата кредитов для коммерческой деятельности и пр.

) на р/с индивидуального предпринимателя остаются его собственные средства, которыми он может распоряжаться. Эти деньги гражданин может перевести с расчетного на свой личный счет.

Личный счет предпринимателя вместо расчетного: каковы риски

Видео:«Можно ли ИП принимать оплату на личную карту. Часть 1»Скачать

Риски перевода средств со счета ИП на личный счет физлица

Как известно, ИП может получать деньги от клиентов на собственную банковскую карту, но что может случаться, когда предприниматель получает выручку на счет ИП, но в дальнейшем переводит ее на расчетный счет физлица? Об этой и других ситуациях рассказывает Евгения Байдикова, эксперт в сфере налогообложения

Важно уточнить, что никаких законодательных препятствий для перевода средств нет, но на этот счет у банков существует очень серьезный пунктик.

Например, вы предприниматель на спецрежиме, который является поставщиком каких-либо услуг, ваш бизнес растет и вы уже получаете большие гонорары за ваши услуги.

Затем, справедливо считая, что это ваши личные средства, вы переводите их на расчетный счет, думая о том, что в конце года обязательно заплатите все причитающиеся с выручки налоги, но вдруг банк блокирует ваш счет без объяснения причин.

Может ли банк так поступить?

Да, у банка есть все возможности закрыть счет на основании закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (115-ФЗ), сославшись на то, что ваша деятельность похожа на «отмывание». И даже если вы предоставите все договоры с вашими контрагентами, вероятность разблокировки близка к нулю, сам Герман Греф считает, что малый бизнес — это «фабрика по отмыванию доходов», поэтому на снисхождение лучше не рассчитывать.

Почему так происходит?

В первую очередь, банки боятся за себя. Центробанк спускает инструкции, по которым банки должны выявлять мошенников, банк идет по пунктам методички ЦБ №18-МР от 21.07.2021 и смотрит:

- снимаются ли с карты или переводятся на счет физлица суммы, превышающие 600 тыс.руб.;

- чтобы суммы налогов и других платежей в бюджет были не меньше 0,9 % поступлений за квартал (отчетный период);

- были ли перечисления с пометкой «заработная плата» и, соответственно, нет ли платежей НДФЛ, также не очень хорошо, если заработная плата ниже прожиточного минимума;

- были ли у предпринимателя денежные остатки на расчетном счете, и если все деньги переводятся на счет физлица, это подозрительно;

- имели ли поступившие средства «Назначение платежа», если деньги пришли за оплату услуг, которые не являются профильным видом деятельности, или же они поступили от компании, которая занимается совершенно не связанным с видом деятельности получающей стороны. Это тоже нехорошо, особенно когда в платеже еще и прописан НДС, а получатель на «упрощенке»;

- оплачивал ли ИП операционные счета, которые помогают осуществлять предпринимательскую деятельность (аренда, ЖКХ, канцелярия, представительские расходы и т.п.);

- если предпринимательская деятельность осуществляется меньше года, то это и так повод не доверять предпринимателю.

Важно осознавать, что если банк будет закрывать глаза на операции из списка, то Центробанк отзовет у него лицензию, чтобы этого избежать, отдел финмониторинга банка сам проводит анализ операций по счетам, а затем сообщает ИФНС о неблагонадежных клиентах.

К чему нужно быть готовым?

Блокировка счетов, последнее время, стала актуальной проблемой ИП, которые оказывают услуги, потому что расходов на их деятельность почти не бывает. Нужно быть готовым к тому, что по вашим операциям будут запрашивать подтверждающие документы: договоры, акты выполненных работ, все, что поможет доказать, что сделка реальна.

https://www.youtube.com/watch?v=ylwfUIijsVM

Также стоит подумать о том, чтобы вести бухгалтерский учет по всем его основополагающим принципам.

Что делать, если ваш счет заблокировали?

Во-первых, угрозы в сторону банка об обращении в суд ничем не помогут, вас могут просто занести в «черный список» и на этом легкая жизнь закончится.

Поэтому обращаться в Арбитражный суд можно только тогда, когда вы 100 % чисты перед законом и если вы уверены, что суд примет вашу сторону, тогда не забудьте взыскать с банка все убытки от потерянных сделок, проценты за пользование чужими денежными средствами и понесенные судебные расходы.

Но для начала предоставьте все запрашиваемые документы, постарайтесь доказать, что ваша деятельность легальна, если это не поможет, придётся открыть счет в другом банке и попытаться перевести туда все оставшиеся деньги.

Банк-обидчик сам может это сделать за вас, взяв комиссию. Такая комиссия незаконна, вы можете подать жалобу руководству финансовой организации и попытаться расстаться без отступных комиссионных. Если сумма на счете крупная, банк может предложить выкупить ее, но тут также не обойдется без потерь.

Пока ваш счет заблокирован и банк рассматривает представленные вами документы, нужно жаловаться в Центральный банк РФ либо его региональное отделение, Роспотребнадзор, прокуратуру, а потом уже и в арбитражный суд по месту нахождения банка.

Как в будущем избежать блокировки счета без объяснения причин?

Кто предупреждён, тот вооружен, поэтому избегайте причин, которые позволят банку заблокировать ваш счет. Всегда держите в уме методические указания от ЦБ.

1. Если у вас «упрощенка» 6 %, то с поступивших денег вы сразу можете заплатить налог и не ждать конца квартала.

2. Когда рассчитываете налог, обращайте внимание и на то, что у каждого вида деятельности есть свой относительный показатель уплаченных налогов, и если платить меньше, чем остальные при прочих равных, то это звоночек для вашей пристальной проверки.

3. Не снимайте или не перечисляйте полученные деньги сразу, положите их на депозит на срок более 2-х месяцев, а затем уже пользуйтесь. Лучше пополняйте депозит и получите статус премиум-клиента, так к вам будет меньше вопросов.

4. Не забывайте оплачивать ваши расходы картой, находите поставщиков, которые не против получать деньги на расчетный счет, оплачивайте аренду, рекламу, заработную плату, покажите банку, что вы ведете деятельность, а не обналичиваете все средства.

5. Проверяйте своего контрагента по всем пунктам подозрительности, не работайте с сомнительными компаниями или к их числу припишут и вас.

6. Внимательно относитесь к тому, за что вам перечисляют деньги, обратите внимание клиента на то, что это важно, пусть указывает в назначении платежа что-то, что соответствует вашему ОКВЭД−2.

7. Имейте несколько расчетных счетов в разных банках, чтобы не переживать лишний раз, что может сорваться сделка из-за блокировки счета в одном из них.

Что нужно помнить?

Помимо банков, за предпринимателями наблюдает и налоговая инспекция. Налоговики ищут обнал для того, чтобы доказать нереальную поставку и вернуть недополученный налог в бюджет.

Все бы ничего, но такая подозрительная деятельность подходит и под статьи уголовного кодекса, поэтому не рискуйте, платите налоги, не участвуйте в серых схемах, особенно, когда это не сулит миллиардных прибылей, ведь налоговая вправе запросить пояснения, а затем устроить выездную проверку. И если будет нужно, вас привлекут по всей строгости закона.

Видео:ОБНАЛ 2023 - 16 признаков, которые вызовут подозрения ФНС! Денежные переводы ИП, IP адреса, ПартнерыСкачать

Перевод ип на карту

По закону все доходы граждан облагаются налогом на доходы физических лиц — НДФЛ. Когда вам переводят деньги на личную карту, налоговая вправе поинтересоваться, за что вы получили деньги. Если окажется, что эти деньги — доход, с них придется заплатить налог. В случае с деньгами со счета ИП, получится, что вы заплатили налог дважды: как ИП и как физлицо.

Чтобы этого не случилось, указывайте в назначении платежа одну из формулировок: «Перевод собственных средств», «Пополнение личной карты», «Внесение денег на личный счет». Если будет проверка, инспектор увидит назначение платежа и сверит данные владельца счета и карты. Если они совпадают, вам не придется платить подоходный налог — вы уже заплатили его как ИП.

Еще два случая, когда вам не нужно платить НДФЛ и сдавать декларацию

Для этого нужно назначить проверку или заподозрить вас в уходе от налогов. Чтобы попасть в поле зрения налоговой, не нужно быть очень богатым человеком и получать на карту миллионы. Для проверки может быть достаточно дорогой покупки и явного несоответствия ее стоимости вашим официальным доходам.

Пример из жизни о проверке расходов. Мужчина купил девушке Ауди. Сама девушка при этом не работала и предпринимателем не была. Машину оформили на нее, а платил будущий муж.

Налоговая посчитала, что мужчина подарил ей эту машину. А если транспортное средство дарят не родственники, нужно платить налог.

После проверки доначислили 290 тысяч рублей НДФЛ , 42 тысячи рублей пеней и штраф.

Как обналичить расчетный счет ИП

Как гласит российское законодательство, ИП при ведении бизнеса действует на собственный страх и риск, в том числе распоряжаясь своим имуществом. Учитывая тот факт, что обязанностью ИП после регистрации становится уплата налогов и иных государственных сборов, распоряжение доходом возможно лишь после уплаты всех сборов.

https://www.youtube.com/watch?v=HCy1zWiHu0I

Читать еще —> Образец расписка на квартиру

Некоторые ИП, желая проявить излишнюю осторожность, переводят свои «кровные» на банковский счет иного физлица. Такая перестраховка будет не только излишней, но и затратной, ведь данная операция, где ИП выступит в роли платежного агента, подлежит обложению НДФЛ.

Как перевести деньги со счета ИП

- через отделение по платёжному поручению или чеку — актуальный, но не востребованный способ;

- по телефону горячей линии — понадобится идентификация клиента;

- систему Сбербанк Онлайн – понадобится регистрация и доступ к личному кабинету;

- мобильный телефон – нужно подключение к мобильному банку;

- банкомат или терминал.

Законодательство России не обязывает ИП открыть расчётный счет, но ввиду удобства проведения расчётных операций и комфорта ведения деятельности предприниматели предпочитают идти на этот шаг. При этом не все осведомлены, как снимать с расчетных счетов деньги наличными, или выводить некоторое их количество на карточку физлица. В статье будет описана инструкция выполнения данной транзакции на примере одного из ведущих банков России Сбербанка.

Как ИП может перевести деньги себе на карточку

Перечисление денег с карты на расчетный счет осуществляют несколькими способами. Можно снять наличные деньги и внести в банк, обосновав поступления. Можно сделать перечисление при помощи оператора или банкомата. Воспользоваться онлайн банком или осуществить Bank-перевод. При перечислении нужно указать в назначении платежа – пополнение счета.

Чтобы уменьшить налоговые отчисления ИП может оформить вторую карточку и передать ее супруге. Обычно одна карточка Сбербанка оформляется бесплатно, вторую выпускают за плату, согласно тарифу. Оформление дополнительной пластиковой карточки будет полезно также при перечислении значительных сумм. Так как существуют ограничения по количеству переводимых средств.

Как обналичить деньги с расчётного счёта ИП легально в 2021 году

Получить наличные деньги вы можете в кассе своего банка, заполнив чековую книжку или платёжное поручение. Далее полученная наличность должна быть оприходована в кассу ИП по приходному кассовому ордеру (ПКО), а затем выдана из кассы по расходному кассовому ордеру (РКО).

«Денежные средства, которые остались на расчётном счёте индивидуального предпринимателя после уплаты налогов, сборов и обязательных платежей, могут быть использованы им на личные цели.

Налогообложение сумм денежных средств, переведенных с расчётного счёта индивидуального предпринимателя на счёт физического лица, Кодексом не предусмотрено» (из письма Минфина России от 11 августа 2014 г.

N 03-04-05/39905).

Как перевести деньги со счета ИП на карту физ лица

Теперь разберемся, может ли ИП перечислять деньги физическому лицу со своего расчетного счета в банке и при этом не платить налог? На самом деле сделать платеж не проблема, но с него обязательно удержат налог. Неважно, что это будет за платеж: перечисление зарплаты/аванса, расчет по гражданско-правовому договору, налог так или иначе будет удержан.

Сегодня трудно представить варианты ведения легального бизнеса без безналичных расчетов. Для проведения таких расчетов ИП открывают банковские счета.

При этом часто возникает необходимость осуществить перевод денег со счета ИП на карту физ лица. Чаще всего нужно таким образом пополнить дебетовую карту самого ИП, но иногда перевод нужно сделать третьему лицу.

Как все это провернуть и не вызвать «нездоровый интерес» налоговых органов. Это мы обстоятельно обсудим.

Видео:Вывод средств со счета ИП на карту СбербанкаСкачать

В чем опасность переводов с карты на карту?

Многие фрилансеры используют переводы с карту на карту для получения денег от клиентов. В этой статье я расскажу, почему так делать не стоит и каким образом можно принимать оплату от заказчиков, если вы получаете доходы от фриланса на постоянной основе.

Банки контролируют операции

Переводы на сумму от 600 тыс. рублей подлежат обязательному контролю. Допустим, ваши переводы намного меньше. Но и в этом случае банк может контролировать ваши операции и в случае проведения подозрительных транзакций – сообщить об этом в органы.

Допустим, заказчик укажет в назначении перевода «за текст», «оплата услуг», «за разработку сайта» или что-то подобное. Заказчику имеет смысл это сделать.

В случае любых проблем с исполнителем такой перевод является доказательством, что вам перевели деньги за определенную услугу, а не просто так.

Клиент при этом не несет никаких рисков, а для банка такой перевод является сигналом, что вы занимаетесь незаконной предпринимательской деятельностью и используете карточный счет для получения оплаты от заказчиков. А это запрещено.

https://www.youtube.com/watch?v=bQTF3JJ36hU

В свою очередь налоговая инспекция имеет право запросить выписку по любому вашему счету. Доначислить налоги могут на все доходы, полученные за последние 3 года.

Даже если в месяц вы зарабатываете скромные 10 тыс. рублей, за три года набежит 360 тыс. руб. доходов. А еще будут штрафы за неуплату налогов, пени и т.д.

Не говоря о санкциях за незаконную предпринимательскую деятельность. Стоит ли рисковать?

Роботы наступают

Долгое время операции физических лиц контролировались слабо, поскольку сделать это «руками» сложно (много переводов, мелкие суммы).

Однако уровень автоматизации банковской сферы постоянно растет. Количество информации, которое можно собрать о человеке и проанализировать, тоже растет. В банковские системы внедряются элементы «искусственного интеллекта», что позволяет поднять контроль на новый уровень.

Например, выявить среди клиентов тех, кто с высокой долей вероятности получает доходы от предпринимательской деятельности, но не платит налоги. Ничто не мешает затем проверить таких клиентов.

А у меня подарки!

Есть мнение, что в случае подозрений можно сказать, что все переводы являются подарками. Напомним, согласно ст. 217 НК РФ денежные подарки от родственников и посторонних лиц налогами не облагаются.

Однако и здесь имеются подводные камни. Если переводы поступают от лиц, имеющих статус индивидуальных предпринимателей, то такие подарки нужно декларировать и платить с них 13% НДФЛ (исключение – подарки на общую сумму в 4 т.р. за год).

Таким образом, если ваш клиент окажется ИП, но оплату переведет вам как физическое лицо с карты на карту – вы «попадете» на уплату налогов. Банку проверить, что ваш контрагент является ИП, проще простого.

На сайте налоговой есть сервис, позволяющий найти выписку из ОГРНИП по ИНН (а он у банков есть).

Также у вас могут спросить, почему вы получаете подарки от незнакомых людей систематическим образом, разные суммы и т.д.? И главное: где у вас договор дарения?

115-ФЗ

Согласно 115-ФЗ, банк имеет право заблокировать ваш счет в случае подозрительных операций и затребовать информацию о происхождении средств. Проще говоря, вас попросят объяснить, от кого и за что вы получаете деньги? Предоставить документы, подтверждающие, что эти деньги получены законным путем. Как вы думаете, устроит ли банк байка про «подарки» от незнакомых людей?

Даже если для вас не будет налоговых последствий, счет вам вряд ли разблокируют. Новую карту в банке оформить не дадут, а в других банках вас могут перестать обслуживать (открывать счета, карты и т.д.).

Банки понять можно. Возможно, у вас действительно много друзей, которые щедро одаривают вас подарками. А может быть, вы занимаетесь отмыванием средств? Проверить без документов это нельзя, а документов у вас никаких нет.

Что делать?

Если вы систематически получаете доходы от фриланса, вариантов два:

Оформить ИП и получать оплату на «предпринимательский» расчетный счет. Работа в качестве ИП стоит денег, однако перспектива попасть под подозрения по 115-ФЗ и остаться без счетов – намного хуже. Кроме того, официальное оформление позволит получать доходы легально, платить взносы в ПФ РФ и получить право на трудовую, а не социальную пенсию в будущем.

Работать через биржи фриланса, которые являются налоговыми агентами и будут перечислять налоги с ваших доходов в налоговые органы. Однако нужно проверить, что ваша биржа является налоговым агентом (посмотрите условия безопасной сделки, там будет написано, отчисляет за вас биржа налоги или нет).

Цифровая эпоха позволяет контролировать то, что ранее проверять было сложно. Поэтому стоит заранее озаботиться официальным оформлением своей деятельности, чтобы не попасть в неприятные ситуации.

Полезные статьи по теме:

Рекомендуем

Что будет, если не платить налоги?

Многие фрилансеры сомневаются, нужно ли им регистрировать ИП. Для ряда людей фриланс – это только подработка, и доходы носят периодический …

https://www.youtube.com/watch?v=aCAnZpCk9k8

Почему в России низкие зарплаты? Правда, которую нужно знать

Принято считать, что в России низкие зарплаты, хотя на самом деле это не совсем так. Есть много отраслей, где зарплаты даже в России неплохие. …

🔥 Видео

Как вывести деньги с расчётного счёта ИП Сбербанк на карту СбербанкСкачать

Как ИП законно потратить выручку на личные нужды. 115-ФЗ, бизнес и наличкаСкачать

Как перевести деньги с расчетного счета на счет физлицаСкачать

Как ИП вывести деньги с расчетного счета? Читай в описании. #ип #налоги #выводденег #маркетплейсСкачать

Как перевести деньги с расчетного счета ИП себе на карту | Быстро и простоСкачать

Вывод денег с расчётного счёта Тинькофф на свою карту Тинькофф. Вывод денег с ИПСкачать

Вывод денег с расчетного счета ИП на счет физического лица в личном кабинете Сбербанк бизнес онлайнСкачать

Как ИП вывести деньги с расчётного счёта. Бизнес и налогиСкачать

Все переводят деньги на карту! / Чем грозят постоянные переводы на карту?Скачать

Как ИП Снять НАЛИЧНЫЕ. Лучшие Способы по Выводу Наличных с ИП. РАСЧЕТНЫЙ Счет ИПСкачать

Блокировка счета ИП по 115 ФЗ: причины блокировки счёта, как избежать блокировки расчетного счета ИПСкачать

Какие денежные переводы привлекают внимание налоговой?Скачать

Как перевести деньги с карты на карту БЕЗ внимания БАНКОВ? Перевод на карту: ОСНОВНЫЕ ПРИЗНАКИ!Скачать

Перевести деньги на карту со своего счета ИП в Сбербанк для бизнесаСкачать

Можно ли принимать оплату на личную карту? Налог с перевода денег на карту в 2020 году.Скачать