Налоговой инспекции или отделу по налоговым преступлениям МВД достаточно найти одну фирму-однодневку, затребовать у банка выписки по ее счету. Там будут указаны данные всех организаций, пользовавшихся «услугами» по обналичиванию. Имея такой список, проверяющие без особого труда найдут, кого следует посетить первым делом.

Однако сам факт взаимодействия налогоплательщика с фирмой-однодневкой сложно назвать преступлением. Необходимо также доказать, что налогоплательщик умышленно взаимодействовал с ней с целью уйти от уплаты налогов, а не столкнулся с ней случайно.

Но на практике налоговые инспекторы каждого подозрительного поставщика считают однодневкой. Чаще всего страдают компании, заявившие вычет по НДС. Распространенный случай, из-за которого возникает отказ в вычете НДС, — подписание счета-фактуры неуполномоченным лицом.

Обнаружив это, налоговики обязательно попытаются признать документ недействительным. За два года, прошедших с момента принятия постановления пленума ВАС № 53, появилась обширная судебная практика, не допускающая принятия вычетов по НДС на основании документов, подписанных неустановленными лицами.

В последнее время в действиях налоговых органов отмечается устойчивая тенденция перенести накопленный опыт на налог на прибыль.

В постановлении сказано, что предпринимателям следует проявлять «должную осмотрительность», в том числе в выборе контрагентов.

Проверяющие пытаются доказать (и, к сожалению, часто успешно), что любое взаимодействие налогоплательщика с фирмой, признанной позже однодневкой, несет в себе признаки нарушения, поскольку, начав взаимодействовать с сомнительным контрагентом, он «действовал без должной осмотрительности и осторожности» (п. 10 постановления).

Самое печальное, что контрагентами однодневок подчас оказываются не только те, кто пытается укрыться от уплаты налогов, но и добропорядочные налогоплательщики, которым недобросовестный партнер просто подсунул вместо своих реквизитов реквизиты «прокладки». Можно ли обезопасить себя от налоговых рисков?

- Правила безопасности

- Разумная осторожность

- Как узнать фирму-однодневку и не заключить с ней сделку — Всё об индивидуальном предпринимательстве

- Проверка будущего контрагента

- Признаки фирм-однодневок

- 21 новый признак фирмы-однодневки от ФНС: как обезопасить компанию

- Признаки компании-однодневки

- 1. Генеральный директор игнорирует вызовы на допрос

- 2. Генеральный директор работает бесплатно

- 3. Генеральный директор проживает и прописан в разных местах

- 4. Генеральный директор сменился накануне отчетности

- 5. Генеральный директор – иностранец

- 2. Компания несколько периодов подряд сдает нулевые декларации

- 3. Компания не убрала расхождения с прошлой отчетности

- 4. Вычеты по НДС больше 98%

- 5. Доходы в декларациях приближены к расходам

- Признаки фирмы-однодневки

- Что такое фирма-однодневка?

- Как не пострадать от фирмы-однодневки

- Фирма-однодневка. Признаки и ответственность за создание

- Какую фирму называют однодневкой и почему

- Признаки, отличающие фирму-однодневку

- Как выявить фирму-однодневку

- Риски работы с «однодневками»

- Ответственность за сотрудничество с «однодневкой»

- Ответственность за образование «подставной» фирмы

- 📹 Видео

Правила безопасности

Налоговый кодекс не содержит прямых указаний, как именно может быть доказано отсутствие должной осмотрительности с однодневками.

Сотрудники налоговых и чиновники Минфина по-своему понимают и объясняют, какие меры должна принять компания. Поэтому абсолютно безопасных схем не существует.

Однако исходя из судебной практики, можно дать некоторые рекомендации, которые или помогут вам узнать больше о добропорядочности партнера, или хотя бы станут хорошим аргументом в суде.

Чтобы обезопасить себя, обратите внимание на следующие моменты:

1. При заключении договора ознакомьтесь с уставом компании-контрагента. Идеально заручиться выпиской о видах деятельности, порядке назначения и сроке деятельности руководителя.

2. Начиная сотрудничать с компанией, постарайтесь лично встретиться с ее генеральным директором. Понятно, что сделать это сложно — не каждый директор захочет встречаться со всеми партнерами лично. Однако письменный запрос о встрече, а также аргументированный отказ вашего партнера станут еще одним аргументом проявленной вами осмотрительности.

3. Попросите у контрагента данные свидетельства о его регистрации и постановке на учет в налоговом органе. Потом их копии можно приложить к договору или просто указать их в нем. При этом обратите внимание на срок существования компании: однодневки не живут долго.

4. От представителя контрагента (юридического лица, подписывающего договор) потребуйте паспорт и документ, наделяющий его полномочиями. Директор должен представить копию решения о его назначении, остальные — доверенность.

5. По закону (129-ФЗ от 08.08.01) любой налогоплательщик вправе сам получить выписку из единого реестра юрлиц или индивидуальных предпринимателей в отношении своего контрагента.

Это платно, но цена невелика.

Кроме того, документ, выданный самим налоговым органом (выписка из ЕГРЮЛ или ответ на запрос), считается наиболее весомым аргументом в суде при оспаривании претензий, связанных с однодневками.

https://www.youtube.com/watch?v=ysRpJNwP1PI

В некоторых случаях выписку с успехом заменит распечатка с сайта налоговой службы, на котором также можно получить некоторую информацию о потенциальном партнере. При этом следует учесть, что на внесение изменений в реестр уходит всего пять рабочих дней.

6. Кроме подписи руководителя в счетах-фактурах необходима подпись и главного бухгалтера. Если руководитель не исполняет сам обязанности главбуха, то желательно получить от контрагента образцы подписей лиц, имеющих право подписывать счета-фактуры, ведь иногда кто-то их замещает.

7. Необходимо требовать копию лицензии, если деятельность контрагента лицензируется. Именно лицензия подтверждает заключение сделки с уполномоченным хозяйствующим субъектом, который имеет право осуществлять деятельность по сделке.

8. Если в договоре указано, что ваш контрагент исполнит обязательства только сам, то пригодится справка от контрагента о том, что у него имеется достаточно производственных мощностей, торговых площадей, транспортных средств и прочих ресурсов, необходимых для исполнения своих обязательств. Такие объекты могут быть не только в собственности, но и арендованы им.

То же относится и к численности персонала работника, особенно занятого в непосредственном исполнении заключенной сделки. Если необходимые работы будет выполнять субподрядчик, то в договор следует включить оговорку о возможности исполнения обязательств по договору через третьих лиц. И желательно убедиться в их добропорядочности тем же способом.

9. Стоит запросить в налоговой инспекции контрагента или у него самого копии бухгалтерского баланса за последний отчетный период — год или квартал. Контрагент может и не давать такие документы — запрос наверняка останется без ответа. Но он признается достаточным доказательством осмотрительности.

10. Пригодятся любые материалы о коммерческой деятельности агента: рекламные листовки, коммерческие предложения, каталоги. Особое значение могут иметь письменные рекомендации от других партнеров или солидных учреждений, с которыми он ранее сотрудничал. Сайты контрагентов могут часто изменяться, поэтому распечатки не повредят (при необходимости — заверенные нотариусом).

11. Раз в квартал можно мониторить данные о судебных делах этого контрагента при помощи справочно-правовых систем и информации на сайтах арбитражных судов.

12. Проведение ежеквартальных сверок взаиморасчетов позволяет не только подтвердить свою добросовестность в глазах налоговых органов, но и отслеживать своевременность исполнения договорных обязательств.

Разумная осторожность

Выполнение каждого из перечисленных пунктов получит положительную оценку в случае судебного разбирательства. Вам кажется, что проверка контрагента требует слишком много усилий? Возможно. Но зато это дает понимание юридической чистоты вашего партнера и помогает избежать многомиллионных доначислений налогов и возбужденного уголовного дела.

Выбирая, кого из контрагентов надо проверять особенно тщательно, стоит учитывать и сумму сделки.

Уголовная ответственность наступает при уклонении от уплаты налогов на сумму не менее 2 млн рублей (для юридических лиц) за три финансовых года.

Поэтому если сделка не крупная, вы рискуете только штрафами, и, возможно, усилия по проявлению разумной предусмотрительности окажутся больше, чем возможные риски.

Но чем больше сделано, тем спокойнее будет вам и тем сильнее будет ваша аргументация в суде против налогового органа, пытающегося доказать, что вы не проявили должной осмотрительности. Если вы будете пассивны в своей защите или будете утверждать лишь «да я же не знал», то, как показывает практика, велика вероятность, что суд примет сторону инспекции.

Если же вы предъявите серьезные доказательства своего осмотрительного отношения к выбору контрагентов (пусть даже оно и не помогло вам избежать ошибки), то признать вас виновным суду будет практически невозможно. Как известно, «предпринимательская деятельность ведется с осознанием всех возможных рисков».

И чем тщательнее вы будете вести подготовку, тем меньше будут эти риски.

Видео:Как распознать фирму ОДНОДНЕВКУ? Как проверить добросовестность компании?Скачать

Как узнать фирму-однодневку и не заключить с ней сделку — Всё об индивидуальном предпринимательстве

В практике любого предпринимателя присутствует момент покупки того или иного товара: сырья, упаковки, этикетки, оборудования и пр. Но в этом процессе всегда есть риск наткнуться на непорядочных поставщиков. Мошенники открывают фирмы-однодневки, договариваются о сделке, устанавливают предоплату, получают ее и исчезают.

Иногда размер катастрофы бывает огромным настолько, что под угрозой оказывается существование фирмы предпринимателя. Подача заявлений в полицию на мошенников редко приводит к положительному результату, потому что такие сделки, как правило, происходят после общения в интернете, по телефону, документы передаются по скайпу.

Преступники иногда даже идут на личное общение, если сумма сделки достаточно велика.

Как же обезопасить себя от мошенников? Это довольно сложно и хлопотно, но, поверьте, это того стоит. В первый раз проверяя партнера – продавца, вы будете совершать больше действий, волноваться, суетиться. Потом такие проверки станут явлением традиционным и они станут для вас простыми.

Проверка будущего контрагента

Надо отметить, что юристы утверждают, что для проверки разных фирм могут потребоваться разная информация и разные документы. Но даже сбор самого полного пакета документов не гарантирует того, что вы не наткнетесь на мошенников.

https://www.youtube.com/watch?v=yNE8dVItKhU

Надо понимать, что в суде после обнаружения перевода денег в фирму однодневку, вы становитесь не только пострадавшим, но и обвиняемым.

Следствие может усмотреть в ваших действиях сговор с мошенниками, пока вы не докажете обратное. Точнее – вы будете считаться добросовестным предпринимателем и налогоплательщиком, пока не доказано обратное.

Что говорить в суде и как доказать свои добропорядочные намерения – об этом и поговорим.

С точки зрения суда предпринимателю могут инкриминировать не только непосредственная связь с фирмой-однодневкой, но и даже информированность о ее деятельности. Интересно, но это факт.

То есть предприниматель неоднократно наблюдал, как обманывают его коллег, а потом и сам наступил на эти грабли. Конечно, суд в это не поверит, а начнет проверять всех, кто когда-либо совершал сделки с фирмой-однодневкой.

И вот в этот момент предприниматель-налогоплательщик должен начинать доказывать, что он предпринимал все меры по безопасности сделки и ни в каком сговоре не участвовал.

Итак, мы установили, что заботиться о своей репутации, о деньгах и добросовестных сделках надо начинать еще задолго до судов, пропаж денег, а главное – до серьезного сбоя в работе!

Итак, вы присмотрели форму, готовую продать нужный вам товар, изучили цены, которые вас устроили. Кстати, первый сигнал о непорядочности – низкие цены на качественный товар. На сбор полного досье фирмы-контрагента уйдет время.

Поэтому попросите пока доставить вам образцы продукции, а лучше всего, пошлите своего представителя в фирму-изготовителя. Но даже если все это удастся провернуть, хотя далеко не факт, все равно надо собрать досье на нового партнера.

Стоит ли говорить, что лучшими доказательствами порядочности фирмы будут отклики и рекомендации многочисленных покупателей. Попросите фирму дать вам адреса ее покупателей и честно назовите причину – для сбора информации. Порядочная фирма сразу выдаст вам координаты постоянных покупателей.

Можно поступить по-другому. Наверняка, вам известны адреса и телефоны компаний, которые производят такие же товары, как и вы. Поинтересуйтесь там, не пользуются ли снабженцы ваших конкурентов услугами фирмы, намеченной вами на сделку. Как правило, мошенников можно быстро вычислить таким образом.

Но если вам скажут, что никогда о такой фирме не слышали и ничего о ней не знают, вот здесь вам надо задуматься. Конечно, может так случится, что вы – первый клиент недавно созданной фирмы.

Но это один процент из ста! Если вы все же склоняетесь к заключению сделки, то купите пробную партию, небольшую.

Теперь переходим к документальной части вопроса. Самый главный документ – регистрация в ЕГРЮЛ или ЕГРИП. На сайте Федеральной налоговой службы есть специальный сервис, довольно простой в использовании, который называется «Проверь себя и контрагента».

Здесь вы можете ввести название компании и посмотреть, зарегистрирован ли ваш потенциальный контрагент, и если да, то когда.

Если у вас нет возможности узнать все таким путем, хотя сейчас выход в интернет есть у всех и элементарно знает компьютер даже самый маленький ребенок и самый древний старик, то сделайте письменный запрос в налоговую инспекцию по месту регистрации фирмы.

В разговоре с контрагентом вам надо просто узнать в устной форме, в каком городе работает и зарегистрирована фирма. После этого вам по почте придет письмо с выпиской. Услуга эта бесплатна и доступна для всех.

Далее вам надо попытаться заключить предварительный договор с контрагентом, посмотреть, кто подписал его, запросить документ об установлении полномочий.

Если это директор, то вам должны предоставить приказ о его назначении, в случае, если контрагент – общество, то еще вам понадобится решение собрания учредителей о назначении директора.

Если договор подписан не генеральным директором, то необходима будет доверенность на совершение определенных действий. Внимательно прочитайте доверенность, найдите там необходимую формулировку: подписание договоров на продажу продукции.

https://www.youtube.com/watch?v=hCnwsFmKKv0

Остальные документы надо запросить у будущего контрагента. Это полный пакет учредительных документов, причем эти копии надо получить заверенные самим контрагентом.

В случае совершения сделки с обществом (ООО, ЗАО, ОАО) надо получить учредительные документы: Устав общества, учредительный договор. Если предполагаете заключать сделку с ИП, то запросите копию свидетельства о регистрации индивидуального предпринимателя.

Обязательно сохраните эти документы, лучше всего на каждого контрагента заводите отдельную папку.

Далее надо запросить копию свидетельства о государственной регистрации фирмы, о постановке на учет в налоговой инспекции.

Следующий документ – справка из местного филиала Госкомстата, в котором будут указаны все коды статистики, которые присваивались контрагенту на протяжении всей деятельности.

Далее в пакет должны войти документы от учредителей фирмы-контрагента: решение учредителей о создании именно этой организации, о назначение генерального директора, можно получить и протоколы всех этих собраний учредителей. Все копии может заверить сам контрагент.

А вот теперь мы подошли к выписке из ЕГРЮЛ, о которой уже говорили. Выписка должна быть свежей, то есть иметь срок не позднее 3 месяцев.

В ней вы найдете полный список учредителей, их доли в уставном капитале, размер этого капитала, там будут отражены все изменения в составе учредителей, в разделе долей и прочие.

Главное, в ней будут все данные паспортов, адреса учредителей. Может, имеет смысл пообщаться и задать несколько вопросов? Или навести справки о них?

Если контрагент осуществляет деятельность, подлежащую лицензированию, то вам надо получить копию лицензии или других разрешительных документов, сертификатов, патентов, и других.

Продолжаем перечислять документы: титульные листы налоговой отчетности (копии), паспорта генерального директора и представителя, с которым вы проводили переговоры, который имеет право подписи. Эти документы дадут вам возможность сравнить подписи на договорах с паспортными автографами. Но лучше всего все-таки провести личные переговоры, зафиксировать этот момент на фото или видео.

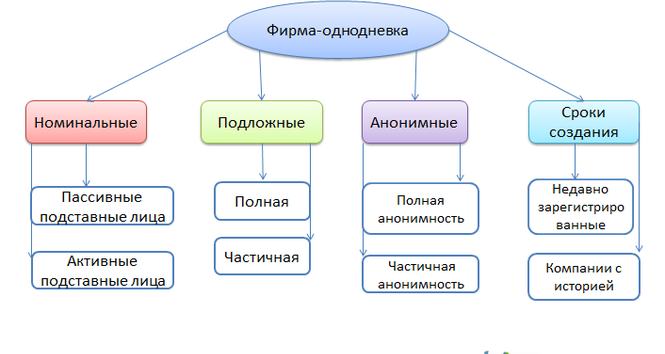

Признаки фирм-однодневок

А теперь запомните несколько признаков фирмы-однодневки.

1. Фирма создается не для ведения деятельности, поэтому налоговая отчетность у такой фирмы нулевая.

2. Фирма может быть зарегистрирована по адресу массового нахождения каких-либо фирм, по адресу офисного центра, складского центра и пр.

3. Однодневка имеет одних учредителей на бумаге, а других – в реальной практике. Это прямой признак теневых руководителей, которые распоряжаются материальными ресурсами. Такие лица только проводят переговоры, но не подписывают документы. Если так происходит – будьте внимательны!

4. У контрагента не сдается отчетность, не ведется достоверный бухгалтерский и налоговый учет. Налоги не платятся, или платятся, но чисто символические.

5. Такая фирма может быть зарегистрирована по утерянному паспорту, это надо будет так же проверять. Так же однодневки регистрируются на психически больного человека, на умершего, на бомжа, алкоголика, на старого, немощного пенсионера, на студента, даже на заключенного. Поэтому лучше потратьте несколько дней и выясните все о тех людях, на которых зарегистрирована фирма.

6. Если вы обнаружили, что фирма не имеет конкретного места регистрации, то есть адреса, или часто меняет их, а так же меняет налоговые для регистрации, то это прямой признак однодневки.

7. Если директор, бухгалтер и учредитель – одно лицо, то, скорее всего, перед вами – однодневка.

8. Однодневка живет не более года. Самый длительный срок работы однодневки – два года.

9. У однодневки нет производства. У нее только бумаги, один-два представителя. Максимум – офис. Но если вы начнете настаивать на визите на само предприятие, в цеха, на склады, то вам грамотно откажут и никуда не пустят.

10. Руководитель фирмы никогда не является на вызовы в налоговую, его никогда не видят по месту регистрации фирмы, у него не отвечает телефон. Это стопроцентная гарантия, что фирма – однодневного назначения.

11. На фирме нет официально устроенных сотрудников, а если и есть, то не более двух, с зарплатой, равной прожиточному минимуму.

12. Фирма не отвечает на ваши запросы о предоставлении информации или предоставляет информацию неполную.

13. Счет фирмы открыт в банке, который не имеет отличной репутации. Все ваши партнеры и коллеги имеют счета в других банках с хорошими условиями. А в банке фирмы-однодневки и обслуживание дорогое и процентные ставки неприемлемые, но зато вопросов не задают лишних.

14. Фирма и ее бухгалтерия не замечает ошибки в ваших первичных документах, игнорирует ошибки в актах сверки или вообще не выдает никаких актов со своей стороны.

15. Фирма-однодневка, как правило, никогда не ликвидируется по правилам, официально. Она просто бросается, а претензии налоговой уходят «в никуда», потому что адрес и ФИО директора – фиктивные.

Е.Щугорева

Видео:Что такое фирма однодневка?Скачать

21 новый признак фирмы-однодневки от ФНС: как обезопасить компанию

В очередном порыве борьбы с однодневками высшее налоговое руководство порой доходит до абсурда. Наглядный тому пример – два десятка новых признаков однодневки, придуманных ФНС.

Признаки фирмы-однодневки перечислены в письме ФНС России от 10.07.2021 № ЕД-4-15/13247. Новый документ официально разрешает налоговикам из-за малейших подозрений аннулировать сданные компанией налоговые декларации. В результате все обернется штрафами и блокировкой счетов. Не исключено, что при этом «под раздачу» попадут и вполне себе добропорядочные организации.

Изначально в документе налоговики назвали 22 критерия «нехорошей компании». Наряду с вполне себе ожидаемыми, как, например, отсутствие компании по юридическому адресу, постоянная сдача нулевок, отсутствие сотрудников и т.п., в «черном списке» оказались совершенно неожиданные «критерии».

Например, компанию посчитают неблагонадежной, если представитель компании, взаимодействующий с ИФНС, прописан в другом регионе. Ошибка бухгалтера в номере корректировки уточненной декларации – также повод задуматься и внимательнее присмотреться к компании.

https://www.youtube.com/watch?v=T5liQSv0s0I

В первой редакции письма даже присутствовал такой совершенно абсурдный признак: «Если руководитель организации явился на допрос в ИФНС с представителем (адвокатом), то это может свидетельствовать о возможной непричастности к ведению финансово-хозяйственной деятельности». Однако после многочисленных писем и жалоб со стороны налоговых правозащитников, в том числе в Генеральную прокуратуру, 21 сентября 2021 года (Письмо ФНС от 21.09.2021 № ЕД-4-15/18411@) данный признак был исключен.

Признаки компании-однодневки

Рассмотрим более подробно признаки компании-однодневки, которые касаются:

- непосредственно генерального директора;

- отчетности компании;

- общих вопросов деятельности организации, а также возможные способы предотвратить неприятные для компании и ее руководителя последствия.

Итак, новые признаки однодневки, касающиеся персоны генерального директора.

1. Генеральный директор игнорирует вызовы на допрос

Криминально, если директор больше двух раз проигнорировал вызов на допрос, – в этом случае компанию могут посчитать однодневкой. По мнению ФНС, от допросов уклоняются номинальные руководители компаний.

Как защититься. Ни в коем случае не игнорировать вызовы на допрос. Если директор без уважительной причины не может явиться на допрос в назначенный день и час (болезнь, командировка, отпуск), – стоит запастись документами, подтверждающими неявку: больничный лист, копию приказа об отпуске (командировке) и проездные билеты.

2. Генеральный директор работает бесплатно

В ФНС уверены, что в однодневках директор подставной, поэтому зарплату ему не начисляют. Поэтому, когда в отчетности инспекторы видят нулевой доход директора – это для них сигнал о том, что перед ними однодневка.

Как защититься. Неначисление заработной платы директору можно объяснить тем, что он же является учредителем и получает не заработную платы, а дивиденды.

Однако при использовании такого аргумента дивиденды действительно должны выплачиваться. В противном случае такой аргумент усугубит ситуацию, ведь установить, реально ли учредитель получает дивиденды, для инспектора не представляет никакого труда.

Поэтому в целях снижения рисков безопаснее все же платить директору хотя бы «минималку».

3. Генеральный директор проживает и прописан в разных местах

Если директор столичной фирмы с юридическим адресом в Москве прописан во Владивостоке, налоговики могут заподозрить, что руководитель возглавляет компанию лишь на «бумаге», и сама она фиктивная.

Как защититься. Имеет смысл оформлять иногороднему руководителю компании временную регистрацию там, где зарегистрирована компания. Тогда налоговики вряд ли усомнятся в реальности руководителя. Корреспонденция от ИФНС также будет приходить на адрес временной прописки, а значит, директор вовремя ее получит и отреагирует на запрос или приглашение ИФНС.

4. Генеральный директор сменился накануне отчетности

Директора меняют, как правило, когда прежний генеральный себя чем-то скомпрометировал. ИФНС объявила его номинальным и потому не принимает у компании отчетность за его подписью. Также новый руководитель нужен, если компанию хотят «бросить». Все эти мотивы давно уже знают в ИФНС, а потому смена генерального директора накануне отчетной кампании может привести к серьезным проблемам.

Как защититься. Назначать нового директора сразу после сдачи отчетности за какой-либо период. Нового руководителя целесообразно подготовить к тому, что его могут вызвать для беседы в ИФНС – дабы убедиться, что он реален и подписи на отчетах не фиктивные.

5. Генеральный директор – иностранец

По мнению налоговиков, если руководитель компании не является резидентом (то есть подолгу отсутствует на своем рабочем месте в РФ), то осуществлять реальное руководство компанией он не может.

Более того, если такой директор «прибыл» из офшора или льготной зоны, – то компанию однозначно заподозрят в схемах.

Также, по мнению ФНС, на иностранца записывают компанию, от которой хотят избавиться при помощи схемы «альтернативной ликвидации» – это когда учредителем делают иностранца, которого инспекторы явно не будут искать в другой стране, чтобы допросить или попытаться взыскать с него долг компании перед бюджетом.

Как защититься. Директор-иностранец должен идти на контакт с российскими налоговиками, лично являться на встречу и отвечать на вопросы, касающиеся деятельности компании – только так можно доказать, что директор реальный.

https://www.youtube.com/watch?v=MNjlj-731Uc

Следующая группа – признаки отчетности «нехорошей компании»:

В декларации по НДС всегда проставляется номер корректировки:

- 0 – если сдается первичная декларация;

- 1 – если подается первая уточненная к изначальной;

- 2 – вторая уточненная и т.д.

ФНС уверена, что чаще всего сдаются «уточненки» однодневками, причем поскольку контрагентов-участников схем много, то зачатую такие компании очень часто путаются в номерах корректировочных деклараций и пишут неправильный.

Как защититься. Чтобы не вызвать подозрений, корректировки лучше не подавать вообще. Для этого нужно досконально проверять отчетность перед сдачей.

Если какая-то ошибка все же произошла, то проверяйте номер корректировки декларации. Также отслеживайте опечатки в первичке, нумеруйте документы по хронологии.

Иначе инспекторы решат, что компания фиксирует сделки от случая к случаю и не учитывает операции. Такую компанию могут посчитать участником схем.

2. Компания несколько периодов подряд сдает нулевые декларации

Как правило, нулевые обороты по счетам – у однодневок, так как они не показывают обороты по счетам, чтобы не платить налоги.

Как защититься. Компания может приостановить свою деятельность по объективным причинам (сезонность, спад спроса на продукцию из-за высокой конкуренции и т.д.). Поэтому целесообразно заранее подготовить убедительные пояснения, а к ним приложить выписку из банка, подтверждающую нулевые обороты.

3. Компания не убрала расхождения с прошлой отчетности

Расхождения в заявленных по декларации счетах-фактурах – это «красная тряпка» для налоговиков, сигнализирующая о том, что перед ними декларация однодневки. И если компания не предпринимает попыток убрать расхождения – инспекторы окончательно убедятся в неблагонадежности компании и аннулируют ее декларации.

Как защититься. Сдавать отчетность по НДС только после сверки с отчетностью контрагентов – это поможет выявить неточности и внести необходимые исправления.

4. Вычеты по НДС больше 98%

ФНС установила безопасную долю вычетов в начисленном налоге – 89%. Все, что выше, уже вызывает интерес со стороны инспекции. Но криминалом в глазах инспекторов является ситуация, когда вычеты близятся к 100% – это явный признак того, что компания участвует в транзитной цепочке, т.е. проводит операции с целью ухода от НДС.

Как защититься. Перенести часть вычетов на будущие периоды. Сейчас Налоговый кодекс позволяет откладывать вычет на срок до трех лет.

5. Доходы в декларациях приближены к расходам

Если расходы почти равны доходам, то суммы налогов к уплате близятся к нулю, поэтому налоговики считают, что компания проводит транзитные операции. Кроме того, низкая доля налогов – меньше 0,9% от дебетового оборота по счету – вызовет негатив у банка, и компании могут заблокировать счет (см. Методические рекомендации 18-МР).

Как защититься. Подготовить для ИФНС подробные пояснения, почему в декларации расходы приблизились к доходам. Например, компания раньше арендовала, а теперь приобрела помещение, купила дорогостоящее оборудование или же выплачивает кредит. К пояснениям необходимо приложить подтверждающие документы: договоры, платежки и т.д.

И наконец, коротко, об общих признаках компании однодневки. Большинство из них – давно не новость.

- Новые организации – компании, которые работают меньше полугода.

- Компания отсутствует по адресу, указанному в ЕГРЮЛ.

- Нет договора аренды с собственником помещения, где находится компания.

- В компании всего один сотрудник или сотрудников в штате нет.

- Компания постоянно «мигрирует» из одной инспекции в другую.

- Компания работает без расчетного счета в течение трех месяцев с момента своей регистрации или у нее более 10 расчетных счетов. Также плохой признак – закрытие всех счетов.

- Компания открывает расчетные счета в других регионах, а не в том, где она зарегистрирована.

- Транзитный характер движения денег по счетам – компания получает деньги на счет и тут же пересылает эти деньги «поставщикам», причем в той же сумме. Деньги не задерживаются на счете более двух дней.

- Недостоверные сведения в ЕГРЮЛ (об адресе, руководителе, учредителе компании).

- Представитель компании живет в другом регионе.

- Установлен факт «обналички».

При обнаружении одного или нескольких из вышеназванных признаков письмо налоговой службы предписывает инспекторам проводить:

- Допрос руководителя компании (или ИП).

- Осмотр помещений.

- Запрашивать документы у банков и в удостоверяющих центрах.

- Проводить экспертизу.

Если в результате проведения таких мероприятий собралось много признаков того, что компания является фирмой-однодневкой, инспекторам позволено проводить аннулирование деклараций по НДС и годовых деклараций по налогу на прибыль.

Аннулирование деклараций соответственно приведёт к тому, что расчетный счет заблокируют, на компанию будут наложены штрафы и пени. Именно поэтому такой «механизм воздействия» на компании инспекторам представляется очень действенным.

***

Клиенты компании 1С-WiseAdvice могут быть уверены, что новое письмо налоговой не принесет им каких-то дополнительных проблем.

Во-первых, для того чтобы не создавать поводов для повышенного внимания к компании, мы на регулярной основе:

- контролируем размер налоговой нагрузки наших клиентов;

- контролируем долю налоговых вычетов по НДС, расходов в целях расчета налога на прибыль и пр.;

- анализируем и выдерживаем сотни контрольных соотношений в бухгалтерской и налоговой отчетности, на которые опирается ИФНС, принимая решение о проверке.

Во-вторых, мы тщательно мониторим и своевременно сообщаем клиентам о важных изменениях в законодательстве, которые влияют на их бизнес – с оцифровкой рисков и обязательно с предложением решений. Мы стараемся удержать клиента от принятия рисковых, с точки зрения налоговых и финансовых потерь, решений.

В-третьих, наши эксперты в курсе даже тех разъяснений ФНС, которые выходят под грифом «ДСП». Владение этими знаниями позволяет подобрать самые убедительные аргументы на любые претензии инспекторов и грамотно выстроить защиту.

https://www.youtube.com/watch?v=v08HTMvYFvQ

Обслуживание клиентов в 1С-WiseAdvice построено на концепции «Полезная бухгалтерия».

Мы не ведем учет ради учета. Мы ведем учет с пользой для бизнеса и поддерживаем наших клиентов в любых, даже самых сложных ситуациях!

Видео:Фирмы однодневки - ВРЕМЯ РАЗОБРАТЬСЯСкачать

Признаки фирмы-однодневки

В 2021 году почти в три раза снизилось число компаний, прекративших работу из-за реорганизации. А годом ранее из ЕГРЮЛ убыли более 780 000 компаний. Таков результат зачистки ЕГРЮЛ от фирм-однодневок, которую затеяла ФНС. Налоговики начали проверять достоверность данных в реестре, и под подозрение стали попадать прежде всего компании, участвующие в реорганизации в период проверки.

По данным ФНС, доля компаний с признаками фиктивности за 2021 год снизилась на 45% по сравнению с 2021 годом. Однако до конца проблема фирм-однодневок не решена. Поэтому добросовестным организациям по-прежнему следует проявлять должную осмотрительность при выборе контрагента и исключать случаи сотрудничества с подозрительными компаниями.

Что такое фирма-однодневка?

Фирма-однодневка — это юрлицо, не обладающее фактической самостоятельностью, созданное без цели ведения предпринимательской деятельности, как правило, не представляющее налоговую отчетность, зарегистрированное по адресу массовой регистрации и т.д. Такое определение приводится в Письме ФНС РФ от 11.02.2010 N 3-7-07/84.

Суть схемы с участием фирм-однодневок довольно проста: они просто искусственно включаются в цепочку хозяйственных связей, при этом налогоплательщик и фирма-однодневка совершают согласованные противоправные действия для достижения определенной цели.

«Регистрирующий (налоговый) орган до сих пор не наделен ни полномочиями, ни обязанностями по проверке достоверности представляемых на регистрацию юридического лица документов», — говорится в письме ФНС. Следовательно, ни один налогоплательщик не застрахован от того, что при проведении проверки налоговые органы не найдут в числе его контрагентов фирмы-однодневки.

В Письме ФНС РФ от 03.08.2021 N ГД-4-14/14126@, сообщая о проведении работы в отношении юрлиц, зарегистрированных после 1 августа 2021 года и имеющих признаки недостоверности, налоговики приводят перечень признаков, которые могут свидетельствовать о недостоверности указанных сведений в ЕГРЮЛ:

- лицо, имеющее право без доверенности действовать от имени юрлица, в том числе управляющая организация, выступает в качестве таковых в значительном количестве иных юридических лиц;

- участники юридического лица являются таковыми в значительном количестве иных юридических лиц;

- адрес юридического лица, указанный в ЕГРЮЛ, является адресом значительного количества иных юридических лиц;

- лицо, имеющее право без доверенности действовать от имени юридического лица (в том числе от имени управляющей организации), является физическое лицо, в отношении которого имеется вступившее в силу постановление по делу об административном правонарушении, в соответствии с которым указанному лицу назначено административное наказание в виде дисквалификации, и срок, на который она установлена, не истек;

- в отношении лица, имеющего право без доверенности действовать от имени юридического лица, имеется информация о его смерти.

В Приказе ФНС РФ от 30.05.2007 N ММ-3-06/333@ налоговики приводят 12 критериев самостоятельной оценки рисков для налогоплательщиков, часть которых может сигнализировать именно о фирме-однодневке:

- налоговая нагрузка ниже ее среднего уровня по хозяйствующим субъектам в конкретной отрасли;

- в бухгалтерской или налоговой отчетности отражены убытки на протяжении нескольких налоговых периодов;

- в налоговой отчетности отражены значительные суммы налоговых вычетов за определенный период;

- опережающий темп роста расходов над темпом роста доходов от реализации товаров (работ, услуг);

- среднемесячная заработная плата на одного работника ниже среднего уровня по рынку;

- неоднократное приближение к предельному значению установленных НК РФ величин показателей, предоставляющих право применять специальные налоговые режимы;

- отражение индивидуальным предпринимателем суммы расхода, максимально приближенной к сумме его дохода, полученного за календарный год;

- построение финансово-хозяйственной деятельности на основе заключения договоров с контрагентами-перекупщиками или посредниками («цепочки контрагентов») без наличия разумных экономических или иных причин (деловой цели);

- непредставление налогоплательщиком пояснений на уведомление налогового органа о выявлении несоответствия показателей деятельности, непредставление налоговому органу запрашиваемых документов, наличие информации об их уничтожении, порче и т.п.;

- неоднократное снятие с учета и постановка на учет в налоговых органах налогоплательщика в связи с изменением места нахождения («миграция» между налоговыми органами);

- значительное отклонение уровня рентабельности по данным бухгалтерского учета от уровня рентабельности для данной сферы деятельности;

- ведение финансово-хозяйственной деятельности с высоким налоговым риском.

В Письме ФНС РФ от 24.06.2021 N ЕД-19-15/104 рекомендует при оценке налоговых рисков обращать внимание на следующие признаки:

- отсутствие документального подтверждения полномочий руководителя компании-контрагента (его представителя), копий документа, удостоверяющего его личность;

- отсутствие информации о фактическом месте нахождения контрагента, производственных и (или) торговых площадей;

- отсутствие информации о государственной регистрации контрагента в ЕГРЮЛ;

- отсутствие очевидных свидетельств возможности реального выполнения контрагентом условий договора;

- наличие обоснованных сомнений в возможности реального выполнения контрагентом условий договора с учетом времени, необходимого на доставку или производство товара, выполнение работ или оказание услуг.

Кроме того, признаки фирм-однодневок постоянно вскрываются в процессе судебной практики:

- минимальный размер уставного капитала (в совокупности с другими признаками может указывать на фирму-однодневку, однако сам по себе не является фактором риска);

- массовый адрес регистрации, по которому зарегистрировано много налогоплательщиков;

- отчетность не сдается либо сдается с нулевыми показателями;

- отсутствие штата персонала (в зависимости от сферы деятельности может действительно свидетельствовать о неблагонадежности контрагента);

- отсутствие материальных и административных ресурсов;

- подозрительные хозяйственные операции;

- должностные лица, не имеющие отношения к деятельности организаций;

- подписание документов неустановленными лицами;

- дата регистрации организации близка к дате совершения сомнительной сделки;

- невыполнение требований налоговых органов о представлении документов;

- отсутствие упоминаний

Как не пострадать от фирмы-однодневки

Прежде всего, перед заключением сделки необходимо запросить у контрагента копии учредительных документов, свидетельства о регистрации в ЕГРЮЛ, свидетельства о постановке на учет в налоговом органе, необходимые лицензии, приказы, подтверждающих право руководителя подписывать документы, информацию о том, не привлекался ли он к налоговой или административной ответственности.

https://www.youtube.com/watch?v=FkVrooNv1K8

Также существует ряд сервисов, которые позволяют отследить тревожные признаки. Большую работу в этом направлении ведет ФНС, предоставляя добросовестным налогоплательщикам различные онлайн-продукты, с помощью которых можно проверять контрагентов:

Однако контрагента важно проверять не только на стадии заключения договора, но и в дальнейшем. В сервисе Контур.Фокус есть опция «Наблюдение», которая позволяет отслеживать до 1000 компаний.

В компании в любой момент могут измениться данные, например, поменяться руководитель, учредители, адрес, появиться сообщение о банкротстве, исполнительном производстве, арбитраже. Узнав об этим изменениях, Контур.

Фокус вышлет уведомление на электронную почту.

Получайте все данные о контрагенте в один клик

Все самое интересное о бизнесе — на нашем канале в Telegram. Присоединяйтесь!

Видео:Что такое фирмы-однодневки?Скачать

Фирма-однодневка. Признаки и ответственность за создание

Одной из главных функций ФНС является отслеживание налоговых платежей, их полноты и своевременности. На этом фоне ярыми нарушителями налогового законодательства являются «фирмы-однодневки», учредители которых за ее создание подлежат уголовной ответственности. Более 20 лет с ними ведется активная борьба, но актуальность проблемы по-прежнему сохраняется.

Какую фирму называют однодневкой и почему

Как такового точного определения термину «фирма-однодневка» в российском законодательстве не существует. Но если постараться передать его основный смысл, то звучать это будет примерно так:

Фирма-однодневка – это некое юридическое лицо, созданное на короткое время для совершения фиктивной сделки с последующим получением необоснованной налоговой выгоды, либо для отмывания денег, за которое можно получить уголовное наказание.

Схем работы фирм-однодневок довольно много, но самые элементарные выглядят следующим образом:

- Компания, реально осуществляющая хозяйственную деятельность, заключает договор с «однодневкой» на поставку товаров и/или на выполнение работ/услуг, после чего переводит ей сумму, указанную в договоре, включая НДС. Исполнитель получает деньги, обналичивает их и возвращает заказчику с вычетом своей комиссии. При этом заказчик оформляет необходимые платежные поручения и получает от исполнителя акт о выполненных работах либо товарную накладную. Разумеется, услуги не будут выполнены, и товар не будет получен. Но на основании документов все проведенные операции будут отражены в бухгалтерских проводках и учтены при расчете налогов. В результате, с помощью «подставной» организации создаются фиктивные расходы, снижающие налоговую базу для определения налога на прибыль.

- По другой схеме «белая» фирма продает свой товар «подставной» по цене с самой низкой наценкой, практически равной себестоимости. «Подставная» же перепродает с хорошей накруткой другой фирме, которая реализует товар конечному потребителю (ее расходы повышаются, увеличивается вычет по НДС). Как следствие, на «фирму-однодневку» приходится основная налоговая нагрузка, а производитель и конечный реализатор платят минимальные налоги.

Несмотря на название, фирма-однодневка живет дольше одного дня. В некоторых случаях ее создают для заключения одной крупной сделки (как, например, взятие кредита), после свершения которой ее бросают или ликвидируют незаконным путем. В других случаях их жизненный цикл составляет 1-2 года, пока не начнутся выездные налоговые и аудиторские проверки.

«Однодневка» не ведет хозяйственной деятельности, у нее нет материальных ресурсов. Она уклоняется от налогов, но дает клиентам возможность получения налоговых вычетов.

Фактически у нее отсутствуют учредители, прописанные в Учредительном договоре. Отсутствует теневое лицо, которое могло бы управлять организацией.

По сути, фирма существует лишь на бумаге и при этом не связана с производственным процессом.

СПРАВКА: известно, что имеются специальные магазины, где можно приобрести «фирму-однодневку». Причем в зависимости от бюджета клиента «качество товара» предлагают разное, но с необходимым пакетом документов и под юрисдикцией нужного государства.

Признаки, отличающие фирму-однодневку

Налоговыми/правоохранительными органами определены основные отличительные признаки «подставных» фирм:

- Отсутствие сведений о предприятии в ЕГРЮЛ, ЕГРИП (налоговые начали более тщательно их проверять).

- «Массовый» адрес регистрации фирмы, то есть по одному адресу зарегистрировано более 10 предпринимателей.

- «Массовый» учредитель, создавший более 10 компаний.

- Номинальный учредитель фирмы, который является директором только на бумаге. Чаще всего это нарко/алкоголезависимые лица, БОМЖи и студенты.

- Отсутствие предприятия по месту регистрации.

- Транзитный характер денежных потоков.

- Отсутствие фактического адреса фирмы, информации о складских и производственных помещениях.

- Отсутствие основных средств, транспорта, персонала.

- Отсутствие личных контактов учредителя (участника) фирмы, а также подтверждающих его личность документов.

- Отсутствие документов подтверждения полномочий руководителя фирмы или его представителя.

- Отсутствие бухгалтерской/налоговой отчетности, либо сдача минимальной или «нулевой» отчетности.

- Отсутствие лицензий, дающих право осуществления декларируемой деятельности.

- Транзитный характер денежных потоков.

- Регистрация фирмы по недействительному паспорту.

- Минимальный уставный капитал, внесенный не в денежном, а в имущественном виде.

- Отсутствие точного почтового адреса.

- Поверхностное (шаблонное) оформление Устава и договоров с контрагентами.

- Отсутствие прямых контактов и переписки с контрагентами.

ВНИМАНИЕ! «Белые» фирмы часто обладают некоторыми признаками «подставных», но только «однодневки» подходят под большинство из перечисленных черт. Чтобы не попадать в поле пристального внимания налоговых инспекторов, руководителю фирмы нужно максимально подтверждать свою добросовестность, исключая характерные черты «подставных» фирм.

Как выявить фирму-однодневку

Сотрудничество с нелегальными организациями, даже непреднамеренное, сурово карается законом (ВАС РФ от 21.02.2011 №ВАС-17648/10). Чтобы не столкнуться с такими неприятностями, следует тщательно выбирать контрагентов. Достаточно для этого соблюдать простые рекомендации:

- Перед заключением договора с контрагентом, следует запросить у него некоторые копии документов: Устав предприятия, выписку из гос.реестра, документы подтверждения полномочий руководителя и/или его представителя, а также копии подписей директора и бухгалтера.

- Важно лично пообщаться с директором фирмы, выяснить адрес фактического размещения организации и по возможности посетить его.

- В ходе сотрудничества рекомендуется внимательно следить за характером ведения первичной документации контрагента: есть ли грубые ошибки, насколько тщательно они проверяют качество входящей документации и так далее.

- Стоит рассмотреть банк, в котором открыт расчетный счет контрагента. Является ли банк надежным, не отозвана ли у него лицензия – это можно выяснить в Центральном Банке РФ.

При появлении сомнений касательно надежности организации следует провести более глубокую ее проверку либо отказаться от сотрудничества с ней.

https://www.youtube.com/watch?v=JX5jDC1Jnpk

Какие минимальные действия должна провести добросовестная «белая» компания для проверки своего потенциального контрагента, чтобы в случае чего ФНС сочла ее осмотрительной и не заподозрила в сознательном сотрудничестве с «однодневкой»? Самыми важными являются следующие проверочные процедуры.

- Юридическое лицо – исключительно действующее. Выше отмечено, что выписка из государственного реестра ЕГРЮЛ должна быть одним из запрашиваемых до сделки документов. Получив эту информацию (чаще всего в электронном виде), сохраните ее, обозначив дату получения. Это сможет доказать своевременность запроса. Однако, только наличия этой выписки недостаточно для того, чтобы установить должную степень осмотрительности, которая в случае проблем устроит суд.

Кроме выписки из реестра, нужно проверить, действительно ли компания-контрагент является налогоплательщиком. Это можно сделать на сайте ФНС: там отображается список компаний, имеющих задолженности по налоговым платежам и декларациям в течение года. Естественно, лучше, если вы не обнаружите в этом списке своего будущего партнера.

Стоит проверить правоспособность еще одним или несколькими из имеющихся ресурсов:

- реестр недобросовестных поставщиков – вы узнаете, замечено ли за проверяемой фирмой неисполнение обязанностей по госзакупкам;

- банк данных исполнительных производств – не попала ли компания в список «официальных» должников;

- единый федеральный реестр сведений о фактах деятельности юридических лиц – там можно почерпнуть сведения об уставном капитале и активах фирмы;

- картотека арбитража – выясните, попадала ли компания в поле деятельности арбитражного суда и по каким вопросам.

- Лицензии имеются, разрешения действуют. В некоторых случаях исполнение договора с контрагентом предусматривает обязательное наличие у последнего той или иной лицензии (если вид деятельности подпадает под один из пунктов, перечисленных в ст. 12 Федерального Закона «О лицензировании»). Иногда требуется не лицензирование, а членство в саморегулируемых организациях (СРО), например, для оказания аудиторских услуг, проектирования и др. Не лишним будет попросить контрагента предоставить копии документов, подтверждающих этот факт, либо проверить их наличие в самой СРО.

- Переговорщики имеют полномочия. Даже если фирма подлинная, может случиться так, что ее представители не имеют полномочий заключать договоры или обговаривать их условия, а значит, сделка с ними не будет действительной. Убедитесь, что лица являются действующими сотрудниками фирмы и обладают правом подписи на соответствующей документации.

- Компания действительно работает. Нужны доказательства, что контрагент имеет в наличии все способы для выполнения обязательств по заключаемому договору. Это может доказать запрошенная вами справка о, например, материально-технической базе, наличии профильных специалистов, объеме заключенных аналогичных договоров и т.п. Полезно поинтересоваться у других партнеров, с которыми уже работала проверяемая компания, отзывами о сотрудничестве.

Существуют судебные прецеденты, на основании которых при выполнении «перестраховок» указанными способами фирма, «попавшая» на однодневку, была обелена как добросовестно проведшая проверку надежности потенциального партнера.

Риски работы с «однодневками»

Помимо преследования по закону, добросовестная организация, заключившая договор с однодневкой, получит не только налоговые, но и дополнительные риски, которые могут существенно отразиться на ее предпринимательской деятельности. Если фирма-контрагент, выбранная поставщиком, оказалась «однодневкой», это может неблагоприятно сказаться на хозяйственной деятельности «белой» организации:

- договор может быть признан недействительным;

- товары не будут поставлены, услуги – оказаны, работа – выполнена;

- вероятны нарушения сроков исполнения договора;

- проблемы с качеством поставляемого товара, работ, услуг;

- аванс может быть потерян;

- можно получить товар, который ранее был заложен;

- риски деловой репутации.

В любом случае, значительно повышаются факторы привлечения повышенного внимания со стороны контролирующих органов, что крайне неприятно для любой фирмы.

Ответственность за сотрудничество с «однодневкой»

Если в ходе проверок выявится связь «белой» фирмы с «однодневкой», ФНС может произвести перерасчет налогов, убрав все лишние вычеты и расходы. При несогласии с такими действиями налоговой службы можно обратиться с жалобой в суд. Хотя, как показывает практика, решения суда в таких случаях обычно не в пользу добросовестного налогоплательщика.

Ст.

199 УК РФ «Уклонение от уплаты налогов и (или) сборов с организации» предусматривает ответственность налогоплательщика за уклонение от налогов в виде принудительных работ, штрафных санкций, лишения права в течение определенного времени занимать некоторую должность, а также в виде ареста и лишения свободы. При полном возмещении ущерба, нанесенного бюджету, уголовной ответственности не будет.

Ответственность за образование «подставной» фирмы

📹 Видео

ФИРМЫ ОДНОДНЕВКИ / СХЕМЫ. Реестр, признаки, НДС, ДиректорСкачать

Что такое фирма-однодневка – признаки и ответственность за созданиеСкачать

Фирмы-«однодневки» и «технические» компании: как распознать среди контрагентов?Скачать

Фирмы-однодневки. Кто и как подставляет людей под статью.Скачать

Фирмы однодневкиСкачать

📌 На меня зарегистрировали фирму. Что делать?Скачать

Ответственность директора фирмы-однодневки / Форум ZALIVСкачать

Правила Фирмы однодневкиСкачать

Если контрагент оказался «фирмой-однодневкой»Скачать

Фирмы-однодневки проверят по адресамСкачать

🔴 Фирмы-однодневки: как выявить преднамеренно банкротство?Скачать

Номинальный директор. Какая ответственность фиктивного директораСкачать

Как убедиться в платежеспособности контрагента и в том, что он не фирма-однодневка?Скачать

КАК, Мошенники регистрируют компании-однодневки?!Скачать

Схемы уклонения от налогов с применением фирм – «однодневок»Скачать

Как проверить организацию, с которой заключаете договор и отдаете деньгиСкачать