Российские предприятия в процессе своей операционной деятельности до наступления кризиса динамично пользовались кредитами и займами иностранных заимодавцев. Случалось, что кредиторами выступали не только иностранные основатели самой организации, в том числе и владеющие 20% уставного капитала, но и неаффилированные заимодавцы.

В кризисное время большая часть заемщиков была не в состоянии соблюдать условия кредитного договора, поэтому, защищая свои интересы, кредиторы покупали бизнес заемщиков.

Для предотвращения таких действий был изменен налоговый статус задолженности: она переставала существовать, что обязательно должно было быть отражено в бухгалтерском учете при помощи корректировок, либо становилась контролируемой.

- Признание контролируемой задолженности

- Расчет процентов контролируемой задолженности

- Администрирование контролируемой задолженности

- Контролируемая задолженность: расчет, состав и понятие

- При каких условиях возникает КЗ

- Учет процентов

- Определение налоговой базы

- Особенности учета КЗ

- Как обойти оплату налогов на дивиденды

- Контролируемая задолженность. Расчет процентов

- Что собой представляет контролируемая задолженность

- Нормативные акты

- Порядок расчета процентов

- Особенности управления контролируемым долгом

- Бухучет контролируемой задолженности

- Контролируемая задолженность перед иностранной организацией и её особенности

- Контролируемая задолженность

- Нормативная база

- Высчитывание процентов при невыполнении условий

- Изменения доли иностранной компании

- Международные соглашения

- Соглашение об избежании двойного налогообложения

- Контролируемая задолженность: что это, причины возникновения, расчет и управление

- Что такое контролируемая задолженность

- Условия возникновения

- Законодательные нормативы

- Расчёт процентов по контролируемой задолженности

- Трудности при управлении контролируемой задолженностью

- Заключение

- Контролируемая задолженность в 2021 — перед иностранной организацией, расчет

- Управление контролируемой задолженностью

- Контролируемые и неконтролируемые обязательства

- 💥 Видео

Признание контролируемой задолженности

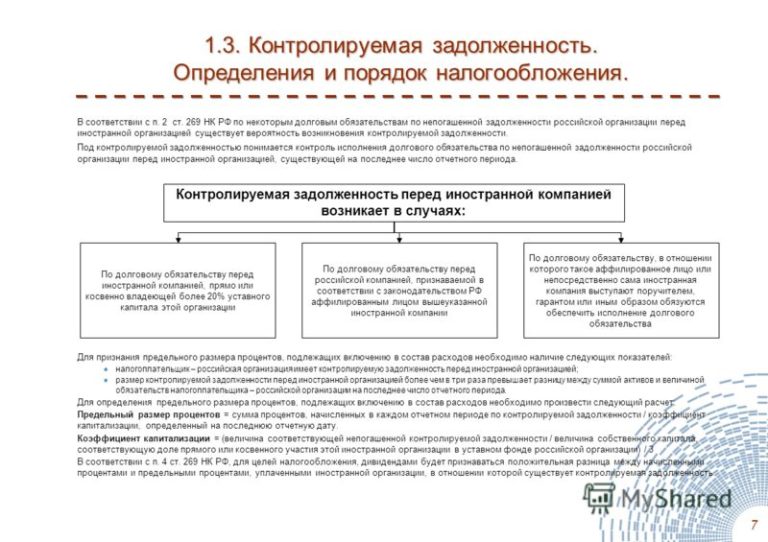

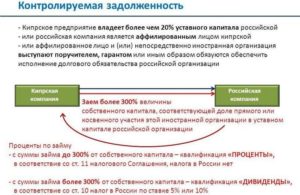

Под понятие «контролируемая задолженность» попадают нижеперечисленные факты:

- любое долговое обязательство перед зарубежной компанией, которая владеет 20% уставного капитала российской компании;

- обязательство по займу перед российской организацией, которая признана законодательством Российской Федерации аффилированным лицом в отношении данной зарубежной компании;

- задолженность по долговому обязательству, если в качестве гаранта выступает аффилированное лицо либо иностранная организация, которая обязуется исполнить все долговые обязательства российской компании;

- задолженность по долговым обязательствам, предоставленным аффилированными иностранными организациями, которая превышает собственный капитал организации более чем в 3 раза, а что касается лизинговых организаций и банков — более чем в 12,5 раза.

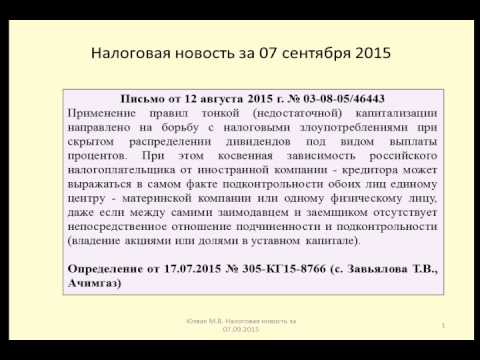

Считается, что схема учета расходов по контролируемой задолженности позволяет российским организациям уклоняться от налогов, в связи с этим при проверке налоговой отчетности налоговые органы уделяют особо пристальное внимание при проверке организациям, учредителями которых являются иностранные компании.

Расчет процентов контролируемой задолженности

При расчете процентов контролируемой задолженности применяют определенные правила налогового учета.

Согласно п.2, ст.2, 269 НК Российской Федерации, расчет предельной величины процентов, которые признаются расходом, — это отношение начисленной суммы процентов на коэффициент капитализации.

Расчет суммы процентов и коэффициента капитализации производится на последнее число отчетной даты соответствующего отчетного (налогового) периода. Формула расчета:

Sпред = Sфакт% х Ккап

- Sпред — предельная величина процентов, которые признаются расходами и уменьшают базу налогообложения;

- Sфакт% — начисленная сумма процентов;

- Ккап — коэффициент капитализации.

Расчет коэффициента капитализации:

Ккап = 3 х (Скап / Дафф) / Нкз

- Нкз — сумма непогашенной контролируемой задолженности;

- Скап — размер собственного капитала организации-заемщика;

- Дафф — пай иностранного лица в уставном капитале организации-заемщика.

Учитывая разъяснение Министерства финансов Российской Федерации, производя расчет контролируемых обязательств, необходимо брать во внимание задолженность по долговому обязательству без учета начисленных процентов.

Согласно Налоговому кодексу Российской Федерации, не предусматривается консолидация задолженности по разным контрактам в отношении одной организации-заимодавца — задолженность должна суммироваться, включая задолженности по беспроцентным займам.

Администрирование контролируемой задолженности

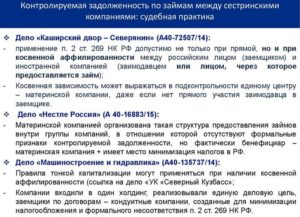

При признании контролируемой задолженности начисленные проценты, в соответствии с налогообложением, считаются дивидендами.

Контроль за начислением и своевременной уплатой налогов с процентов-дивидендов отличается от правил налогообложения обычных дивидендов тем, что для обычных дивидендов необходимо заполнить лист 03 декларации по налогу на прибыль, в случае процентов-дивидендов — форму отчетности КНД 1151056. При налогообложении процентов-дивидендов условно выделяют 3 группы трудностей:

- Согласно 25 гл. Налогового кодекса РФ, формирование налоговой базы производится методом начисления (исключением являются предприятия, выручка которых меньше 1 миллиона рублей). Одновременно, признание контролируемой задолженности и уплата налогов с процентов-дивидендов должны быть произведены на последний день налогового периода, берется во внимание вся сумма непогашенной задолженности. Что касается отчетной формы, ее заполняют, учитывая выплаченные суммы иностранным компаниям.

Видео:Проценты по контролируемой задолженности, порядок выдачи отпускных, маркировка мехаСкачать

Контролируемая задолженность: расчет, состав и понятие

Добавлено в закладки: 0

Развитие бизнеса зачастую требует дополнительных финансовых вложений. В случае недостатка собственных ресурсов многие компании обращаются к привлечению заемных средств.

Если в сделке в качестве займодателя принимает зарубежная организация, то возникает контролируемая задолженность (КЗ).

В этом случае отечественное предприятие производит учет прибыли в целях налогообложения, руководствуясь определенными принципами.

При каких условиях возникает КЗ

Контролируемая задолженность по займам, ее понятие и особенности регулируются законодательством РФ. В частности практическое значение имеет ст. No269 Налогового кодекса Российской Федерации (редакция 03.04.2021г.). Она определяет, что контролируемая задолженность перед иностранной организацией имеет место при выполнении ряда условий. Среди них:

Обязательство по займам возникает у отечественного предприятия перед зарубежной компанией, которой принадлежит не менее 1/5 уставного капитала заемщика.

Кредитные отношения возникли у заемщика перед российской компанией, официально признанной представителем зарубежного предприятия (аффилированным лицом).

Займодателем выступает любая компания, но поручитель – зарубежная фирма, имеющая не менее 1/5 уставного капитала предприятия-заемщика/аффилированное лицо.

https://www.youtube.com/watch?v=EyhavydMeMw

Информация о порядке признания юридического лица аффилированным содержится в Законе РСФСР No948-1 «О конкуренции и ограничении монополистической деятельности на товарных рынках».

Учет процентов

Учет процента контролируемой задолженности базируется на совокупности правил. Прежде всего, необходимо соотнести данные о собственных средствах согласно информации последней даты налогового периода с величиной займа. Следует учитывать, что:

Расчет контролируемой задолженности не включает обязательства по налоговым сборам и налоговому кредитованию. Проценты по КЗ отражаются в перечне расходов. Однако их величина не должна быть больше фактического значения. Если контролируемая кредиторская задолженность свыше капитала заемщика втрое (у лизинг-предприятий допускается показатель в 12,5 раз), то используются особые принципы учета.

Определение налоговой базы

Для корректного расчета контролируемой задолженности стоит изучить 285 статью Налогового кодекса. Она содержит информацию о периодах, используемых для расчета налогооблагаемой базы прибыли. В частности определяет авансовые платежи исходя из размера дохода.

Расчет налогооблагаемой прибыли в каждом периоде вычисляется путем увеличения совокупности потраченных денежных средств (отраженных в процентном соотношении) за прошлый период на совокупность потраченных денежных средств текущего периода. Следует понимать, что это вычисление происходит дискретно (то есть без внесения начисленных % за предшествующий срок).

При условии, что в текущем налогооблагаемом периоде соотношение капитала организации и КЗ подвергается изменениям в сравнении с ранее полученными данными, то перерасчет процентов предшествующих сроков отчета не осуществляется.

Особенности учета КЗ

Несмотря на внешнюю простоту определения КЗ, существует некоторые оговорки и определенные исключения. Учет процентов по контролируемой задолженности по данным НК может осуществляться только при выполнении одновременно двух условий:

- У иностранцев в собственности находится 1/5 часть капитала российского предприятия.

- Величина КЗ превышает капитал в 3 (или 12,5 раз в случае лизинга).

Кроме того, Министерство финансов Российской федерации определило, что обязательным критерием КЗ является взаимная зависимость займодателя и получателя денежных средств. Эта информация прописана в письме 03-08-05 от 4 июня 2005г.

Таким образом, даже в случае поручительства зарубежного предприятия по займу отечественного предприятия перед кредитной компанией, зарегистрированной за границей, задолженность не признается контролируемой при отсутствии взаимозависимости банка и компании-займополучателя.

Как обойти оплату налогов на дивиденды

Налог на прибыль организации включает в себя предельную совокупность процентов. Суммы, превышающие этот показатель, определяются Налоговым кодексом как дивиденды. В данном случае государство облагает данные проценты налогом (как любые дивиденды). Естественно, что многие компании задаются вопросом, как избежать подобных дополнительных расходов.

Однако в случае трехкратного превышения кредитной задолженностью уставного капитала заплатить займополучателю придется. Некоторые организации используют незаконные методы сокрытия сотрудничества с иностранными юридическими лицами. В частности:

- Построение цепочек из аффилированных предприятий. Зачастую используется для сокрытия общего учредителя компании, предоставляющей кредит, и компании, которая получает займ. Данная схема является весьма уязвимой и вычисляется путем запросов в соответствующие инстанции.

- Получение кредита у резидентов. В этом случае происходит проверка учредителей организации. При совпадении в составе учредителя-иностранца займ признается КЗ. Из этого следует, что данная схема также весьма слаба.

Таким образом, избежать дивидендов можно при соблюдении соотношения контролируемой задолженности с величиной уставного капитала организации. Незаконные способы уйти от налогов в большинстве случаев приводят к обращению в суд, который принимает решение в пользу государственного бюджета.

https://www.youtube.com/watch?v=4z11wxIc1n4

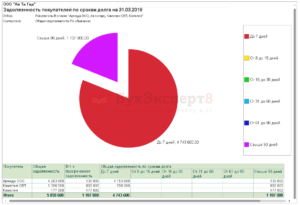

Руководство любая организации, предоставляющее средства в рамках кредитования другого предприятия, задумывается о собственной безопасности. В частности о том, как контролировать дебиторскую задолженность (ДЗ).

Само понятие представляет собой совокупность долговых обязательств, которые причитаются организации от других лиц (как физических, так и юридических).

Эффективный контроль базируется на следующих принципах:

- Необходимо планировать допустимый уровень ДЗ. Вычисление может производиться как в денежном выражении, так и в относительных процентных величинах. Важную роль играет проработка условий отсрочки для займополучателя. Рекомендуется использовать индивидуальный подход, в зависимости от важности клиента, суммы его кредита, длительности сотрудничества. Не стоит разрабатывать единые условия для всех партнеров.

- Система поощрения. Вознаграждение работника, контактирующего с партнером, должно напрямую зависеть от длительности ДЗ. Это приведет к личной заинтересованности не только руководства, но и сотрудника в скорейшем возврате займа кредитополучателем.

- Анализ партнера. Наиболее грамотным будет провести осмотр предприятия, желающего получить кредит. Это позволит сделать выводы о состоянии бизнеса и платежеспособности его владельцев. Дополнительно стоит сделать запрос об имуществе компании. Эффективное управление ДЗ. Важным фактором является распределение обязанностей по отслеживанию займов. Между подразделениями. Разделение зон ответственности позволит получить четкую отработанную систему контроля над каждым выданным займом.

Контролируемая задолженность оказывает влияние на налогообложение предприятия, которое получило займ. Следует учитывать, что в некоторых случаях она приводит к уплате налогов на дивиденды. При расчете величины КЗ стоит руководствоваться Налоговым Кодексом, во избежание негативных последствий для предприятия.

Видео:Контролируемая задолженностьСкачать

Контролируемая задолженность. Расчет процентов

Понятие контролируемой задолженности содержится в НК РФ. Соответствующая статья 25 НК РФ появилась только в 2002 году. В этот нормативный акт часто вносятся поправки, так как пока контролируемые долги не в полной мере регулируются законом. Последняя поправка вступила в силу в феврале 2021 года. Попробуем разобраться в понятии.

Что собой представляет контролируемая задолженность

Практически каждая компания прибегает к займам. Нужны они для создания условий для продолжения деятельности. Если средства были взяты у иностранного субъекта, они могут быть признаны контролируемой задолженностью. Контролируемыми займами являются:

- Долги перед иностранной компанией в случае, если последняя владеет минимум 1/5 частью от уставного капитала своего дебитора. При этом не имеет значения характер владения: прямой или косвенный.

- Долги перед российской компанией, признанной аффилированным лицом иностранного субъекта.

- Перед российской компанией, заем которой обеспечивается кредитным обязательством (поручительство, гарантия и прочие методы). Предполагается, что за обеспечение обязательств будет отвечать или иностранная фирма, или аффилированное лицо.

- Перед аффилированными зарубежными субъектами, если задолженность превышает капитал фирмы больше чем в три раза. Если дебитором являются банковские учреждения или лизинговые субъекты, предполагается превышение суммы долга перед капиталом в 12,5 раз.

Контролируемый долг образуется у отечественной организации перед иностранным субъектом или фирмой, приравненной к зарубежному субъекту.

КСТАТИ! Аффилированной считается фирма, которая может оказывать влияние на деятельность другого ЮЛ. Соответствующее разъяснение дано в статье 4 ФЗ №948-1 «О конкуренции» в редакции от 26 июля 2006 года.

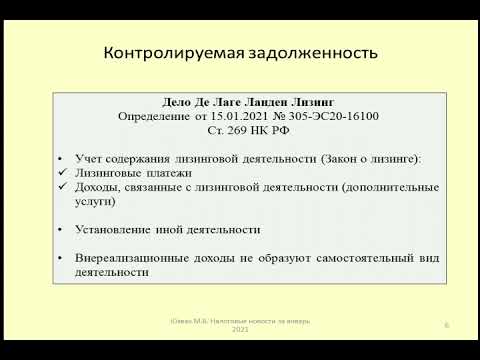

Нормативные акты

Контролируемые задолженности регулируются статьей 269 НК РФ «Нюансы учета процентов по обязательствам». Ранее контролируемой задолженностью считались займы, взятые у иностранных субъектов.

Однако в июне 2005 года появились поправки, расширяющие круг кредиторов. В частности, контролируемыми теперь признаются займы перед аффилированными ЮЛ.

В 2005 году также был подписан ФЗ №58, касающийся изменений во второй части НК.

https://www.youtube.com/watch?v=uzdcnnQUca8

Задолженность не признается контролируемой в этих случаях:

- Она образовалась при размещении иностранными ЮЛ облигаций с последующим извлечением дивидендов.

- Задолженность появилась перед взаимозависимыми ЮЛ и ФЛ, если они признаются налоговыми резидентами на протяжении всего отчетного периода.

- У ФЛ и ЮЛ, перед которыми у дебитора образовалась задолженность, нет непогашенных займов перед аффилированными ЮЛ на протяжении всего отчетного времени.

В 2021 году были введены поправки, которые установили новые правила учета процентов по задолженностям.

Порядок расчета процентов

Перед расчетами нужно изучить, что входит в структуру контролируемой задолженности. Последняя включает в себя проценты по обязательствам. Размер их не превышает общий размер начислений, входящих в процент. Рассмотрим порядок расчета процентов:

- По окончании каждого отчетного периода дебитор переводит максимально возможный размер начислений по процентам. Начисления — это отношение размера начисленных по задолженности процентов на завершение периода к коэффициенту капитализации.

- Коэффициент рассчитывается на последнюю дату налогового периода. Для его получения нужно разделить общий размер задолженности на величину уставного фонда. Затем надо поделить полученный результат на 3 (для обычных ЮЛ) или 12,5 (для лизинговых фирм и банковских учреждений).

- В уставной фонд не включаются недоимки по сборам и долгам, просроченные платежи и платежи с отсрочкой.

Главное правило определения контролируемых задолженностей – их расчет на завершающую дату налогового периода. Расчетными периодами являются 3 и 9 месяцев, полгода.

Проценты определяются по этим строкам баланса:

- Графа 300 (активы).

- Графа 690 и 590 (обязательства).

- Графа 623 и 624 (задолженность по налоговым выплатам).

Расчет выполняется по этой формуле:

Спред = Сфакт% * КоэфКап

В формуле фигурируют эти значения:

- Спред – максимальная величина процентов, признаваемая расходами и подлежащая уменьшению налогооблагаемой базы.

- Сфакт % — начисленный процент.

- КоэфКап – коэффициент капитализации.

Для определения коэффициента капитализации используется эта формула:

КоэфКап = Скз / Собкап / 3

В формуле задействованы эти значения:

- Скз – величина контролируемой задолженности, которая не была выплачена.

- СобКап – величина фонда дебитора.

Если величина фонда составляет ноль на завершение периода, проценты по задолженности в отчетном сроке не будут приняты к учету.

Рассмотрим основные этапы расчетов:

- Определение размера собственного капитала. Эта величина равна доле прямого или опосредованного участия зарубежной фирмы в капитале дебитора. Для определения этого значения нужно умножить собственный капитал на долю участия зарубежного лица.

- Установление коэффициента капитализации.

- Установление максимального размера процентов, которые учитываются при налогообложении на основании пункта 3 статьи 269 НК РФ. Для расчетов нужно реально начисленные проценты разделить на коэффициент капитализации, определенный ранее.

ВАЖНО! Если процент по обязательствам больше предельных процентов (определяются на третьем этапе расчетов), возникшая разница признается дивидендами, которые выплачиваются зарубежной фирме. Сумма будет облагаться налогом по ставке 15% на основании пункта 3 статьи 284 НК РФ.

Особенности управления контролируемым долгом

Проценты по контролируемым обязательствам считаются дивидендами. Но бухгалтер должен иметь в виду, что учет этих дивидендов отличается некоторыми нюансами.

В частности, под стандартные дивиденды заполняется 3-й лист налоговой декларации на прибыль. Для учета дивидендов от контролируемой задолженности нужно заполнять документ по форме КНД 1151056.

При налогообложении бухгалтер может столкнуться с этими нюансами:

- База по налогу определяется способом начисления. Выплата налогов с дивидендов и признание обязательств контролируемыми происходит на завершающий день отчетного периода. Отчетные формы заполняются с учетом платежей, переведенных иностранным компаниям.

- Дивиденды от иностранных лиц, перед которыми есть подконтрольные обязательства, облагаются налоговыми ставками. Ставка определяется на основании международных договоров. Иногда положения о контролируемых обязательствах используются при вычете из налоговой базы процентов. Рассматриваемая мера нужна для предупреждения задвоения налогов.

- Если аффилированное лицо отличается косвенным характером зависимости от иностранной компании, начисление и удержание налога не производится. Проценты по задолженностям учитываются в структуре расходов.

Все рассматриваемые затруднения успешно предупреждаются. Для этого бухгалтер должен хорошо знать законы, все поправки, а также правильно интерпретировать юридические нормы.

ВАЖНО! К отчетности, сдаваемой в налоговый орган, рекомендуется приложить пояснение. В документе указывается перечень нормативных актов, которые использовались при составлении отчета.

Бухучет контролируемой задолженности

Для учета обязательств потребуются эти проводки:

- ДТ91/2 КТ66. Начисление процентов по обязательствам.

- ДТ99 КТ68. Начисление постоянных налоговых обязательств.

- ДТ68 КТ99. Начисление постоянных налоговых активов (применяется в том случае, если долг перестал быть контролируемым).

Указание по ведению бухучета содержится в пункте 7 ПБУ 15/2008, в разделе 3 ПБУ18/02.

Видео:Контролируемая задолженность перед российской компаниейСкачать

Контролируемая задолженность перед иностранной организацией и её особенности

: 30 июня 2021

Контролируемая задолженность — это такая задолженность, которую та или иная организация имеет перед другой взаимозависимой организацией, причём долг на текущий момент является непогашенным. Если таковая задолженность возникнет перед иностранной организацией, тогда она будет иметь ряд особенностей, в большинстве своем касающихся налогообложения.

Рассмотрим эти и другие особенности работы с контролируемой задолженностью перед иностранной организацией.

Контролируемая задолженность

Контролируемой задолженностью перед иностранной организацией можно считать такие задолженности, которые подпадают под следующие варианты:

- Задолженность имеется перед компанией, которая владеет не менее, чем 1/5 частью организации-должника.

- По имеющейся задолженности иностранная компания выступает в качестве гаранта либо поручителя.

Кроме того, имеющаяся задолженность должна в 3 раза превышать общую стоимость капитала компании.

https://www.youtube.com/watch?v=hgOmufSAQ6A

Если речь идёт о задолженности перед банком, выдавшим лизинг, то она должна быть в 12,5 раз больше стоимости капитала.

Наличие установленных условий для того, чтобы назвать задолженность контролируемой, — это неслучайная часть законодательной базы. Классификация той или иной задолженности как контролируемой имеет особый смысл:

- Общее изменение размера налогов.

- Изменение способа расчёта налогов.

- Особенности порядка выплаты налогов.

Кроме того, особые формулы для расчёта налогов по такой задолженности исключают возможность завысить процент по кредиту. Более того, увеличение процентов представляется невыгодным для обеих сторон при сделке.

Нормативная база

Контролируемая задолженность регулируется статьей 269 налогового кодекса. В пунктах 2-13 указана информация о задолженностях перед иностранной организацией. В ней отражены следующие наиболее важные моменты:

- Главное последствие возникновения контролируемой задолженности — это высчитывание предельного размера процентов по ней. Предельная величина процентов высчитывается на конечное число налогового периода. Для этого проценты по задолженностям на текущую дату делятся на коэффициент капитализации на текущую дату.

- Для вычисления коэффициента капитализации необходимо разделить величину собственного капитала компании, а затем ещё на 3. При сотрудничестве с компаниями, занимающимися лизинговой деятельностью, делить необходимо на 12,5.

Данные вычисления актуальны в случае, когда все необходимые условия выполняются.

Такие сложности при высчитывании процентов связаны с тем, что для иностранной организации выгодно использовать тонкую капитализацию при финансировании.

Данный тип капитализации подразумевает замену дивидендов на проценты по займам при выплате, что приводит к сокращению поступающих в государственную казну финансов.

Отсюда вытекает ещё одна особенность, указанная в НК РФ, обуславливающая переход процентов в дивиденды в случае, когда задолженность во много раз превышает бюджет.

Высчитывание процентов при невыполнении условий

В случаях, если задолженность превышает в 3 раза или в 12,5 раз для компаний, занимающихся лизинговой деятельностью, высчитывать проценты необходимо по другой нормативной базе.

Для этого используется 1 пункт статьи 269 НК РФ. Согласно данному пункту, процент вычисляют на основании ставки рефинансирования ЦБ РФ, либо на основании средней ставки по долгу.

На способ расчёта также влияют индивидуальные особенности договора.

Исчисление предельной величины по средней ставке вычисляется при учёте следующих нюансов:

- Этот способ прописывается в учётной политике компании и в текущем квартале, если было не менее 2 обязательств, сделанных на подобных условиях.

- Указываемые в расходах % могут отклоняться от среднего уровня не больше, чем на 20%.

При способе вычисления по ставке рефинансирования актуальны несколько другие правила:

- Вычисление таким способом актуально, если оно отражено в учётной политике компании, но при этом у компании не должно быть других обязательств с сопоставимыми условиями.

- Если долг в рублях, тогда сумма %, указанная в расходах, не должна превышать проценты по ставке рефинансирования, умноженной на 1,8. Если долг в валюте, тогда коэффициент составит 0.8.

Формулы расчёта налогов по контролируемой задолженности не позволяют завысить % по кредиту.

На протяжении всего периода выплат — например, года, — возможно возникновение обстоятельств, при которых соотношение между капиталом фирмы и подконтрольной задолженности будет варьироваться. Что касается действий компании в таком случае, то здесь будут работать следующие рекомендации МинФина:

- Не нужно проводить пересчитывание расходов, сделанных ранее.

- Расход в процентах по контролируемой задолженности определяют прерывным или дискретным способом.

- Чтобы произвести исчисление предельной суммы потребуется провести расчёт итогов на последнее число каждого из отчётных периодов, а не только не указанных ранее расходов. Суммировать полученные показатели не нужно, и ссылка для установления расходов признаётся несостоятельной.

Таким образом, бухгалтерии потребуется вычислять % по контролируемым долгам на последнюю дату каждого квартала, а при изменении отношения от контролируемой задолженности к капиталу компании не проводить перерасчёта.

Изменения доли иностранной компании

Иногда складывается ситуация, при которой в течение первых кварталов у иностранной организации была одна доля, а задолженность превышала капитал в 3 или 12,5 раз соответственно, а после этого доля изменилась (например, была продана). В такой ситуации меняется учёт долговых процентов с учётом следующих особенностей:

- В ситуации, когда доля зарубежной организации превышала 20%, действуют правила НК ст. 269 п. 2.

- Если компания полностью отказывается от своей доли, то доля становится равной нулю, а основной порядок для исчисления процентов не действует. В таком случае необходимо руководствоваться пунктом НК п. 1 ст. 269 РФ.

- При грамотном работе и правильном выполнении действий дополнительное пересчитывание расходов за учётные периоды года не потребуется.

- Если на конец года имеющиеся долги уже погашены, то не нужно дополнительно переисчислять расходы из налоговой базы

Отметим, что аналогичные правила действуют и в случае уменьшения доли зарубежной организации, и в случае её увеличения.

Международные соглашения

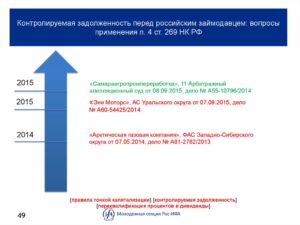

Действовавший до 2011 года закон практически исключал ограничения в зачислении процентов на контролируемую задолженность перед иностранной организацией.

Это правило начинало действовать в тех случаях, когда между двумя организациями заключался договор об избежании двойного налогообложения.

В результате налогоплательщик оспаривал соглашение в суде, а суд принимал позицию иностранной компании, находя её положение в противном случае обременительным.

https://www.youtube.com/watch?v=IvtTP0FFE5M

В конце 2011 года Президиум ВАС РФ изменил правила судебной практики по этому вопросу. На настоящий момент все условия, указанные в пункте 2 статьи 269 НК РФ действуют в любом случае, вне зависимости от того, заключалось ли между компаниями соглашение об избежании двойного налогообложения или нет.

Контролируемая задолженность регулируется статьей 269 налогового кодекса.

Практически для всех расчётов при вычислении процентов необходима величина собственного капитала. Но иногда складывается ситуация, когда капитал организации равен нуля или вообще отрицателен. В таком случае для расчётов будут действовать следующие нюансы, и использоваться следующие показатели:

- Показатель предельных % равен 0.

- Сумма доходов указывается как выплаченные сторонней компанией дивиденды.

- В расходах не принимаются в учёт % по задолженности.

МинФин России уточняет, что в таких обстоятельствах вычисление коэффициента капитализации становится невозможным, поэтому и предельная сумма %, и размеры учитываемых расходов будут равны 0.

Соглашение об избежании двойного налогообложения

Если в международном договоре между двумя фирмами указана информация об избежании двойного налогообложения, то, согласно НК РФ, в данном случае будет действовать ряд следующих норм и правил:

- Обычно доходы, перечисляемые от фирмы одного государства в пользу предприятия другой страны, необходимо зафиксировать в первой фирме на тех же условиях, что и в случае выплат в пользу резидентов этого государства. Данное правило обычно прописывается в договоре, если закон обоих государств предоставляет такую возможность.

- Если %, начисленные по контролируемой задолженности, а также условия 269 статьи НК РФ соблюдаются, при этом имеется договор об избежании двойного налогообложения, то возникает необходимость расчёта предельного итога % с учётом коэффициента капитализации. Такого мнения придерживаются Минфин и финансовое ведомство. Основной целью правила является предотвращение уклонения от выплаты налогов.

Ограничения в учете % дискриминационными не являются. С такой позицией, на сегодняшний день, полностью согласны арбитражные суды.

Для того чтобы точнее разобраться с тем, какая задолженность будет считаться контролируемой и каковы особенности задолженностей перед иностранной организацией, а также рассмотреть налогообложение в разных ситуациях, обратим внимание на следующие примеры:

- Доля иностранной организации в российской составляет 35%. Долг российской организации на текущий момент составляет 10 256 000 рублей. Период использования заёмных средств 92 дня. Начисленные за этот период проценты — 307 680 рублей. Сумма активов на сегодняшний день составляет 25 300 800 рублей, сумма обязательств 23 400 950 рублей, задолженность по налогам и сборам 423 400 рублей.Задолженность является контролируемой, т.к. 35 % более 20 % положенных.Для вычисления собственного капитала из активов вычитаем сумму обязательств, полученное число суммируем с задолженностью по налогам и сборам. Получается 2 323 250 рублей.Отношение контролируемой задолженности и собственного капитала равно 4,41. Поэтому при вычислениях будем опираться на коэффициент капитализации. Для его вычисления необходимо найти 35% от собственного капитала и найти отношение между задолженностью и полученной суммой.Наконец, вычисляем предельную сумму расходов. Для этого находим отношение между суммой начисленных процентов и коэффициентом капитализации. Получаем 73 187 рублей.Российская компания не имеет права отражать эту сумму в налогах на прибыль.

- У иностранной организации имеется 40% от российской кредитной организации. Бюджет последней составляет на текущий момент 15 млн. рублей. Иностранная организация предоставила российской кредит в размере 190 млн. рублей на 20 дней с процентной ставкой, равной 10% годовых.Так как доля иностранной организации превышает 20%, задолженность будет считаться контролируемой. Рассмотрим, каким положением НК РФ нужно будет руководствоваться при вычислении процентов. Для этого вычисляем отношение займа к бюджету и получаем 12,67. Этот показатель превышает 12,5, значит, для данного случая подойдет 2 пункт статьи 269 НК РФ.Согласно данным, величина собственного капитала будет равна капиталу иностранной компании в бюджете российской. Для её расчёта необходимо вычислить 40% от общего капитала компании, то есть от 15 млн. рублей. Получаем 6 млн. рублей.Наконец, вычисляем коэффициент капитализации. Для этого высчитываем отношение между займом и величиной собственного капитала, а полученное число делим на 12,5 (190 млн. рублей: 6 млн. рублей: 12,5). Таким образом, коэффициент капитализации равен 2,53.Теперь можно рассчитать количество начисленных процентов. Для этого находим 10% от займа (согласно ставке по кредиту), умножаем полученную сумму на 20 (дней) и делим на 365 (год). Сумма процентов составила 1 041 096 рублей. С помощью этой суммы можем вычислить предельную величину процентов, рассчитав отношение между количеством начисленных процентов и коэффициентом капитализации. Получается 411 500 рублей.Последним этапом рассчитывают проценты, которые российская организация не имеет права учитывать в качестве своих расходов. Для этого из суммы процентов вычитаем предельную величину процентов и получаем 629 596 рублей.

Дополнительная информация об изменениях в учёте процентов по контролируемой задолженности на видео:

Таким образом, при вычислении необходимо опираться на условия договора с иностранной организацией, а также на налоговый кодекс и основные рекомендации министерства финансов на сегодняшний день.

Видео:Контроли и внутренние процедуры. Мониторинг дебиторской задолженностиСкачать

Контролируемая задолженность: что это, причины возникновения, расчет и управление

Контролируемая задолженность по займам – это процедура заимствования денежных средств у иностранных фирм или у их филиалов на территории Российской Федерации. Основное отличие от любого другого займа в таком случае заключается в том, что порядок налогообложения такого рода процедур имеет особую нормативно-правовую процедуру.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону

+7 (499) 450-39-61

Это быстро и бесплатно!

Что такое контролируемая задолженность

Контролируемая задолженность перед иностранной организацией возникает тогда, когда у компании не хватает собственного капитала для завершения запланированных проектов. Брать займы для того, чтобы погасить уже существующие долги перед кредиторами в РФ, запрещено.

https://www.youtube.com/watch?v=Z3JdtF3DVpA

Контролируемый долг возникает только перед иностранной компанией или её аффилированным представительством. Аффилированное лицо – это субъект, который имеет полномочия влиять на деятельность юридических (или физических) лиц, то есть подконтрольный зарубежной фирме российское предприятие.

Введение отдельного вида задолженностей и специального налогового учёта обусловлено необходимостью контролировать приток иностранного капитала в отечественный бизнес. Если зарубежных дивидендов станет слишком много, российский предприниматель может стать от них зависим.

Условия возникновения

Есть несколько особенностей, которые переводят обычную задолженность в раздел контролируемых. В нынешнем налоговом кодексе их выделено три:

- Долг был предоставлен иностранной компанией. Фирма-кредитор должна владеть минимум двадцатью процентами уставного капитала российской организации.

- Долговые обязательства возникли перед российской фирмой, но на данный момент она зарегистрирована как аффилированное лицо иностранной компании.

- Перед компанией из РФ, если поддерживают реализацию кредитного обязательства иностранная компания или её аффилированный субъект (например, числится в роли гаранта, поручителя).

- Любыми аффилированными компаниями из-за границы, если задолженность стала больше капитала. Долг в данном случае обязан превышать капитал в три раза и более.

Кроме того, для того, чтобы займ стал подконтрольным, его размер должен в три раза превышать разницу между суммой активов и кредитов должника. Например, если фирма занимается лизингом (или речь идёт о банке), задолженность должна превышать заданные параметры в 12,5 раз.

Законодательные нормативы

Последнее изменение в нормативно-правовую базу по этому вопросу вносились в 2002 году. С тех пор статья 269 НК РФ полностью регулирует вопрос займов у иностранной компании. Главное изменение заключается в том, что ранее подконтрольным считался только долг у зарубежной фирмы, а теперь – и у её аффилированных отделений.

В то же время в нормативной базе существуют некоторые разночтения по поводу аффилированных компаний. В практике выделяются также фирмы с неполным афиллированием, либо аффиллированием косвенным.

Некоторые компании при таких обстоятельствах пытаются скрыть факт наличия иностранного капитала либо зарубежных гарантий займа, дабы избежать особенного налогообложения.

Если этот факт будет доказан, фирму ждут строгие штрафные санкции.

Расчёт процентов по контролируемой задолженности

Для того, чтобы правильно оценить все риски перед займом, необходимо сразу рассчитать процент по долговым обязательствам. Есть несколько правил, по которым высчитываются процентная ставка:

- У компании по договору займа прописываются отчётные промежутки. После завершения отчетного периода фирма должна вычесть в счёт заёмщика максимальную сумму по процентам, которые предусмотрены договором. Этот параметр будет базовым. Он демонстрирует соотношение базового коэффициента и всех процентов по долгу в сумме.

- Базовый коэффициент можно получить после того, как вся сумма задолженности (которая осталась на представленный отчётный временной период) будет разделена на размер уставного фонда и на дополнительный коэффициент (на 3 для всех компаний или на 12,5 для лизингового бизнеса).

- Пророченные платежи или выплаты, на которые была получена отсрочка, частью уставного капитала не становятся.

- Контролируемая задолженность в бухгалтерских документах записывается на итоговую дату налогового промежутка. Расчётными периодами для налоговой РФ считается каждый последующий квартал (3, 6 и 9 месяцев).

Для расчёта процентной ставки существует отдельная формула. Кроме того, они должны найти отдельное отображение в бухгалтерской отчётности (графы 300, 690, 590, 623 и 624 бухгалтерского баланса).

Расчёт процентов по контролируемой задолженности нужно по следующей формуле: начисленную процентную сумму умножают на базовый коэффициент, и в итоге получают верхнюю границу размера процентов.

Кроме того, для того, чтобы правильно провести все вычисления, фирма должна чётко знать объём своего собственного капитала в уставном капитале стороны, предоставляющей займ. Эти данные должны быть указаны в договоре. Если впоследствии размеры капиталов изменились, то высчитать свой капитал нужно заново.

https://www.youtube.com/watch?v=q13lXk5P1xQ

Читайте о том, какие права имеют судебные приставы в отношении должника.

А тут советы о том как избавиться от звонков коллекторов, если Вы не брали долг.

Полезно знать «Когда банкам невыгодно подавать в суд на заемщиков».

Трудности при управлении контролируемой задолженностью

Иногда возникает ситуация, в которой полученных процентов получается больше, чем налоговое законодательство разрешает учесть. Именно тогда эти проценты превращаются в дивиденды и начинают облагаться по ставке в 15 процентов.

особенность превышающих процентов по займу перед иностранной компанией заключается в том, что они считаются доходами компании, поэтому и облагаются налогом. В то же время налоговая понимает, что их правовая природа отличается от обычных дивидендов, поэтому и процедура управления ими отличается.

Первое и главное отличие – бухгалтер должен заполнить отдельный, третий лист декларации для прибыльного налога. Для процентных отчислений необходима отдельная форма «…о суммах выплаченных иностранными организациями доходов…».

Одна из главных сложностей при расчёте вычитаемых сумм заключается в правильной работе с формулами. Если ошибиться в расчёте коэффициента или других переменных, то в налоговую уйдут неправильные сведения, что может привести к штрафным санкциям. Штрафы налоговой накладываются на компанию даже в том случае, если они ошиблись не в свою пользу, любо если в их ошибке не было злого умысла.

Проблемы возникают и в том случае, когда заёмщиком выступает компания с филированием непрямого характера. В таком случае необходимо учитывать только проценты по займу как расходную статью, а вот удерживать налог заёмщик не должен.

На то, как будут налогооблагаться проценты, влияет не только налоговый кодекс, но и международные соглашения между Российской Федерацией и той страной, откуда родом зарубежная компания. Это также необходимо будет учесть бухгалтеру при заполнении отчётной документации и расчёте сумм.

Заключение

Контролируемый долг – это сложная, выверенная налоговой система, которая позволяет наиболее грамотно облагать налогом дивиденды, которые получают российские предприниматели от зарубежных инвестиций. Кроме того, такой тип задолженности позволяет государству контролировать иностранные вложения в отечественный бизнес.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 450-39-61

Это быстро и бесплатно!

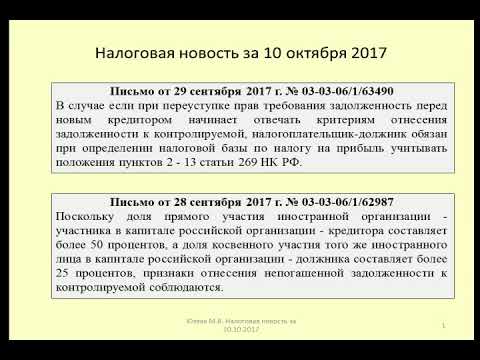

Видео:10102017 Налоговая новость о контролируемой задолженности / controlled debtСкачать

Контролируемая задолженность в 2021 — перед иностранной организацией, расчет

Прежде чем приступить к изучению правил расчета, следует понять, что входит в состав контролируемого долга. Он состоит из процентных начислений по контролируемым обязательствам, сумма которых не превышает общую стоимость включенных в расчет процентов.

Для исчисления предельной ставки по процентам необходимо выполнять следующие правила:

- По исходу каждого отчетного промежутка плательщик должен перечислять предельно возможную величину процентных начислений. Эта величина представляет собой отношение суммы исчисленных по контролируемому долгу процентов на конец периода к коэффициенту капитализации.

- Этот коэффициент берется также на итоговую дату промежутка и получается в результате разделения общей суммы непогашенных контролируемых обязательств на размер уставного фонда и на 3 или 12,5 для занимающихся лизингом фирм.

- В уставный фонд при этом недоимки по сборам и займам, отсроченные и просроченные платежи не входят.

Основное правило расчета подконтрольных долгов гласит, что он осуществляется на итоговую дату налогового промежутка. А расчетными этапами определения налога на прибыль, согласно закону, являются 3, 6 и 9 месяцев.

Проценты подконтрольных обязательств, учитываемые в расходах по налогу на прибыль, высчитываются согласно таким строчкам бухгалтерского баланса:

- графа 300 — активы;

- графа 690 плюс 590 — обязательства;

- графа 623 плюс 624 — долги по налоговым платежам.

Расчет удобней записать в виде формулы, которая наглядно отражает ее суть:

Спред = Сфакт% х КоэфКап, где:

- Спред – предел размера процентов, которые становятся расходами и способствуют уменьшению налогооблагаемой базы;

- Сфакт% – начисленная процентная сумма;

- КоэфКап – коэффициент капитализации.

Для нахождения последнего используется такая формула:

КоэфКап = Скз/Собкап/3, где:

- Скз – сумма непогашенного подконтрольного долга;

- СобКап – размер фонда собственных средств предприятия-заемщика.

В случае если сумма собственных средств равна нулю по итогу периода, проценты по контролируемому долгу в этом отчетном промежутке не принимаются к расчету.

Управление контролируемой задолженностью

Проценты по такой задолженности признаются дивидендами. Но их учет отличается от контроля за стандартными дивидендами. Для них заполняется третий лист декларации по налогу на прибыль, а для процентных дивидендов оформляется специальная форма КНД 1151056, именуемая как «Налоговый расчет о суммах выплаченных иностранным организациям доходов и удержанных налогов».

При налогообложении таких дивидендов встречаются трудности. Можно выделить три основных затруднения:

- Налоговая база формируется методом начисления. Вместе с этим, уплата налогов с процентных дивидендов, как и признание долга контролируемым, осуществляется в итоговый день отчетного промежутка. Данные в отчетную форму вносятся с учетом выплаченных зарубежным компаниям сумм.

- Процентные дивиденды, уплачиваемые зарубежной фирмой, перед которой присутствует подконтрольный долг, облагаются налоговой ставкой с учетом указаний международных соглашений. В некоторых случаях, налоговые органы считают, что применять положение о контролируемой задолженности, можно и тогда, когда из налоговой базы вычтены проценты по займам. Это позволит избежать задвоения налогообложения.

- Если присутствует аффилированность непрямого характера, которая сопровождается возникновением подконтрольного долга, заемщик исчислять и удерживать налог не обязан. Он должен учесть проценты по займу в составе расходной статьи.

- Сдача отчетной документации и перевод средств может сопровождаться тем, что налоговые органы переквалифицируют платеж в процентные дивиденды, равно как и наоборот.

Преодолеть все затруднения можно, если четко знать интерпретацию законодательных норм. Сдавая отчетность в налоговую инспекцию, следует дополнительно составить пояснение с указанием применяемых нормативных актов в соответствии с которым отчет формировался.

Контролируемые и неконтролируемые обязательства

Соглашения по займам и другим долговым платежам, в том числе и по ценным бумагам, действительны в течение одного отчетного периода. По его исходу они становятся реализованными и подлежат отнесению к числу внереализационных расходов.

https://www.youtube.com/watch?v=L0ClMJLbAY8

Такое же правило действует и для процентов по займам. По истечении отчетного промежутка их следует относить к внереализационным расходам. Следовательно, при отсутствии подконтрольной задолженности по завершению периода процентные начисления за этот промежуток к учету не принимаются.

Если задолженность в рамках предыдущих этапов подконтрольной не признавалась, а была отнесена к нему только в нынешнем, перерасчет за предшествующие промежутки осуществляться не будет. И предельный размер процентов исчисляется, начиная с нынешнего промежутка и будущих периодов.

Если отталкиваться от ставки налога и прибыль, подлежащую обложению, то налогоплательщики исчисляют размер авансового платежа. Если долг являлся контролируемым в текущем периоде, а в последующих утратил это признание, процентные выплаты не пересчитываются.

Контролируемая задолженность перед иностранной организацией — довольно серьезный вопрос. Финансовый кризис способствовал тому, что многие юридические лица стали неплатежеспособными. Отсюда их долги перед кредиторами стали расти. И финансовые действия, связанные с кредитами, стали принимать вид операций с капиталом.

Любое отхождение от законодательных норм налоговые органы установят сразу же. Поэтому крайне важно во время признания такого долга и исчисления процентов руководствоваться федеральными законами и актами. При этом необходимо следить за все нововведениями относительно этого вопроса. Не стоит пользоваться старыми положениями.

Порядок взыскания задолженности по кредитному договору описывается на этой странице.

Можно ли узнать задолженность по штрафам ГИБДД по водительскому удостоверению? Найдите ответ, перейдя по этой ссылке.

💥 Видео

Считаем проценты по контролируемой задолженности. Ст. 269 НК РФ. Курсы для начинающих бухгалтеров.Скачать

07092015 Налоговая новость о контролируемой задолженностиСкачать

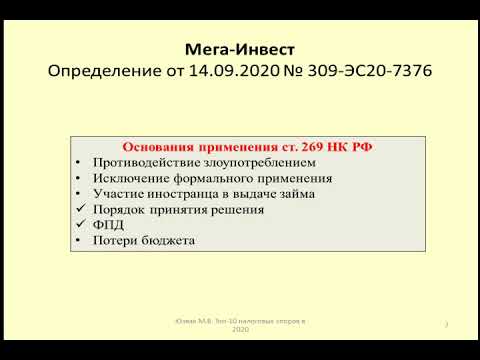

Применение концепции контролируемой задолженности. Дело Мега-Инвест / controlled debtСкачать

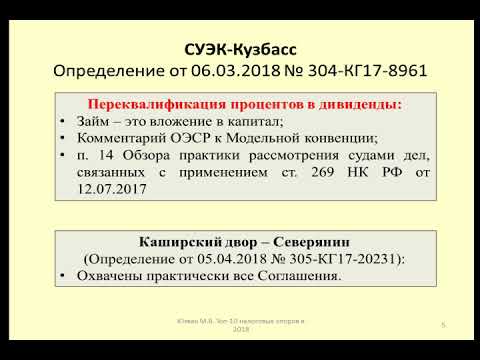

Обложение переквалифицированных процентов Дела СУЭК, Каширский Двор / thin capitalizationСкачать

Часть 1. Что такое контролируемая иностранная компания? Какие уведомления о КИК необходимо подавать?Скачать

Инвестиции в дебиторскую задолженность: как это работает? Возможности и рискиСкачать

Что такое дебиторская задолженность? Примеры дебиторской задолженности.Скачать

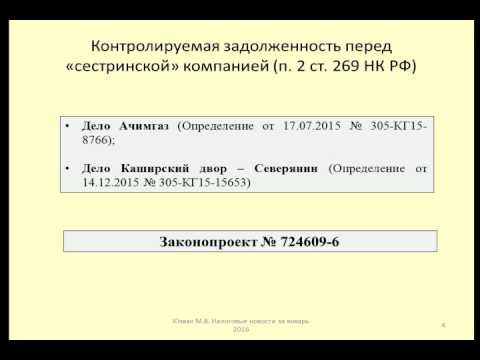

Задолженность перед сестринской компаниейСкачать

Налоговые правила организации деятельности в группе компаний. Ценовой контроль. Фрагмент сессии.Скачать

Взыскание налоговой задолженности с физических лицСкачать

Правило тонкой капитализацииСкачать

Займы: как исключить налоговые риски до заключения сделки #бизнес #бренд #youtube #займы #налогиСкачать

Особенности расчета долговой нагрузки лизинговых компаний при контролируемой задолженности / leasingСкачать

Дебиторская задолженность. Как взыскать долги?Скачать

🌀ИНВЕСТИЦИИ И НАЛОГООБЛАЖЕНИЕ / ПРОЦЕНТЫ ПО ЗАЙМАМ и ДИВИДЕНДЫ ILF A & A / ILCСкачать