Комиссии по легализации налоговой базы создаются на трех уровнях. Первый уровень — это «рядовая» налоговая инспекция. Второй уровень — региональное управление ФНС России. Третий, самый высокий уровень — межведомственный, при администрации субъекта РФ и органах местного самоуправления.

В состав комиссии входят налоговики, которые отвечают за камеральные и выездные проверки, предпроверочный анализ и за урегулирование задолженности перед бюджетом. При необходимости в комиссию включают представителей органов исполнительной власти, Пенсионного фонда, трудовой инспекции, полиции и прокуратуры.

- Кого пригласят на комиссию

- Для организаций

- Для предпринимателей на ОСНО

- Для работодателей (организаций и ИП)

- Для физических лиц без статуса ИП

- Подготовка к комиссии

- Приглашение на комиссию

- Как проходит комиссия

- Контроль после комиссии

- Комиссия по легализации налоговой базы 2021

- Кто вызывается на комиссию

- Основные особенности комиссий

- Состав комиссии

- Особенности проведения и организации комиссии

- Как вести себя на комиссии по легализации

- Что говорить на комиссии

- Неявка на заседание комиссии

- Комиссия по легализации налоговой базы: что делать, если вас туда вызвали

- После вызова на комиссию по легализации налоговой базы начинайте готовиться к проверке

- Подготовка к заседанию комиссии по легализации налоговой базы

- Вызвать на комиссию по легализации налоговой базы могут из-за зарплаты «в конверте»

- Комиссия по легализации налоговой базы

- Отбор субъектов

- Критерии

- Цель комиссии

- Организация процедуры

- После завершения комиссии

- Если лицо не явилось на заседание?

- Что говорить перед комиссией?

- Выводы

- 🔍 Видео

Кого пригласят на комиссию

Значительная часть налогоплательщиков, приглашенных на комиссию — это компании и предприниматели, вызывающие подозрение у инспекторов. Но поскольку подозрение еще не переросло в уверенность, налоговики пока воздерживаются от выездной проверки. Вместо этого они создают комиссию, чтобы у налогоплательщика был шанс самостоятельно исправить ситуацию.

Кроме того, на комиссию попадают организации и ИП, чья недобросовестность уже не вызывает сомнений, но сумма сокрытого дохода мала. При таких обстоятельствах выездная проверка считается малоэффективной, и налоговики ограничиваются комиссией.

Поводом для подозрений и для приглашения на комиссию служат следующие обстоятельства.

Для организаций

1. Убытки от финансово-хозяйственной деятельности, показанные в двух предыдущих налоговых периодах и в текущем отчетном периоде. Под убытками подразумевается отрицательная величина, указанная по строке 100 листа 02 декларации по налогу на прибыль. Убыточными считаются также компании, которые вообще не заполнили данную строку, и при этом их расходы оказались больше доходов.

2. Низкая налоговая нагрузка по прибыли, акцизам, единому «упрощенному» налогу и ЕСХН.

Налоговая нагрузка по налогу на прибыль рассчитывается как отношение исчисленного налога (строка 180 листа 02 декларации по прибыли) к сумме доходов от реализации и внереализационных доходов (сумма строк 010 и 020 листа 02 декларации по прибыли). Нагрузка по прибыли считается низкой, если приведенное выше отношение меньше, чем 0,03. Для торговых организаций низкой является нагрузка менее 0,01.

3. Низкая налоговая нагрузка по НДС на протяжении нескольких кварталов. Данная нагрузка рассчитывается как отношение предъявленных вычетов к сумме налога, начисленного к уплате в бюджет. Нагрузка считается низкой, если это отношение равно 0,89 и более.

Для предпринимателей на ОСНО

1. Высокая доля профессиональных вычетов, заявленных в декларации 3-НДФЛ. Доля рассчитывается как отношение профессиональных вычетов (строка 120 декларации) к доходам от предпринимательской деятельности (строка 110 листа В декларации). Доля считается высокой, если приведенное выше отношение равно 0,95 и более.

2. Наличие выручки от реализации в декларациях по НДС (строки 010 — 050 раздела 3, графа 2 раздела 4 и графа 2 раздела 7) и нулевой доход в декларации 3-НДФЛ (строка 110 листа В) за соответствующий год.

В первую очередь на комиссию пригласят тех, у кого отношение «нетто»-вычетов к НДС, начисленному при реализации, равно 0,89 и более. Под «нетто»-вычетами подразумевается сумма вычетов без учета вычетов по авансам, строительно-монтажным работам и «агентских» вычетов.

Для работодателей (организаций и ИП)

1. Задолженность по НДФЛ. Она определяется путем сопоставления двух величин. Первая величина — это удержанная сумма налога, показанная в форме 2-НДФЛ. Вторая величина — это поступления налога в бюджет, отраженные в карточке «Расчеты с бюджетом» (с учетом данных по обособленным подразделениям). Дополнительно анализируются данные отчетности по взносам в ПФР.

2. Снижение поступления НДФЛ относительно предыдущего налогового периода более чем на 10%, при том, что среднесписочная численность сотрудников осталась на прежнем уровне. Данные о численности инспекторы узнают из отчетности по взносам в ПФР.

3. Зарплата сотрудников ниже среднего уровня по видам экономической деятельности в регионе. При расчетах инспекторы берут общую сумму доходов, выплаченных всем работникам компании, и делят на среднесписочную численность персонала. Работодателей, для которых полученная величина окажется ниже регионального прожиточного минимум, пригласят на комиссию в первую очередь.

4. Наличие сведений о выплате зарплаты «в конвертах». Инспекторы черпают такую информацию из обращений контрольно-надзорных ведомств, организаций и граждан. Налоговики рассуждают так: «теневая» зарплата выдается за счет неучтенной наличности.

А она, в свою очередь, образуется за счет искусственного занижения доходов. Поэтому при поступлении данных о неучтенной зарплате и неоформленных трудовых отношениях, инспекторы заинтересуются не только уплатой НДФЛ, но и всеми налогами в комплексе.

Для физических лиц без статуса ИП

Отсутствие деклараций 3-НДФЛ при наличии сведений о полученном налогооблагаемом доходе. Такие сведения имеются в информационных ресурсах налогового органа об отчуждении имущества, находящегося в собственности физлиц менее трех лет. В первую очередь на комиссию пригласят тех, у кого предполагаемая сумма сокрытого налога больше, чем у других.

Подготовка к комиссии

Перед тем, как назначить заседание комиссии, сотрудники ИФНС проводят аналитическую работу. Они изучают данные из своих информационных ресурсов, публикации в СМИ и интернете, сведения, полученные от банкиров, таможенников, страховщиков и прочих структур, а также жалобы юридических и физических лиц.

Кроме того, инспекторы штудируют налоговую и бухгалтерскую отчетность налогоплательщика за последние годы и выявляют зоны риска.

К ним, в числе прочего, относится частая смена контрагентов, снятие с расчетного счета сумм, превышающих заработную плату, выдача больших займов другим организациям, отсутствие наличной выручки при наличии зарегистрированной ККТ и проч.

https://www.youtube.com/watch?v=gES9zUfDJ10

Всю собранную информацию налоговики оформляют в виде таблиц, которые подшиваются в так называемое досье налогоплательщика.

Затем в адрес налогоплательщика отправляют информационное письмо, в котором отражаются все подозрительные факты, выявленные в ходе подготовки к комиссии.

В этом же письме налогоплательщику предлагается подать «уточненки», в том числе уменьшить сумму убытка, погасить задолженность по НДФЛ, исчислить НДФЛ с реально полученных доходов и т д.

На все это налогоплательщику отводится 10 рабочих дней с момента получения информационного письма.

Приглашение на комиссию

Если по истечении 10-дневного срока налогоплательщик не предпримет никаких действий, ему направят уведомление о вызове на комиссию.

Неявку расценят как неповиновение законному распоряжению должностного лица органа, осуществляющего государственный надзор (контроль). За подобную провинность предусмотрено административное наказание по части 1 статьи 19.4 КоАП РФ.

Это либо предупреждение, либо штраф: для граждан от 500 до 1 000 руб., для должностных лиц от 2 000 до 4 000 руб.

Далее инспекторы пришлют повторный вызов на комиссию. Если и этот вызов останется без внимания, налогоплательщика пригласят на комиссию более высокого уровня — сначала в региональное управление ФНС России, а затем в местную администрацию. В случае игнорирования налогоплательщиком данных приглашений, инспекция начнет подготовку к выездной проверке.

Как проходит комиссия

Налогоплательщика, который явился на комиссию, попросят рассказать, почему его налоговая нагрузка мала, доля вычета высока и проч. Выслушав разъяснения, комиссия сформулирует рекомендации по устранению нарушений.

Суть всех рекомендаций сводится к следующему — подать уточненные декларации, доплатить налоги и пени, а в будущем не повторять ошибок. Для выполнения рекомендаций установлен срок — 10 рабочих дней с даты заседания комиссии.

Не исключено, что по итогам работы комиссии налоговики направят информацию в полицию, миграционную службу, трудовую инспекцию и проч. А про работодателя, который выплачивает зарплату ниже прожиточного минимума или МРОТ, инспекторы будут ежеквартально сообщать в органы местного самоуправления.

Добавим, что комиссия проходит в индивидуальном порядке. Это значит, что на каждое заседание приглашают только одного налогоплательщика.

Контроль после комиссии

После того, как заседание комиссии состоялось, налогоплательщик остается «на карандаше» у инспекторов. Они станут ежеквартально анализировать задолженность по НДФЛ, динамику численности персонала и уровня заработной платы, а также изменение показателей налоговой нагрузки.

При отсутствии положительных тенденций и обоснованных тому пояснений, пакет документов передадут в отдел предпроверочного анализа инспекции. Его сотрудники будут рассматривать вопрос о включении налогоплательщика в план выездных проверок.

От редакции

На нашем сайте вы можете не только читать статьи, но и подписаться на аудиосеминары наших экспертов: ведущего эксперта «Бухгалтерии Онлайн» Елены Маврицкой; главного налогового эксперта форума «Бухгалтерия Онлайн» Александра Погребса, а также менеджера разработки программы «Контур-Зарплата» и консультанта портала «Бухгалтерия Онлайн» Вячеслава Шинкарева.

Стоимость подписки — 300 рублей. За эту сумму подписчик получает доступ на три месяца ко всем записанным и выложенным аудиосеминарам. Это не менее нескольких десятков лекций. Новые аудиосеминары выкладываются каждую неделю. Кроме того, по понедельникам размещается аудиообзор новостей для бухгалтера за минувшую неделю.

Оплатить доступ можно с помощью банковской карты через систему мгновенных платежей ASSIST или по квитанции Сбербанка.

Список доступных аудиосеминаров

Инструкция по оплате

Видео:Вызов на зарплатную комиссию. Что делать?Скачать

Комиссия по легализации налоговой базы 2021

Комиссия по легализации налоговой базы – один из методов контроля компании, который появился приблизительно 5 лет назад. Ее работа регулируется разъяснительными письмами ФНС, которые предназначаются для инспекторов. В НК РФ соответствующих пояснений нет. Организация комиссии осуществляется согласно составленному плану.

Кто вызывается на комиссию

Особенности отбора субъектов изложены в письме ФНС от 17.07.2013 N АС-4-2/12722. В нем указано, что выбор осуществляется на основании экономической деятельности организации, специфики налогообложения при реорганизации, ликвидации, банкротстве. Компания выбирается для вызова на комиссию по следующим критериям:

- Информация, изложенная налогоплательщиком в заявлении об убытках. Подозрения может вызвать указание отрицательного убытка за 3 последних года, отсутствие информации об убытках.

- Пониженное налогообложение для ИП по акцизам, УСН, НДФЛ. Нужно поделить сумму налога на объем всех доходов предприятия. Если в результате получается число меньше 3, нагрузка считается малой. Для торговых образований это число составит меньше 1.

- Пониженная налоговая нагрузка по НДС. Для определения низкой нагрузки нужно разделить НДС к возмещению на аналогичный показатель к уплате. Если результат расчетов составит больше 89%, это обозначает пониженный показатель.

- Недоимка по НДФЛ. Для обнаружения недоимки информация из справок 2-НДФЛ сравнивается с фактическими платежами. Для получения сведения также может использоваться РСВ-1 ПФР.

- Компании, уплатившие НДФЛ меньше на 10% относительно предыдущего налогового периода. Данный пункт выявляется на основании карточек расчетов, динамики поступивших платежей, число сотрудников компании (по данным, поданным в ПФР), размеры платежей по филиалам.

- Низкая зарплата для сотрудников относительно зарплаты по сектору. Информация анализируется на основании справки 2-НДФЛ, все выплаты компании своим работникам, среднее количество сотрудников. Кандидат рассмотрения комиссии – организация, выплачивающая зарплату меньше МРОТ.

- Заявка о профессиональном вычете, равном более 95% от доходов предприятия. Данный пункт касается ИП. Проверяются декларации 3-НДФЛ. В процессе показатели строки 120 делятся на показатели 110.

- ИП, которые в декларации по НДС зафиксировали некую сумму выручки, а в декларации 3-НДФЛ проставили 0 или вовсе не оформляли рассматриваемую форму. Несоответствие информации из двух документов может вызвать подозрения.

Рассмотрим дополнительные критерии:

- Поступление данных о доходах резидентов РФ от иностранных государств.

- Поступление данных о сокрытии доходов от ОВД, прокуратуры, ФЛ и ЮЛ.

- Применение льгот по налогам и пониженных ставок без должных оснований.

- Предоставление НДС к возмещению.

- Различные нарушения закона в области налогового права.

После составления перечня компаний, подлежащих контролю, определяется очередность приглашения на комиссию. Первыми в очереди идут компании с большей суммой налогов, подлежащих потенциальному возмещению.

После того как очередность определена, компаниям направляются уведомления. В них указаны рекомендации по устранению правонарушения.

Если ЮЛ или ИП не выполнило рекомендации, направляется письмо с вызовом на комиссию.

Основные особенности комиссий

Контроль компании комиссией является досудебным способом решения налоговых споров. Мероприятие также может быть названо допроверочным действием. Рассмотрим цели деятельности комиссии:

- Улучшение поступлений налогов.

- Увеличение взимания подоходного налога, а также страховых взносов.

- Выявление неверных данных в бухгалтерской и налоговой отчетности.

- Выявление выдачи сотрудникам неофициальных зарплат.

- Предупреждение перевода подоходного налога и страховых взносов позже срока.

- Выявление компаний, выплачивающих зарплату ниже МРОТ.

- Выявление организаций, не устраивающих сотрудников на работу официально с целью уменьшения налоговой базы.

К СВЕДЕНИЮ! Предполагается, что работа комиссии стимулирует компании самостоятельно уточнять точную сумму налогов и взносов, полагающихся к уплате, не допускать нарушений в сфере налогового права.

Состав комиссии

Комиссия включает в себя, как правило, следующих лиц:

- Сотрудники налоговых органов.

- Представители местных органов управления.

- Представители ПФР, ФСС.

- Сотрудники трудовой инспекции.

- Прокурор.

- Представители правоохранительных органов.

Информацию о налогоплательщиках комиссия берет из отчетов компаний, имеющихся реестров, Интернета, публикаций СМИ.

Особенности проведения и организации комиссии

Каждая компания рассматривается на комиссии в индивидуальном порядке. После проведения контрольного мероприятия составляются следующие документы:

- Протокол заседания, который должен подписать секретарь, а также председатель комиссии. Представитель налогоплательщика знакомится с протоколом под расписку. Лицо может запросить копию протокола.

- Рекомендации, в которых отражается фактическая сумма налогов, сумма к доплате и прочее. Срок устранения правонарушений составляет 10 дней.

Компания обязана исполнить все предписания комиссии. Факт устранения правонарушений проверяется инспекцией ФНС. Если компания не предприняла никаких действий, принимается решение о проведении выездной проверки.

Как вести себя на комиссии по легализации

Особенности поведения на комиссии обусловлены тем, какие вопросы будут задавать представители контролирующего органа. Рассмотрим подробнее эти вопросы:

- На какой деятельности специализируется компания?

- С какими поставщиками, контрагентами и покупателями сотрудничает предприятие?

- Есть ли в компании служба безопасности, проверяющая контрагентов на надежность?

- Соответствие компании юридическому адресу, наличие договора аренды, размер арендных платежей.

- Число сотрудников в компании и их специализация.

- Сотрудничество с компаниями-однодневками для создания фиктивного документооборота.

Если представитель компании не может ответить на эти вопросы, деятельность фирмы ставится под сомнение.

Что говорить на комиссии

Перед комиссией нужно выстраивать определенную линию защиты. Она будет зависеть от того, в чем именно обвиняется налогоплательщик. Очень важно подготовить аргументы в свое оправдание.

Пояснения можно предоставлять в письменной форме. Каждый аргумент желательно подтверждать документами. Рассмотрим пример линии защиты. Компании предъявляются обвинения в большом размере убытков.

В данном случае объяснить подозрительное явление можно следующими фактами:

- Сектор, в котором работает компания, предполагает большие убытки для всех фирм.

- Повысилась стоимость сырья.

- Колебания курсов валюты.

- Спрос на продукцию компании резко упал.

- Финансовый кризис.

- Компания работает в новом для себя секторе.

Если на комиссии будет рассматриваться низкая зарплата сотрудников, можно предъявить эти аргументы:

- Часть сотрудников трудится в других регионах, в которых размер зарплат относительно низкий.

- В компании был введен плавающий график, режим неполной занятости.

Все аргументы должны быть логичными и обоснованными. Усилить их можно путем предоставления сопутствующих документов (к примеру, статистика).

Неявка на заседание комиссии

Если представитель компании не явился на заседание, проводятся эти действия:

- Отправка повторного уведомления.

- Отправка уведомления в ФНС.

- Исследование информации о компании для решения о целесообразности осуществления проверки.

- Подготовка глубокой проверки.

Представителям компании рекомендуется явиться на комиссию. Это позволит фирме своевременно исправить все нарушения и не допустить наложения санкций.

Видео:Вызов на комиссию по легализации налоговой базы в ИФНССкачать

Комиссия по легализации налоговой базы: что делать, если вас туда вызвали

Пришло сообщение из налоговой: «Приглашается директор ООО «ФМ» на заседание комиссии по легализации налоговой базы в Администрацию Кстовского района, каб.252, 16.02.18 в 10.00. При себе иметь: 1. Письменное пояснение о причинах низкой заработной платы, штатное расписание, либо приказ о повышении з.п. Явка обязательна.» Как лучше себя вести и что говорить на заседании?

кандидат экономических наук, бизнес-советник

Для начала стоит отметить, что подобные комиссии – это совещательный орган, они не имеют права взыскивать штрафы или каким-то другим путём наказывать предпринимателей. Тем не менее, игнорировать такие приглашения не стоит.

В вашем запросе не хватает основной информации: каким видом деятельности занимается ваша организация. До визита в администрацию необходимо найти на сайте управления по статистике вашего региона данные о средней зарплате по отраслям.

https://www.youtube.com/watch?v=zqEXzNtxoH8

Если зарплаты на вашем предприятии значительно ниже среднеотраслевого показателя, то у вас есть два варианта действий:

Наиболее распространённой причиной низкого заработка указывается работа персонала по совместительству или их частичная занятость в компании на полставки. В письменном объяснении можно подробно представить все цифры и факты, которые объяснят положение вещей и докажут эффективность предпринимаемых руководством действий по решению сложившейся ситуации.

Важно помнить, что на самой комиссии исключены даже малейшие намёки на то, что компания ведёт себя недобросовестно по отношению к своим сотрудникам.

Елена Рыбникова,

руководитель отдела контроля качества услуг и методологии компании Интеркомп

Заработная плата работников, пусть даже коммерческой организации, не должна быть ниже минимального размера оплаты труда, который устанавливается одновременно на всей территории РФ федеральным законом и не может быть ниже величины прожиточного минимума трудоспособного населения (ст. 133 ТК РФ).

По факту, при ведении бизнеса, компании требуются сотрудники, которые не вырабатывают полную норму рабочего времени. Также есть сотрудники, которые не могут и не должны работать полную норму рабочего времени.

Справочно: норма рабочего времени устанавливается Производственным календарем, утверждаемым Правительством РФ.

При даче пояснений в ФНС о причинах низкой заработной платы руководителю необходимо доказать, что:

- компания является добросовестным налогоплательщиком;

- соблюдает законодательство РФ, в частности ТК РФ;

- выплачивает два раза в месяц без задержек заработную плату работникам;

- перечисляет в бюджет РФ удержанный НДФЛ своевременно, задолженности по налогам у компании нет.

Также необходимо пояснить в ФНС причины низкой заработной платы (например, ниже средней по отрасли в регионе или ниже МРОТ). Объективными причинами низкой заработной платы могут быть:

- сотрудники работают неполное рабочее время (например, график 4 часа в день из 8-ми часовой смены – студенты, декретники);

- бизнес на стадии становления, заработная плата у сотрудников ниже средней по отрасли, но в локально-нормативный акт компании заложена индексация заработной платы в последующие годы;

- заработная плата состоит из двух частей – минимальный оклад, плюс бонусная часть, которая зависит от выполнения поставленных задач самим работником.

Обоснование налоговой необходимо предоставить в письменном виде, даже если вызвали руководителя на очное заседание, документ зарегистрировать входящим номером в ФНС и второй экземпляр сохранить у себя.

Самое главное – доказать ФНС добросовестность налогоплательщика и привести объективные причины установления низкой заработной платы работникам. По возможности пообещать (и выполнить данное обещание) и повысить заработную плату работникам без ущерба бизнесу компании.

- 22 способа оптимизации налогов организации

После вызова на комиссию по легализации налоговой базы начинайте готовиться к проверке

Светлана Васильева,

юрисконсульт компании Alta Via

Вызов на комиссию по легализации налоговой базы свидетельствует о явном внимании со стороны налоговых органов к компании. Комиссия создана для увеличения поступлений налогов на доходы физлиц и страховых взносов в бюджет, поэтому в уведомлении указано о необходимости предоставить документы, в которых отражен уровень заработной платы и пояснения руководителя по этому поводу.

На заседании комиссии по легализации налоговой базы разрешается вопрос о правильности формирования налоговой базы, базы для исчисления страховых взносов и полноты уплаты налогов и взносов.

Участие в заседании комиссии по легализации налоговой базы является шансом для компании исправить обстоятельства, которые дают налоговым органам основание считать, что присутствуют факты нарушений законодательства.

Ранее налоговые органы, вероятно, направляли информационные письма с предупреждением о том, что обнаружены нарушения в предоставлении отчетности, сформировалась задолженность по налогам и/или страховым взносам.

Налоговые органы при подготовке к заседанию комиссии по легализации налоговой базы проводят анализ показателей финансово-хозяйственной деятельности налогоплательщика и плательщика страховых взносов, используется информация из ЕГРИП, ЕГРЮЛ, АИС «Налог-3», ПИК «НДС» и др., изучают информацию из сети Интернет, правоохранительных органов, банков, а также от сотрудников компании. Возможно, была подана жалоба на работодателя.

Подготовка к заседанию комиссии по легализации налоговой базы

В письме, которые вы получили от налогового органа, должны быть описаны факты, на основании которых у госоргана возникли вопросы.

Вы можете следовать указаниям налоговой и либо уточнить сумму выплат, не подлежащих обложению страховыми взносами, либо провести независимую оценку условий труда, чтобы обосновать расхождения в ваших расчетах и расчетах налогового органа, либо пересмотреть условия труда ваших работников и размер его оплаты. Лучше, конечно, сразу реагировать на такие письма, проводить самостоятельную оценку, аргументировано отвечать в свою защиту налоговому органу.

https://www.youtube.com/watch?v=pQZWWwHYCOk

По итогам рассмотрения ситуации комиссия предложит способы устранить правонарушения, назначит для этого срок. Если заработная плата, которую получают работники компании, ниже прожиточного минимума или МРОТ, то сведения об этом будут также переданы в Государственную инспекцию труда и органам по труду и занятости населения.

После заседания комиссии налоговый орган будет отслеживать изменения в деятельности компании, и, если подвижек в позитивное русло не будет, нарушения не будут исправлены, вас включат в план выездных налоговых проверок.

Заседание комиссии по легализации налоговой базы – это способ без вмешательства суда побудить налогоплательщика исправить нарушения. На заседании комиссии руководитель организации в свою очередь может, заранее продумав обоснования, обсудить свою позицию с налоговым органом и, возможно, продумать защиту на случай выездной налоговой проверки.

Разумнее сразу сопоставить риски последствий исполнения/неисполнения указаний налоговой и готовиться к выездной проверке.

Вызвать на комиссию по легализации налоговой базы могут из-за зарплаты «в конверте»

Иван Кузнецов,

руководитель Центра налоговой и корпоративной безопасности бизнеса «Комплаенс Решения»

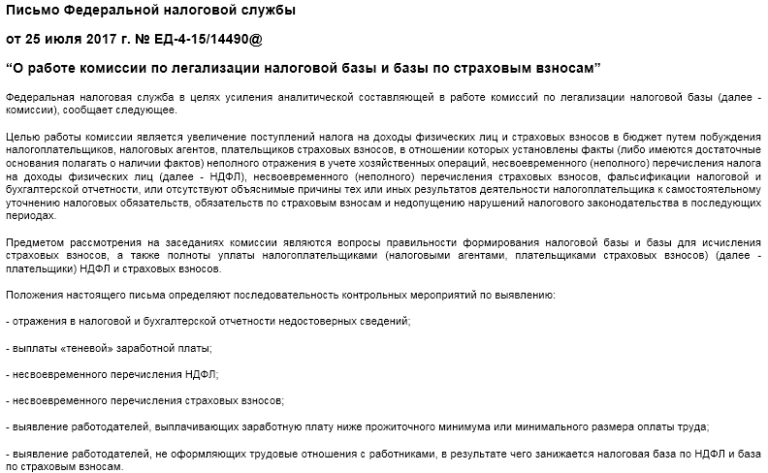

Работа «зарплатных» комиссий регламентируется Письмом ФНС России от 25.07.

2021 N ЕД-4-15/14490@ «О работе комиссии по легализации налоговой базы и базы по страховым взносам», в котором налоговикам предписано увеличивать поступления НДФЛ и страховых взносов в бюджет путем побуждения налогоплательщиков, в отношении которых установлены, в частности, факты неполного отражения в учете хозяйственных операций, несвоевременного (неполного) перечисления НДФЛ и страховых взносов, фальсификации налоговой и бухгалтерской отчетности.

Отбор плательщиков, чья деятельность подлежит рассмотрению на комиссии, осуществляется на основании списков, формирование которых проводится путем анализа имеющейся информации о финансово-хозяйственной деятельности плательщиков.

В частности, сравниваются показатели по форме 6-НДФЛ с поступлениями НДФЛ, отраженными в карточках «Расчеты с бюджетом».

На комиссию можно попасть и по инициативе действующих или бывших сотрудников организации, направивших жалобу в ФНС, что еще раз подтверждает факт: работники – одно из самых слабых мест любой оптимизации налогов.

До проведения комиссии налогоплательщику должно быть направлено письмо с фактами, свидетельствующими о выплатах «конвертных» зарплат, вопросы, которые будут заданы на комиссии, а также предложение добровольно уточнить данные. Обычно письмо направляется за один месяц до комиссии, так что есть время подготовиться или сразу сдаться и повысить зарплату.

Если не прийти на комиссию без уважительной причины – пригласят повторно или примут решение о назначении выездной проверки. И оштрафуют по ст. 19.4 КоАП на 4000 рублей.

В случае если эти мероприятия не подействовали, налогоплательщик не «побудился» легализоваться, не предоставил пояснений, досье передается в отдел предпроверочного анализа, для рассмотрения вопроса о включении в план выездных налоговых проверок.

При принятии решения о повышении зарплаты или о мотивированном отказе, во время или после проведения комиссии, следует руководствоваться оценкой реальных рисков конкретной организации, а также показателями по налогу на прибыль.

Так, если прибыль минимальная, организация не использует методы агрессивной налоговой оптимизации – можно мотивировать низкий уровень зарплаты неудовлетворительными результатами финансово-хозяйственной деятельности.

При этом можно указать, что повышение зарплаты может повлечь сокращение сотрудников или образование задолженности по ее выплате.

Если показатели рентабельности, напротив, выросли, при этом уровень зарплат остался ниже нормативного (для отрасли и региона), можно рассмотреть вариант их постепенного увеличения, при этом необходимо учитывать, что все «обещания» фиксируются в деле налогоплательщика, поэтому не исполнять их в дальнейшем умышленно или вследствие экономической невозможности опасно.

Резкий рост зарплат всегда свидетельствует для ФНС о том, что ранее они выплачивались «в конверте», а значит денежные средства организации незаконно обналичивались через фирмы-однодневки, а также показывает, что у организации есть возможность увеличения налоговой нагрузки, что является серьезным аргументом при решении вопроса о проведении выездной налоговой проверки.

Видео:Платить или не платить… Про комиссию по легализации налоговой базыСкачать

Комиссия по легализации налоговой базы

Привычные методы налогового контроля установлены Налоговым кодексом и с каждым годом новыми изменениями законодательства ужесточаются и приобретают гибкость, мобильность, новые полномочия и возможности. Так, традиционная камеральная проверка, производимая на территории налоговой инспекции, расширила пределы — теперь инспекторы вправе проводить осмотр зоны налогоплательщиков.

Самым тяжелым видом контроля для предпринимателей всегда являлись выездные проверки, в ходе которых непременно выявлялись факты нарушения.

Однако 5 лет назад появилась новая форма контрольных мероприятий, оказывающая не меньшую нагрузку на налогоплательщиков, — вызов на комиссию по легализации налоговой базы.

Налоговый кодекс, как и другие акты законодательства, не регламентируют процедуру вызова на комиссию.

https://www.youtube.com/watch?v=HzlHTsMfYII

Источником правовой базы мероприятия являются лишь разъяснительные письма ФНС, составляемые для налоговых инспекторов.

Собрание комиссии и вызов на нее проводятся не хаотично, а имеют планирование, схожее с планами по выездным проверкам. Фирмы, которые попали в списки выездных мероприятий, как правило, сначала проходят комиссию. Однако налоговые органы приглашают на комиссию и тех налогоплательщиков, которых не включили в планы ВНП, но по которым обнаружены неправомерные деяния.

Отбор субъектов

Как гласит письмо ФНС от 2013 года субъекты для комиссии выбираются исходя из анализа экономической деятельности и нюансов расчета и взимания налогов и сборов у этих лиц при особых обстоятельствах — реорганизация, ликвидация, банкротство и т. п.

Критерии

Критерии планирования:

- заявление об убытках, отраженное в налоговой декларации по налогу на прибыль. В частности, указание в на второй листе в сотой строке убытка, т. е. отрицательного числа за три года — за отчитываемый и два предыдущих, либо оставление сотой строки пустой, но указание суммы расходов за период, большей, чем доходы;

- низкая налоговая нагрузка по акцизам, налогу на прибыль, по УСН, по ЕСХН и НДФЛ, плательщиками которого являются физические лица — предприниматели. По налогу на прибыль нагрузка выводится путем деления суммы рассчитанного налога на сумму все доходов — реализационных и внереализационных. В рамках декларации это отношение строки 180 из второго листа к десятой и двадцатой строкам в сумме: для промышленных предприятий если результатом такого деления образуется число, меньшее, чем 3, то нагрузка признается низкой, а для торговых предприятий — меньше 1;

- низкая налоговая нагрузка по НДС. Таковой признается нагрузка в том случае, если НДС к возмещению, разделенный на НДС к уплате, равен 89 % либо больше;

- недоимка по НДФЛ у налоговых агентов. Для этих целей налоговые инспекторы анализируют данные из справок 2-НДФЛ, в частности НДФЛ к уплате, с фактически поступившими НДФЛ по расчетам с бюджетом. Также исследованию подвергаются данные из РСВ-1 ПФР;

- налоговые агенты, уплатившие НДФЛ меньше, чем в прошлом периоде, на 10 %. Для отнесения к этому критерию налоговые специалисты анализируют карточки расчетов с бюджетом, определяют динамику поступлений, обязательно учитывая число сотрудников плательщика из данных, подаваемых в ПФР, и суммы по филиалам, представительствам;

- выплата пониженной заработной платы сотрудникам по сравнению с другими предпринимателями в данных секторах экономики и территории. Для выяснения соответствия нормам используется опять же справка 2-НДФЛ, для анализа берутся все выплаты налогового агента работникам и среднее число работников. Рискуют попасть в список на комиссию предприятия, выплачивающие зарплату, не превышающую МРОТ;

- заявление о профессиональном вычете, составляющем 95 % от доходов по налоговой базе. По этому критерию оцениваются физические лица — предприниматели. Проверке подлежат декларации 3-НДФЛ, в частности листа В, предназначенного для отражения доходов ИП, производится деление строки 120, т. е. суммы вычета, к строке 110 — доходы;

- ИП, которые в декларации по НДС указали определенную сумму выручки, а в декларации 3-НДФЛ в графе доходов поставили ноль или совсем не подали эту форму. Таким образом, возникает явное несоответствие двух отчетов, так как выручка по НДС резонирует с доходами от предпринимательства на листе В в бланке 3-НДФЛ. Также в рамках критерия определяется соотношение 89 %, как в пункте выше;

- непредставление декларации обычными физическими лицами по доходам, не входящим в справку 2-НДФЛ. Для выявления нарушения проверяются данные, полученные в ходе обмена информации между различными государственными структурами, о продаже или другом отчуждении движимого и недвижимого имущества и других обстоятельств дополнительных доходов.

После отнесения налогоплательщиков в план комиссии либо не привлечения к этой форме контроля производится упорядочение субъектов по очередности приглашения в инспекцию. Приоритет здесь занимает потенциальная сумма налога, от уплаты которой уклоняются.

https://www.youtube.com/watch?v=iY0I2MRth6s

Налоговые инспекторы должны особое внимание уделять выявлению целых систем утаивания реальных выплат зарплаты работникам, в ходе которых документально отражаются либо завышенные расходы налогового агента, либо заниженные доходы сотрудников.

Такие методы уклонения от отражения сумм в отчетах ведут к уменьшению НДФЛ, НДС, налога на прибыль, УСН.

Поэтому если в налоговую инспекцию поступят доказательства теневых схем, несоответствия реальных зарплат бумажным, прием на работу без договора либо с корректированным трудовым контрактом, в проверку включат не только подоходный налог, но и остальные связанные с ним — НДС, УСН, налог на прибыль.

Оставшиеся критерии:

- поступление сведений от зарубежным государств о доходах российских налогоплательщиков;

- поступление сведений от органов ОВД, прокуратору, физических лиц, компаний — о скрываемых доходах лица;

- минимизация базы налогов — использование налоговых льгот без обоснования, пониженных ставок;

- также предъявление НДС к возмещению и правонарушение в налоговой сфере — это критерии не всегда влекут привлечению к комиссионному рассмотрению, но могут стать поводом для этого, если проведение выездной проверки по этим плательщикам оценивается как неэффективная.

После исследования этих величин налоговая инспекция направляет выбранным субъектам информационные письма, через которые инспекторы рекомендуют проверить налоговую систему своего бизнеса и представить декларацию с корректировкой, уплатить суммы недоимки, неустойки либо предоставить разумные пояснения.

Если лицо не выполнило рекомендации информационного письма, то ему направляется письмо с вызовом на комиссионное рассмотрение его дела. Ознакомиться с формой уведомления можно по этой ссылке.

Цель комиссии

В письме ФНС целью формирования комиссий обозначено улучшение налоговых поступлений.

ВАЖНО: Мероприятие ориентировано на досудебное регулирование возникших претензий, даже допроверочное — так как на рассматривании материалов комиссией налогоплательщик вправе давать пояснения по показателям, вызывающим подозрение налоговых инспекторов.

Комиссия призвана разрешить непонимание между субъектами без проведения затратных с точки зрения времени и средств контрольных мероприятий. Также в ходе комиссии лицо получает возможность осознать свое положение как налогоплательщика, даже точнее — осознать отношение налогового органа к себе, исправить обнаруженные ошибки и таким образом подготовиться к будущим формам контроля.

Организация процедуры

По каждому плательщику проводится индивидуальное рассмотрение материалов.

В результате проведенной процедуры комиссия формирует протокол заседания и рекомендации по улучшению показателей бизнеса субъекта — отражению действительной налоговой базы, устранению убытков, уплате налогов и сборов. Все эти действия должны быть выполнены фактически и документально — путем сдачи уточненной отчетности. Обязательно указывается срок для исполнения пожеланий. Письмо ФНС предлагает указывать 10-дневный срок.

Протокол подписывают секретарь и председатель комиссии. Субъект получает протокол для ознакомления, о чем составляется расписка. По желанию лица ему вручается экземпляр протокола.

С бланком протокола можно ознакомиться по этой ссылке.

После завершения комиссии

После завершения заседания инспекция ФНС продолжает налоговый мониторинг за лицом и отслеживает исполнение или неисполнение рекомендаций. Если показатели субъекта не изменились, то возбуждается вопрос о выездной проверке.

Если лицо не явилось на заседание?

Если лицо не явилось на заседание без обоснованного повода, по отношению к нему производятся следующие действия:

- направление повторного уведомления;

- направление уведомления о заседании комиссии уже в Управлении ФНС по субъекту России;

- направление уведомления о заседании межведомственной комиссии субъекта России;

- анализ показателей для планирования более глубокой проверки;

- формирование документов для начала выездной налоговой проверки.

Что говорить перед комиссией?

С учетом базы претензий налогового органа бизнес-субъекту требуется очень тщательно приготовить свои оправдательные аргументы.

https://www.youtube.com/watch?v=7uPyWU2PUxw

Оптимальным будет составление письменных пояснений. Обязательно к пояснениям прилагать документальное подтверждение доводов.

Если инспекция акцентирует внимание на убытках, то защиту нужно строить в таком направлении:

- данный вид рыночной отрасли несет убытки для всех предпринимателей;

- статистику по прибыльности и убыточности отраслей экономики можно найти на сайте Росстата в разделе России и субъектов;

- убытки имеют место лишь в некоторых видах хозяйствования лица, но они дают отрицательный результат по общей прибыли;

- увеличение цен на импортные материалы;

- колебания валютных курсов;

- падение продаж в силу падения покупательской способности населения;

- кризис;

- работа в новой отрасли экономики и ожидание прибыли в следующих периодах.

Если претензии налогового органа касаются НДФЛ и выплат работникам:

- часть персонала работает в других регионах страны, где уровень зарплат ниже;

- введение на предприятии или у ИП неполной занятости, гибкого или плавающего графика труда.

По НДС:

- большая сумма приобретения товаров — по ним есть счета-фактуры, передаточные акты, т. е. доступно отнесение к вычетам — с одновременным отсутствием продаж и, как следствие, низкой налоговой нагрузки;

- особенности функционирования предпринимателя, который выбрал путь закупки товаров по высоким ценам и их продажи с небольшой добавочной стоимостью;

- представление документов о проверке контрагентов — выписки из реестра юридических лиц, ИП, первичные документы и т.д.

В любом случае на уведомление о вызове обязательно следует отозваться и не побуждать налоговую инспекцию к более жестким мерам принуждения.

Выводы

Комиссия — это попытка выяснить ситуацию быстро и без споров, без иных мероприятий. Игнорирование такой попытки обернется для налогоплательщика выездной проверкой. Известно, что выездная проверка всегда обнаруживает налоговые правонарушения и заканчивается налоговой, административной и порой уголовной ответственностью.

Всегда можно обратиться к специалистам в сфере налогового права и бухгалтерии, юристам и финансовым и налоговым менеджерам.

Рекомендуем другие статьи по теме

🔍 Видео

Вызвали на комиссию в налоговую: кто пойдет? Советы адвокатаСкачать

Вас вызвали на налоговую комиссию: как действовать? Позиция силыСкачать

Комиссии по легализации налоговой базы, копия доверенности, допрасходы при ГПДСкачать

Вызвали на комиссию в налоговую, что будет? / Как налоговая разводит Вас на комиссии?Скачать

Что делать: налоговый орган вызвал на комиссию #сапелкинвиталийСкачать

Допрос в Налоговой. Вызов в Налоговую инспекцию, что делать?Скачать

Вызов налогоплательщика для дачи пояснений. О налогах с Петром ЗахарченкоСкачать

В Новочебоксарске прошло заседание комиссии по легализации налоговой базыСкачать

Как победить ФНС на стадии предпроверочного контроля, комиссий и требований?Скачать

30.01.2017 Севастопольская комиссия по легализации налоговой базы сократила налоговые убыткиСкачать

Вызов на допрос в налоговуюСкачать

Как проводятся зарплатные комиссии (мастер класс)Скачать

Допрос в налоговой: почему вас вызовут и как отвечать. Простые правила | Денис СавинСкачать

Самое страшное письмо из налоговой инспекции! / Как правильно отвечать на письма из налоговой?Скачать

Зарплатные комиссии: что это и можно ли туда не ходить?Скачать

Межпроверочные комиссии налогового контроля. Побудительные предпроверочные мероприятия налоговой/ФНССкачать

КОМИССИИ ФНС. Новая Форма ДОПРОВЕРОЧНОГО КОНТРОЛЯ бизнеса и физлицСкачать