Возможность учредителя распоряжаться доходами компании, оформленной как ООО, более ограничена, чем у индивидуального предпринимателя.

Для выплаты дивидендов участникам ООО необходимо принятие соответствующего решения общим собранием организации, распределение прибыли и другие процедуры (ИП имеет преимущество в меньших ограничениях на получение дохода).

Но эти мероприятия проводятся не так часто (максимум 4 раза за год), чтобы говорить о них как о существенном недостатке.

- Что такое дивиденды и их виды

- Нормативно-правовое регулирование

- Решение о выплате дивидендов

- Порядок распределения

- В каких случаях распределение дивидендов в ооо невозможно

- Порядок начисления дивидендов

- Общая формула расчета

- Как выплатить дивиденды учредителю ООО

- Порядок выплаты дивидендов — по акциям, в 2021 году, единственному участнику ооо, документы, сроки, за предыдущие годы

- Понятие

- Какой срок начисления

- Какое законодательство лежит в основе

- Документация, согласно которой принимаются решения о выплатах

- Какой порядок выплат дивидендов и их налогообложение?

- Выплаты за счет нераспределенной прибыли

- Условия выплаты дивидендов

- Общая база

- Как контролируется

- Документальное оформление

- Возможные формы

- Частота операций

- Налогообложение

- Порядок выплат дивидендов

- Часто задаваемые вопросы

- Дивиденды в ООО: особенности распределения

- Основные понятия

- Когда нельзя выплачивать дивиденды

- Как часто можно делать выплаты

- Порядок распределения прибыли

- Какие нужны документы

- Пример расчета

- Распределение прибыли ООО: видео

- 💡 Видео

Что такое дивиденды и их виды

Согласно действующему законодательству, участнику ООО полагается часть дохода.

Самый распространенный способ разделения прибыли – соразмерно доле каждого учредителя в уставном капитале (но общее собрание может предусмотреть и другие формы определения размера платежей для конкретных лиц или случаев).

Каждая отдельная часть дохода называется дивидендом участника ООО. Классификация этих выплат подразумевает несколько различных способов разделения по видам. Они могут различаться:

Статьи по теме Отдел пособий и социальных выплат Льготы приемным родителям Доплата молодым специалистам в здравоохранении

- По форме представления. Традиционно начисление и выплата дивидендов происходит в денежной форме, но иногда (например, по решению собрания) может производиться виде имущества – продукции предприятия, результата бартерных операций и др.

- По периодичности. В зависимости от экономического положения организации и решения общего собрания, получать свою часть дохода участники ООО могут ежегодно, раз в 6 месяцев или ежеквартально. Каждый из этих способов по-своему удобен (так, при последнем варианте выплаты будут проводиться чаще, чем при остальных способах, но зато при ежегодном распределении доходов есть возможность вычислить долю каждого учредителя максимально точно и не превысить допустимых пределов).

- По размеру. Различают полные и частичные дивиденды. Для первого случая они выплачиваются сразу одной суммой, а во втором – разделяются на несколько отдельных перечислений с интервалом по времени.

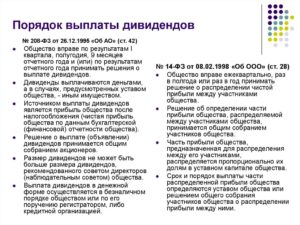

Нормативно-правовое регулирование

ООО может проводить выплаты своим участникам, используя для этого часть прибыли, что закреплено в Федеральном законе № 14-ФЗ «Об обществах с ограниченной ответственностью» от 08.02.1998 г.

Там же рассматриваются смежные вопросы (распределение дохода, периодичность вывода средств и др.). Это позволяет считать указанный нормативно-правовой акт базовым документом по вопросам выплаты дивидендов в ООО.

Определение терминов и понятий, применяемых при этом процессе, даются в Налоговом кодексе Российской Федерации (НК РФ).

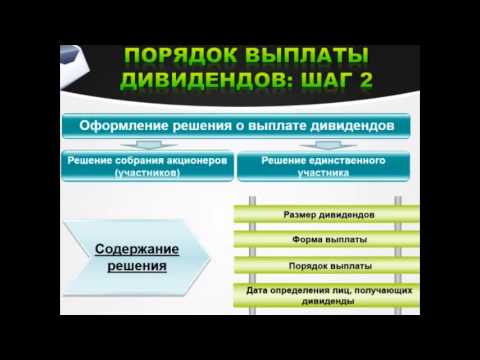

Решение о выплате дивидендов

Распределением прибыли организации между ее участниками занимается общее собрание учредителей (или совет директоров). Порядок и периодичность этого мероприятия регламентируется Уставом, корпоративным договором и другими внутренними документами компании. Последовательность действий для принятия решения о выплате дивидендов в ООО будет следующей:

- Собрание учредителей анализирует финансовые показатели деятельности организации по результатам произведенных работ и оказанных услуг (отраженные бухгалтерским учетом и др.).

- На основании изученных документов выясняется возможность проведения выплат участникам их долей в прибыли организации. При положительном решении определяется, полностью или частично будет использоваться доход для этой цели и производится калькуляция сумм для получения. В ряде случаев (например, если уставной капитал внесен не до конца), начисление дивидендов по закону производиться не может.

- После проведения мероприятия, руководство ООО должно в 2-х экземплярах оформить протокол.

Большое значение имеет правильная фиксация в этом документе итогов проведенного мероприятия. Согласно требованиям закона, при принятии решения о распределении прибыли, протокол обязательно должен содержать:

- Дату и место проведения мероприятия.

- Указание размера дохода и периода, за который он распределяется. Например: «Прибыль за 1-й квартал 2021 года величиной 100 000 рублей».

- Пропорции учредителей при распределении. К примеру: «Иванову Г.В. – 60 %, Сергееву Н.А. – 40 %».

- Перечень участников с указанием суммы выплат. Например: «Иванову Г.В. – 60 000 рублей, Сергееву Н.А. – 40 000 рублей». Важно учитывать, что с начисленных сумм ООО должно произвести необходимые фискальные отчисления (налог на доход физических лиц – НДФЛ).

- Указание формы выплаты дивидендов. Тут же обязательно указываются сроки этого действия. К примеру: «Выплата производится в денежной форме, в течении месяца после проведения собрания».

- Подписи учредителей (с расшифровкой), подтверждающие утверждение документа.

Выплата дивидендов в ООО происходит из чистого дохода (то есть, после вычета из него всех налогов, предусмотренных законом).

Этот показатель отражается в соответствующем разделе финансовой отчетности либо определяется по данным бухгалтерского баланса, как разница между данными текущего и предшествующего года в строке «Нераспределенная прибыль».

Возможны ситуации, когда по итогам отчетного периода (года, квартала, месяца) организацией получен убыток (доход в указанной графе имеет отрицательное значение). При такой ситуации выплаты не делаются.

Порядок распределения

Общепринятым является разделение прибыли согласно долям учредителей в уставном капитале (согласно статье 37 Закона № 14-ФЗ).

Кроме этого способа законом допускается ситуация, когда Устав ООО закрепляет иной порядок выплаты дивидендов (например, можно сделать их равными для каждого участника). Но к этому варианту прибегают не так часто, из-за того, что он усложняет фискальные выплаты.

Статья 43 НК РФ определяет дивиденды как доход учредителя, пропорционально его доле в уставном капитале, и отклонение от этого принципа приводит к более высокой ставке налогообложения.

В каких случаях распределение дивидендов в ооо невозможно

Главной причиной, исключающей начисление участнику организации его доли дохода компании за конкретный период, является наличие убытка за это время.

Это определяется по финансовой документации, где показатель нераспределенной прибыли имеет отрицательное значение. Есть и ситуации, когда начисление дивидендов не производится даже при положительном доходе.

Согласно статье 29 Закона № 14-ФЗ сюда относятся случаи:

- неполной оплаты уставного капитала;

- банкротства организации (или наступление этой ситуации после осуществления выплаты долей участников в доходе);

- когда суммарная стоимость активов ООО меньше, чем уставной капитал и резервные средства, или она понизится до такого размера из-за решения о выплате дивидендов (это очень опасная проблема – ее наличие на протяжении нескольких лет может привести к ликвидации компании);

- долг перед выбывшим участником организации.

Особыми случаями можно считать ситуации, когда у ООО есть законная возможность распределения дохода, но выплаты акционерам не производятся. Это возможно, когда:

- Собрание учредителей (или совет директоров) решают не распределять прибыль, оставляя эту сумму на следующий период.

- Имеющиеся средства пополняют резервный фонд организации (так называется финансовый ресурс на случай непредвиденных ситуаций). По законодательным нормам, его наличие не является обязанностью общества с ограниченной ответственностью (в отличии от АО), но у компании есть право его создания. Также для резервного фонда может быть распределена только часть дохода, предоставляя возможность регулировать размер прибыли из которой производится начисление дивидендов.

По закону, в течение 60 дней после того как собранием учредителей (или советом директоров) будет принято решение о распределении дохода, все начисления должны быть перечислены/выданы получателям. Устав организации может предусматривать иные (в том числе меньшие) сроки.

Если за отведенное время выплаты не были сделаны или участник организации не согласен с их размером, то по закону он может в течение 3-х лет обратиться к ООО по вопросу взыскания задолженности.

Устав может продлить этот срок до 5 лет, но более позднее обращение лишает заявителя права на претензии.

Порядок начисления дивидендов

Схематически процесс расчета суммы, которую должен получить каждый участник ООО, можно разложить на составляющие действия. В виде пошаговой инструкции это будет выглядеть так:

- Решение общего собрания или совета директоров о распределении прибыли. Если, по каким-то причинам (например, наличие задолженности перед выбывшим участником) резолюция будет иной, то начисление дивидендов не производится.

- Определение конкретной суммы дохода, подлежащей распределению.

- Начисление дивидендов согласно реестру (списку) участников ООО пропорционально их доле в уставном капитале или по другой схеме, которая применяется организацией.

- Выдача/перевод каждому учредителю положенной ему суммы при условии уплаты необходимых налогов.

Общая формула расчета

Пропорциональный способ является самым распространенным вариантом определения размера дивидендов для каждого участника ООО. Для этого случая, при вычислении величины выплат используется формула РД = ЧПО х ПДУ, где:

- РД – размер дивидендов;

- ЧПО – чистая прибыль организации;

- ПДУ – процентная доля учредителя в уставном капитале общества с ограниченной ответственностью.

Для примера, можно привести расчеты платежа для рассмотренного выше случая, когда прибыль организации составила 100 000 р., а конкретный человек имеет 60 % долю в уставном капитале.

Используя формулу, находите интересующую величину РД = 100 000 р. х 60 % = 60 000 рублей. Но это сумма, которая начислена участнику, с нее необходимо уплатить НДФЛ.

Тогда на руки этот человек получит 52 200 рублей (60 000 р. – (60 000 р. х 13 %)).

Как выплатить дивиденды учредителю ООО

Произведя необходимые расчеты, бухгалтерия общества с ограниченной ответственностью определяет, какую часть дохода должен получить каждый участник. Самым распространенным вариантом выплат является финансовый (т.е. денежными средствами). Это может быть сделано:

- Безналичным способом. Деньги перечисляются на пластиковую карточку или банковский счет учредителя.

- Наличными. Денежные средства выдает кассир. Этот способ нельзя назвать удобным, ведь он подразумевает снятие средств с банковского счета и инкассацию наличности. Кроме того, организация должна принять дополнительные меры предосторожности (например, хранение банкнот в сейфе, пересчет перед выдачей, необходимость наличия разменной монеты или мелких купюр и др.).

Общепринятый способ выдачи дивидендов – денежными средствами, но это не единственный вариант – законодательство допускает и натуральную (имущественную) выплату.

В этом случае учредитель получает причитающуюся ему часть дохода в вещественном виде – произведенным компанией товаром, продукцией предприятий-партнеров и др.

Этот способ менее удобен по сравнению с денежной формой выплаты, потому что:

- Полученное имущество может иметь невысокую ликвидность (и добавляет забот по поиску желающих купить его).

Видео:Порядок взыскания дивидендовСкачать

Порядок выплаты дивидендов — по акциям, в 2021 году, единственному участнику ооо, документы, сроки, за предыдущие годы

Любая организация, работающая за счет вложений личных средств учредителей или акционеров, должна периодически разделять часть своего дохода между ними.

Операция начисления и выплаты дивидендных сумм достаточно несложная, но, как большинство финансовых вопросов, здесь есть свои особенности и подводные камни, которые необходимо учитывать при проведении этой процедуры.

К тому же в Налоговом Кодексе РФ произошли изменения, которые коснулись налогообложения именно дивидендных выплат. Давайте уясним, какие основные формы и особенности начисления и выплат по дивидендах в 2021 году, по каким принципам их начисляют, и облагаются ли такие доходы налогами.

Понятие

Наверное, каждый человек слышал это слово, но что кроется под этим понятием — не всегда прозрачно для простого обывателя. Человеку, ставшему участником, акционером какой-либо организации, очень важно понимать все процессы, так как отсутствие таких знаний может добавить проблем с органами, которые ведут контроль над подобными выплатами.

https://www.youtube.com/watch?v=6ouLqIA4aFk

Определенная часть прибыли компании, а именно акционерного общества (с учетом оплаты всех налоговых обязательств и других платежей предприятия), сумма которой определяется на общем собрании и распределяется между учредителями, называют дивидендами.

Такие начисления распределяются только между акционерами – это физическое или юридическое лицо, внесшее определенные средства на развитие предприятия с целью получения в будущем прибыли от дохода.

То есть, фактически дивиденды являются частью дохода акционерного общества, которые за определенными правилами распределяются среди акционеров, при выходе акционерного общества в плюс в плане прибыли.

Не будут считаться дивидендами:

- суммы, перечисляющиеся акционерам при закрытии или реорганизации предприятия (акционерного общества), при условии, что их величина не превышает уставной капитал;

- финансовые накопления некоммерческого предприятия;

- суммы, которые передают в собственность.

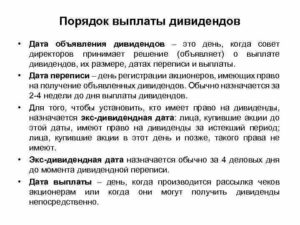

Какой срок начисления

Сроки, по которым выплачивают дивидендные суммы, прямо зависят от принятого решения организации. Каждая акционерная организация имеет свой устав, в котором четко прописывается время начисления и порядок выплаты дивидендов всем учредителям. Решение о графике выдачи может быть принято общим собранием всех акционеров.

Если срок не утвержден, то все дивидендные финансы должны быть выданы учредителям не более чем через 60 дней после объявления. Это регламентируется Нормативным актом РФ № 14-ФЗ от 08февраля 1998 г. (п3, ст. 28)

Это максимальное время начисления прибыли, за которое акционер должен получить свои дивиденды. Доходная часть определяется на основании бухгалтерских отчетов, поэтому зачастую расчеты производятся по окончанию одного из финансовых периодов (квартал, полугодие, год).

Если учредителю не было произведено выплат за пройденный период и в положенный срок, он имеет право в течении 3х лет взыскать сумму задолженности с организации.

Выделяют и несколько пунктов, по которым выплаты по дивидендам ограничиваются:

| Уставной капитал не оплачен в полном объеме | Дивиденды не выплачиваются |

| Организация признана разорившейся или в случае, если выплата дивидендных сумм приведет к этому | Начисления не производятся |

| Если стоимость актива АО меньше финансов в уставном капитале и резервном фонде | Выплаты не делаются |

Какое законодательство лежит в основе

Кроме устава, который регулирует в большей степени внутренние вопросы начисления дивидендов, следует помнить, что есть и другие законодательные документы. Они регулируют отношения между организацией и учредителями.

К ним относят:

- Федеральный закон от 08февраля1998 г. №14-Ф3;

- Налоговый кодекс РФ;

- Закон РФ от 26 декабря1995 р. № 208-Ф3.

Документация, согласно которой принимаются решения о выплатах

После получения организацией определенной прибыли должно быть принято решение о распределении финансового плюса среди всех учредителей.

Но такого рода действия должны быть подкреплены определенной документацией. Это значит, что такого рода операции на предприятии должны быть осуществлены только согласно норм, которые четко оговариваются в законодательстве Российской Федерации.

К такой обязательной документации относят:

- Формирование приказа. Он составляется согласно установленным правилам делопроизводства с четким указанием разделений дохода между акционерами. Но его написание начинается только после проведения учредительского или акционерного собрания на основе протокола.

- Протокол. Это еще один важный документ, который полностью передает суть и рассмотренные вопросы на собрании. Здесь принимаются решения о целесообразности и начислении процентов, которые утверждаются или отклоняются методом ания. В зависимости от оборотов производства, количество таких собраний в год может достигать от 4 до 1. Основными частями протокола считается: перечень присутствующих, повестка дня, результаты ания, подписи участников. Также каждый протокол имеет свой порядковый номер. На нем в обязательном порядке указывается место и дата проведения совещания.

После того, как собранием утверждены все выплаты по дивидендам, директор дает задание главному бухгалтеру произвести начисления согласно принятым решениям.

Какой порядок выплат дивидендов и их налогообложение?

Уже говорилось, что решение о распределении полученной прибыли акционерного общества принимается на собрании. Оно утверждается протоколом или решением единственного участника ООО.

https://www.youtube.com/watch?v=i56Wg3XwRSg

Акционеры свой доход от деятельности предприятия за предыдущий год или месяц могут получить как в валютном (денежном) расчете, так и в натуральном виде. Эта информация прописывается в решении или протоколе. Четко этот вопрос законодательством не регулируется, и собрание организации само решает, в каком виде будут проводиться выплаты акционеру.

В зависимости от того, каким видом акций вы обладаете (обыкновенными или привилегированными), выплачиваются и устанавливаются дивиденды в АО. Владельцы привилегированных пакетов акций имеют ряд преимуществ. Они первые в очереди на выплату, и размер дивиденда для таких акционеров может быть выше, чем у обыкновенных.

Обложение налогом такого вида дохода имеет свои особенности, о которых должен помнить бухгалтерский работник. Например, от формы распределения прибыли и состава участников зависит, какие именно налоговые выплаты необходимо будет сделать обществу.

Рассмотрим более детально:

| Юридические лица | Если участники являются юридическими лицами, то необходимо произвести выплату налоговых обязательств на прибыль.Используют такие ставки:· 0% по оплате дивидендов, которые получили компании, зарегистрированные в РФ;· 15% по выплатах сумм, полученных от иностранных организаций российскими компаниями;· 13% по оплате средств, полученных от российских или зарубежных компаний. |

| Физические лица | В этом случае дивидендные суммы начисляются с обложением налогов на доходы физических лиц (регламентируется ст. 224 Налогового Кодекса РФ):· 13% резидентам РФ при выплате доходной части;· 15% при выплате лицам, которые не являются гражданами РФ. |

Налогообложение относительно дивидендных доходов выплачивается всеми организациями независимо от их первоначальной системы уплаты налогов.

В случае, когда организация не обладает денежными средствами для дивидендных выплат, расчет с акционерами может быть осуществлен имуществом.

Это может быть:

- производимый организацией товар;

- готовая продукция;

- основные средства.

При этом стоимость товара, которая идет за счет дивидендов, не должна быть ниже аналогичной стоимости на рынке подобных товаров.

Но этот вид расчета с учредителями достаточно не выгоден, так как тянет за собой уплату налоговых обязательств (налог на прибыль, НДС). Все обязанности организации как налоговой единицы остаются прежними.

Выплаты за счет нераспределенной прибыли

Иногда без выплат дивидендных сумм акционерам увеличивается капитал предприятия. Это дает возможность оставить полученную прибыль организации в определенном периоде, не распределяя его.

Через некоторое время после того, как такие капиталовложения не распределяются, необходимость выплаты дивидендов может появиться.

В данной ситуации может быть несколько решений:

- учредители вносят в устав и локальную документацию изменения, в котором детально указываются все детали начисления дивидендных выплат;

- формируется проект решения совета директоров, где указывается решение о размере дивидендов и их выплаты.

Прибыль за предыдущие годы может быть распределена:

- на резервные фондовые счета;

- на счет акционирования;

- на оплату счетов по дивидендам;

- фонд по акциям ОАО;

- в уставной капитал с целью его увеличения;

- на оплату ревизионным комиссиям.

Эффективность работы организации – это размер дивидендов, которые получают его создатели, а их выплата пропорциональна взносу каждого из участников создания. Начиная с 2021 года, при их начислении, следует помнить об изменениях в налоговом законодательстве РФ, которые важно учитывать.

Видео:Правила выплаты дивидендов (ИП/РФ)Скачать

Условия выплаты дивидендов

Юридические лица, которые зарегистрированы как общества с ограниченной ответственностью, имеют право направлять определенную часть своей прибыли для произведения выплат учредителям и участникам.

Такое право закреплено положениями статьи 28 Федерального закона №14 Про ООО от 1998 года.

Решение про выплату дивидендов принимает общее собрание участников с периодичностью раз в квартал, в полгода или в год.

Налоговый кодекс России определяет, что дивидендом является любой доход, который получают члены организации после того, как выплачены налоги. Распределение прибыли происходит пропорционально долям в уставном капитале.

https://www.youtube.com/watch?v=tJsQuTPavVU

К дивидендам относятся и те доходы, источник получения которых находится за пределами России, при условии, что они относятся к дивидендам согласно нормам законодательства иностранных государств.

Учредителей ООО и других организаций интересует, какие нормативные документы регламентируют порядок выплаты дивидендов, какая статья закона позволяет рассчитать размер выплат, каким образом все оформить документально, а также подлежит ли налогообложению подобная выплата или это класс выплат, которые не предусматривают обязательных платежей в бюджет.

Общая база

Участники получают дивиденды исключительно из чистой прибыли, то есть после того, как уплачен налог и в каждый фонд выполнены все перечисления.

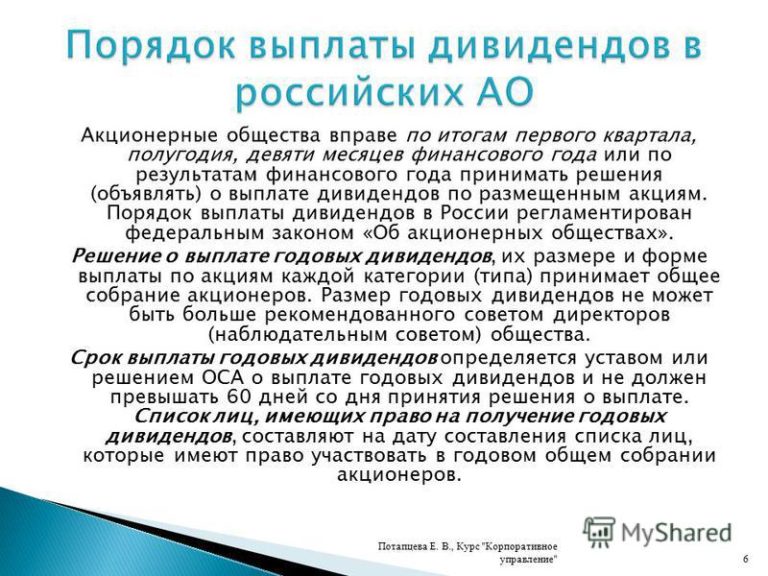

Норма, касающаяся порядка определения размера прибыли, подлежащей распределению, закреплена в статье 42 ФЗ Про акционерные общества № 208.

Чистая прибыль подобных организаций определяется по данным бухотчетности. В законе про ООО такая норма отсутствует.

В таком случае используется принцип применения норм гражданского законодательства по аналогии, который закреплен в статье 6 Российского Гражданского кодекса. Учитывая это, ООО, также как и ОАО, определяют размер чистой прибыли, исходя из данных, зафиксированных в бухгалтерской отчетности.

ФЗ Про акционерные общества № 208

Статья 6. Применение гражданского законодательства по аналогии

На протяжении года финансовый результат аккумулируется на счете 99. Когда бухгалтерский баланс реформируется, показатель финрезультата, который равен сальдо по счету 99, должен быть перенесен на счет 84. Именно на нем и отражается размер прибыли, полученной обществом, которая не была распределена между участниками. Также здесь может отображаться убыток.

Размер чистой прибыли можно найти в соответствующей строке Отчета о прибыли и убытках. Также ее возможно установить, основываясь на данных баланса, рассчитав разницу показателей текущего и предыдущего года по строке Нераспределенная прибыль. В случае несения убытков организацией показатель будет иметь отрицательное значение.

Общество не сможет распределить чистую прибыль между членами в таких случаях:

- пока полностью не будет выплачен весь уставной капитал;

- пока не будет выплачена доля члена, который выбывает из общества;

- если общество имеет признаки банкротства согласно положениям действующего законодательства, или если подобные признаки могут возникнуть, если будет принято решение про выплату дивидендов.

Когда такие обстоятельства прекращаются, дивиденды должны быть выплачены участникам общества.

Как контролируется

Порядок выплат дивидендов регламентирует целый ряд законодательных документов:

- в законе №208 от 1995 года и №14 от 1998 года говорят о том, что решение про выплату дивидендов принимается общим собранием. Для этого должен быть подготовлен и подписан соответствующий протокол;

- закон под №14 от 1998 года определяет, что прибыть может распределяться раз в 3, 6 или 12 месяцев;

- Российский Налоговый кодекс закрепляет обязанность ООО самостоятельно рассчитывать суммы налогов для перечисления их в бюджет;

- срок выплаты налогов регулируется письмами Минфина;

- закон позволяет выплачивать дивиденды имуществом в том случае, если на счетах компании отсутствуют средства — такой способ не является выгодным, поскольку предполагает оплату дополнительных налогов, таких как НДФЛ и НДС.

Документальное оформление

На основании показателей бухотчетности компания может принять решение про произведение выплаты дивидендов.

Оформляется оно официальным документом, протоколом общего собрания, в котором указывается следующая информация:

- место, где проводилось собрание;

- дата его проведения;

- кто председательствовал и был секретарем;

- пофамильный список участников;

- доля каждого из них в уставном капитале;

- повестка дня собрания;

- решения, которые были приняты.

Составляется документ в произвольной форме. Его образец можно найти в Интернете на специализированных сайтах. Отдельно формируется решение общего собрания, которое и служит основанием для осуществления выплаты дивидендов.

Срок, в который участники должны получить свою часть, не может превышать 60 дней с того момента, как было принято решение. В случае неполучения дивидендов участник имеет право на протяжении трех лет обращаться с требованием про осуществление выплаты.

Возможные формы

Выплата дивидендов в 2021 году возможна в следующих формах:

- в денежных средствах, такой вариант используется чаще и считается классическим. Расчет может происходить в наличной форме или по безналу;

- в качестве дивидендов может выступать имущество: основные средства предприятия, продукция, ценные бумаги (акции).

Какая форма будет использоваться в каждом отдельном случае, учредители должны согласовать в ходе общего собрания и зафиксировать это в протокольном решении. Например, нужно знать, что выдавать наличные средства из выручки, поступившей в кассу, запрещено. Это будет возможно только в том случае, если в кассу будет внесена сумма специально для этих целей.

https://www.youtube.com/watch?v=9dJAA6ak_XE

Второй вариант является более сложным с точки зрения ведения бухучета. Это связано с тем, что налоговый кодекс расценивает как реализацию выплату дивидендов имуществом.

В связи с тем, что меняется собственник имущества, подразумевается получение компанией определенного дохода, а отсюда вытекает необходимость уплаты налогов. Те, кто работает на общей системе, должны оплатить налог на добавленную стоимость и на прибыль. Упрощенцы (УСН) учитывают полученное, как дополнительный доход.

Частота операций

Законодательство закрепляет возможность выбора периодичности, с которой будет происходить выплата дивидендов.

Если речь идет о том, что начисление будет производиться не за год, а чаще, учредители компании должны удостовериться, что иное не закреплено уставом.

Если в нем сказано, что выплата производится ежегодно, то прежде, чем использовать другой график, нужно внести соответствующие изменения в статутные документы.

Если на протяжении 60 дней участник общества не получил полагающиеся ему дивиденды, он может обращаться в суд, расценивая данный факт, как нарушение его прав. Именно поэтому нужно тщательно следить за тем, с какой частотой предусмотрены выплаты.

Если в протоколе членов будет зафиксирована другая дата для выплаты части суммы дивидендов, а не 60 дней, и участники собрания поставят свои подписи под данным утверждением, тем самым давая согласие на это, они не смогут выдвинуть претензии о том, что были нарушены законодательные нормы при осуществлении выплат.

Налогообложение

Дивиденды являются прибылью, которую получают участники ООО, отсюда возникает необходимость платить налоги государству. Какие налоги и каков будет их размер, зависит от того, какой статус имеет получатель дохода.

Законодательно обязанность по уплате закреплена не за получателем, а за организацией, которая выплачивает дивиденды (например, когда дивиденды выплачивает Газпром, то и налоги должна заплатить эта же структура).

В случае неуплаты предусмотрен штраф, который составляет 20% от общей суммы.

Ставка налога для физлица-резидента составляет 13%, для тех, кто не является резидентом – это 15%. Сумма налога перечисляется, когда доход был получен участником, а не тогда, когда только принято решение об этом.

Что касается налогообложения юрлиц, то налог на прибыль выплачивается в общем порядке. При этом режим, в котором работает получатель дохода, не имеет никакого значения. Для резидентов обычная ставка составляет 13%, но возможно и назначение льготной нулевой ставки. На освобождение от налогов имеют право компании, которые в уставном капитале приобрели долю на 0,5 млн. рублей и более.

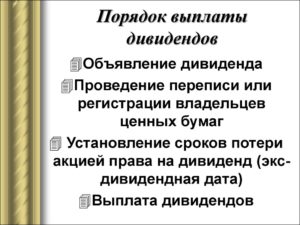

Порядок выплат дивидендов

Пошаговая инструкция выплаты дивидендов выглядит следующим образом:

- Следует определить чистую прибыль организации. Чтобы избежать спорных ситуаций с налоговой службой, за основу при определении нужно брать бухгалтерскую отчётность. Поскольку решение про выплату может быть принято не во всех случаях в силу определенных ограничений, для того, чтобы избежать возможных претензий, лучше в день, когда будет принято соответствующее решение, подготовить справку, которая подтвердит, что ограничения для того, чтобы осуществить распределение прибыли, отсутствуют.

- Оформление решения про выплату. Приниматься оно может каждый квартал, полугодие или один раз в году. Однако, произвести не, а окончательный расчет чистой прибыли возможно только тогда, когда закончится финансовый год. Результаты деятельности утверждаются в ходе общего собрания. Во время собрания решаются такие вопросы:

- какая доля полученной прибыли направляется на выплату;

- как она должна быть распределена между членами;

- в какие сроки выплата должна быть произведена.

Какие документы могут разрабатываться для выплаты дивидендов:

- решение про выплату, которое принял учредитель;

- протокол и соответствующее решение общего собрания;

- приказ про произведение начисления и выплату.

Нужно отметить, что не существует специального документа для оформления выплат. Бланк организация может разработать самостоятельно. Могут использоваться и типовые формы, которые заполняют, когда перечисляются средства на другой счёт или же средства выдаются из кассы: платёжное поручение, расходный кассовый ордер и др.

- Распределение дивидендов между участниками. Чаще всего прибыль делится пропорционально, в зависимости от доли конкретной особы в уставном капитале. Если организация принимает решение про распределение средств каким-либо другим образом, то ей нужно приготовиться к спору с налоговой. Это связано с тем, что налоговики подобные начисления не считают дивидендами, а относят их к иным доходам, которые облагаются по более высокой процентной ставке.

- Удержание налогов.

- Выплата дивидендов, перечисление налогов и подача отчетности. Налог на прибыль должен быть перечислен в бюджет не позже следующего дня после того, как выплачены дивиденды. Что касается НДФЛ, то он должен быть заплачен в день получения налички в банковском учреждении для выплаты дивидендов или день, когда они были перечислены на счет физлица.

Что касается распределения прибыли индивидуального предпринимателя, то нужно понимать, что прибылью является весь доход особы, который остается после того, как выплачены налоги и прочие обязательные платежи. Закон позволяет бизнесмену распоряжаться таким доходом по своему усмотрению. Предприниматель не должен платить себе дивиденды.

https://www.youtube.com/watch?v=g_vD_60r7bc

Коммерсант может как тратить прибыль на свои нужды, так и просто накапливать ее. В этом случае нет необходимости вести учет полученной прибыли и ее расходования. ИД не должен вести бухучет, а потому не делает проводки и не собирает бумаги по расходованию прибыли.

Часто задаваемые вопросы

Существует ряд вопросов, которые чаще всего появляются в ходе начисления дивидендов:

| Что такое коэффициент выплат дивидендов и как его рассчитать? | Такие коэффициенты демонстрируют, какая часть дохода будет выплачена в виде дивидендов после того, как организация перечислит налоги. Компании могут определять плановую или целевую величину коэффициента. Большинство структур выделяют от 40 до 60% чистого дохода.Политика выплаты дивидендов зависит от:

При использовании компромиссной дивидендной политики:

Такая политика позволяет уменьшить сложности, которые вызваны нестабильностью дивидендных выплат. С этой целью создаются дополнительные и регулярные выплаты. |

| Как выплачиваются дивиденды единственному учредителю? |

|

| Можно выплачивать дивиденды из прибыли прошедших лет, которая не была распределена? |

|

Видео:Дивиденды в ООО как утвердить и оформитьСкачать

Дивиденды в ООО: особенности распределения

У многих часто возникают вопросы: Получить правильные ответы Вам поможет проверенный сервис от наших партнеров, компании «Моё дело»

Очевидная цель бизнеса — получение прибыли, которая выплачивается его владельцам в форме дивидендов.

Дивиденды в ООО – это прибыль, которая остается после уплаты налогов; порядок ее распределения между всеми участниками должен быть описан в уставе общества и проводится в соответствии с этим учредительным документом.

Однако, кроме устава, все ООО ведут свой бизнес в соответствии с нормами ФЗ №14 от 08.02.1998.

Основные понятия

Сколько именно заработала организация, можно увидеть в ее финансовой отчетности. Эта сумма указывается в кредитовом сальдо по счету 84 «Нераспределенная прибыль». Если сальдо дебетовое, то деятельность общества оказалась убыточной.

https://www.youtube.com/watch?v=r6vs78fxdV0

Стоит обратить внимание, что по счету 84 в балансе общества указывается общая сумма прибыли как за текущий год, так и за прошлые периоды. В отчете о финрезультатах чистая прибыль отображается в строке «Чистая прибыль (убыток)», и здесь указан только доход за отчетный год.

Много ведется споров относительно выплаты прибыли за прошлые периоды. Министерство финансов ранее запрещало ее выдавать в форме дивидендов, но проиграло несколько судебных разбирательств по этому вопросу.

Когда нельзя выплачивать дивиденды

Не всегда ситуация складывается благоприятным образом и владельцы бизнеса могут получить дивиденды в ООО. Кроме ситуации убыточной деятельности, законом запрещено разделять прибыль и в случаях, когда:

- не закончено формирование уставного фонда;

- ООО находится в состоянии банкротства;

- денежная выплата приведет к ухудшению платежеспособности общества;

- размер чистых активов ООО меньше совокупного размера его уставного капитала и резервного фонда или же станет таким после выполнения решения про распределение дивидендов в ООО. Понятие «чистые активы» зафиксировано в ст.30 ФЗ «Об ООО»: это разница между всеми активами (основные средства, депозиты, запасы) и обязательствами организации (кредиты, кредиторская задолженность, другие обязательства);

- необходимо выплатить действительную стоимость доли участникам ООО.

Как часто можно делать выплаты

В соответствии со ст. 28 ФЗ № 14, дивиденды в ООО собственники бизнеса могут получать ежеквартально, раз в полгода или в год. Решение должно приниматься собранием участников общества и оформляться соответствующим протоколом.

Дивиденды, которые выплачиваются раз в год, принято называть годовыми, а те, которые распределяются ежеквартально или каждое полугодие, – промежуточными.

Стоит обратить внимание на такой момент: если участники получили промежуточные дивиденды, а по итогам года ООО показало убыток, тогда все выплаченные средства теряют статус дивидендов и считаются простыми выплатами взносов физических лиц, которые подлежат соответствующему налогообложению. С дивидендов же страховые выплаты не удерживаются.

Также бухгалтерам добавится работы — им необходимо будет внести изменения в уже сданную финансовую отчетность. Поэтому большинство ООО проводят выплату по итогам года или же тогда, когда вышли на стабильные показатели доходности.

Порядок распределения прибыли

Свое решение о распределении части дохода участники ООО принимают на общем собрании и оформляют соответствующим протоколом. Проводить такое собрание можно только через 2 месяца после завершения отчетного года. В тексте протокола обязательно указывается размер дохода, который подлежит выплате, а также в какие сроки она будет происходить и в какой форме.

Как правило, доход распределяется пропорционально размерам взносов каждого участника в уставной фонд общества, но в уставе может быть прописан и другой порядок.

Как и всякая прибыль, дивиденды подлежат налогообложению. Налог с доходов удерживается юридическим лицом во время осуществления выплаты. Размер налога зависит от того, является участник общества резидентом или нет: для первых ставка составляет 13%, для вторых – 15%.

Несколько иным порядок выплаты вознаграждения будет в обществе, которое создано одним учредителем: получение дохода создателем ООО осуществляется на основании его единоличного решения, которое оформляется в письменной форме. Затем готовится приказ о выплате вознаграждения владельцу организации.

В соответствии с законом, выплата вознаграждения завершается не позже 60 дней с даты принятия такого решения. Если участник ООО не получил свою долю, он имеет право в течение 3 лет обратиться к обществу с требованием о получении своей прибыли.

Впрочем, в уставе может быть предусмотрен более длительный срок, в течение которого участник может получить свои дивиденды, но не более пяти лет с момента, когда завершился срок их выплаты.

Какие нужны документы

Чтобы получить дивиденды ООО, в 2021 году понадобятся решение единственного учредителя (или протокол собрания участников общества) и приказ об их начислении и выплате.

https://www.youtube.com/watch?v=kJuGKtBDobc

Распределение полученной прибыли и выплата вознаграждения не являются обязательными: нераспределенный доход можно направить на развитие ООО.

У многих часто возникают вопросы: Получить правильные ответы Вам поможет проверенный сервис от наших партнеров, компании «Моё дело»

Выплата прибыли осуществляется только в безналичной форме путем перечисления денег на счета участников общества. Это можно сделать с помощью платежного поручения или ведомости.

В день выплаты нужно обязательно перечислить подоходный налог с физлиц.

Конечно, в Налоговом кодексе РФ указано, что перечислить платеж в казну положено не позднее следующего дня до перечисления дивидендов, но большинство бухгалтеров не рекомендуют все откладывать на последний момент.

Кроме перечисления налогов в бюджет, обществу необходимо еще и отправить в фискальный орган декларацию по форме 2-НДФЛ, где должны быть указаны суммы всех выплаченных дивидендов. Подается декларация не позднее 1 апреля следующего года.

Пример расчета

Обязанность по удержанию налога с дивидендов лежит на ООО — именно оно является налоговым агентом. Расчет платежа в бюджет осуществляется по формуле:

Налог = Размер выплаты х % налога

Например, по результатам года общество получило прибыль в сумме 5 млн рублей. По решению участников ООО 50% прибыли нужно разделить между владельцами общества. Их всего двое, одному из них принадлежат 40% в уставе компании, другому, соответственно, — 60%.

В этом случае первому участнику начислят 1 млн рублей дивидендов, второму надлежит выплатить 1,5 млн рублей.

С начисленных сумм необходимо рассчитать 13% подоходного налога. В итоге первому участнику общества нужно выплатить 870 тысяч, второму – 1,305 млн рублей.

Распределение прибыли ООО: видео

💡 Видео

Дивиденды: когда выплачивать нельзяСкачать

Учет выплаты дивидендов и долей от прибылиСкачать

Как изменится порядок налогообложения дивидендов в 2023 году?Скачать

Как узнать дату выплаты дивидендов (отсечки (закрытия реестров))? | Календарь дивидендов по акциямСкачать

Порядок выплаты дивидендов и их учетСкачать

Дивиденды в АО: как утвердить и оформитьСкачать

Начисление и выплата дивидендов в 1ССкачать

Практика в 1С. Порядок выплаты дивидендов I Ботова Елена Витальевна. РУНОСкачать

Выплата дивидендов единственному учредителю ОООСкачать

Как правильно выводить прибыль из ОООСкачать

Выплата дивидендов имуществом. Как правильно оформить и исчислить налоги?Скачать

Как узнать дату выплаты дивидендов по акциям в Тинькофф ИнвестицииСкачать

Налогообложение и выплата дивидендовСкачать

Выплата дивидендов акционерным обществом в 2023 году. Классические алгоритмы и нюансыСкачать

Дивиденды: это что такое и как получать дивиденды по акциям | Дивидендная доходность от акцийСкачать

Дивиденды. Как заработать на дивидендах по акциям? ТрейдингСкачать

Начисление и выплата дивидендов в 1ССкачать