Форвардный контракт — определенный договор заключаемый между двух сторон о предстоящей доставке базисного актива. Имеющие место условия контракта, оговариваются во время его заключения. Выполняется форвардный контракт на основе данных условий и в поставленные сроки.

- Особенности заключения форвардного контракта

- Правовая особенность и типы форвардных контрактов

- Форвард – это оправданная возможность страхования прибыли. Перед заключением такого договора, оговариваются его важные условия, а именно:

- Определение форвардной цены

- Форвардный контракт. Хеджирование. Риски. Инвестиции

- Что такое форвардный контракт

- Особенности форвардного соглашения

- Основные компоненты форварда

- Пример, отражающий разницу между ценой поставки и форвардной ценой

- Позиции сторон форварда

- Виды форвардов

- Пример товарного форварда

- Пример финансового форварда

- Хеджирование форвардами

- Инвестиции с помощью форвардного контракта

- Нюансы отечественного форварда

- Риски форвардов, характерные для РФ

- Контракт форвардный

- Отличительные черты форвардных контрактов

- Типы форвардных контрактов

- Основные характеристики форвардных контрактов

- История форвардных сделок

- Специфика торговли контрактами

- Преимущества контрактов

- Недостатки контрактов

- Отличие фьючерс и форвардного контракта

- Форвардные валютные контракты

- Разновидности форвардных операций

- Что такое форвардный контракт?

- Ключевые особенности

- Характеристики форвардных контрактов

- 🎬 Видео

Особенности заключения форвардного контракта

Заключение форвардного контракта не предусматривает какие либо расходы, за исключением тех комиссионных, которые будут потрачены на оформление сделки, в случае если она производится при помощи посредника.

Заключается форвардный контракт, обычно с целью покупки или продажи необходимого актива, к тому же страхования поставщика или некого покупателя от потенциально нежелательного изменения цены. Контрагенты же, застраховываются от нежелательного развития событий, не имея возможности воспользоваться потенциально благоприятной конъюнктурой.

ТОП 3 ЛУЧШИХ БРОКЕРОВ БИНАРНЫХ ОПЦИОНОВ

— УВЕЛИЧИМ ВАШ ДЕПОЗИТ В 2 РАЗА: — ДАРИМ БЕСПЛАТНЫЕ ОПЦИОНЫ НОВЫМ ТРЕЙДЕРАМ: — 1 БЕЗРИСКОВАЯ СДЕЛКА В ПОДАРОК:

В условиях форвардного контракта оговорена обязательность исполнения, но не смотря на это контрагенты все же не застрахованы на 100 % от его неисполнения. К примеру в силу недобросовестности какого либо из участников сделки или банкротства фирмы. Поэтому перед тем как заключать сделку, необходимо убедиться в платежеспособности и репутации обеих сторон.

Также форвардный контракт могут заключать участники рынка, у которых цель — игра на разнице стоимости курса активов. Аналитик, совершающий покупку, рассчитывает на повышение цены на базисные активы, а аналитик, совершающий продажу, рассчитывает на понижение цены активов.

По своему основному предназначению, форвардный контракт считается индивидуальным типом контракта. По этой причине, другие рынки форвардных контрактов по большей доле активов развит плохо или не развит вообще. Исключение здесь может составлять форвардный валютный рынок.

При подписании форвардного контракта обе стороны оговаривают цену заключенной сделки. Такая цена именуется ценой поставки, после чего она остается постоянной на протяжении всего периода действия данного форвардного контракта.

С появлением форвардного контракта появилось понятие определенной форвардной цены. Относительно каждого временного интервала форвардная цена, для текущего базисного актива, является ценой поставки, отмеченной в контракте, подписанном к настоящему моменту.

Правовая особенность и типы форвардных контрактов

Разберем более подробно, правовые особенности форвардных контрактов. Как мы уже говорили, форвардный вид контракта, предполагает настоящую поставку какого либо товара, в качестве итогового результата.

Так как объектом форвардных сделок на бирже, служит реальный товар, то есть вещи, имеющиеся в распоряжении.

При всем этом, ссылка на действительность товара никак не должна ущемлять право продающего, на заключение контракта о реализации товара, который будет изготовлен или же приобретен лицом продающим товар в будущем.

Приводят в исполнение форвардный контракт, через некоторое время, уже после его непосредственного заключения.

Главной целью этого отлагательства исполнения обязательств относительно расчетам и поставке по форвардному контракту, является «страхование от курсового изменения валют», стоимости данного товара. Также второстепенной целью может стать — получение спекулятивного дохода.

Форвард – это оправданная возможность страхования прибыли. Перед заключением такого договора, оговариваются его важные условия, а именно:

— сроки— общее количество товара

— его цена, которая до наступления конкретного срока поставки не совершается.

Такое вид страхования рисков, называется на рынке хеджированием. Базовая цена товара по всем форвардным сделкам, отлична от его цены по кассовым сделкам.

Кроме того, она может устанавливаться как во время подписания контракта, так и во время расчета и поставок.

Стоимостью выполнения по форвардной сделке, (которая определяется на период ее осуществления) служит некоторое среднее биржевой показатель цены на данный товар.

https://www.youtube.com/watch?v=7Umd2GLYYNs

Форвардная цена, это результат оценки участниками валютных биржевых торгов всех возможных факторов, влияющих на рынок, и всех дальнейших перспектив развития сопутствующих событий на нем.

Соотношение цен в форвардных контрактах

— поставочный вид форвардных контрактов

— далее, расчетные форвардные контракты, другими словами, беспоставочные типы форвардных контрактов.

Что касается поставочных контрактов, то поставка по ним рассчитывается изначально, а взаимный расчет совершается путем оплаты одной из сторон получившийся разницы в стоимости товара или же ранее установленной суммы, на основании условий договора.

При работе с расчетными видами контрактов, доставки товара (т.е. базового актива) не предусматривается с начала заключения сделки. Такие контракты разрешают оплату проигравшей стороной установленной суммы денег, разницы между самой ценой, оговоренной в контракте и сложившейся в текущий момент ценой на рынке на конкретную дату.

Расчет по данной сумме (называемой еще вариационной маржой) производится на ранее назначенное время, как правило, по отношению к биржевой цене поставки базиса.

Определение форвардной цены

Исходя из теории, в процессе определения форвардной цены, обычно выделяют 2 концепции:

Первая заключается в том, что возникает форвардная цена как следствие предстоящих ожиданий всех участников срочной биржи, по отношению к предстоящей цене спота.

Второй тип концепции основывается на арбитражном методе. Согласно положениям первичной концепции, все участники экономических взаимоотношений стараются учесть и рассмотреть всю информацию, которой они располагают по отношению к предстоящей конъюнктуре и установить цену будущего спота.

Строится арбитражный подход на основах технической взаимосогласованности между текущей спотовой и форвардной ценами, которая устанавливается текущей рыночной ставкой без возможного риска.

В основе арбитражного подхода лежит следующее положение: на основе финансового решения, инвестор обязан быть безразличным в деле получения базового актива на спотовом рынке в настоящее время или по форвардному контракту в последующем.

На протяжении действия форвардного контракта доход по акциям будет или выплачиваться, или нет.

Если на протяжении действия контракта на акцию начисляется прибыль, то необходимо форвардную цену изменить на его величину, потому что подписав контракт, инвестор не получит свои дивиденды.

Более того, существует определение форвардной цены самой валюты, базирующейся на паритете % ставок, состоящее в том, что вкладчик обязан получать равный доход от размещения денежных средств под определенный процент без существенного риска в иностранной, и обязательно национальной валюте.

РЕКОМЕНДУЕМ ПОСМОТРЕТЬ:

Видео:Общие понятия: спот, форвард, фьючерс, опционСкачать

Форвардный контракт. Хеджирование. Риски. Инвестиции

Стороны заключают между собой различные соглашения, при которых взаимные обязательства должны быть выполнены в оговоренное время. Когда контракт заключается «наперед», то есть его объект должен будет поставлен в будущем, такое соглашение называют «форвардом».

Какими могут быть форвардные контракты, в чем их нюансы и возможный риск, как протекает «форвардная» сделка, вы узнаете из этой статьи.

Что такое форвардный контракт

Слово «форвард» (англ. «Forward») в переводе означает «вперед». Название характеризует главную особенность форвардных контрактов – приемлемые для обеих сторон условия сделки фиксируются еще до того, как она будет заключена.

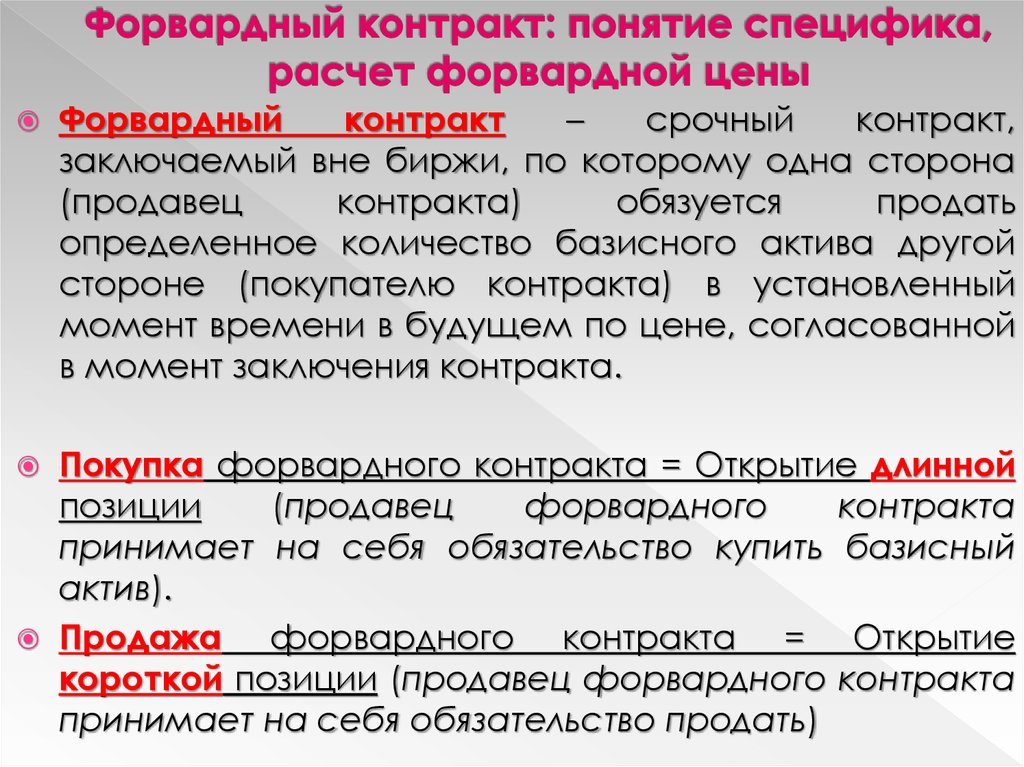

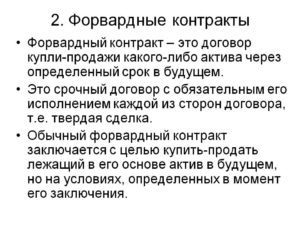

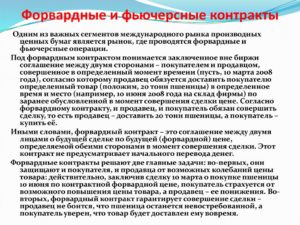

Форвардом или форвардным контрактом называется договор или соглашение, заключаемое без участия биржи, по поводу поставки оговоренного количества того или иного актива к определенному сроку по условиям, прописанным в момент заключения контракта.

https://www.youtube.com/watch?v=CwZb3wHW6C8

Смысл такого соглашения в том, что изначально обозначенные в нем условия не могут быть изменены ни одной стороной и гарантируются к выполнению на предусмотренную дату.

К СВЕДЕНИЮ! Формально продаваемый актив не ограничивается ценными бумагами, но на практике с помощью форвардных контрактов реализуется чаще всего валюта, а сторонами выступают кредитные организации, трейдеры, торговые и производственные организации. Также часто таким способом продается нефть.

Форвардный контракт заключают, когда предполагают, что стоимость актива может со временем измениться, то есть товар может обесцениться или резко подорожать. Сделка «наперед» снижает риск неблагоприятных последствий такой динамики.

Особенности форвардного соглашения

Определяющие признаки форвардного контракта и его отличия от других видов подобных соглашений:

- форвард заключают вне биржи, в отличие от сходного соглашения – фьючерса;

- срок форвардного договора может быть любым, о котором договорятся стороны;

- строгого стандарта форвардных сделок, в отличие от фьючерсных, не существует;

- отчетность по форвардным контрактам не обязательна;

- форвард нельзя разорвать или изменить ни одной стороне;

- имеют свободную форму относительно выражения воли клиентов;

- форвард не имеет обратной силы;

- стороны не несут трат на заключение форвардного контракта.

Главным минусом таких соглашений является недостаточная застрахованность партнеров. Несмотря на то, что сделка объявляется «твердой», в случае изменения конъюнктуры профит может превысить штрафные санкции и желание сохранить хорошую репутацию. В таких ситуациях не исключено неисполнение партнером принятых обязательств.

ВАЖНО! При заключении форвардных соглашений рекомендуется особенно тщательная проверка контрагентов на благонадежность.

Основные компоненты форварда

Форвардным контрактам присущи следующие базовые характеристики.

- Предмет контракта – реализуемый актив. Это может быть как реальный товар, так и финансовый инструмент (например, процентная ставка).

- Количество актива, подлежащего поставке. Должно быть указано в удобных клиенту единицах.

- Дата поставки актива, твердо зафиксированная и не подлежащая изменению. Желательно определить и время доставки актива.

- Цена поставки (исполнения) – сумма, которую платит покупатель актива продавцу (фиксируется в условиях контракта, не может быть изменена).

- Форвардная цена – та же цена поставки, но не неизменная, а определенная на конкретный временной момент.

- Цена форвардного соглашения – разница между форвардной ценой и ценой поставки. Ее бывает необходимо вычислить, если форвардный контракт является объектом перепродажи на вторичном рынке. В таких условиях в качестве первого показателя берется форвардная цена в момент перепродажи контракта.

ОБРАТИТЕ ВНИМАНИЕ! Форвардную цену можно назвать ценой поставки контракта, заключенного в данный временной момент.

Пример, отражающий разницу между ценой поставки и форвардной ценой

Форвардный контракт 1 на поставку акций компании «Альфа» в пользу компании «Бета» 10 сентября 2021 года был заключен 1 июня 2021 года. Ценовое условие – 120 руб. за акцию. В этот день цена поставки совпадает с форвардной. 1 июля акции котируются по 130 руб. Цена поставки осталась прежней (она не меняется), форвардная цена стала 130 руб.

В этот день «Альфа» заключила форвардный контракт 2 на продажу еще одной партии акций на ту же дату. В контракте 2 цена поставки будет уже 130 руб., так как она изменилась на рынке. 10 сентября 2021 года акции «Альфы» котируются по 110 руб. Это будет форвардной ценой. Но компания «Бета» должна будет заплатить цену поставки – по контракту 1 это будет 120 руб.

за акцию, а по контракту 2 – 130 руб. за акцию.

Позиции сторон форварда

В зависимости от того, преобладают ли для определенной стороны требования или обязательства, может быть выбрана соответствующая позиция форвардного договора:

- короткая позиция продавца означает большее количество проданного базового актива по сравнению с приобретенным (обязательства превышают требования);

- длинная позиция покупателя – количество приобретенного превышает количество реализованного (требования превышают обязательства).

Сторона, занимающая короткую позицию, предполагает, что рыночная цена актива понизится, поэтому нужно срочно его продавать, пока она не упала критично низко. Такую политику называют игрой на понижение.

https://www.youtube.com/watch?v=xKckrrIdrqc

А сторона с длинной позицией рассчитывает на рост цен, поэтому предпочитает купить с надеждой на будущее (игра на повышение).

Виды форвардов

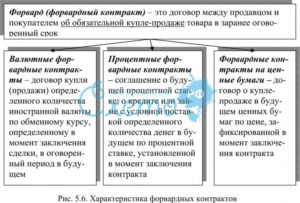

Применяется три вида форвардных соглашений:

- поставочные – то есть базовый актив, оговоренный в контракте, должен быть действительно доставлен и передан от продавца покупателю;

- расчетные – актив в реальности не передается, а в указанную дату происходит зачет и компенсация разницы между его рыночной стоимостью и зафиксированной в соглашении;

- валютные – стороны обмениваются валютой, курс которой остается неизменным.

По виду базового актива форварды можно разделить на 2 группы.

- Товарные форварды – подразумевают материальный предмет купли-продажи, такой как:

- энергетические ресурсы;

- металлы;

- продукция сельского хозяйства и т.п.

- Финансовые форварды – базовый актив представляет собой финансовый инструмент:

- валюта;

- процентные ставки;

- акции;

- другие ценные бумаги и фондовые ценности.

Если принять во внимание стороны контрактов, можно выделить:

- форварды между банковскими организациями либо между банком и клиентом;

- форварды между торговыми и производственными предприятиями.

Пример товарного форварда

Трейдер изучает ситуацию на рынке ценных металлов и предполагает, что цена на платину, на дату его исследования составляющая около 1600 рублей за грамм, будет расти.

Он заключает форвардный контракт на покупку платины по цене 1700 рублей за грамм на срок 3 месяца. Через указанное время котировка платины составляет 1900 рублей за грамм. Трейдер купит платину по зафиксированной в контракте цене 1700 руб.

, сразу же продаст по 1900 рублей и будет иметь чистую прибыль в 200 рублей на каждом грамме ценного металла.

Пример финансового форварда

Клиент хочет продать банку 10 000 евро, но не сейчас, а через полгода. Он заключает с банковской организацией валютный форвардный договор. На момент заключения договора курс евро составлял 63 рубля.

По правилам договора, необходимо внести задаток в оговоренном размере, устраивающем стороны, пусть это будет 20%. Клиент вносит на счет банковской организации 2 000 евро по указанному курсу. Спустя 6 месяцев вследствие изменений в политической ситуации курс евро составляет 70 рублей.

Клиент вносит оставшуюся сумму – 8 000 евро, а банк выплачивает ему деньги в рублях по выросшему курсу.

Хеджирование форвардами

Хеджирование – это механизм снижения контрактных рисков. Он предусматривает открытие финансовых сделок, которые смогут компенсировать потери, если рынок повернется неблагоприятной стороной. Цель хеджирования – минимизировать возможные потери при колебаниях рыночной конъюнктуры.

Например, при валютных торгах не всегда можно предположить, вырастет или упадет курс. Предположим, прибыль по контракту будет в случае повышения. В данном случае, хеджирование будет заключаться в заключении параллельно с этим такого контракта, который даст выигрыш при понижении курса. Естественно, что прибыль при этом будет меньше, зато меньше и возможный убыток.

В практике хозяйственной деятельности принято хеджировать следующие виды рисков:

- валютный, возникающий вследствие колебаний курсов;

- процентный, причина которого лежит в изменении котировок ценных бумаг;

- товарный, связанный с динамикой цен, инфляцией и др. экономическими факторами.

ВАЖНО! Ключевой принцип хеджирования – снижение рисков, но не возможность воспользоваться ситуацией с целью получения дополнительной прибыли.

Пример форвардного хеджирования. Предприниматель планирует в будущем квартале закупить за рубежом импортные товары. Для совершения этой сделки ему нужна будет валюта.

Но неизвестно, каким будет курс через несколько месяцев, и бизнесмен принимает решение о хеджировании с помощью форварда. Он заключает с банком форвардный договор о покупке валюты по текущему курсу.

Теперь он застрахован от убытков в случае роста котировки валют, но не сможет получить прибыль, если цена валюты снизится.

ВНИМАНИЕ! Форвардный контракт – только один способ для хеджирования. Для управления рисками применяются также фьючерсы, опционы, свопы и другие финансовые инструменты.

Инвестиции с помощью форвардного контракта

Можно вкладывать деньги, не покупая и продавая сами активы, а делая это только с обязательствами. Форвардный контракт является очень удобным средством для таких инвестиций.

https://www.youtube.com/watch?v=lZHoMSFlD40

Поскольку условия форварда не стандартизированы, их можно подобрать таким образом, что они будут полностью повторять условия реализации самого базового актива, например, акций.

При подписании контракта акции стоят определенную сумму. Затем трейдер продает контракт, получив за него стоимость акций на момент реализации.

Таким образом, контракт выступил производным инструментом, позволяющим снизить инвестиционные расходы, неизбежные на бирже.

Нюансы отечественного форварда

В зарубежной практике форвардные сделки распространены значительно больше, нежели в РФ. Многие экономисты не признают уровень таких контрактов выше, чем в пари или азартной игре. Тем не менее, форвард все активнее занимает место в российской экономической практике.

Законодательная база по форвардным контрактам закладывалась около 20 лет назад в следующих нормативных актах:

- инструкции Банка РФ от 22 мая 1996 г. № 41 «Об установлении лимитов открытой валютной позиции и контроле за их соблюдением уполномоченными банками Российской Федерации» – для совершения форвардных сделок между банками либо между банком и клиентом;

- Положение Банка Российской Федерации от 21 марта 1997 года № 55 «О порядке ведения бухгалтерского учета сделок покупки-продажи иностранной валюты, драгоценных металлов и ценных бумаг в кредитных организациях» – дает определение форвардной сделки как соглашения, обязательства по которому осуществляются с отсрочкой не менее 3 дней после заключения;распоряжение Правительства РФ от 10 июля 2001 года № 910 «О Программе социально-экономического развития Российской Федерации на среднесрочную перспективу (2002 — 2004 годы)» – позволяло признавать сделки с отсроченным исполнением как пари.

Риски форвардов, характерные для РФ

Приравнивая форвардные сделки к играм и пари, специалисты настаивают на их преимущественно рисковом характере – невозможности стопроцентно рассчитать результат и большом влиянии на них случайных событий. Смысл такого приравнивая – в отсутствии судебной защиты таких сделок, ведь пари – дело добровольное, в отличии от контрактов, где неисполнение обязательств предусматривает определенные санкции.

Постановление Конституционного Суда РФ от 16 декабря 2002 г. № 282-О указало на неправомерность отнесения форвардных сделок к пари и отказа по поводу них в судебной защите, поскольку риск в играх и пари и при форварде имеет разную природу.

- Игровой риск создается азартом самих игроков, а при форварде риск имеет предпринимательский характер и связан с особенностями рынка, не неся на себе черт конкретных участников.

- В отличие от цели игры и пари – насладиться процессом, по возможности получив выгоду, основная цель сделки, как у любой предпринимательской деятельности – получение прибыли, по возможности уменьшив риски.

Последние законодательные изменения гласят: если хотя бы одна из сторон форвардной сделки является юридическим лицом, имеющим лицензию на банковские операции или рыночную деятельность, то форвардные сделки с ним будут обеспечены защитой в суде.

К СВЕДЕНИЮ! За рубежом форвардные сделки весьма распространены и защищены законодательно, а в нашей стране этот рыночный сегмент нуждается в дальнейшем совершенствовании и развитии.

Видео:Форвардный контракт ВведениеСкачать

Контракт форвардный

Добавлено в закладки: 0

Что такое форвардный контракт? Описание и определение понятия.

Форвардный контракт – это двустороннее соглашение о продаже (приобретении) основного актива, которое составляют по стандартной форме.

Это соглашение должно удостоверить, что одна сторона в определенное время обязуется продать или приобрести на установленных условиях актив. Цена продажи, которая в будущем состоится, при этом фиксирована, и устанавливается в течение заключения контракта.

Есть несколько типов форвардных контактов: на приобретение акций или поставки по определенной цене, на поставки товара, на обмен валютами по согласованному курсу.

https://www.youtube.com/watch?v=xOOtK05rytY

Форвардный контракт (форвард) — договор (производный финансовый инструмент), согласно которому продавец (одна сторона) обязуется в срок, определенный договором, передать базовый актив (товар) покупателю (другой стороне) или выполнить альтернативное денежное обязательство, а покупатель должен принять и оплатить данный базовый актив, и (или) по условиям которого у сторон появляются встречные денежные обязательства в размере, который зависит от значения показателя основного актива на момент выполнения обязательств, в течение и в порядке срока или в срок, который установлен договором.

Рассмотрим, более детально, что значит форвардный контракт.

Форвардный контракт — это срочный контракт, обязательный для выполнения, соответственно с которым продавец и покупатель соглашаются на поставку товара оговоренного количества и качества или валюты в будущем на определенную дату.

Валютный курс, цена товара, и прочие условия фиксируют в момент оформления сделки.

Форвардные сделки в отличие от фьючерсных контрактов не являются стандартизованными.

Отличительные черты форвардных контрактов

- Они являются необращающимися и имеют обязательную силу;

- Составляются, учитывая конкретные требования клиента и не являются объектом обязательной отчетности;

- Во время переговоров необходимо определить: качество поставляемого актива, размер контракта, дата и место поставки.

Главное преимущество данных контрактов — фиксация на будущую дату цены. Основной недостаток — к расчетному дню при изменении цен в любую сторону контрагенты разорвать его не могут.

Типы форвардных контрактов

Форвард может быть поставочным или расчетным.

- Беспоставочный (расчетный) форвард (NDF) не оканчивается поставкой основного актива.

- Поставочный форвард (DF) оканчивается поставкой основного актива и полной оплатой на условиях договора (сделки).

Сделка с отсроченными обязательствами (срочная внебиржевая сделка) является поставочным форвардом.

Форвард с открытой датой — форвардный контракт, согласно которому не определяется дата исполнения (дата расчетов).

Форвардная цена актива — текущая цена форвардных контрактов на соответствующий актив. Устанавливают в момент оформления форвардного контракта. Расчёты меж сторонами по форвардному контракту проходят по данной цене.

Основные характеристики форвардных контрактов

Дата, когда подписывается форвардный контракт, впоследствии именуется датой соглашения. Число, определенное сторонами как время реализации договоренности, впоследствии именуется датой платежа либо расчета.

Промежуток времени от даты подписания договора до даты расчета называется форвардным. Подобные договора вполне могут заключаться на любые термины и объемы капитала, ведь все зависит только лишь от потребностей каждой из выступающих сторон.

Наиболее эффективными принято считать форвардные сделки, стоимость которых начинается с 5 миллионов долларов. Однако, стоит упомянуть, что в рамках международного срочного рынка суммы контрактов колеблются от 1 до 100 миллионов долларов.

Каждый из упомянутых выше параметров (даты и прочее) определяются сугубо в индивидуальном режиме. Никаких ограничений в данном вопросе нет.

При помощи предварительного определения итоговой стоимости контракта удается осуществить хеджирование рисков. Устанавливая стоимость финансового инструмента, и продавец, и покупатель полностью освобождаются на форвардный период от риска изменения рыночной стоимости.

Сделка не дает никакой возможности для приобретения определенных выгод. Продавец со своей стороны не имеет материального преимущества в случае роста стоимости актива на рынке, а покупатель, в свою очередь, не имеет финансовой выгоды в результате падения того же актива.

Одна из сторон вправе отказаться от своих обязательств в том случае, когда упомянутая ситуация имеет место, потому, что получает возможность на более выгодных условиях совершить сделку. Контракты определяются как твердые срочные сделки.

Именно обязательство по выполнению своей части договоренности и лежит в их основе, без данной особенности инструмент бы перестал существовать как направление хеджирования рисков.

История форвардных сделок

Впервые форвардные сделки появились приблизительно 400 лет тому назад. Тогда они носили формат договоренностей о продаже будущего урожая. Последние десятилетия особой популярностью начали пользоваться контракты, основным предметом по которым выступали именно финансовые инструменты.

По сути финансовый форвардный рынок является внебиржевым. Ведь биржевая торговля неприемлема в виду индивидуальных условий заключения договоренностей. Формальное участие в торговле контрактами могут принимать любые субъекты хоздеятельности.

Однако, в жизни выбор партнера происходит очень аккуратно и внимательно, что позволяет существенно снизить риск срыва поставок.

https://www.youtube.com/watch?v=SJ6e6-qCZ3Y

В большинстве случаев участниками договоров обычно выступают крупные банки и пенсионные фонды, страховые предприятия, имеющие положительную репутацию. Стоит упомянуть, что на определенные виды сделок могут накладываться некоторые ограничения.

Для примера можно вспомнить форвардные сделки по кредиту, в рамках которой одна сторона должна иметь открытую кредитную линию в той компании, которая выступает второй стороной в договоренности.

Как участники торгов могут выступать и индивидуальные предприниматели, однако они обязаны, в таком случае, иметь мощную материальную базу и быть достаточно активными участниками всемирной финансовой жизни.

Одними из самых активных игроков форвардного рынка выступают банки. Они достаточно активно используют возможности заключения форвардных контрактов на приобретение валюты для хеджирования личных рисков, связанных с варьированием стоимости финансовых инструментов.

Финансовые организации предлагают такой вид договоренности с подобной целью и личным клиентам.

Во многом при помощи широких финансовых возможностей в области распределения и привлечения материальных ресурсов, банки, в отличии от иных участников торгов, избегают существенных потерь даже тогда, когда рыночная стоимость не играет на руку.

Благодаря заключению двух противоположных контрактов, банк может без проблем перекрывать убыток от одной сделки прибылью от иной. Банки могут выступать также и в виде посредников, которые могут предоставить помощь в поиске участников рынка с противоположными желаниями.

Специфика торговли контрактами

Четко организованной структуры торговля форвардными контрактами совершенно не имеет.

Ведь небольшая конкуренция в этой отрасли деятельности дает банкам некоторые преимущества в виде возможности навязывать другим участникам договоренностей своих условий партнерства.

Доход, который могут принести форвардные валютные контракты, по большей степени находится в зависимости от умения прогнозировать будущую цену актива, являющегося основой соглашения.

Конечно, банки находятся в выигрыше, потому, что имеют доступ к огромному объему информации, и они располагают профессиональными аналитиками. Это, в свою очередь, приводит к формированию масштабного и активного рынка предложений, внебиржевого фондового рынка.

Форвардные контракты подписываются не только лишь на реальную сумму средств, но и на условную. Последняя ситуация, после реализации договоренности при возникновении разницы в контрактной и рыночной стоимости базового актива, гарантирует одной из сторон обязательную выплату другой стороне только ценовую разницу.

Фактического обмена валют, акций, ценных бумаг и прочих финансовых инструментов не происходит.

Преимущества контрактов

Форвардный контракт – это есть универсальный финансовый инструмент, имеющий определенные существенные преимущества перед другими, ему подобными.

Главное достоинство сделки состоит в ее индивидуальном характере, что дает возможность очень профессионально осуществлять хеджирование рисков.

Форвардные договоренности не предусматривают изымание дополнительных средств, таких как комиссионные. Если говорить о привилегиях для банков, можно выделить возможность установления стоимости базового актива и диктовку своих условий договоренности, в виду того, что операции носят внебиржевой характер.

Недостатки контрактов

Основным минусом контракта выступает отсутствие возможности для маневров. Ведь обязательство сторон выполнить свою часть договоренности не дает раньше установленной даты возможность расторгнуть контракт или как-либо видоизменить его условия.

Ввиду отсутствия вторичного форвардного рынка, перепродажу контракта становится совершенно невозможной. Это, в свою очередь приводит к определенно низкой ликвидности инструмента при очень высоком показателе риска невыполнения одной из сторон своих обязательств.

Жесткие рамки торговли вынуждают участников рынка искать разные лазейки.

Так, например, сейчас достаточно широкое распространение получила практика заключения контрактов, в которых предусмотрена возможность расторжения договоров по согласию двух сторон либо по инициативе одной стороны, однако с обязательством последующей выплаты компенсации.

https://www.youtube.com/watch?v=bNgDzVCClvY

Количество участников форвардного рынка жестко ограничено целым рядом норм и стандартов. Для того чтобы приобрести или продать контракт форвардный участники торговли обязаны иметь кредитную линию, высокий рейтинг и, конечно же, стабильные финансовые контакты с банками.

Недостатком форвардных сделок для участников также является ограниченная возможность выбора банка-партнера, поэтому приходится принимать условия, выдвигаемые финансовыми заведениями по факту. Некоторые сложности вызваны и поиском партнеров, так как найти сторону, готовую занять обратную позицию не очень-то и просто.

Такая ситуация приводит к недостаточной популярности и активности рынка форвардных контрактов.

Отличие фьючерс и форвардного контракта

Контракты на будущую стоимость – это форвард и фьючерс. Однако, между ними есть существенное отличие. Форвардный контракт заключается между покупателем и продавцом, а основной целью партнерства является реальная поставка актива.

Форвардные договоренности реализуются в масштабах внебиржевого рынка, что вызывает невысокую ликвидность инструмента по сравнению с фьючерсами.

Таким образом, достаточно не просто найти покупателя на тысячи тонн металла, когда он уже не актуален для конкретного завода.

По сравнению с форвардом, фьючерс выступает в роли стандартизованного контракта, главная задача которого заключается в спекуляции. О реальных поставках даже не стоит и говорить. Форварды и фьючерсы, вне зависимости от внешнего кажущегося сходства, используются с совершенно противоположными целями.

Под понятием «стандартизованный» имеется в виду четкое ограничение количества товара условиями биржи. К торговле допускаются только целые лоты. К примеру, лот меди — это 2500 фунтов, а пшеницы – 136 тонн.

Опционы, форварды и фьючерсы – это финансовые инструменты, но цель их существования разная, что и определяет специфику применения.

Форвардные валютные контракты

Общая характеристика форвардного контракта валютного типа предусматривает предварительное уточнение условий партнерства по следующим параметрам:

- валюта контракта;

- сумма сделки;

- обменный курс;

- дата платежа.

Продолжительность форвардных сделок может колебаться от 3 дней до 5 лет. Самым распространенным термином контрактов являются сроки в 1, 3, 6 и 12 месяцев с момента заключения договора. По своей сути форвардный валютный контракт относится к категории банковских операций. Он не есть стандартизованным, и может быть адаптирован для любой ситуации.

Рынок форвардных сделок, продолжительностью не более полугода в доминирующих валютных парах, вправе считается достаточно стабильным. И напротив, тот сегмент рынка, в рамках которого сделки заключаются сроком на 6 и более месяцев, отличается нестабильностью.

Любая реализованная долгосрочная сделка может стать причиной существенного колебания курсов на валютном рынке.

Разновидности форвардных операций

Контракт форвардный может быть представлен в двух форматах:

- Простая форвардная сделка, или, другими словами соглашение аутрайт. Это единичная конверсионная операция, имеющая конкретную дату валютирования, которая отличается от даты спот. Такая ситуация не предусматривает одновременную обратную сделку. Стороны заключают между собой договор, в котором оговаривается предоставление определенной суммы на конкретно установленный срок и по фиксированному курсу. Данный формат операций достаточно широко применяется для страхования против колебания курса.

- Сделки своп. Это тандем противоположных сделок конверсионного типа, имеющих разные даты валютирования. Валютные операции между банками выступают в роли своеобразной комбинации между приобретением и продажей одной валюты, однако в совершенно разные промежутки времени. Определенная сумма в эквиваленте одной валюты одновременно и продается, и покупается на рынке на четко установленный срок и наоборот.

Когда речь идет о форвардных контрактах, необходимо уточнить, что в таковых типах соглашений используется специализированный форвардный курс, кардинально отличающийся от курса спот. Причина этого заключается в отличии между процентными ставками по депозитам, предлагаемыми разными государствами. Для вычисления форвардного курса применяется специальная формула.

https://www.youtube.com/watch?v=cW53o7xxVhI

Мы коротко рассмотрели что такое форвардный контракт, его особенности, виды, историю и характеристики. Оставляйте свои комментарии или дополнения к материалу.

Видео:ФОРВАРДНЫЙ КОНТРАКТ - ЭТО...ДЛЯ ЧЕГО ОН НУЖЕН? ПЛЮСЫ ИМИНУСЫСкачать

Что такое форвардный контракт?

При долгосрочных финансовых отношениях существует риск убытков из-за изменившихся курсов валют, стоимости сырья или товара. Компенсировать недополученную прибыль, вернуть затраты в случае форс-мажора позволяет форвардный контракт. Он тоже представляет некоторый риск для договаривающихся сторон, зато позволяет гарантировать безопасность инвестиций.

Этот финансовый инструмент применяется тем чаще, чем больше сроки исполнения обязательств. Форвардный контракт простыми словами — это договор, закрепляющий стоимость товаров, сырья, передаваемых между компаниями в течение срока его действия. Термин произошел от английского Forward Contract (в переводе означает «будущий контракт»).

Стороны договариваются о фиксированной цене товара или сумме денежных переводов независимо от ситуации на рынке, изменений курсов, стоимости.

Предметом договора могут стать объемы поставок, сроки исполнения или валютные курсы. Последнее применяется чаще всего из-за нестабильного положения некоторых национальных валют (например, российского рубля по отношению к доллару США).

Предположим, что на момент начала действия договора цена форвардного контракта была равна нулю. С течением времени она будет неизбежно меняться в ту или иную сторону в соответствии с изменениями цен на сырье или валютных курсов и т.п.

Таким образом возникает как абсолютное, так и процентное значение стоимости. Ценность форвардного контракта как финансового инструмента определяется путем вычисления разницы между стартовой ценой активов и ее уровнем на день расчетов.

Ключевые особенности

Помимо риска убытков, форвард позволяет получить повышенную прибыль. Например, валюта выросла, вызвала рост стоимости сырья / товаров — в минусе окажется поставщик. Вторая же сторона договора после производства продукции получит прибыли больше запланированного (в валюте, «родной» для поставщика). Она станет ощутимой сразу после коррекции котировок или их возврата на прежний уровень.

Типовые форвардные контракты на валюту обладают особенностями:

- заключение вне биржи (в отличие от основного договора);

- сделку невозможно расторгнуть или изменить в одностороннем порядке;

- свободный срок действия договорных отношений;

- затраты несут лишь в случае необходимости компенсации разницы цен.

Еще одной особенностью форвардного контракта является отсутствие гарантии выполнения. При его заключении больше рассчитывают на желание партнеров сохранить хорошую репутацию.

После неисполнения обязательств будет сложно найти новых желающих работать с такой компанией.

Но при оценке ситуации одна из сторон может посчитать более выгодным отказаться от контракта для исключения риска банкротства.

Характеристики форвардных контрактов

Нормативная база по валютным форвардным контрактам содержит понятия, задающие стандарты в практике их применения. Благодаря внедрению фиксированного количества характеристик стороны договариваются на понятном друг другу «языке».

Ключевые моменты:

- Базовый актив — реальный товар, ценные бумаги, металлы, валюта (любая ценность, предмет договора).

- Количество поставляемого базового актива — используется метрика, характерная для него (тонны, рубли, кубометры).

- Дата поставки.

- Цена, оплачиваемая продавцом.

Перечисленные показатели обычно являются фиксированными и не меняются вплоть до момента исполнения основного договора. Но есть и переменные значения. Это форвардная цена — стоимость на текущий момент или дату фактической поставки. И цена контракта, вычисляемая как разница между базовой и форвардной стоимостью.

🎬 Видео

Форвардный контракт. Подробное объяснение.Скачать

Отличие фьючерсного контракта от форвардного, особенности и рискиСкачать

💰 ФОРВАРДНЫЙ КОНТРАКТ ЧТО ЭТО И КАК РАБОТАЕТ. FORWARD В IPO.Скачать

7.3 Форвардный контракт ОпционыСкачать

6.1. Понятие и виды сделокСкачать

Внешнеэкономический контракт. Основные понятия.Скачать

Лекция 8.2. Договоры. Классификация и основные видыСкачать

Лекция 8.1. Договоры. Понятие, условия, формаСкачать

Урок 2 1 Форвардный и фьючерсный контрактСкачать

Все ценные бумаги понятным языком за 8 минутСкачать

9.9. Хеджирование валютных рисков (форвардный контракт, фьючерсный контракт)Скачать

Форвардный контракт. Трейдинг для начинающих.Скачать

Фьючерсный контракт: введениеСкачать

Форвардный контракт forward contract что этоСкачать

Что такое дериватив | Дериватив на квартиру | Форвардный контрактСкачать

6.5. Представительство и доверенностьСкачать

5.1 Хеджирование. Форвардный контракт и его ценаСкачать