Управление рисками, понижение уровня их действия представляют приоритетное направление менеджмента организации в условиях влияния разнообразных обстоятельств на работу компании.

- Принципы системы по управлению рисками

- Приемы и методы управления

- Управления рисками на предприятии

- Служба риск-менеджмента на предприятии

- Методы управления рисками: используем наиболее оптимальные

- Основные методы управления рисками

- Уклонение от риска

- Локализация риска

- Диверсификация риска

- Компенсация риска

- Управление рисками на вашем предприятии

- Процесс организации

- Методы управления финансами

- Инструментарная база управления рисками

- Способы управления рисками и их содержание

- Перенос и передача риска

- Уклонение от риска и избежание

- Самострахование

- Распределение и диссипация риска

- Диверсификация деятельности

- Диверсификация инвестиций

- Лимитирование концентрации риска

- Прямое директивное управление риском

- Страхование риска

- Хеджирование риска

- 💥 Видео

Принципы системы по управлению рисками

Выстраивание системы для управления угрожающими и проблемными ситуациями основывается на некоторых принципах:

- Комплексности, при которой предусматривается взаимодействие всех подразделений предприятия для определения и оценки угроз по видам и направлениям деятельности.

- Непрерывности. Постоянное наблюдение и контролирование рисков важны в условиях изменяющихся ситуаций и условий работы в организации, появления новых типов угроз, в отношении которых требуются контроль и анализ развития.

- Интеграции. Оценка интегрального риска обеспечивает взвешенную оценку влияния на коммерческую деятельность полного набора потенциальных рисков с учетом их взаимосвязей (изменение стоимости товара, проблемы с контрагентами, налоговые запреты, техногенные аварии).

Приемы и методы управления

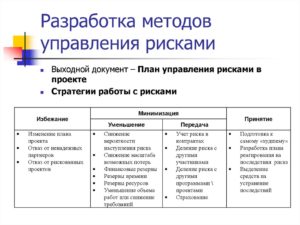

Методы управления рисками отличаются разнообразием, обусловленным многочисленными вариантами ведения предпринимательской деятельности, но их можно объединить в несколько однородных групп.

Приемами и средствами для разрешения проблемных ситуаций, применяемыми на предприятии, считаются методы:

- Избегания риска, при котором имеет место отказ от мероприятий и процессов, которые могут стать причиной более существенных проблем (реализация проблемного актива, уход с рынка, отказ от работы в проекте с неясным результатом). Консервативный метод не имеет широкой востребованности, поскольку в результате получается потеря выгоды из-за отказа от исполнения некоторой деятельности.

- Удержания риска, связанный с самострахованием (переводом на себя риска) путем создания резервов для покрытия потенциальных потерь (убытков).

- Передачи риска в форме:

- аутсорсинга (передачи компанией функций непрофильного типа сторонним организациям), позволяющего снизить уровень проблемы за счет уменьшения расходов по переданным видам работ и повысить эффективность работ в целом;

- страхования, при котором заключаются договора со страховыми организациями, покрывающими риски за счет выплаты возмещения при страховой ситуации;

- хеджирования или страхования от неблагоприятного колебания состояния на рынке в виде указания в договоре жестких критериев по проводимой сделке (по цене на продукцию, курсу приобретения валюты).

- Уменьшения риска. Предприятие не избегает угрожающей ситуации, а пребывает в зоне ее действия и пытается влиять на ее купирование, используя диверсификацию деятельности, формирование провизий (резервов), установление ограничений (по производственным циклам).

Выявленные проблемы анализируются с количественных и качественных позиций по шансам на их появление и величине потенциального ущерба.

После чего определяется степень толерантности для организации, то есть максимальный размер ущерба (наибольший риск), который в силах понести предприятие в конкретный момент.

По мере развития организации и в зависимости от ее стратегических направлений указанный показатель следует постоянно пересматривать.

Выбирая метод, направленный на понижение степени угрозы, важно выдерживать оптимальное соотношение между предельными расходами для реализации идеи и их соответствием предельной выгодности. В реальности чаще придерживаются критерия наименьших затрат для понижения уровня угрозы до приемлемого показателя.

Внимание! Инструменты, применяемые при управлении рисками, имеют разную эффективность. Поэтому на практике используют комбинации указанных инструментов, отдавая предпочтение более выгодным в каждый конкретный момент деятельности.

Управления рисками на предприятии

Определяя конкретное направление и способы для разрешения проблемы, предприятие должно придерживаться соблюдения следующих условий:

- управление рисками должно сочетаться с корпоративной стратегией, принятой в организации;

- для решения проблемы опасны действия в пределах, превышающих размер собственного капитала;

- неразумно подвергать угрозе многое ради сомнительного выигрыша в незначительном;

- важен тщательный анализ для предугадывания возможных последствий проблемы;

- принятый вариант должен быть экономически обоснованным, основанным на достоверной информации и не оказывающим отрицательного действия на итоговые показатели хозяйственного функционирования предприятия;

- принимаемые решения должны основываться на учете объективных показателей сферы, где ведется деятельность предприятия.

Управление рисками начинается с выяснения целей. Для этого используются методы, сочетающие прогнозирование возможностей и потребностей организации и анализ рынка, конъюнктуры, планов развития бизнеса.

https://www.youtube.com/watch?v=cDjsrZwkwH0

На основе полученных сведений разрабатываются экономико-математические модели функционирования организации, проводится анализ полученных статистических данных по качественным и количественным параметрам. На конечном этапе в ходе сопоставления действенности различных вариантов развития и методов действия выбирается оптимальный набор мер для управления рисками.

Важно! Итоговые показатели, формируемые на определенном этапе исследования и управления, используются в качестве начальной информации для следующих аналогичных процедур, образуя непрерывную и поступательную систему по принятию решений. Подобная организация процесса позволяет своевременно корректировать комплекс применяемых методов воздействия на проблемы, обеспечивая тем самым максимальный эффект в достижении производственных целей организации.

Служба риск-менеджмента на предприятии

В начальный период дополнение структуры организации системой по управлению рисками включает создание подразделения риск-менеджмента, выявления его места в организационной структуре предприятия, обязанностей и прав работников.

В качестве главных функций указанного подразделения в организации следует выделить:

- определение и анализ типа угрозы, оценку ее вероятности и размеров;

- разработку и внедрение мер для предупреждения и минимизации рисков;

- выработку механизмов ликвидации последствий (убытков) и восстановление предприятия (кризисное регулирование).

Получая необходимую для анализа информацию о текущем состоянии и прошлых периодах работы, служба риск-менеджмента производит реальную оценку динамики показателей работы предприятия при постоянном влиянии разного вида факторов внутри и извне (экономических, политических).

В ходе анализа определяются потенциальные зоны рисков, сопутствующих работам в организации, прогнозируются потенциальные выгоды и негативные изменения от воздействия выявленных проблемных факторов.

Использование конкретного метода для анализа связано с рядом факторов:

- для каждого типа рассматриваемого риска действенны определенные методы анализа и особенности их проведения;

- значимая роль в анализе отводится величине и качеству исходных показателей (данных);

- для результатов анализа чрезвычайно важен учет динамики именно показателей, воздействующих на степень угрозы;

- выбор метода для ведения анализа должен производиться с учетом доступности прошлых периодов по используемым данным и дальности периода прогнозирования показателей, действующих на изменения риска;

- имеют значение элемент срочности и технические условия для выполнения анализа;

- должны учитываться указания контролирующих органов государства по формированию отчетных сведений по рискам.

Итогом разностороннего анализа служит вероятностный прогноз рыночной конъюнктуры с учетом возникновения ряда рисков.

Продолжением аналитической работы соответствующего подразделения выступает создание программы мер и процедур по управлению вероятностными угрозами, учитывающей:

- вероятность и сумму потенциального ущерба;

- имеющиеся и предлагаемые службой механизмы по понижения угрозы и их эффективность;

- практическую возможность по реальному выполнению мероприятий с учетом имеющегося лимита ресурсов;

- соответствие принимаемых к внедрению мероприятий действующим нормативным актам и планам по развитию предприятия.

Подготовленная программа в обязательном порядке проходит утверждение руководством компании и учитывается при подготовке финансовых и производственных планов организации.

Важно! При реализации утвержденных мероприятий подразделение риск-менеджмента должно проводить непрерывный анализ эффективности исполняемых мероприятий, а при необходимости использовать меры для корректировки процедур и минимизации угроз.

При исполнении утвержденного комплекса мер следует накапливать всю информацию о недостатках и сбоях в программе, возникающих в ходе работы, с передачей в службу менеджмента. Данный подход на базе использования возникающей новой информации обеспечивает разработку следующих программ по уменьшению угроз на более высоком качественном уровне.

Видео:Что такое риск? 3 вида риска и как количественно оценивать каждый из нихСкачать

Методы управления рисками: используем наиболее оптимальные

Из этой статьи вы узнаете:

- Какие бывают методы управления рисками

- Какой выбрать метод управления рисками

- Как управлять неопределенными рисками

Обычно экономические оценки имеют прогностический характер, поэтому даже верно принятое решение может дать отрицательный результат. Каждый руководитель должен предвидеть возможный риск, принимая меры для его уменьшения и возмещения будущих потерь.

Именно в этом состоит суть риск-менеджмента – процесса управления рисками. Его главная цель – добиться того, чтобы при самом плохом раскладе решался вопрос отсутствия прибыли, а не банкротства предприятия.

Сегодня мы с вами рассмотрим методы управления рисками.

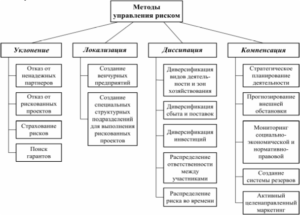

Основные методы управления рисками

Приемы управления рисками условно делятся на четыре группы. Это методики:

- локализации рисков;

- диверсификации рисков;

- компенсации рисков;

- уклонения от рисков.

Каждый из названных методов предлагает четкие и эффективные специализированные решения выхода из рисковых ситуаций, систематизированные особым образом. Рассмотрим их более детально.

Уклонение от риска

Эту группу предпочитают руководители, работа которых строится на политике абсолютного исключения рисков из деятельности предприятия.

Они, как правило, отказываются от помощи сотрудников и коллег, от новых партнеров и технологий, не убедившись в их надежности на собственном опыте. Люди, использующие подобный метод управления рисками, стараются не расширять без надобности круг профессионального общения, а также применяемых приемов и навыков сомнительного качества.

https://www.youtube.com/watch?v=QkATXfWtUTc

В рамках защиты от рисков в данном случае открыто или подспудно отклоняется большинство инноваций и проектная деятельность в целом.

Выходит, предприятия, которые придерживаются этой политики, лишены возможности для эффективного «рывка» и вынуждены плестись в хвосте тех, кто не побоялся испытать новинки прогресса. Это характеризует организации, действующие подобным способом, как консерваторов в сфере информационных технологий.

Вместе с тем они достаточно стабильно растут при надежном окружении и прогнозируемых рисках, чем могут похвастаться только компании, обеспеченные самыми важными ресурсами и методиками, позволяющими мировой экономике развиваться эффективно.

При уклонении от рисков главное – гармонично лавировать между применяемыми техниками и степенью возможных угроз, допускаемых в работе организаций. Отклонения в обе стороны могут спровоцировать пагубные последствия для компании, в которой используется риск-менеджмент.

Локализация риска

В основу способов ограничения (локализации) заложена идентификация участков процесса с наибольшей концентрацией вероятных факторов риска. Смысл подобных методик состоит в вынесении «точек» риска за рамки деятельности с дальнейшим выделением их в (псевдо) самостоятельные структуры, которые будут работать по принципу собственного внутреннего управления и финансирования.

Данные методы ограничения рисков применяют в исключительных случаях, когда удается точно обнаружить и локализовать их источники.

Как только причина угрозы найдена, ее изолируют, перенося опасную составляющую в отдельную фазу работ либо формируя самостоятельный процесс (деятельность компании), который можно тщательнее контролировать, чтобы создать должные условия для действенного реагирования на прямые или возможные риски.

Способы локализации наиболее востребованы в больших фирмах.

Диверсификация риска

Диверсификация рисков (или диссипация – еще одно название, применяемое в специальной литературе по риск-менеджменту) – это методики распределения причин выявленных угроз между участниками «сомнительного» бизнес-процесса.

Подозрительной является деятельность, где обнаружены (отмечены) потенциальные или прямые риски.

Смысл метода состоит в минимизации опасности благодаря перераспределению суммарного убытка среди сторон с дальнейшей обработкой более мелких «фрагментов» каждым отдельным членом процесса.

Способы управления рисками данной группы чаще всего используются для крупных и длительных проектов, в которых задействованы несколько участников.

Если число сторон процесса ограничено, обычно привлекаются дополнительные члены, причастные к успешному развитию общего дела. Этот вид активности требует формирования различных ассоциаций, комитетов, советов или рабочих групп, нацеленных на поиск и устранение угроз.

В некоторых случаях суммарный риск распределяется не только между участниками, но и по стадиям работ, по времени и другим показателям, что тоже говорит о пользе данных методов.

Компенсация риска

Приемы компенсации отличаются от ранее рассмотренных по алгоритму действия и предусматривают создание превентивных механизмов по устранению источника потенциального ущерба.

Эти методы управления финансовыми рисками предполагают не обработку влияния угроз, а их недопустимость путем заблаговременно спланированных мер. Данный фактор указывает на фундаментальность этой группы способов (что является и плюсом, и минусом одновременно), однако требует от пользователей (т. е. организаций) повышенного объема ресурсов.

Одна из главных методик этой группы – стратегическое планирование. В качестве приема по профилактике риска оно эффективно только в том случае, когда в формировании политики компании задействованы не только профессионалы, в обязанности которых входит создание ее видения, но и персонал, ежедневно сталкивающийся с сиюминутными реалиями.

Эти работники должны максимально объективно оценивать плюсы и минусы сложившегося состояния организации и уметь формировать ее потребности в ресурсах для будущего плодотворного развития.

Видео:Система управления рисками за 5 шаговСкачать

Управление рисками на вашем предприятии

Принятие решений управленческого характера и их последующее выполнение есть комплекс мероприятий по исполнению риск-менеджмента организации.

Данный менеджмент создан для контроля над вероятностью возникновения неблагоприятного результата, снижению потерь в процессе управления.

Основная цель снижение и предотвращение вероятности возникновения рисков в антикризисном управлении, сопряжённых с экономической деятельностью организации. Рассмотрим организацию риск-менеджмента предприятии.

Процесс организации

Основной составляющей антикризисного управления является управление рисками в организации в процессе разработки и реализации антикризисной стратегии предприятия.

Это экономическое событие или непредвиденное изменение договора с партнёром, результат которого происшествие лишь нейтральных или отрицательных последствий.

Получение дохода становится неопределённым, а вероятность утраты собственного капитала предприятия возрастает.

https://www.youtube.com/watch?v=iQHObsjLQZw

Управленческая деятельность напрямую сопряжена с рисковыми ситуациями в прогнозировании результата и принятия управленческих решений в сложившейся проблеме. Для того чтобы пережить кризис организации должны активно реагировать на опасность, принимать надлежащие меры для обеспечения оценки определения приоритетов в управлении.

Риск постоянно изменяется под воздействием внешних и внутренних факторов. Независимо от того, происходят ли эти изменения в бизнес-процессах самой компании, либо непосредственно в отрасли.

Компания с сильной стратегией будет периодически пересматривать свои программы и карты рисков, позволяя руководству по мере необходимости реагировать на эти изменения. Правильно функционирующая система управления позволяет компаниям рассматривать и оценивать различные возможности, а также создавать дополнительную стоимость, осмотрительно принимая риски.

Анализируя ситуацию и разрабатывая решения, сначала устанавливается, с какими видами ситуаций встретится менеджер в процессе управления. Способов проведения управленческих работ по риск-менеджменту очень много. В сравнительном анализе опасностей есть несколько основных этапов процесса управления риском.

Подразумевает постановку целей и определение масштаба проблем.

Непосредственными, здесь выступают многочисленные экологические вопросы, требуемые решения в любой среде жизнедеятельности окружающей среды человека, самой окружающей среды, результатов работы предприятия и взаимодействия по их созданию или улучшению ситуации.

Взаимовыгодное сотрудничество в области самой экологии здесь выступают отдельным вопросом, в чём и заключается масштабность и долгосрочная перспектива. Широкий круг участников определяет точные цели и задачи в этой области.

Подразумевает выбор мероприятий по сокращению или предотвращению рисков, которые были бы направлены на их достижение. Рассматриваются они с точки зрения их технологической и экономической выполнимости.

Мероприятия избираются исходя непосредственно из этих показателей, критериев выбора.

Во внимание принимаются в обязательном порядке сроки исполнения, критерий социальной справедливости и реалистичность выполнения, в соответствии с чем, и выполняются дальнейшие или планируемые взаимодействия отделов работы.

Создаются и анализируются этапы мероприятий по риск-менеджменту, в процессе нескончаемой проверки их исполнимости и эффективности для достижения поставленных целей. Применяются стратегии самого процесса управления.

В ходе самой работы все предложенные мероприятия подвергаются анализу для оценки преимущества использования различных стратегий. В результате анализа избираются наиболее подходящие и целесообразные, наиболее эффективные. Здесь проходят и совещания членов группы.

На основном этапе привлекаются широкий круг заинтересованных сторон, дабы избежать негативного отношения с их стороны.

Подразумевает осуществление контроля за выполнением различных этапов работ. Методы контроля зависят непосредственно от конкретных мероприятий и поставленных целей. Анализируется на каждом этапе показатели контроля и задачи выполняемых мероприятий. Осуществляется контроль на определённом промежутке времени, контроль результатов всех аспектов мероприятия и показатели соответствия масштаба.

В ряде западных стран давно произошёл переход к модели комплексных предупреждающих мероприятий на основе внедрения системы управления профессиональными рисками и формирования экономических стимулов для работодателей к улучшению условий труда. Он заключается в принятии законов, обязывающих самих работодателей проводить оценку риска, самим разрабатывать методические рекомендации по принципам и методам оценки, оформлять их в форме национальных стандартов.

Тщательному аудиту подвергаются правила по охране труда, в частности существующая система стандартов безопасности труда и придания стандартам статуса нормативно-правовых актов.

Новая система труда заключается в формировании на государственном уровне основных механизмов, методов и инструментов, с помощью которых можно объективно оценивать существующие риски, управлять ими и влиять на условия труда на рабочих местах.

https://www.youtube.com/watch?v=GXyk46bvWOE

В этой области проводятся масштабные исследования профессионального риска и создания статистической базы для дальнейшего глубокого анализа. Целей много, основная из которых снижение показателей производственного риска и безопасность труда. Управлением и внедрением системы управления профессиональными рисками на предприятиях занимаются центры охраны труда.

Методы управления финансами

Едва ли не наиважнейшая составляющая управления банка в целом является управление процентным риском.

Процентный риск – фактор, заметно влияющий на работу банка исключительно в условиях стабильной экономики, высокоразвитой инфраструктуры и финансового рынка, и жёсткой конкуренции.

Интерес банков к данному типу риска возрос. Здесь есть необходимость проводить сложные расчёты с охватом всех возможных источников его возникновения, а так же адекватного реагирования и правильности измерения.

Необходимость составить полную картину связей и отношений, образующуюся при управлении процентными рисками и применить всевозможные средства управления им.

Качественное управление предприятия включающего риск-менеджмент и есть условие стабильности и конкурентоспособности банка.

Финансовая устойчивость – это главный компонент общей устойчивости предприятия. Это такое состояние его финансовых ресурсов, их перераспределения и использования, когда обеспечиваются, развитие предприятия на основе собственной прибыли и рост капитала при сохранении его платежеспособности и кредитоспособности в условиях допустимого уровня финансового риска.

Видов риска несколько и рассчитывается максимальный возможный убыток по данному виду риска. Затем сопоставляется с объёмом капитала предприятия под риском. Потом сопоставляется весь возможный убыток с общим объёмом собственных финансов.

Методы управления финансовыми рисками является снижение потерь, связанных с данным риском до минимума, оцениваются в свою очередь и шаги по их предотвращению. Регламент управления рисками уравновешивает эти две оценки и планирует, как лучше заключить сделку с позиции минимизации опасности.

Инструментарная база управления рисками

Методы снижения риска — это методы управления, воздействующие на те, или иные стороны деятельности предприятия. Эти методы составляют четыре группы:

- Уклонение от рисков – это наиболее распространённая на практике организационная мера в управлении организации.

- Локализация опасностей точно определяет источник возникновения, прогнозируя сами опасности. Здесь срабатывает целая система контроля дочерних предприятий с рискованными проектами с использованием потенциала материнской компании.

- Диверсификация есть распределение риска между его участниками и структурными единицами.

- Компенсация связана с планированием, прогнозированием и мониторингом внешних сред для внедрения механизмов предупреждения опасности. А также создание системы резервов внутри организации, обучение и инструктаж его работников.

Неопределённость в управлении рисками проекта существует в каждом проекте. Они прогнозируются и не прогнозируются. При реализации управления проектов с высокой степенью неопределённости много внимания уделяется разработке и применению корпоративных методов управления рисками.

Применяются испробованные методы и этапы управления риском, учитывается специфика проектов и корпоративных методов управления. Данный процесс, включает выполнение процедур по методике снижения риска.

Видео:Тема 6. Методы управления рисками на предприятииСкачать

Способы управления рисками и их содержание

Метод управления рисками — это совокупность способов финансового, технического, социального характера, применяемых в процессе доведения уровня риска до приемлемого.

Этапы управления рисками:

- определение характерного риска и объектов его воздействия;

- определение субъектов риска, установление их интересов, разработка вероятностных планов их поведения;

- изучение особенности конкретного вида риска и возможные отклонения от желаемого результата;

- оценка риска, экономический анализ его последствий;

- формирование проекта и выбор метода управления рисками с последующим финансированием и контролем;

- оптимизация программы по управлению рисками и формирование эффективной организационной структуры;

Перенос и передача риска

Это перенос и передача риска на какое-нибудь 3-лицо, благодаря использованию контрактов для более эффективной защиты компании от конкретных видов риска;

Направление – это перенос риска

- Использование договора факторинга – применяется для снижения кредитного риска, который передается банку при факторинговой компании;

- Перенос риска путем форфетирования;

- Перенос риска с использованием договоров поручительства и гарантий;

Поручительство применяется для нейтрализации кредитного риска, обеспечивается 365 ст. ГК РФ и предполагает, что в силу договора поручитель обязуется отвечать за исполнение обязательств должника полностью или частично.

Договор гарантии (ст. 368 ГК РФ) — представляет собой письменное обязательство кредитной организации уплатить кредитору 3-й стороны денежную сумму в случае представления требования в письменной форме и о ее уплате.

- Передача рисков поставщику – применяется для снижения всех видов финансовых рисков, возникающих в процессе движения товара

- использование передачи рисков в международных операциях;

- передача рисков участникам торгово-технологической цепочки.

- Перенос рисков на участников реализации инвестиционного проекта.

Преимущества метода:

- ограничение возможной зоны воздействия риска;

- невысокая стоимость использования метода по сравнению с возможными потерями;

- не требует привлечения штатных специалистов по управлению рисками;

- может применяться для конкретных проектов.

Недостатки метода:

- затратность применения метода;

- избавления от одних видов рисков способствует возникновению других;

- влияние на репутацию компании.

Уклонение от риска и избежание

Метод состоит в отказе от реализации проектов, связанных с риском и предпочтении менее рискованных или почти безрисковых проектов при отказе от своей плановой прибыли.

https://www.youtube.com/watch?v=UnQsVMNX0Cw

Возможность применения метода:

- отказ от иррациональных проектов;

- отказ от использования временно свободных денежных средств для осуществления краткосрочных вложении;

- отказ от взаимодействия с не очень надежными партнерами;

- отказ от использования низко ликвидных активов;

- отказ от выхода на новые рынки и развития новых форм деятельности.

Достоинства метода:

- использование метода не связано с финансовыми затратами;

- может применяться конкретным рискованным мероприятиям;

- осуществление деятельности с минимальными требованиями;

- осуществляется силами самой компании.

Недостатки метода:

- возможная потеря конкурентоспособности компании;

- отказ от получения дополнительной, внеплановой прибыли

- собственно управление риском не предусматривается.

Самострахование

Это метод управления риском, при котором организация создает собственные резервы — «фонды риска» для покрытия негативных последствий воздействия риска.

Метод не применяется для тех видов рисков, которые не являются для организации изученными.

Самострахование применяется для:

- управления теми видами риска, которые нельзя передать 3-м лицам;

- для финансовых рисков допустимого уровня;

- риски критического уровня с невысокой возможностью возникновения

Формы самострахования:

- формирование резервного или страхового фонда;

- формирование целевых резервных фондов определяется уставом организации;

- формирование резервных сумм, финансовых ресурсов в системе бюджета;

- формирование системы страховых запасов;

- формирование системы информационных ?резервов;

- нераспределенный остаток прибыли;

- постоянный мониторинг внешней среды.

Фонд самострахования может формироваться 2-мя способами:

Достоинства:

- нет необходимости привлекать 3-х лиц;

- невысокая затратность для деятельности организации;

- может осуществляться без специальных знаний в сфер управления риском;

- формирование резервных фондов, их количество и направленность определяется предпринимателем.

Недостатки:

- отвлечение части прибыли;

- неэффективно для покрытия негативных последствий критических рисков с высокой вероятностью возникновения и значительными последствиями;

- полное принятие риска.

Распределение и диссипация риска

Распределение риска – это разновидность переноса риска, связанная с поиском партнера по осуществлению мероприятия с последующим объединением.

2 разновидности:

- диссипация путем интеграции;

- спонсорство.

Достоинства метода:

- позволяет управлять риском путем его снижения;

- явные затраты не выделяются;

- наряду с исполнением риска достигается дополнительный эффект по взаимной поддержки компании.

Недостатки метода:

- сложность поиска партнера;

- организационные моменты формирования интегрированных структур;

- сложность распределения ответственности между участниками организационной структуры.

Диверсификация и концентрация риска

Представляет собой распределение имеющихся и предполагаемых ресурсов между различными объектами, непосредственно несвязанными в производственном процессе, для нейтрализации негативных последствий риска.

Виды диверсификации:

- диверсификация деятельности

- диверсификация инвестиций;

- диверсификация портфеля ц/б;

- диверсификация кредитного портфеля;

- диверсификация валютной корзины;

- диверсификация депозитарного портфеля.

Диверсификация деятельности

Имеет два подхода:

- диверсификация деятельности в торговой сфере;

- диверсификация в финансовой сфере.

Способы снижения риска в торговой сфере:

- снижение риска путем использования новых технологий, а также увеличения числа используемых технологий;

- расширение ассортимента выпускаемой продукции и работа на нескольких рынках;

- ориентация на различные группы потребителей;

- увеличение количества поставщиков и партнеров организации;

Способы снижения рисков в финансовой сфере:

- вложение средств в различные операции, несвязанные между собой;

- работа на нескольких сегментах финансового рынка;

- совместное принятие решений руководством организации по отдельным сегментам деятельности.

Диверсификация инвестиций

Преимущества диверсификации:

- осуществляется силами самой организации;

- риск снижается за счет распределения активов, т.е. полная потеря доходности исключена;

- осуществление метода проводится квалифицированными специалистами;

- метод позволяет снижать воздействие внутренних факторов риска.

Недостатки:

- применение диверсификации усложняет работу организации;

- возможное обособление отдельных направлений деятельности;

- применение диверсификации способно увеличить совокупные риски компании (проявляются очень редко);

- избирательное действие при снижении инфляционных и налоговых рисков.

Лимитирование концентрации риска

Данный метод предполагает установление в организации ограничений на количество и объем проводимой операции по типу исполнителя и контрагента и используется для рисков критического и катастрофического уровней.

https://www.youtube.com/watch?v=pAFPTziJX5U

Виды локализации:

- использование внутренних финансовых нормативов:

- предельный размер заемных средств;

- минимальный размер активов высокой ликвидной формы;

- максимальный размер товарно-потребительского кредита по одному покупателю;

- максимальный размер депозитарного вклада в одном банке;

- максимальный размер ценных бумаг одного эмитента;

- максимальный размер периода? отвлечения денежных средств дебиторской задолженности.

- создание венчурных предприятий;

- выделений «рискового» подразделения внутри компании.

Достоинства метода:

- не требует больших затрат;

- компания действует в условиях быстро изменяющегося рынка.

Недостатки метода:

- применим только для рисков, вышедших за допустимый уровень;

- лимитирование применимо только при очной идентификации источников риска;

- ограниченность применения средними и малыми компаниями;

- мало применяется организациями при управлении несистематическими рисками.

Прямое директивное управление риском

Это согласование проводимых операций с ограниченным уровнем риска с руководством организации. Применяется для организации с небольшим объемом осуществляемых операций либо для нескольких крупных операций, либо для операций, совершаемых впервые.

Достоинства метода:

- не предполагает прямых затрат;

- быстрые сроки осуществления метода;

- предполагает наличие четкой структуры процедур контроля и юридической базы в организации.

Недостатки метода:

- высокие требования к квалификации руководства;

- возможность субъективной оценки риска, и принятие субъективного решения;

- не применим для крупных организаций с большим количеством осуществляемых операций;

- высокие требования к квалификации сотрудников в области управления риском;

- высокая вероятность ошибок.

Страхование риска

Передача рисков страховой компании для защиты имущественных интересов предприятия при наступлении страхового события за счет денежных фондов, формируемых за счет страховых взносов.

Особенности применения метода:

- в ряде случаев применения метода является обязательным;

- невозможность полностью восполнить потери за счет собственных финансовых ресурсов, т.е. невозможно применить метод страхования;

- управлять можно только страхуемым риском;

- при страховании риска учитывается степень вероятности его возникновения;

- страхуемый риск плохо прогнозируем в рамках предприятия.

Особенности применения страхования в России:

- страхуются многократно повторяющиеся риски;

- чаще всего страхуются такие виды рисков как:

- риск потери имущества;

- кредитные риски;

- риск, связанный с человеческой деятельностью (жизнь и здоровье);

- недостаточная развитая система страхования не базовых рисков;

- спонтанность возмещения ущерба в результате страхового случая.

Достоинства метода:

- метод применяется в тех случаях, когда компании не хватает собственных средств на нейтрализацию возможного ущерба;

- перенос системы по управлению рисками за рамки организации;

- возможность управления катастрофическими рисками;

- использование традиционного страхования и производственных финансовых инструментов для снижения риска.

Недостатки метода:

- не все виды риска могут быть застрахованы;

- метод не применим для компаний, осваивающих новые технологии или новые товары;

- сложность получения страхового возмещения;

- затратность метода в долгосрочной перспективе;

- субъективность руководителей, принимающих решение о страховании.

Хеджирование риска

Это разновидность страхования, связанная с заключением уравновешивающей сделки по страхованию цены товара с использованием встречных валютных, коммерческих, кредитных и иных требований и обязательств.

https://www.youtube.com/watch?v=eD_vrL4YIHk

Особенности хеджирования:

- хеджирование — единственный метод управления рисками, который не предполагает получение прибыли или несения убытков;

- применяется для управления финансовыми рисками.

Виды хеджирования:

- Хеджирование с использованием опционов:

- с правом покупки по одной цене;

- с правом продажи по одной цене;

- хеджирование на основе двойного опциона и покупки, и продажи.

- Хеджирование с использованием фьючерсов:

- Хеджирование с использованием своп-операций:

- фондовые своп-операции;

- валютные своп-операции;

- процентная своп-операция.

Достоинства метода:

- высокая результативность;

- разнообразие схем хеджирования;

- является эффективным методом управления рисками на рынках с неравномерным поступлением товара.

Недостатки метода:

- ограниченность применения по видам риска;

- требуется обоснованный прогноз изменения рынка;

- не выполняемость хеджирования по некоторым договорам международной торговли.

💥 Видео

Управление предпринимательскими рисками за 25 минутСкачать

Управление рисками. Семь простых шаговСкачать

Управление рисками Методы управления рисками Комплаенс РепутацияСкачать

Что такое репутационные риски простыми словами: виды, примеры, оценка и методы управления риска..Скачать

Управление рискамиСкачать

Управление рисками. Основы риск-менеджмента.Скачать

Лучшее Управление Рисками - Как Внедрить Количественные Методы Управления Рисками Дункан ХарвудСкачать

Риск-менеджмент организации: организация эффективной работы системы управления рискамиСкачать

О создании системы управления рисками и внутреннего контроля (СУРиВК) рассказывает Елена БузмаковаСкачать

Риски. Как оценить и встроить систему управления в процессы предприятияСкачать

Процесс управления рисками три этапаСкачать

Риск менеджмент. Расчет рисков. Управление рисками. Анализ рисков.Скачать

КАК провести оценку рисков САМОСТОЯТЕЛЬНО?Скачать

Риски.Классификация рисков. Система менеджмента качества в медицинской организацииСкачать

Методы управления рисками. Елистратова Е.Ю.Скачать

Системы управления рисками при таможенном контролеСкачать

Управление рисками - ч.1. Кредитные, операционные и финансовые риски.Скачать