Что делать, если в кассе обнаружилась недостача или, напротив, избыток денежных средств? Вероятно, кто-то из продавцов допустил ошибку, пробивая товар: указал неправильную стоимость, перепутал нал с безналом или просто забыл про чек. А налоговая только и ждет повода, чтобы оштрафовать на немаленькую сумму, исчисляемую десятками тысяч рублей. Как избежать этого наказания?

Именно для таких ситуаций существует чек коррекции. Он помогает предпринимателям самостоятельно исправлять ошибки в расчетах, предотвращая штрафные санкции. Рассмотрим, как правильно пробить чек коррекции и избежать наказания за нарушения при работе с контрольно-кассовой техникой?

- Использование чека коррекции: законодательная база

- Обратите внимание

- Перечень самых распространенных ошибок, которые нужно исправлять чеком коррекции

- А вот как выглядит ТОП-3 ситуаций, в которых необходим чек коррекции:

- Как правильно сформировать чек коррекции?

- «Признак расчета»:

- «Тип коррекции»

- «Основание для коррекции»

- Как выбить чек коррекции: пошаговая инструкция

- Чек коррекции или чек возврата? Плюсы и минусы

- Как оформить чек коррекции по онлайн-кассе

- Что такое чек коррекции

- Когда пробивать чек коррекции

- Реквизиты чека коррекции

- Пошаговый алгоритм оформления чека коррекции на онлайн-кассе

- Различия чека коррекции и чека возврата

- Как оформить чек коррекции на другой онлайн-кассе?

- Что делать, если на кассе недостача?

- Когда дата расчета и коррекции может не совпадать?

- Чек коррекции по онлайн-кассе

- Какие ошибки могут быть в чеке

- Как исправить ошибку в чеке

- Ошибка в способе платежа

- В чеке указана ошибочная стоимость

- Отсутствие кассового чека по операции

- Как оформить чек коррекции по онлайн-кассе

- Пошаговая инструкция по оформлению чека коррекции

- Отличия чека коррекции от чека возврата

- Ошибка в чеке | Чек коррекции

- Версия ФФД 1.0 или 1.05

- Версия ФФД 1.1

- Версия ФФД 1.0 и 1.05

- Для справки: нормативная база

- Как исправить ошибку в фискальном чеке

- Какая ошибка может быть в фискальном чеке

- Недостача или лишний товар

- Операции по старой кассе

- Как пробить чек коррекции

- Передача данных в ФНС

- Чек коррекции ККТ теперь на каждую ошибку

- Поправки 3 июля

- Когда нужен, когда — нет

- Требования к чеку

- Изменения от 6 августа

- Когда без штрафа

- 🔥 Видео

Использование чека коррекции: законодательная база

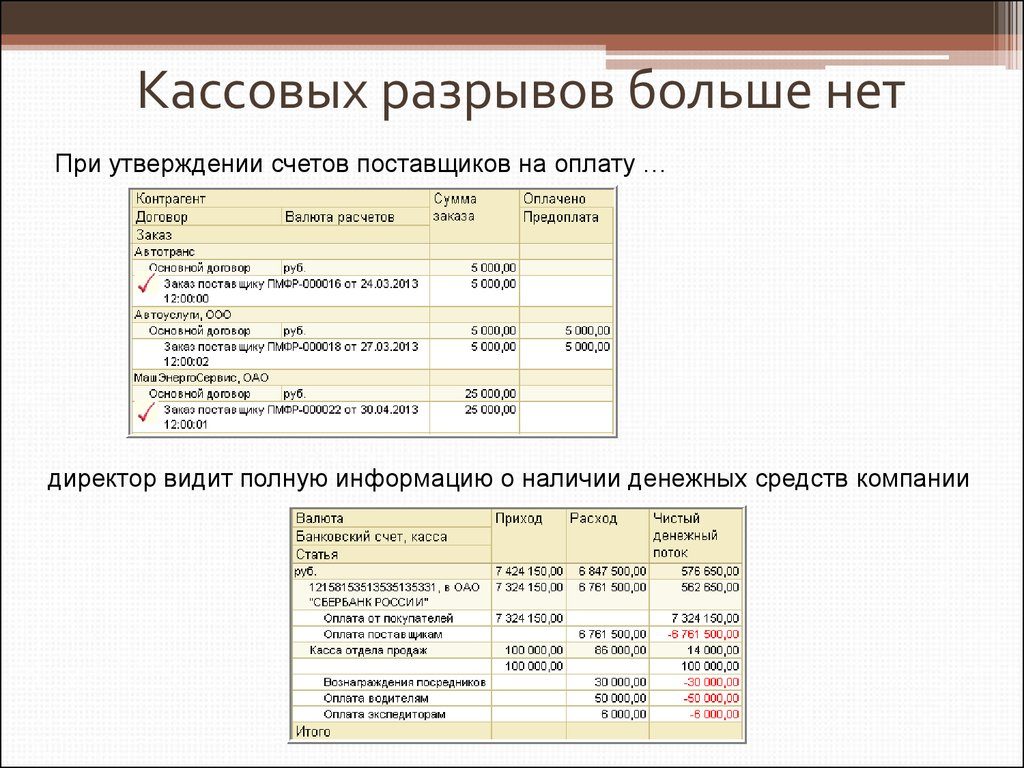

Федеральный закон №54 от 22.05.2003 г. гласит: предприниматели и организации, нарушившие законодательство в сфере применения контрольно-кассовой техники, обязаны пробить чек коррекции. Под действие закона подпадают любые случаи нарушений: работа без кассового аппарата вовсе, неверно пробитый чек и пр.

Статья 14.5 Кодекса об административных правонарушениях дополняет: лицо, заявившее в налоговый орган о том, что оно обнаружило нарушения в своей работе, может избежать административной ответственности за эти нарушения. Штраф будет отменен при соблюдении следующих условий:

- Юрлицо должно самостоятельно обнаружить свое правонарушение и заявить о нем в налоговую инспекцию, которая, в свою очередь, не должна знать об этом нарушении до самого момента получения заявления. То есть если налоговая обнаружит ошибки раньше самого предпринимателя, избежать штрафа не удастся.

- Юрлицо должно самостоятельно исправить свои нарушения, пробив чек коррекции. Соответственно, без такого чека избежать наказания также не получится.

- Юрлицо должно подать в налоговую инспекцию подробные, исчерпывающие пояснения о факте правонарушения. Это необходимо для того, чтобы налоговики могли достоверно установить обстоятельства и причины нарушения.

Если предприниматель выполнит каждый из этих пунктов, административная ответственность с него будет снята.

Обратите внимание

Штрафы за нарушения в работе контрольно-кассовой техники довольно внушительные:

- для индивидуальных предпринимателей – от 10 тысяч рублей;

- для юридических лиц – от 30 тысяч рублей.

Срок исковой давности по таким делам составляет целый год. То есть в течение года налоговая инспекция может прийти на предприятие, проверить его на наличие ошибок в чеках и оштрафовать в случае их обнаружения.

Перечень самых распространенных ошибок, которые нужно исправлять чеком коррекции

Чаще всего предприниматели нарушают законодательство в сфере применения кассовой техники по незнанию. Зачастую бизнесмены оказываются не в курсе последних нововведений и законодательных изменений. Так, многие из них до сих пор не знают, что в онлайн-кассе должны отражаться все безналичные платежи от физических лиц. Ведь эта норма была введена сравнительно недавно.

Налоговики активно пользуются тем, что незнание закона не освобождает от ответственности, и нещадно штрафуют проштрафившихся предпринимателей.

Поэтому во всех случаях нарушений, даже если юрлицо просто не знало, что нужно создать чек, следует запастись чеками коррекции, исправляющими эти ошибки.

Это позволит предпринимателю в будущем избежать ответственности за недостачу или избыток средств.

А вот как выглядит ТОП-3 ситуаций, в которых необходим чек коррекции:

- указание неправильной цены продукта в чеке;

- неверный тип платежа: наличный вместо безналичного или наоборот;

- отсутствие квитка по какой-либо операции.

Как правильно сформировать чек коррекции?

6 августа 2021 года налоговая инспекция издала подробное письмо, в котором описала правильное оформление чека коррекции:

- Во-первых, порядок выдачи корректирующего чека зависит от того, каков формат фискальных документов у кассового аппарата: 05 или 1.1.

- Во-вторых, этот порядок зависит от типа кассового аппарат: его марки, модели, набора функций.

В качестве примера рассмотрим процедуру выпуска чека коррекции на популярном кассовом аппарате «Атол-90Ф». Она включает в себя шесть пунктов:

- клавиша Х;

- выбор типа чека (коррекция);

- клавиша ВВ;

- ввод суммы коррекции;

- клавиша ВВ;

- клавиша ИТ (закрытие операции).

Каким набором клавиш пробивается чек коррекции на вашем конкретном аппарате, следует уточнить у службы техподдержки.

«Признак расчета»:

1 – Приход – при внесении денег в кассу;

3 – Расход – при изъятии денег из кассы.

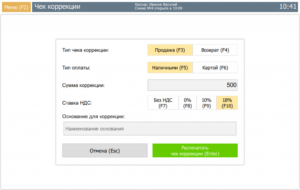

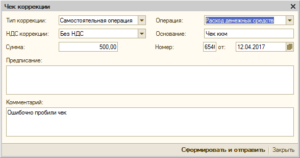

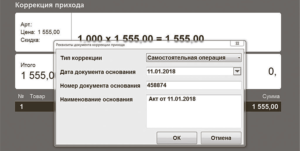

«Тип коррекции»

0 – если коррекция выполняется самостоятельно;

1 – если коррекция выполняется по предписанию.

«Основание для коррекции»

Номер и наименование документа, обосновывающего коррекцию. Это может быть акт, пояснительная записка или другая бумага, описывающая расхождение в платежах.

https://www.youtube.com/watch?v=2TEHH8-8F_4

Также в чеке указываются три суммы: сумма расхождения, которую нужно выровнять, сумма по налу и сумма по безналу. Обязательно проставляется дата выпуска квитанции.

Как выбить чек коррекции: пошаговая инструкция

При обнаружении недостачи или избытка средств в кассе продавец первым делом должен составить акт или пояснительную записку с исчерпывающим описанием проблемы. Затем такой же документ составляется на сам чек коррекции. Реквизиты этой бумаги будут указаны в квитанции.

После этого продавец приступает собственно к формированию чека коррекции. Процедура выпуска подробно описана выше. Затем останется только передать сведения о коррекции в местную налоговую инспекцию – и процедуру исправления можно считать завершенной. ФНС оперативно примет решение и, скорее всего, освободит предприятие от административной ответственности.

Чек коррекции или чек возврата? Плюсы и минусы

Многие бухгалтеры опасаются использовать чеки коррекции, поскольку считают, что они являются определенным звоночком для налоговой инспекции: мол, это предприятие нужно взять на карандаш. Они советуют коллегам использовать для исправления ошибок не чеки коррекции, а чеки возврата.

Действительно, в определенных ситуациях можно обойтись возвратным чеком – например, когда кассир сразу заметил свою ошибку: неправильно указанную стоимость или не тот тип расчета.

В этом случае продавец должен сразу же оформить чек возврата с признаком расчета «возврат прихода». После этого он выбивает новый, корректный чек, и отдает покупателю оба квитка – и возвратный, и корректный.

Ошибочный чек покупателю не отдается, однако информация о нем сохраняется в системе.

ВАЖНО! Обойтись чеком возврата можно только в тех случаях, когда ошибка была обнаружена сразу или когда покупатель сам попросил отменить оплату. Если же нарушение заметили только в конце смены или какого-то чека вообще не обнаружилось, придется оформить именно чек коррекции.

Обычно налоговые органы спокойно реагируют на самостоятельное исправление ошибок, если предприятие не скрывает их от инспекции. На особый контроль таких бизнесменов тоже не берут.

А вот если предприниматель попытается скрыть факт ошибки, а налоговая его обнаружит – это обернется не только штрафом, но и особым вниманием налоговиков в будущем.

Поэтому использовать чеки коррекции лучше всегда, когда есть сомнения в правильности платежей.

Видео:Как правильно пробить чек коррекции на кассе AQSi 5Ф (чек коррекции самостоятельно)Скачать

Как оформить чек коррекции по онлайн-кассе

Оформить чек коррекции сложнее, чем обычный или чек на возврат. Мы разберем, как пробивать чек коррекции по онлайн-кассам и дадим вам образцы документов, которые при этом нужно оформить.

Что такое чек коррекции

Чек коррекции пробивается, если в конце смены в кассе оказалось больше денег, чем должно было быть. При этом кассир еще пишет акт и объяснительную. Эти документы нужны, чтобы объяснить налоговой причины корректировки и доказать, что лишняя сумма на кассе получилась случайно. Чек возврата в этой ситуации пробить нельзя.

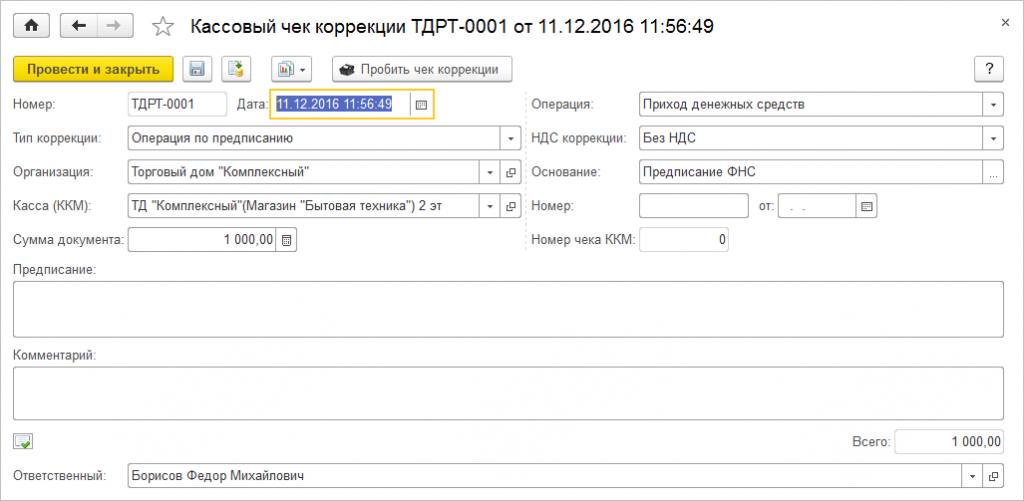

Оформление чека коррекции на кассе Атол 30Ф

Когда пробивать чек коррекции

Коррекционный чек пробивается в двух случаях: при сбое кассы или когда ошибся кассир.

Частые ошибки кассира:

- Пробил чек на сумму больше, чем скупился клиент. Например, покупатель купил на 70 рублей, а продавец случайно пробил чек на 700 рублей, и это обнаружилось только в конце смены.

- Вобще не пробил чек на сумму, которую покупатель оплатил.

- Пробил чек «возврат прихода» вместо чека коррекции.

Примеры сбоя в работе онлайн-ККМ:

- В магазине отключили электроэнергию и кассир не выдал чек.

- ККТ сломалась, например, перегрелась и выключилась.

В декабре 2021 года был массовый сбой в работе онлайн-оборудования. Из-за проблемы в прошивке из строя вышли ККТ компании «ШТРИХ-М». И тогда, предприниматели брали оплату, не выдавали чеки клиентам, а потом пробивали чеки коррекции на онлайн-кассе.

Научим вас работать с онлайн-кассой

и пробивать чек коррекции

https://www.youtube.com/watch?v=7L_yWP4uTGQ

Оставьте заявку и получите консультацию

в течение 5 минут.

Реквизиты чека коррекции

Реквизиты чека коррекции такие же, как и у обычного. Например: ИНН, номер ККТ, адрес расчета, система налогообложения, фискальный признак.

Разница между ними в том, что в коррекционном чеке не отражается номенклатура товара, цена и объем. Это связано с тем, что коррекционный чек нужен только ОФД и ФНС для проверок, а покупателю его не предоставляют. По этой же причине в нем нет QR-кода, по которому клиенты проверяют подлинность документа.

В таком чеке указывается всего одна общая сумма корректировки. Разбиение по товарам не нужно.

Реквизиты чека коррекции

Более подробный перечень реквизитов читайте в статье: «Образец чека онлайн-кассы — как выглядит, требования и реквизиты».

Пошаговый алгоритм оформления чека коррекции на онлайн-кассе

Вы должны передать в налоговую 3 документа:

- сам чек коррекции;

- акт об обнаружении лишних средств;

- объяснительную записку от кассира об ошибке.

Снимите копию с акта, чека и объяснительной и передайте их в ФНС. Оригиналы оставьте у себя.

Шаг 1. С чеком коррекции нужно составить акт об обнаружении лишних денег.

Пример акта о выявлении излишка средств в кассе

Шаг 2. Попросить кассира написать подробную объяснительную, раскрывающую причину ошибки или нарушения. Обязательно прикрепите ее к акту.

Пример объяснительной от кассира

Шаг 3. В письменном виде сообщите в ФНС о проведении чека коррекции.

Отправьте письмо раньше чем налоговая заметит нарушение. В противном случае компания может получить штраф в 30 тыс. руб. согласно п. 2 ст. 14.5 КоАП РФ. Если исправите ошибку до того, как ее нашла ФНС — штрафа не будет.

Храните акт и объяснительную записку кассира на случай, если налоговая попросит пояснить причины корректировки.

Различия чека коррекции и чека возврата

Чек возврата пробивается, когда клиент хочет вернуть товар. Также, если кассир ошибся и пробил сумму больше, чем та, на которую скупился клиент, и это заметили сразу. Для чека коррекции и чека возврата, оформляются разные документы.

Отличия чека коррекции и чека «возврат прихода»

Как оформить чек коррекции на другой онлайн-кассе?

Налоговая запрещает пробивать коррекционный чек на другом кассовом аппарате. Фискальный документ оформляется, только на кассе, в которой замечен излишек денег.

Что делать, если на кассе недостача?

Если обнаружили недостачу средств в ККТ в конце смены, чек коррекции не пробиваете. Потому что чеками недостачу не оформляют. Чек коррекции пробивайте, только если на кассе лишние деньги.

Когда дата расчета и коррекции может не совпадать?

Видео:Как пробить чек коррекции на кассе aQsiСкачать

Чек коррекции по онлайн-кассе

Для того, чтобы дать определение этому фискальному документу, стоит сказать, что его назначение – это корректировка суммы в кассе организации. Причем корректировка будет нужна при обнаружении лишних денег. Если денег меньше – корректировка не проводится.

Государство не считает наличие недостачи в кассе поводом для применения санкций к предпринимателю. О способах исправления недостачи поговорим ниже.

Что же касается чека коррекции – вариантов, когда он бывает необходим два:

- ошибка работника;

- невозможность провести продажу через кассовый аппарат.

С первым вариантом всё ясно – речь идет о ситуации, когда сотрудник, работающий на кассе, от покупателя принимает одну сумму, а пробивает другую (меньше чем принято от покупателя). В результате денег в кассе магазина будет больше, чем проведено по программе. Вариант с корректировкой суммы с помощью изъятия лишних денег из кассы не подходит, так как:

- это будет нарушением законодательства;

- несоответствие отразится на результатах ревизии в виде недостачи товара.

Исправляется ошибка довольно просто:

- если она выявлена сразу, сотрудник исправляет её путем операции с признаком «возврат прихода», формируя далее чек с верной суммой;

- если несоответствие обнаружено после закрытия смены, ситуация исправляется путем формирования чека коррекции на онлайн-кассе.

Во втором случае, мы говорим о продаже, которая прошла без применения кассового аппарата. Если смотреть со стороны законодательства – продажа товара без проведения операции через ККТ является прямым и грубым нарушением. Однако в данном вопросе могут быть определенные нюансы.

Например, представим ситуацию, что в магазине произошел сбой в работе ККТ, а рядом с торговой точкой стало плохо прохожему, и к вам обратились с просьбой продать бутылку воды. Скорее всего вы не будете закрывать двери магазина перед лицом покупателя с комментарием, что проблемы с законом вам не нужны, и воду придется продать без использования ККТ.

https://www.youtube.com/watch?v=F3tQ6Grt-gg

В любом случае, в момент проведения корректировки сотрудник будет писать объяснительную, которую приложит к чеку. Если в записке вся информация о произошедшем будет указана в полном объеме, а сотрудники налоговой вовремя получат информацию об инциденте, вопросов к владельцу и сотруднику, который корректировку проводил, не возникнет.

Скачать объяснительную записку к чеку коррекции>>>

Какие ошибки могут быть в чеке

Практически всегда на кассе присутствует кассир — сотрудник, который сканирует товар, формирует чек, осуществляет расчеты с покупателями и т.д. В работе кассира всегда есть место человеческому фактору и, как следствие, допущению ошибок при формировании кассовых чеков. Чаще всего сотрудники ошибаются в сумме чека, способе платежа или вовсе не пробивают чек продажи.

В случае проверок налоговой инспекцией, на подобные чеки сотрудники ФНС обращают внимание в первую очередь, ведь наличие большого количества чеков с ошибками может говорить о том, что кассовая дисциплина на предприятии ведется некорректно, и вполне возможно наличие в организации неучтенной выручки.

Как исправить ошибку в чеке

Можно ли как-то исправить допущенную ошибку? Можно, более того, в случае своевременного и корректного исправления можно избежать и дополнительных вопросов от ФНС.

Ошибка в способе платежа

В данной ситуации сотрудник не должен что-либо корректировать и писать объяснительные. Ошибка исправляется возвратом с указанием признака «возврат прихода».

Важно! Способ платежа должен совпадать с изначальным чеком, соответственно указывается как «оплата банковской картой». После возврата формируется новый чек с корректными данными. Признак расчета у нового чека должен быть указан как «Приход».

В чеке указана ошибочная стоимость

В этой ситуации ошибка исправляется достаточно просто, по схожему с указанным выше алгоритму. Изначально ошибочный чек необходимо аннулировать, создав чек возврата с признаком «возврат прихода». Далее формируется корректный фискальный документ.

В случае указания некорректной стоимости есть один важный нюанс.

Если исправление будет совершено в ту же кассовую смену, в которой была допущена ошибка, чек коррекции не понадобится.

Если же несоответствие в кассе будет обнаружено по истечении нескольких смен, коррекция чека в онлайн-кассе будет обязательным условием, так же, как и пояснительная записка (здесь речь идет об обнаружении в кассе излишков).

Отсутствие кассового чека по операции

Отсутствие чека, как сказано выше, может быть следствием как технической неисправности, так и ошибки сотрудника. Решение одно – корректировка. Суть произошедшего подробно описывается в прилагаемой к чеку записке.

Как оформить чек коррекции по онлайн-кассе

Проверяющие органы обращают особое внимание на чеки коррекции. Для того, чтобы вопросов к владельцу бизнеса не возникало, он должен заблаговременно позаботиться о передаче данных о коррекции по кассе в налоговую. Причем к этому моменту на предприятии будут собраны все необходимые документы. Пакет должен включать в себя:

- Акт обнаружения, который составляется по факту обнаружения излишков;

- Пояснительную записку, в которой сотрудник, проводящий корректировку, отражает следующие данные:

- номер записки;

- дата и время создания;

- дата и время возникновения излишков;

- описание инцидента.

- Чек коррекции, который должен содержать:

- сумму корректировки;

- признак расчета;

- тип коррекции;

- основание.

- Итоговым действием будет оповещение о произошедшем налоговой. Причем наносить личный визит в инспекцию не обязательно, достаточно передать данные через личный кабинет на сайте ФНС.

Оригиналы всех документов должны храниться у предпринимателя.

Важно знать! Даже если предприниматель не позаботился о своевременной передаче информации в налоговую, и организации был выставлен штраф, корректировка всё равно является обязательной.

https://www.youtube.com/watch?v=xHVaZX_zVCc

В законодательстве нет строгих ограничений по времени проведения корректировок. Главным правилом здесь будет проведение корректировки после открытия и до закрытия смены. Однако не обязательно смена должна быть той, в которой появились излишки в кассе.

Также стоит знать, что корректировка должна проводиться на той кассе, на которой изначально продажа была проведена не корректно.

Пошаговая инструкция по оформлению чека коррекции

Если рассмотреть корректировку на примере кассы Атол-90ф действия кассира будут следующими:

- нажать клавишу Х;

- обозначить тип фискального документа и нажать ВВ;

- ввести сумму и нажать ВВ;

- закрыть операцию нажатием клавиши ИТ.

Отличия чека коррекции от чека возврата

Можно ли говорить о том, что чек коррекции и чек возврата по сути одно и то же? Конечно нет. По своим функциям это совершенно разные фискальные документы.

Чек возврата кассовый работник может оформить в случае, если товар необходимо вернуть в магазин, если в чеке допущена ошибка и её нужно исправить в рамках одной смены и т.д.

Чек коррекции нужен исключительно в том случае, если по кассе требуется корректировка.

Отличия между чеком коррекции и чеком возврата

В последние несколько лет государство держит под особым контролем процессы торговли и отчетности предпринимателей. Для избавления себя от лишних сложностей владельцам бизнеса стоит уделить внимание выполнению предписаний законодательства.

Касаемо оформления кассовых документов необходимо сократить до минимума количество возможных ошибок, а в случае их допущения, как можно раньше принять меры для устранения. В первую очередь это касается своевременного оформления чеков коррекции и передачи информации об этом налоговым инспекторам.

Видео:КАК ПРАВИЛЬНО ПРОБИТЬ ЧЕК КОРРЕКЦИИСкачать

Ошибка в чеке | Чек коррекции

24 августа

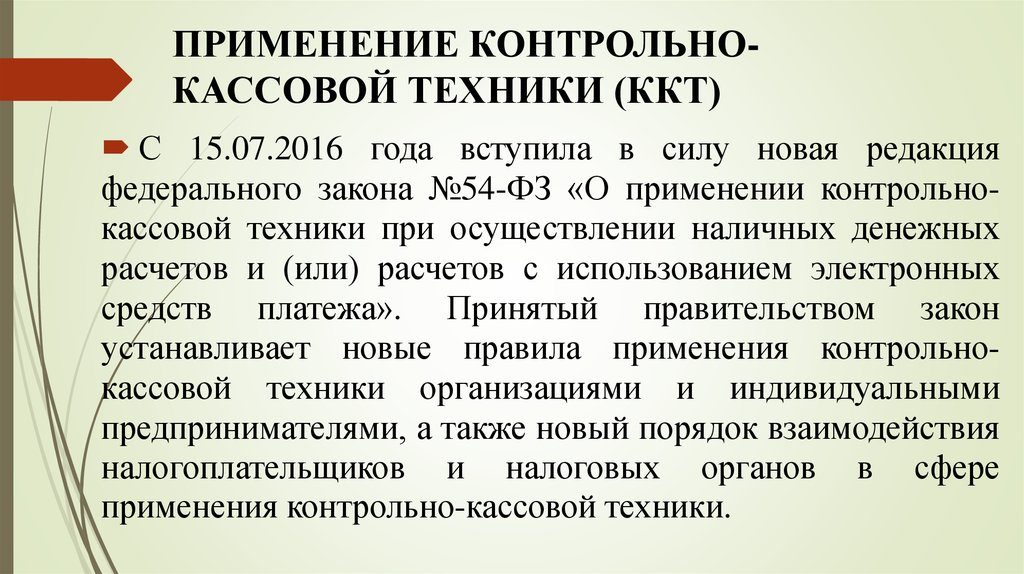

ФНС разъяснила, как действовать, если пользователь ККТ не применил кассу или применил ее, но с ошибкой. Узнайте, когда вам необходим чек коррекции, а когда можно исправить ошибку чеком на возврат. Все зависит от версии от формата фискальных данных (ФФД), по которому касса формирует чеки (1.0, 1.05 или 1.1).

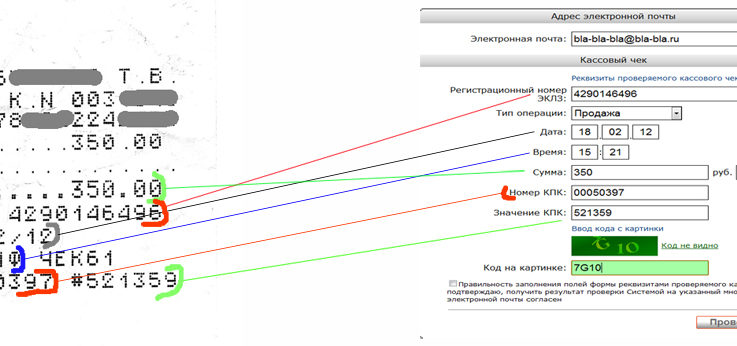

- Узнайте, какой ФФД применяется на вашей кассе. Для этого в личном кабинете ОФД перейдите в раздел «Кассы» и нажмите на ссылку «Список касс в xls». Откроется таблица с данными ККТ: в столбце «ФФД» указана версия формата, по которому касса формирует документы.

- Если при расчете вы не применили ККТ — сформируйте чек коррекции (формат ФФД не важен).

- Если в чеке есть ошибка:

- для ФФД 1.0 и 1.05 — сделайте простой чек, но с «обратным» признаком расчета (согласно методическим рекомендациям ФНС). Т.е. при исправлении чека на «Приход» нужно сделать чек «Возврат прихода» и т.д. Это исключение продлится, пока не начнет действовать ФФД 1.1 — тогда для касс с ФФД 1.0 и 1.05 также нужно будет формировать чек коррекции.

- для ФФД 1.1 — исправьте ошибочный чек чеком коррекции.

Чек коррекции позволяет избежать штрафа за неприменение ККТ или применение ККТ с ошибками. Обратите внимание, что формировать чек коррекции разрешается на любой кассе, а не обязательно на той, где был совершен некорректный расчет или которая не была применена.

А теперь разберем подробнее алгоритмы действий в той или иной ситуации.

Версия ФФД 1.0 или 1.05

В этом случае вам следует поступить так:

- Составьте акт в произвольной форме, где перечислите каждый расчет, произведенный без ККТ, там же надо указать дату, наименование товара, его цену, количество и стоимость, а также причину, по которой касса не была применена. Присвойте акту номер и дату.

- Сформируйте чек коррекции:

- укажите признак расчета «Приход», если кассу не применили при приеме денежных средств, или «Расход», если кассу не применили во время выплаты средств (например, при приеме металлолома);

- укажите основание для коррекции:

- «самостоятельная операция», если ошибку обнаружили сами, или «по предписанию», если ошибку раньше вас обнаружила ФНС и обязала ее исправить;

- номер документа-основания для коррекции (то есть номер акта или предписания ФНС);

- дату документа-основания для коррекции.

- Сообщите в свою инспекцию о неприменении ККТ и о формировании чека коррекции. Предполагается, что подать соответствующее заявление можно будет в личном кабинете юрлица (ИП) на nalog.ru. Пока такой возможности нет, можно сообщить любым доступным вам способом (на бумаге, лично, передать заявление, подписанное квалифицированной электронной подписью через вашу систему отчетности и т.д.).

Версия ФФД 1.1

В этой ситуации сформируйте чек коррекции, где укажите:

- признак расчета «Приход», если кассу не применили при приеме денежных средств, или «Расход», если кассу не применили во время выплаты средств (например, при приеме металлолома);

- основание для коррекции:

- «самостоятельная операция», если ошибку обнаружили сами, или «по предписанию», если ошибку раньше вас обнаружила ФНС и обязала ее исправить;

- номер предписания ФНС;

- дату совершения нарушения.

- наименование товара, работы, услуги, адрес расчета и другие реквизиты в соответствии с приказом ФНС России от 09.04.2021 № ММВ-7-20/207@.

При этом каждая корректируемая сумма расчета должна отражаться в чеке коррекции отдельной строкой.

Версия ФФД 1.0 и 1.05

К примеру, был сформирован чек, где неверно указан НДС. Ваши действия следующие:

- Сформируйте чек «Возврат прихода», идентичный ошибочному. В чеке рекомендуется указать фискальный признак некорректного документа, заполнив «Дополнительный реквизит чека». Способ оплаты рекомендуется выбрать «Встречным представлением» — это значит, что при возврате деньги клиенту не возвращали.

- Сформируйте корректный кассовый чек с признаком расчета «Приход». В чеке рекомендуется указать фискальный признак некорректного документа, заполнив «Дополнительный реквизит чека». Это нужно, чтобы связать воедино все чеки, сформированные для исправления ошибки. Способ оплаты рекомендуется указать «Встречным представлением» — это значит, что при исправлении ошибки деньги от клиента не получали.

Для справки: нормативная база

Понятие «чек коррекции» описывают четыре документа:

- Закон 54-ФЗ — регламентирует, когда нужно применять чек коррекции;

- Приказ ФНС ММВ-7-20/229@ — специальный документ, который содержит информацию о реквизитах чека коррекции;

- КоАП РФ (примечание к ст. 14.5) — закрепляет за пользователем ККТ право избежать штрафа с помощью чека коррекции;

- Письмо ФНС России от 06.08.2021 № ЕД-4-20/15240 «Об особенностях формирования кассового чека коррекции» — методические рекомендации, которые описывают, в каких случаях нужно формировать чек коррекции, а в каких — обычный чек. Как соответствовать требованиям, указанным в Письме ФНС, читайте выше — в пошаговых алгоритмах.

Закажите фискальный накопитель в зависимости от вида бизнеса

Видео:Чек коррекции: зачем, когда и как его выдаватьСкачать

Как исправить ошибку в фискальном чеке

Специалисты ФНС России разъяснили, как исправить ошибку, допущенную в распечатанном фискальном чеке. Оказывается, для этого нужно пробить кассовый чек коррекции или возвратный документ. Все бухгалтеры и продавцы должны знать, как это сделать.

Иногда при реализации товара покупателю кассир может допустить ошибку. От этого, как известно, никто не застрахован, главное — ошибки нужно исправлять.

О том, как исправить неточную информацию в фискальном чеке, обнаруженную кассиром или покупателем, а также о том, как пробить чек коррекции, рассказали специалисты ФНС.

Это особенно актуально в связи с применением контрольно-кассовой техники, которая передает в режиме онлайн данные обо всех операциях в налоговые органы. Мы собрали рекомендации налоговиков и законодательные нормы по этому поводу в этом материале.

Какая ошибка может быть в фискальном чеке

Ошибок, которые может допустить кассир при оформлени покупки, не так много. В их число, в частности, входит:

- неверное указание формы расчета в чеке: «наличными» вместо «электронными» или наоборот;

- неверно пробитая стоимость товара;

- неверное количество товара.

Налоговики считают, что исправлять такие ошибки обязательно сразу же после их обнаружения. Иногда для этого предназначен чек коррекции. 54 ФЗ предусматривает такую возможность, но не дает четкого алгоритма действий по этому поводу.

Ведь кроме корректирующего чека существует еще и кассовый чек на возврат. К сожалению, продавцы, да и бухгалтеры, часто путают эти понятия.

Возвратный документ применяется в том случае, когда покупатель хочет вернуть товар и получить обратно деньги, или если кассир по случайности указал неправильную цену товара.

Корректирующий же нужен при выявлении излишков денежных средств, например, когда сумма операции в ККТ оказалась занижена или не была включена в нее совсем. Налоговая автоматически считает, что в этой ситуации существует неоприходованная выручка, поэтому корректирующий чек нужно пробивать только в крайних случаях.

Недостача или лишний товар

Ситуация, когда кассир ошибся с суммой товара и взял с покупателя меньше положенного, никаким корректирующим чеком не оформляется.

В этом случае возникает недостача, причину которой должно установить служебное разбирательство.

Ведь если фактически денег в кассе оказалось меньше, чем по чеку, руководство организации должно понять, идет речь об ошибке кассира или о противоправных действиях.

Другая ситуация может возникнуть, если кассир случайно пробьет лишний товар покупателю. В этом случае ему также не нужно оформлять чек коррекции.

Онлайн-касса позволяет оформить просто фискальный документ о возврате, как в той ситуации, когда покупатель решил вернуть товар сам. Аналогичная ситуация возникает при ошибочно оформленной покупке, которой не было в реальности.

Например, если это произошло во время обучения персонала или настройки кассы. Здесь также нужно использовать признак «возврат прихода».

Кстати, «возврат расхода» обычно не используется в торговле. Его надо применять разве что в комиссионных магазинах, когда клиент хочет получить обратно принадлежащий ему товар, а в ответ возвращает деньги.

Операции по старой кассе

Еще одна интересная ситуация в плане внесения поправок в фискальные данные складывается, когда в магазине временно работала ККТ старого образца, поскольку онлайн-кассы не было в наличии у поставщиков.

Нужно ли после установки онлайн-ККТ пробить чек коррекции на всю сумму, которая была получена от клиентов за время отсутствия кассы нового образца? Налоговики считают, что в этом случае не нужен корректирующий документ.

Однако если организация все же решит его оформить, правильно будет пробить каждую операцию отдельно, а не общей суммой. Это значит, что количество корректирующих документов не должно отличаться от числа расчетов с покупателями.

Как пробить чек коррекции

Очевидно, что для разных моделей кассовой техники порядок оформления корректирующего документа отличается. Например, на кассовом аппарате Атол-90ф нужно нажать клавишу Х, затем выбрать тип кассового чека и нажать ВВ. Потом необходимо ввести сумму и вновь нажать ВВ. Закрывает операцию нажатие клавиши ИТ. На других моделях ККТ порядок действий будет отличаться.

Передача данных в ФНС

Самое главное, о чем нужно помнить: чек коррекции является фискальным документом. Он в обязательном порядке автоматически передается в орган ФНС, как и все остальные кассовые операции. Поэтому налоговый орган имеет полное право потребовать разъяснения по нему.

В связи с этим недостаточно просто скорректировать ошибочную операцию, особенно если она была связана с тем, что кассир забыл что-то пробить. В обязательном порядке необходимо составить оправдательный документ. Это могут быть акт, объяснительная или служебная записка с пояснениями ситуации.

У документа обязательно должны быть:

- дата и время операции;

- порядковый номер;

- причины ошибочных действий кассира.

Оправдательные документы, на которые ссылаются чеки коррекции, лучше хранить, чтобы иметь возможность предъявить их в налоговые органы по первому требованию.

Если был зафиксирован, а потом исправлен факт продажи без применения ККТ, лучше всего сразу же сообщить об этом в ФНС. Это можно сделать лично или через личный кабинет ККТ на официальном сайте службы. Это позволит избежать штрафа. Ведь из характера корректирующего документа налоговая все равно узнает о факте неиспользования ККТ при расчете с покупателем.

Кроме того, это может стать известно из других источников. В этом случае налоговики могут направить организацию предписание, и придется давать объяснения и предъявлять документы. Если же налоговики направили такое предписание, а коррекционного документа на этот случай нет, то его обязательно нужно оформить, а в основании указать реквизиты предписания ФНС.

Больше информации о требованиях ФНС и порядке применения онлайн ККТ можно получить в специальном разделе на PPT.ru

Видео:Кассовый чек коррекцииСкачать

Чек коррекции ККТ теперь на каждую ошибку

Поправки от 3 июля добавили в закон о ККТ дополнительный абзац про чек коррекции. Можно ли теперь с уверенностью сказать, в каких случаях нужно пробивать такой чек? К сожалению, нет. Вопросы о корректировке кассовых расчетов все еще остаются.

Более того, с 6 августа вступают в силу изменения в приказ ФНС о дополнительных реквизитах фискальной документации. И они тоже затронули чек коррекции.

В вопросе разбирается Евгения Дубкова, ведущий эксперт департамента малого и среднего бизнеса компании «Моё дело»

Поправки 3 июля

Закон № 192-ФЗ добавил в законодательство о кассах лишь то, что чек коррекции нужно пробивать, если кассир продал товар без ККТ или нарушил правила работы с кассой.

Многие специалисты поспешили заявить, что теперь на любую ошибку в работе с ККТ нужно бить чек коррекции. Например, пробили в чеке неверную ставку НДС или неправильную систему налогообложения — выбиваем чек коррекции.

Однако, если вдуматься в формулировку закона, то можно понять, что по сути она не изменилась, а положения о чеке лишь получили дополнительные пояснения.

https://www.youtube.com/watch?v=xTHnk-xYxWs

То есть как и прежде чек коррекции необходимо пробивать при выполнении корректировки расчетов, которые были произведены ранее. Чек бьется после формирования отчета об открытии смены, но не позднее формирования отчета о закрытии смены. Иных официальных разъяснений на этот счет ведомства пока не давали.

Когда нужен, когда — нет

Итак, если ошибка допущена в сумме расчета, то чек коррекции имеет место быть. Причем он потребуется, если вы обнаружили неучтенную (или завышенную) выручку в конце смены и позднее (на следующий день, неделю, месяц).

Вопрос: Нужно ли пробить чек коррекции, если наш курьер провел возврат денег за покупку через Pos-терминал, а пробить чек забыл?Да, нужно. Такой документ можно оформить после закрытия смены с любой прошедшей датой расчетов.

Вопрос: Сломалась ККТ, но отпускать товары мы не перестали. Что теперь делать с приходом, как отразить по кассе?

Если это не массовый технический сбой, то на каждую операцию пробейте чек коррекции и сообщите о корректировках в ИФНС.

Если же ошибку в сумме расчета кассир заметил сразу, не нужно использовать чек коррекции. В случае с лишней суммой достаточно оформить чек с признаком «возврат прихода» и пробить верный документ с признаком «приход». Аналогично, если сумма ошибочно недобита — ничто не мешает отдать сразу исправленный чек покупателю (без оформления чека коррекции).

Вопрос: Наш работник вместо чека на 500 рублей пробил документ на 5000 рублей. Возврат покупателю оформлять на 4500 рублей?

Нет, возврат нужно оформить на 5000 рублей. Деньги за товар возвращают не частично, а полностью. На сумму 5000 рублей пробейте чек с признаком «возврат прихода», а затем выбейте верный чек с признаком «приход» на 500 рублей.

Не потребуется чек коррекции и при исправлении ошибок, которые не связаны с суммой расчета. Например, если вместо безналичной оплаты кассир указал наличные, ошибка допущена в ИНН, ошибочно выделен или не выделен НДС.

Тогда, по разъяснениям ФНС (которые не отменены), достаточно пробить чек с признаком «возврат прихода», а затем чек с признаком «приход» с указанием верных реквизитов.

Правда, помимо этого, чтобы обезопасить себя от санкций, сообщите о допущенной ошибке и ее исправлении в налоговую. Сделать это нужно в электронном виде через кабинет ККТ.

Вопрос: Кассир выбил чек не на ту услугу. Он сразу заметил ошибку и выбил чек заново с правильным наименованием услуги. Что делать с неверным чеком?

Проведите по кассе возврат. Чек коррекции в этом случае бить не нужно. Кассиру нужно выбить обычный чек с обязательными реквизитами, которые отразили в чеке с ошибочной услугой. При этом признак у чека должен быть «возврат прихода».

Требования к чеку

В чеке коррекции должны быть: название документа, номер, дата, время, наименование и ИНН компании, номера ККТ и фискального накопителя, место расчетов, фискальный признак (п. 5 ст. 4.1 закона № 54-ФЗ).

Кроме этого предусмотрены и дополнительные реквизиты, которые должен содержать такой чек. Они приведены в таблице 30 приложения № 2 к Приказу ФНС России № ММВ-7-20/229 от 21 марта 2021 г. (в редакции как до, так и после 6 августа 2021 года).

Исходя из них чек коррекции должен обязательно содержать такие реквизиты, как: тип коррекции и основание коррекции.

Если чек коррекции кассир пробивает без предписания налоговой, то тип коррекции нужно указать «0» (самостоятельная операция). Кроме того, потребуется внести описание коррекции. Например, описание коррекции может быть таким: «11.06.2021 года был выдан кассовый чек на сумму большую, чем сумма покупки».

При этом в редакции Приказа ФНС России № ММВ-7-20/229 от 21 марта 2021 г., действующей до 6 августа 2021 года, в чек коррекции также необходимо внести наименование, дату и номер документа, послужившего основанием для проведения корректировки.

Каких-либо требований к такому документу-основанию законодательство о ККТ не предъявляет. Например, этим целям может послужить объяснительная записка кассира. В ней кассир должен указать причину, по которой чек ККТ был пробит с ошибкой в сумме расчета, и почему ошибка не была исправлена своевременно в присутствии покупателя.

Объяснительная записка кассира может выглядеть так:

Генеральному директору

https://www.youtube.com/watch?v=4HNoPZA90hE

ООО «Бета»

А.И. Петрову

от Юдиной Светланы Владимировны,

работающей в должности кассира-операциониста

ОБЪЯСНИТЕЛЬНАЯ ЗАПИСКА № 2/1

11 июня 2021 г. я выдала покупателю кассовый чек на сумму большую, чем сумма покупки, по причине сбоя работы ККТ. Данный сбой в работе ККТ не был мной обнаружен в момент выдачи чека покупателю ввиду моей повышенной занятости в этот момент — было очень много покупателей, которых я торопилась обслужить, а второй кассир был на обеденном перерыве.

14.06.2021 ________________ С.В. Юдина

Изменения от 6 августа

С 6 августа 2021 года требования, в частности, к описанию корректировки, изменились. После этой даты в чеке коррекции помимо описания коррекции достаточно указать дату совершения самостоятельного корректируемого расчета. Ее определите в зависимости от версии формата фискального документа (ФФД).

Реквизит «дата совершения корректируемого расчета» в чеке, не имеющем реквизита «номер версии ФФД» или имеющего значение реквизита, равное «2» (т.е. ФФД версии 1.05), должен содержать сведения о дате документа, который является основанием для коррекции. Например, дату объяснительной записки.

Реквизит «дата совершения корректируемого расчета» в чеке, имеющем значение реквизита «номер версии ФФД», равное «3» (т.е. ФФД версии 1.1), должен содержать сведения о дате совершения расчета, в отношении сведений о котором формируется кассовый чек коррекции. Например, дату пробития чека на сумму большую, чем сумма покупки.

«Моё дело» предупреждает: в отношении всех чеков коррекции налоговая может запросить пояснения о совершенной (исправленной) ошибке.

Когда без штрафа

Чтобы чек коррекции освободил вас от штрафа, помимо его оформления, оповестите налоговую.

Дело в том, что ответственности по ч. 2, 4 и 6 ст. 14.5 КоАП РФ за не применение ККТ можно избежать, только если добровольно письменно «покаяться» в ошибке и ее исправить.

Причем успеть с этим нужно до того, как о факте нарушения станет известно проверяющим (т.е. до вынесения постановления об административном правонарушении).

Чек коррекции в такой ситуации однозначно должен быть оформлен с типом коррекции «0» (самостоятельная операция).

Об ошибке и исправлении сообщите в электронном виде через кабинет ККТ в срок не позднее трех рабочих дней, следующих за днем исправления нарушения.

При этом в заявлении укажите подробную информацию о произведенной корректировке расчетов. То есть приведите реквизиты всех чеков коррекции на каждую ошибочную операцию.

Исключение: массовый технический сбой. В такой ситуации продавец вправе производить расчеты без применения ККТ без «чувства вины». Ведь основания для привлечения к ответственности в данном случае отсутствуют.

Это подтверждают и контролирующие ведомства (письма Минфина и ФНС России). После восстановления работы достаточно в общем порядке сформировать один кассовый чек коррекции на общую сумму.

Сообщать о корректировке расчетов не требуется.

«Моё дело» предупреждает: введение уголовной ответственности за нарушения в сфере ККТ можно не бояться. Это связано с тем, что в такой ситуации наказание не будет согласовываться с принципом соразмерности совершенному правонарушению.

🔥 Видео

АТОЛ: как сделать чек коррекции по безналу и подключить любую кассу к компьютеруСкачать

КАК ОФОРМИТЬ ЧЕК КОРРЕКЦИИ НА ОНЛАЙН-КАССЕ?Скачать

Формирование чека коррекции на ККТ ЭВОТОР.Скачать

Меркурий 185Ф, чек коррекции неприменения кассы за наличные и безналичныеСкачать

Чек коррекции: как исправить ошибку? Самостоятельное исправление ошибки в чеке коррекцииСкачать

Атол 91Ф: Чек коррекции по безналу на прошивке 5.7.18 (ответы клиентам)Скачать

ЧЕК КОРРЕКЦИИ В КАССЕ ЭВОТОР📑📑📑Скачать

Как сформировать чек коррекции?Скачать

Меркурий 115Ф, чек коррекции ошибочного прихода (Наличные/Безналичные)Скачать

Чек коррекции в 1С 8.3Скачать

Чек коррекции на ЭвоторСкачать

Меркурий 115Ф, чек коррекции неприменения ККТ (Наличные/Безналичные)Скачать

Меркурий 185Ф, чек коррекции ошибочный приход за наличные и безналичныеСкачать

Эвотор - Чек коррекцииСкачать

Чек коррекцииСкачать