Когда гражданин регистрируется в ФНС как предприниматель, он имеет право не использовать общий режим налогообложения, а сразу же перейти на один из льготных, дающих меньшую налоговую нагрузку. Одним из таких популярных режимов является вмененка. Чтобы его использовать, необходимо оформить и отправить в налоговую службу заявление о постановке на учет енвд.

- Порядок перехода на ЕНВД

- Сроки перехода на ЕНВД

- Совмещение ЕНВД с другими режимами налогообложения

- Титульный лист

- Форма ЕНВД 2: образец заполнения

- Переход ИП на ЕНВД

- Как правильно заполнить форму ЕНВД-2

- Бланк форма ЕНВД-2 новая форма скачать

- Форма ЕНВД-2 — заполнение бланка по образцу

- Как заполнить форму ЕНВД-2

- Приложение

- Зачем нужна форма ЕНВД-2

- Результат подачи бланка заявления

- Заявление ИП на ЕНВД о постановке на учет в качестве налогоплательщика

- Преимущества данной системы

- Как правильно встать на учет?

- Какую инспекцию выбрать?

- Необходимые документы

- Подача заявления

- Порядок оформление заявления. Заполнение формы ЕНВД-2

- Часто возникающие вопросы

- Переход на ЕНВД с УСН

- Регистрация ИП:

- Заявление о переходе ИП на ЕНВД, форма ЕНВД-2

- Образец заполнения ЕНВД-2

- Как заполнить форму ЕНВД-2?

- Составление и подача заявления

- Ограничения

- Инструкция по заполнению

- Заполнение формы

- Заполнение приложения

- Что делать после подачи заявления?

- Заключение

- 🎦 Видео

Порядок перехода на ЕНВД

Уже продолжительное время данный режим может использоваться предпринимателем по его желанию, а не в силу поставленных законом ограничений. Но при этом нужно понимать, что применять единый налог на вмененный доход можно только в том случае, если выбранная деятельность подпадает под условия данного режима.

В настоящее время применение единого налога на вмененный доход (ЕНВД) регулируют НК и законодательные акты местных органов управления. Если принимается решение об использовании ЕНВД, последние документы необходимо изучить очень подробно.

Сроки перехода на ЕНВД

Начать применять вмененку можно как при регистрации ИП, подав заявление вместе с пакетом документов, так и перейдя на него с другого налогового режима.

Однако в целях избежания двойного налогообложения нужно принять во внимание, что с некоторых режимов произвести переход допускается только по окончании календарного года.

После того, как предприниматель решил применять ЕНВД, ему необходимо подать заявление о переходе на ЕНВД в ФНС по месту занятия деятельностью. При этом сделать это нужно в течение пяти дней с момента начала такой деятельности. Закон для этих целей устанавливает специальный документ формы ЕНВД-2.

бухпроффи

Важно! Обычно заявление передается в налоговую по месту будущего ведения деятельности. Однако для некоторых видов это необходимо делать по месту прописки ИП. К таким, к примеру, относится перевозка грузов и пассажиров.

Налоговая должна обработать поступивший документ в срок пять дней, после чего оформить уведомление о постановке на учет. При переходе на ЕНВД с других режимов, в некоторых регионах требуется приложить к заявлению копии свидетельств ИНН и ОГРИП.

Совмещение ЕНВД с другими режимами налогообложения

Налогоплательщику разрешает производить совмещение вмененки с другими имеющимися режимами. Это происходит из-за того, что использование вмененки подразумевает определенные типы деятельности, а компания может заниматься сразу несколькими направлениями.

Допускается, что предприниматель будет использовать ЕНВД с общей системой налогообложения (ОСНО), либо вмененку с упрощенной системой (УСН).

При переходе на Единый налог на вмененный доход следует учитывать:

- Если предприниматель планирует выполнять несколько видов деятельности, то по каждому из них нужно встать на учет. При этом составляется одно общее заявление, и в него включаются несколько листов с указанием направлений деятельности.

- Если предприниматель уже использует вмененку, то для добавления нового типа деятельности нужно оформить еще одно заявление с данными по нему.

- Если ИП собирается заниматься одной и той же деятельностью на территории разных муниципальных образований или регионов, то отправлять заявление на ЕНВД для ИП нужно в каждый из них.

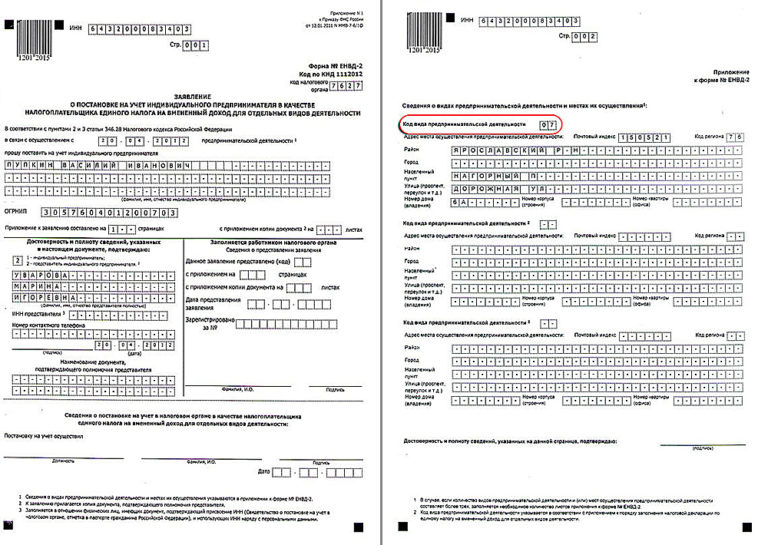

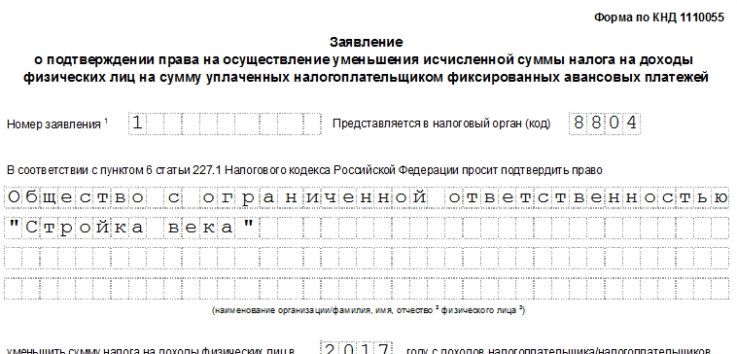

Титульный лист

В верхней части бланка предприниматель записывает свой ИНН из двенадцати знаков.

После этого нужно вписать код налогового органа из четырех знаков, куда отправляется данное заявление.

Следом нужно записать полные Ф.И.О. предпринимателя без сокращений. Каждая часть данных должна начинаться с новой строки. Оставшиеся незаполненными строки необходимо прочеркнуть.

Далее нужно проставить код ОГРИП. Затем идет дата, с которой предприниматель осуществляет (или планирует осуществлять) деятельность по указанным в заявлении видам.

https://www.youtube.com/watch?v=tsBVZoajw1I

Затем идет поле, в котором указывается количество страниц с приложениями. Заполнять нужно начиная с левой клетки, остальные прочеркиваются.

Заявление может подавать как предприниматель (код 1), так и его уполномоченное лицо (код 2). В первом случае он указывает свой номер телефона, ставит дату и подпись. Все остальные клетки просто прочеркиваются. Если заявление сдает представитель, то он записывает свои Ф.И.О., ИНН, сведения о доверенности, и также телефон, дату и личную подпись.

Внимание! Если форму подписывает доверенное лицо, то к заявлению необходимо приложить доверенность и указать количество прилагаемых листов.

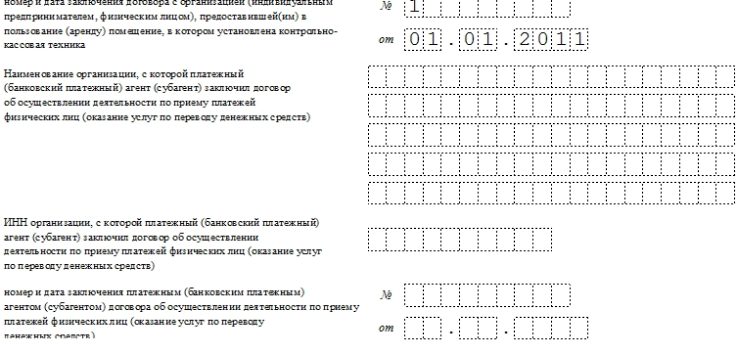

В приложении указываются типы деятельности, которые хочет осуществлять предприниматель. На одном листе можно указать сразу три из них. Если этого мало, то необходимо оформить еще один лист с приложением.

В верхней части приложения указывается ИНН предпринимателя и проставляется номер листа.

Блоки вида деятельности заполняются по следующему алгоритму:

- Сначала указывается код вида предпринимательской деятельности соответствующий единому налогу на вмененный доход. Например, как у нас в заявлении указан код «03», подразумевающий ремонт и техническое обслуживание автотранспорта.

- После этого записывается полный адрес, по которому планируется заниматься указанным видом деятельности. Те клетки либо целые блоки, которые остаются пустыми, необходимо прочеркнуть.

В нижней части приложения ИП проставляет свою подпись.

Помогите нам в продвижении проекта, это просто:

Оцените нашу статью и сделайте репост! (1 5,00 из 5)

Видео:Как заполнить заявление на ЕНВД?Скачать

Форма ЕНВД 2: образец заполнения

При переводе ИП на систему налогообложения по ЕНВД нужно встать на учет в налоговом органе. Для этого необходимо написать в налоговую заявление о переходе ИП на ЕНВД по форме ЕНВД-2. Но имеются определенные особенности и правила заполнения, поэтому нужно знать, как правильно вписывать информацию в форму ЕНВД-2.

Переход ИП на ЕНВД

Такой переход производится на добровольной основе. Но в этом случае все равно надо подавать заявление в налоговую службу по форме ЕНВД-2. Платить вмененный налог могут предприниматели или организации, которые занимаются определенным видом деятельности. А именно:

- некоторые виды бытовых операций;

- такой вид деятельности как ветеринария;

- различный ремонт и мойка автомобилей;

- перевозка пассажиров или грузов;

- продажа продуктов или товаров в розницу в магазине или киосках;

- ведение деятельности в услугах общепита;

- размещение рекламы на любых объектах или транспорте;

- аренда гостиничных номеров, помещений или квартир;

- передача в пользование земельных участков.

А вот работать на ЕНВД не смогут те ИП, у которых торговые объекты или гостиницы превышают определенное количество квадратных метров и если численность сотрудников является более ста человек. В таком случае деятельность не подходит для оплаты такого вида налога.

Платить вмененный налог предприниматель должен с момента регистрации ИП. В случае закрытия своей деятельности обязательно нужно уведомить налоговые органы, иначе начислять налог будут за весь месяц, а не за несколько дней.

Главным отличием данной системы считается тот факт, что предприниматель при отсутствии деятельности все равно перечисляет государству налог.

Сдавать форму ЕНВД-2 нужно в конце года, когда ИП принимает данную систему налогообложения с начала следующего года. Если ИП только начинает свою деятельность, то заявление необходимо подать в течение 5 дней.

Получите 267 видеоуроков по 1С бесплатно:

Для того чтобы не иметь в дальнейшем проблем с налоговой службой, нужно знать, как правильно заполняется форма. Самое важное, не допускать помарок или ошибок, тогда документ признается недействительным.

Как правильно заполнить форму ЕНВД-2

В случае, когда все параметры подходят, предприниматель имеет право подать заявление на переход на вмененный налог. Но при наличии каких-либо ошибок в заполнении — налоговый сотрудник не примет документ, и предприниматель не сможет встать на учет.

https://www.youtube.com/watch?v=1CCux50mem4

Заполнить его допустимо в компьютерной программе, где автоматически будут проставляться нужные цифры в клетках, и ставиться прочерки, где нужно. В результате останется просто распечатать листы и поставить на них подписи.

Специально для предпринимателей разработана инструкция по заполнению формы ЕНВД-2:

- вписывать информацию в документ нужно синими или черными чернилами, или же заполнить в электронном виде в специальной программе;

- выполнять его необходимо в двух экземплярах. Один направляется в налоговую службу, второй остается у предпринимателя;

- для начала необходимо найти образец бланка, либо его распечатать, либо заполнять на компьютере;

- информация вписывается слева направо, в пустых клетках ставится прочерк;

- в верхней части нужно написать ИНН, проставить номер страницы как 001, и код того отделения налогового органа, в который сдается заявление;

- далее необходимо проставить дату, с момента которой организация начала свою деятельность;

- вписывается полные фамилия, имя, отчество предпринимателя и ОГРНИП;

- обязательно нужно указать количество приложений и копий;

- слева внизу ставится цифра 1, в том случае, когда документ сдается руководителем предприятия. Цифра 2 указывается тогда, когда документ заполняет представитель. Тогда к приложению необходимо добавить копию доверенности;

- ниже указывается номер телефона, подпись и дата заполнения документа:

После чего можно приступить к заполнению приложения или приложений:

- нумеровать каждое нужно поочередно;

- вверху вписывается ИНН, номер и код деятельности предпринимателя;

- если видов работы более трех, заполняется следующее приложение, потому как на одном листе допустимо вписывать максимум три вида;

- далее указывается адрес организации;

- ставится число и подпись:

Надо помнить, что в зависимости от того, кто заполняет форму, такие документы должны прилагаться к приложению.

- если заполняет руководитель, тогда в документе указывается его ФИО и все реквизиты, подтверждающие его право, без каких-либо сокращений;

- если же форму заполняет его представитель, тогда указываются его данные и прилагается доверенность.

Бланк форма ЕНВД-2 новая форма скачать

Для правильного заполнения лучше иметь перед глазами пример заполнения. Также должен быть на руках обновленный бланк, так как законодательство постоянно меняется.

Скачать образец формы ЕНВД-2 можно в формате Excel либо PDF файл.

Сдавать в налоговый орган форму ЕНВД-2 необходимо при наличии паспорта и доверенности, в случае необходимости. Для того чтобы не возникало с налоговой службой каких-либо проблем, чтобы она не штрафовала за не вовремя сданный документ, нужно ознакомиться с Налоговым Кодексом и четко знать какие документы требуются.

В случае обнаружения ошибки, нужно предварительно связаться с сотрудником налоговой службы. Если допускается в данном налоговом органе, то лучше подать уточненный бланк с исправленными ошибками. Если нет, то написать заявление на снятие с учета по тому виду работы, где допущена ошибка. После чего подать новое заявление в исправленном варианте.

Видео:Заполнение заявления ЕНВД 2Скачать

Форма ЕНВД-2 — заполнение бланка по образцу

ЕНВД – это такая система налогообложения, которая является выгодной для некоторых ИП, так как формула расчета довольно проста, а за налоговую базу для целей налогообложения принимают величину, которая зависит от постоянных показателей, не зависящих от реального уровня доходов. Форма документа ЕНВД-2 нужна именно для постановки на учет ИП как плательщика ЕНВД, и заполнение ее имеет некоторые особенности.

- Скачать бланк формы ЕНВД-2

- Скачать образец заполнения ЕНВД-2

Как заполнить форму ЕНВД-2

Сам бланк достаточно прост в заполнении. Он состоит из одного листа – само заявление и приложения к нему.

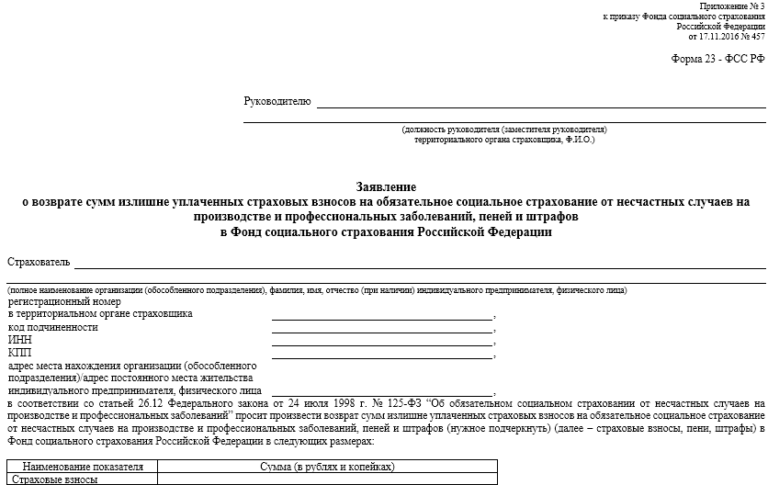

Приложение

Вторая часть заявления, называемая приложением, имеет поля для отметки вида деятельности по ЕНВД. Принадлежность его к особому виду выражается в виде кода. Требуется также указать, по какому адресу эта деятельность осуществляется.

Если один ИП осуществляет деятельность разных видов, каждая из которых поппадает под ЕНВД, то на одном бланке можно указать всего три. Если видов деятельности больше, то их указывают на нескольких бланках.

https://www.youtube.com/watch?v=fhDdEMPV9hY

Данная процедура имеет последующее отображение на титульном листе, где нужно указать в определенном поле количество заполненных страниц.

Так, в приложении находит место отображение всех адресов деятельности ИП, а также коды деятельности по каждому из них.

Образец заполнения приложения ЕНВД-2:

Электронные версии бланков для заполнения можно скачать из интернета, при этом они могут быть как текстовом виде, так и в формате электронной таблицы.

Главным моментом, который должен учесть ИП, заполняя заявление, актуальна ли на настоящий момент скачанная им форма.

Еще основа основ – это то, что указывать информацию надо правдиво. Она должна быть достоверной. От этого напрямую зависит, какое местная налоговая служба примет решение.

Самое главное – заявление нужно заполнить в двух экземплярах, первый для налоговой, его у вас заберет инспектор для принятия решения, а второй – для себя, на нем поставят отметку о подаче заявления. Данный документ становится гарантией того, что вы подали заявление на рассмотрение. На нем также укажут, когда вы это сделали.

Через 5 дней вам пришлют уведомление, или вы можете прийти за ним лично.

Зачем нужна форма ЕНВД-2

Для того чтобы ИП перейти на систему ЕНВД, а сделать это можно только с начала налогового годового периода, ИП необходимо подать в течение 5 дней с начала осуществления деятельности заявление в ИФНС. Для данного заявления налоговыми органами разработана специальная форма, называемая ЕНВД-2.

Для постановки на учет в данной форме указывается дата начала деятельности по ЕНВД. Плательщик может поставить любое число из отведенных ему для постановки на учет 5 дней.

В случае, если осуществляется переход из другой системы налогообложения, ИП должен быть внимателен, чтобы сроки прекращения действия одной системы и начала действия другой совпадали.

Подробную информацию о ЕНВД можно узнать из этого видео:

Результат подачи бланка заявления

Обязательным результатом подачи ЕНВД-2 от ИП в налоговую является получение уведомления о постановке на учет как плательщика ЕНВД. Его выдают через 5 дней после подачи заявления к рассмотрению.

Формы уведомления установлены в законодательном режиме. Для ИП это форма №2-3 Учет.

Если плательщик налога уже зарегистрирован в органах ФНС, то он все равно, начиная деятельность, которая подлежит данному налогообложению, обязан подать ЕНВД-2.

Если не встать на учет по «вмененке», то сразу после обнаружения инспекторами нарушения объект деятельности обязан будет уплатить положенные ему налоги по той системе налогообложения, на которой он находился, ему насчитают пени и штраф.

Если объект находился на УСН, но по причинам невыполнения условий право на нее было утеряно, то налогообложение состоится по общей системе.

Итак, форма ЕНВД-2 – это бланк заявления, который заполняют ИП, желающие платить единый налог. Данное заявление подается в ФНС для постановки на учет ИП как плательщика ЕНВД. Ответом налоговой на подачу данного заявления является Уведомление, которое ИП получит через 5 дней после подачи бланка заявления.

Видео:Заявление о зачете взносов в личном кабинете ИПСкачать

Заявление ИП на ЕНВД о постановке на учет в качестве налогоплательщика

Система ЕНВД (единый налог на вмененный доход) представляет собой режим, при котором налогоплательщику вменяется предполагаемый доход от деятельности. Налоговый орган самостоятельно рассчитывает сумму налога от данного вида деятельности.

Уплата этого налога дает возможность освободиться от других видов налогов. В 2013 году в системе ЕНВД произошли некоторые изменения – налог перестал быть вмененным согласно виду деятельности.

Теперь решение, писать ли заявление ИП на ЕНВД, принимается предпринимателем на добровольной основе.

Преимущества данной системы

Эксперты уже много лет спорят об упрощенных системах налогообложения, однако так и не пришли к единой точке зрения. Одни считают, что подобные системы приносят лишь вред, помогая скрывать налоги, другие уверены, что они вполне приемлемы.

Между тем уплата налогов является неотъемлемой частью любого бизнеса, поэтому обострять отношения с налоговой службой в любом случае не рекомендуется. Конечно, платить налоги необходимо, однако благодаря заложенным в законах Российской Федерации механизмам налоговую нагрузку можно существенно снизить.

Одним из механизмов упрощения налоговой нагрузки является система ЕНВД. Заявление на ЕНВД следует подавать сразу при регистрации ИП.

https://www.youtube.com/watch?v=bE3vCI1y13M

Не существует единого мнения о том, какая именно система налогообложения лучше, так как каждая из них имеет свои плюсы и минусы. Тем не менее, многие предприниматели начинают трудовую деятельность именно с этой системы.

Преимущества единого налога на вмененный доход:

- Упрощенное ведение бухгалтерского учета.

- Оплачивается определенная сумма дохода вне зависимости от других факторов (к примеру, более высоких процентов продаж). В то же время многие считают это преимущество спорным.

- Возможно сочетание УСН и ОСНО по отношению к другим видам деятельности предпринимателя.

- НДФЛ становится меньше на сумму страховых взносов, вносимых в Пенсионный фонд РФ.

- Фиксированная сумма дохода не всегда является преимуществом – к примеру, если месячный доход составил меньшую сумму, чем фиксированная оплата.

- Налоговый кодекс устанавливает ограничения физических показателей – то есть нельзя превышать указанное количество машин, сотрудников и даже расширение площади запрещается.

Как правильно встать на учет?

Этот вопрос интересует каждого начинающего предпринимателя, деятельность которого подпадает под систему ЕНВД.

Сначала следует сообщить о своей деятельности в ИФНС, после чего написать заявление о постановке на учет в качестве ИП.

Затем оформить и подать заявление специального образца, сделав это не позже чем спустя 5 рабочих дней после начала предпринимательской деятельности по оказанию услуг или ведению определенных работ.

Какую инспекцию выбрать?

Если бизнес, в буквальном смысле, не привязан к определенной территории (ИП занимается разносной торговлей, грузоперевозками, доставкой газет по всему городу, размещением рекламы на транспорте), предпринимателю следует регистрироваться в ИФНС по месту нахождения компании или месту жительства. В иных случаях регистрацию проходят по месту ведения деятельности. Если предприниматель еще не обращался в данную инспекцию, ему нужно будет представить определенные документы.

Необходимые документы

Документы, которые требуются, чтобы встать на учет в системе ЕНВД:

- Паспорт.

- Лист записи ЕГРИП.

- Свидетельство о постановке на регистрационный учет в качестве ИП.

В некоторых случаях предпринимателя заменяет его помощник (законный представитель) – тогда нужно предоставить нотариально заверенную доверенность.

Подача заявления

Заявление о постановке на учет в качестве налогоплательщика ЕНВД подается не позже чем через пять дней после начала какой-либо деятельности.

Его необходимо правильно оформить, иначе инспекция может отказать в регистрации. Это могут сделать и по другой причине – из-за наличия судимости, например. Однако чаще всего виноватым оказывается именно некорректное заполнение документа. Среди других причин отказа в регистрации могу быть такие:

- Вы уже регистрировались раньше.

- Менее чем год назад вы были признаны банкротом.

- Вы предоставили не все документы, которые были указаны в заявлении.

Перейти на ЕНВД можно и с начала нового календарного года. Для этого не позднее пятого рабочего дня нового года нужно подать в налоговую инспекцию соответствующее заявление на вменеку. Если же предприниматель состоял на общей системе налогообложения, тогда окончания года ему ждать не обязательно. Он может подать заявление на переход на ЕНВД в любой день.

Порядок оформление заявления. Заполнение формы ЕНВД-2

Первый шаг – это распечатка бланка по форме ЕНВД-2, обязательно в двух экземплярах. Первый заполненный бланк вы отдаете инспекции, второй оставляете у себя.

- Начинайте заполнять бланк с левой крайней стороны листа. Необходимо заполнить все графы и ячейки, при необходимости ставя прочерки в определенных полях.

- Верх первого листа документа предназначен для ИНН предпринимателя. Дальше следует указать номер страницы (001), а также код территориального подразделения ФНС, в который будут поданы бумаги.

- После этого нужно внести сведения о дате начала деятельности предпринимателя, которая относится к видам, входящим в ЕНДВ. Указываются данные предпринимателя – ФИО и сведения ОГРНИП.

- Необходимо указать количество страниц, прилагаемых к заявлению. Если интересы ИП представляются его доверенным лицом, необходимо к основным документам приложить заверенную нотариусом доверенность.

- Внизу в пустой ячейке слева надо поставить цифру «1» – если вы предприниматель и цифру «2» – если вы доверенное лицо. Тут же законный представитель вписывает свои ФИО, ИИН, а также данные того документа, который подтверждает его полномочия. Далее следует указать номер своего телефона и дату заполнения документа.

- Раздел, требующий внести данные о постановке на регистрационный учет, заполнять не нужно. Это сделает сотрудник инспекции, указав свои ФИО и заверив информацию подписью.

Налоговое заявление о постановке на регистрационный учет ИП требует предоставления паспорта, а также документа, подтверждающего местонахождение предпринимателя.

Часто возникающие вопросы

Раньше ЕНВД был обязательным, и отказ от него грозил серьезными неприятностями. Законом, принятым в 2013 году, эта норма была отменена, и теперь ИП волен сам выбирать систему налогообложения.

Тем не менее встречаются случаи, когда предприниматель вынужден был применить УСН из-за разногласий по поводу времени регистрации и начала трудовой деятельности, собираясь при этом в ближайшем будущем перейти на ЕНВД.

https://www.youtube.com/watch?v=950gEy6r_-c

Если регистрация индивидуального предпринимателя происходит на несколько месяцев раньше, чем он начинает свою деятельность по системе ЕНВД, возникает множество вопросов.

Ведь как считают до сих пор некоторые, существует закон, обязывающий предпринимателя подать заявление на ЕНВД в течение 5 дней после начала трудовой деятельности.

При этом необходимо выбрать подходящую систему налогообложения в течение 5 дней после регистрации ИП. Как же быть? Как совместить два этих требования?

Для начала следует заметить, что закон, обязывающий предпринимателя подать заявление на ЕНВД в течение пяти дней после начала трудовой деятельности, был изменен 1 января 2013 года – теперь решение о принятии ЕНВД принимается только добровольно.

В данном случае лучше всего поступить так: во время регистрации ИП подать заявление о применении УСН (это упрощенная система налогообложения, которая является специальным режимом, снижающим налоговую нагрузку на представителей малого и среднего бизнеса). А после начала предпринимательской деятельности уже переходить на ЕНВД.

Переход на ЕНВД с УСН

Основной «инструмент», опять-таки, – заявление в налоговую инспекцию. Для того чтобы ИП перейти на ЕНВД, нужно заполнить бланк ЕНВД-2. Эта форма была утверждена в Российской Федерации в 2012 году приказом ФНС № ММВ-7-6/941@.

ЕНВД, или налог на вмененный доход, является единственной в России системой налогообложения, которая вообще не зависит от того, какие расходы несет и какие доходы получает предприятие или частный предприниматель.

Ранее срок ее функционирования продлили до 2021 года, теперь же Правительство РФ решило продолжить его до 2021 года. Узнать о том какие изменения по ЕНВД произошли в 2021 году для ИП можно здесь.

Регистрация ИП:

Заполнение заявления ЕНВД 2

ЕНВД какой ШТРАФ за несвоевременную постановку на УЧЕТ!

Постановка налогоплательщиков на учёт по ЕНВД, выпуск от 16.01.13

Постановка физического лица на учет в налоговом органе на территории Российской Федерации

Видео:ЕНВД какой ШТРАФ за несвоевременную постановку на УЧЕТ!Скачать

Заявление о переходе ИП на ЕНВД, форма ЕНВД-2

Законодательство предоставляет предпринимателю право выбрать систему налогообложения, которую он будет использовать при осуществлении своей деятельности. Одним из наиболее выгодных и простых для ИП режимов является ЕНВД, для перехода на который ему необходимо подать заявление о постановке на учет ЕНВД при условии, что осуществляется установленный нормативными актами вид деятельности.

Образец заполнения ЕНВД-2

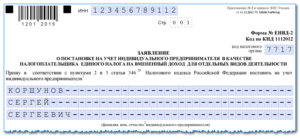

В верхней части документа предприниматель указывает свой ИНН, который состоит из 12 цифр.

Ниже справа, под номером формы, нужно вписать код налоговой службы из 4 цифр, в которую подается заявление.

Затем заносится Ф. И. О. предпринимателя, полностью, без сокращений. Каждое слово нужно писать с новой строки. Незаполненные клетки обязательно прочеркиваются символом «-».

Под личными данными в отдельную графу вписывается код ОГРИП. Затем указывается дата, с которой осуществляется деятельность, подпадающая под ЕНВД.

Ниже необходимо указать, на скольких листах идет приложение к заявлению с расшифровкой видов деятельности. Если предпринимателем подается заявление не самостоятельно, а через уполномоченного представителя, то рядом вписывается количество листов с документами, подтверждающими такие права. Все пустые клеточки в этих двух графах также прочеркиваются.

Затем бланк заявления делится на две части, предприниматель заполняет только левую. Здесь в специальном поле указывается, как подаются документы: 1 — лично, 2 — через представителя. В последнем случае ниже вписываются полностью Ф.И.О. этого представителя и его ИНН. Все пустые клетки нужно прочеркнуть. Если представителя нет, то в клетки ставится знак «-».

Далее указывается номер телефона, записывается дата и личная подпись.

https://www.youtube.com/watch?v=0D1Khq2-Mvk

На листе приложения указываются регистрируемые виды деятельности. На одной странице можно вписать сразу 3 кода, если этого мало — то можно заполнить еще одно приложение.

В верхней части листа указываются ИНН предпринимателя, и порядковый номер листа в заявлении.

Ниже расположены три блока для указания кода деятельности. Заполняются они одинаково.

Сначала указывается код вида деятельности ЕНВД, затем полный адрес места осуществления деятельности с указанием индекса, региона и полного адреса, как на примере. Все пустые клетки обязательно прочеркиваются.

Если заполняется только один или два блока с кодом деятельности, то в пустом ставятся символы «-». В конце листа приложения предприниматель ставит свою подпись.

Бланк ЕНВД-2 для ИП скачать в формате Excel.

Скачать бланк ЕНВД-2 в формате PDF.

Образец заполнения ЕНВД-2 скачать в формате PDF.

Видео:Постановка налогоплательщиков на учёт по ЕНВД, выпуск от 16.01.13Скачать

Как заполнить форму ЕНВД-2?

Некоторые предприниматели могут использовать такую систему налогообложения, как единый налог на вменённый доход. На эту систему моно перейти с другой, или же выбрать при регистрации. Как правильно форму для перехода на ЕНВД?

ЕНВД – это специальный режим налогообложения, которые могут использовать не все предприниматели, а только те, кто занимается определённым видом деятельности.

Все они перечислены в п. 2 ст. 346. 26 НК РФ. В этой же статье перечислены ограничения, при которых ИП или юрлицо не может применять этот специальный режим. К таким ограничениям относятся:

- численность наёмных работников, оформленных в соответствии с ТК РФ, превышает 100 человек;

- не может быть больше ¼ от всей суммы уставного капитала фирмы вложения от других учредителей;

- ведение запрещённого вида деятельности, то есть такого, который не представлен в п. 2 ст. 346. 26 НК РФ.

Подробнее про особенности применения этого режима налогообложения можно узнать по этой ссылке.

Составление и подача заявления

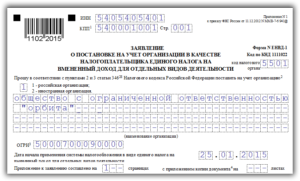

Заявление по данной форме заполняется и подаётся в налоговую инспекцию по месту регистрации налогоплательщика или по месту ведения им деятельности, в том случае, если он желает применять этот спецрежим. Такая форма подаётся только предпринимателями, юрлица заполняют другую форму.

Если нет оснований для ограничения к применению этого режима, то ИП просто уведомляется ФНС о своём решении с помощью этого документа. Разрешительный порядок отменён уже несколько лет.

Если ИП переходит на ЕНВД с другой системы налогообложения, то подать документ он должен не позднее конца текущего года. Тогда с нового, календарного года, он сможет перейти на эту систему.

Заявление подаётся в ФНС:

- по месту ведения предпринимателем своей деятельности;

- по месту регистрации ИП, если он оказывает автотранспортные услуги, торгует в розницу или занимается рекламной деятельностью.

Закон не запрещает подачу заявления в момент регистрации новой фирмы. Сделать это нужно:

- сразу же при подаче документов;

- в течение 5 дней с момента, когда ИП начал фактически вести деятельность, попадающую под перечень в п. 2 ст. 346. 26 НК РФ.

Если предприниматель решил прекратить свою деятельность на «вменёнке», он также должен уведомить об этом налоговую службу. Сделать он это может в любой момент. Именно с этого числа и будет прекращена его деятельность.

Это принципиально в целях налогообложения.

То есть, если ИП вовремя не подаст уведомление о прекращении деятельности, то налоги он должен будет уплатить за целый месяц, а не за те дни, когда финансовые операции совершались фактически.

Ограничения

Предприниматель больше не может применять ЕНВД, если:

- он фактически прекратил свою деятельность;

- если он нарушил одно из условий, которые ограничивают применение этой системы налогообложения.

Инструкция по заполнению

Если заявление о применении ЕНВД не будет вовремя подано, или же оно будет заполнено с ошибками, налоговый инспектор не разрешит предпринимателю применять этот режим. Нарушение этой нормы чревато для ИП штрафами, а также доначислением налогов.

https://www.youtube.com/watch?v=WsjMGUepUDs

Скачать бланк и образец заполнения формы ЕНВД-2 можно по ссылке ниже.

Документы для скачивания (бесплатно)

- Бланк ЕНВД-2

- Образец заполнения ЕНВД-2

Заполнение формы

Чтобы правильно заполнить форму, необходимо следовать инструкции:

- в верхней строке необходимо вписать свой ИНН. Это уникальный номер, он присваивается каждому налогоплательщику;

- также нужно указать порядковый номер страницы – «001»;

- указывается код налогового органа. Его можно узнать непосредственно в налоговой инспекции или же на официальном сайте ФНС;

- затем нужно указать своё ФИО, как в паспорте. Сделать это нужно печатными буквами, без ошибок и помарок;

- в поле «ОГРНИП» указывается 15-значный номер, который был присвоен при регистрации предпринимателя, и который указан в свидетельстве о регистрации;

- дата, с которой ИП начнёт заниматься «вменённым» видом деятельности;

- указывается количество страниц в таком формате «1—«;

- далее ИП должен указать на то, что он подтверждает, что все сведения достоверны и указаны в полном объёме. Для этого он должен:

- поставить цифру «1», если документы сдаёт лично ИП, или же цифру «2», если документы сдаёт его доверенное лицо;

- если присутствует представитель ИП, то нужно внести все сведения о нём печатными буквами в соответствии с паспортом представителя, и указать его ИНН;

- указать номер контактного телефона предпринимателя или его представителя. Номер нужно указывать вместе с кодом города и оператора мобильной связи;

- необходимо поставить свою подпись. Делает это лично предприниматель, или его представитель;

- указывается дата, когда заявление было заполнено. Дата проставляется в формате «день, месяц, год»;

- если документы сдаёт представитель, то нужно внести реквизиты доверенности, на основании которой он действует.

Заполненная форма ЕНВД-2 без представителя и заполненная форма ЕНВД-2 с представителем должны соответствовать инструкции, которая приведена Приложении 10 к Приказу ФНС от 11. 12. 2012 года № ММВ-7-7/941@. Таким образом заполняется лист 1 формы ЕНВД-2.

Заполнение приложения

Теперь нужно правильно заполнить приложение к заявлению. Для этого необходимо:

- снова указать свой ИНН;

- номер страницы поставить в формате «002»;

- затем нужно правильно указать код (коды) того вида (видов) деятельности, которыми ИП планирует заниматься на этой системе налогообложения. Перечень разрешённых видов деятельности представлен в п. 2 ст. 346. 26 НК РФ, а коды каждого разрешённого вида деятельности для заполнения формы — Приложении 5 к Приказу ФНС от 04. 07. 2014 года № ММВ-7-3/353@. Код проставляется в двухзначном формате. Например, «05»;

- нужно указать адрес ведения разрешённой предпринимательской деятельности. Указывать нужно в следующем порядке:

- индекс;

- код региона. Его можно узнать из Приложения 2 к Приложению 9 Приказа ФНС от 11. 12. 2012 года № ММВ-7-6/941@;

- название района. Если населённый пункт не районного подчинения, то нужно поставить прочерк;

- города;

- населённого пункта;

- другие координаты.

- подпись заявителя.

Так заполняет приложение к заявлению по форме ЕНВД-2.

Заполнить заявление можно 2-мя способами:

- вручную;

- на компьютере с помощью специального текстового редактора.

Если заявление заполняется на компьютере, то проблем возникнуть не должно. А если заявление заполняется вручную, то нужно быть очень внимательным, чтобы не допустить ошибок.

Если ошибка будет сделана при написании, нужно просто взять чистый бланк, и снова его заполнить. Сложнее исправить ошибку, когда само заявление уже будет в налоговой инспекции на регистрации.

В этом случае, нужно обратиться в эту налоговую службу с просьбой исправить ошибку. Если заявление ещё не зарегистрировано, а сведения об этом ИП не внесены в реестр, то инспектор просто выдаст новый чистый бланк, и его уже нужно будет правильно заполнить. Если же сведения уже внесены в реестр, тогда нужно будет писать заявление об изменении некоторых данных.

Что делать после подачи заявления?

После того, как предприниматель подал в налоговую инспекцию заявление о применении ЕНВД, он должен дождаться выдачи ему на руки уведомления о постановке его на учёт в качестве плательщика «вменённого» налога.

https://www.youtube.com/watch?v=FiHkaBJnZrU

Если заявление будет заполнено неправильно или неточно, налоговый инспектор не выдаст на руки уведомление. Поэтому осуществление деятельности без такого документа чревато для ИП штрафными санкциями.

Если же никаких претензий со стороны налоговой службы к предпринимателю относительно ЕНВД-2 нет, то уведомление о постановке на учёт будет выдано ему в течение 5 рабочих дней с момента подачи заявления.

ВАЖНО: Не имеет значения, зарегистрирован ли этот ИП в этой же налоговой как налогоплательщик, но по другой системе налогообложения. Если он начинает деятельность на «вменёнке», то он должен подать соответствующее заявление.

Если ИП не подаст вовремя заявление, но начнёт применять ЕНВД, то он должен будет уплатить все положенные налоги. Кроме того, налоговые инспекторы начислят ему штраф за нарушение налогового законодательства, и также пени на всю сумму неуплаченных налогов.

Заключение

Применять ЕНВД могут как юридические лица, так и индивидуальные предприниматели. Но, если некоторые ограничения, которые стоит учитывать. Кроме того, есть определённый перечень видов деятельности, осуществляя которые применение «вменёнки» становится возможным.

«Вменёнку» можно совмещать и с другими режимами налогообложения. Например, ИП осуществляет несколько видов деятельности, один из которых попадает под применение ЕНВД. Он может встать на учёт в качестве плательщика ЕНВД, но при этом быть зарегистрированным на общей системе.

Рекомендуем другие статьи по теме

🎦 Видео

Где регистрироваться по ЕНВДСкачать

Снятие с ЕНВД-учёта, подтверждение выполнения работ, единый налоговый платёжСкачать

Заявление на ЕНВДСкачать

Как закрыть налог ЕНВДСкачать

Новые правила по уплате ЕНВДСкачать

Плательщики ЕНВД: для кого, условия, начало работы, отказ от ЕНВДСкачать

Что такое ЕНВД? Особенности вменёнкиСкачать

Отмена ЕНВД с 2021 года: как правильно действовать компаниям и ИПСкачать

Заявление на ИНН по форме 2-2 учетСкачать

Страховые взносы ИП на 2021, 2022, 2023. Немного про ЕНВД. О насСкачать

Раздельный учет при совмещении УСН и ЕНВД фрагменты из курсаСкачать

Как правильно уйти с ЕНВД. Отмена ЕНВД в 2021 году | Контур.ЭльбаСкачать

Как активировать ЭЦП, полученную в налоговой. Как установить сертификат ЭЦП ФНС на компьютер.Скачать

1C:Лекторий 29.10.20 Отмена ЕНВД с 2021 года. Переход с ЕНВД на Патент и УСН, программы учета.Скачать