Заполнение уведомления начинают с добавления сделки в разделе «Список сделок» и далее по порядку заполняют все необходимые разделы.

Строки «ИНН» и «КПП» в каждом разделе уведомления указываются автоматически из карточки регистрации клиента в системе «СБИС».

Порядковый номер страницы и дата заполнения расчета отражаются автоматически.

- Титульный лист

- Раздел 1А. Сведения о контролируемой сделке (группе однородных сделок)

- Раздел 1Б. Сведения о предмете сделки (группы однородных сделок)

- Раздел 2. Сведения об организации – участнике контролируемой сделки (группы однородных сделок)

- Раздел 3. Сведения о физическом лице – участнике контролируемой сделки (группы однородных сделок)

- Титульный лист

- Раздел 1А. Сведения о контролируемой сделке (группе однородных сделок)

- Раздел 1Б. Сведения о предмете сделки (группы однородных сделок)

- Раздел 2. Сведения об организации – участнике контролируемой сделки (группы однородных сделок)

- Раздел 3. Сведения о физическом лице – участнике контролируемой сделки (группы однородных сделок)

- Группы однородных сделок

- Понятие группы однородных сделок

- Критерии однородности сделок

- Какие сделки считает однородными НК РФ

- Идентичные предметы сделок

- Однородные предметы сделок

- Для чего используется объединение сделок в группы

- Что нужно и не нужно указывать в уведомлении об однородных сделках

- Пример группирования сделок

- Правовые и налоговые последствия сделок с взаимозависимыми лицами

- Контролируемые сделки

- Ответственность налогоплательщика

- 🎥 Видео

Титульный лист

В титульном листе налогоплательщиком заполняются все реквизиты, кроме раздела «Заполняется работником налогового органа».

При заполнении поля «Номер корректировки» в первичном уведомлении автоматически проставляется «0», в уточненном за соответствующий период необходимо указать номер корректировки (например, «1», «2» и т. д.).

При заполнении поля «Представляется в налоговый орган (код)» отражается код налогового органа, в который представляется уведомление. Он выбирается из справочника.

В поле «Отчетный год» автоматически указывается календарный год, за который представляется уведомление.

В поле «по месту учета (код)» выбирается код места представления уведомления налогоплательщиком из соответствующего справочника. Так, крупнейшие налогоплательщики выбирают код «213», российские организации, не являющиеся крупнейшими – «214», ИП – «120» и т.д.

В поле «Код ОКАТО» указывается ОКТМО муниципального образования. Данный код выбирается из соответствующего классификатора. Узнать свой код ОКТМО можно с помощью электронных сервисов ФНС «Узнай ОКТМО» или «Федеральная информационная адресная система» (http://nalog.ru, раздел «Все сервисы»).

При заполнении поля «налогоплательщик» отражается полное наименование организации в соответствии с учредительными документами, либо фамилия, имя, отчество (при наличии) физического лица.

В поле «Код вида экономической деятельности по классификатору ОКВЭД» выбирается соответствующий код из классификатора. Данные коды определяются организациями и ИП самостоятельно и содержатся в выписках из ЕГРЮЛ и ЕГРИП.

Внимание!

Поля «Форма реорганизации (ликвидация) (код)» и «ИНН/КПП реорганизованной организации» заполняют только те организации, которые в налоговом периоде реорганизуются или ликвидируются.

В полях «Номер контактного телефона» и «E-mail» отражаются номер телефона и адрес электронной почты налогоплательщика или его представителя.

При заполнении поля «Данное уведомление составлено на ____ страницах» отражается количество страниц, на которых составлено уведомление. Значение поля заполняется автоматически и пересчитывается при изменении состава отчета (добавлении/удалении разделов).

В поле «с приложением копии документа на ___ листах» отражается количество листов копии документа, подтверждающего полномочия представителя (например, копия доверенности).

В разделе титульного листа «Достоверность и полноту сведений подтверждаю: » указывается:

1 — если документ представлен налогоплательщиком,

2 — если документ подается представителем налогоплательщика. При этом указывается наименование представителя и документа, подтверждающего его полномочия.

Также на титульном листе, в поле «Достоверность и полноту сведений подтверждаю» автоматически указывается дата.

Внимание!

Если плательщик зарегистрирован в системе «СБИС», то почти все поля титульного листа заполняются автоматически.

Раздел 1А. Сведения о контролируемой сделке (группе однородных сделок)

Раздел 1А заполняется отдельно по каждой контролируемой сделке или группе однородных сделок.

https://www.youtube.com/watch?v=ipUNbZ4D-_4

Чтобы сформировать раздел 1А, в разделе «Список сделок» главного меню нужно нажать на кнопку «Добавить сделку».

В поле «Порядковый номер сделки по уведомлению» автоматически указывается номер сделки по порядку.

Далее в подразделе «Основания для контроля сделки…»:

- в п. 1 выбирается соответствующий код взаимозависимости участников сделки;

- в полях 121-124 (п. 2) отмечаются основания отнесения сделки к контролируемой согласно статье 105.14 НК РФ (например, если операция является сделкой между взаимозависимыми лицами, то проставляется отметка в поле 121 и т.д.);

- в полях 131-135 (п. 3) отмечаются основания отнесения сделки к контролируемой с учетом особенностей, предусмотренных для сделок, совершенных между взаимозависимыми лицами, местом регистрации (жительства, налогового резидентства) всех сторон и выгодоприобретателей по которой является Российская Федерация (например, если сумма доходов по таким сделкам превышает 1 млрд. руб., то проставляется отметка в поле 131 и т.д.).

Внимание!

Одновременное проставление отметок в полях 122-123 и 131-135 не допускается.

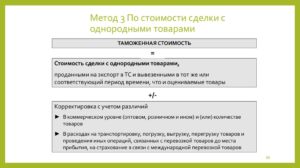

В подразделе «Сведения о контролируемой сделке (группе однородных сделок)»:

- в п. 1 проставляется отметка, если сведения подготовлены по группе сделок. Внимание! Если осуществлялось несколько операций в рамках одного договора, то в поле «Группа однородных сделок» отметка не делается;

- при заполнении п. 2 и 2.1 из соответствующих справочников выбираются: код наименования сделки и код стороны сделки, которой является налогоплательщик;

- в п. 3 делается отметка, если налогоплательщик совершил сделки, в отношении которых предусмотрено регулирование цен с учетом особенностей, установленных статьей 105.4 НК РФ;

- в п. 3.1 отражаются комментарии о номере и дате документа, на основании которого осуществляется регулирование цен (поле не обязательно для заполнения);

- в п. 4 выбирается код определения цены сделки, если цена сделки признается рыночной в соответствии с п. 8-11 статьи 105.3 НК РФ;

- если в п. 4 выбран код, то в п. 4.1 указываются комментарии (поле не обязательно для заполнения);

- в п. 5 выбирается код метода ценообразования, который использовал налогоплательщик (поле не обязательно для заполнения);

- если налогоплательщик использовал комбинацию 2 и более методов ценообразования (в п. 5 указан код «06»), то в п. 5.1 отражаются комментарии (поле не обязательно для заполнения);

- в полях 251-259 (п. 6) проставляется отметка соответствующего кода источника информации, используемой налогоплательщиком при сопоставлении условий сделок между взаимозависимыми лицами с условиями сделок между лицами, не являющимися взаимозависимыми (поле не обязательно для заполнения);

- в п. 7 отражается общее число участников контролируемой сделки;

- в п. 7.1 отражается комментарии об участниках сделки (группы однородных сделок) (поле не обязательно для заполнения).

В подразделе «Сумма полученных доходов и сумма произведенных расходов…»:

- в п. 1 указывается сумма доходов налогоплательщика по контролируемой сделке (группе однородных сделок), определяемых за календарный год по правилам бухгалтерского учета. Внимание! Сумма дохода в п. 1 указывается только в том случае, если налогоплательщик в контролируемой сделке реализует товары (работы, услуги или иные объекты гражданских прав);

- в п. 1.1 отражается сумма доходов по контролируемой сделке, цена которой подлежит регулированию;

- в п. 2 указывается стоимость товаров (работ, услуг, иных объектов гражданских прав), приобретаемых налогоплательщиком в контролируемой сделке (группе однородных сделок) за календарный год. Внимание! Сумма расходов в п. 2 указывается только в том случае, если налогоплательщик в контролируемой сделке приобретает товары (работы, услуги или иные объекты гражданских прав);

- в п. 2.1 отражается стоимость товаров (работ, услуг, иных объектов гражданских прав), приобретаемых налогоплательщиком по контролируемой сделке, цена которой подлежит регулированию.

Раздел 1Б. Сведения о предмете сделки (группы однородных сделок)

Раздел 1Б заполняется отдельно по каждому разделу 1А. При этом если сделка предполагает неоднократное получение доходов (признание расходов), для каждого случая заполняется отдельный раздел 1Б.

Чтобы сформировать раздел 1Б, необходимо перейти в раздел «Предметы сделки» главного меню.

https://www.youtube.com/watch?v=ruw6I5myQtE

В поле «Тип предмета сделки» выбирается соответствующий предмет: товар, услуга (работа) или прочее.

Чтобы заполнить сведения в разделе 1Б, необходимо кликнуть по строке «Новая запись» и в открывшемся окне ввести данные.

По строке 030 указывается название предмета сделки согласно первичным документам.

В строке 040 из справочника выбирается код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ТС.

Внимание!

Строка 040 заполняется только при совершении внешнеторговых сделок.

В строке 043 отражается код вида товара в соответствии с Общероссийским классификатором продукции.

Внимание!

Строка 043 заполняется только при совершении сделок, не являющихся внешнеторговыми.

Внимание!

Строки 040 и 043 заполняются только в случае, если предметом сделки является товар.

В строке 045 из классификатора видов экономической деятельности выбирается код вида деятельности, в соответствии с которым оказываются услуги, выполняются работы или осуществляется иная деятельность в результате сделки.

Внимание!

Строка 045 не заполняется, если предметом сделки является товар.

По строке 050 указываются порядковый номер контрагента, присвоенный налогоплательщиком, и сведения об этом участнике сделки (наименование, ИНН и КПП и др.).

Внимание!

Сведения о контрагенте, отраженные по строке 050, должны соответствовать сведениям, указанным в разделе 2 (если участник сделки – организация) или разделе 3 (если участник сделки – физическое лицо).

В строках 060 и 065 указываются номер и дата договора, которым оформлена сделка.

В строке 070 из классификатора стран мира выбирается код страны происхождения предмета сделки.

Внимание!

Строка 070 не заполняется, если предметом сделки являются работы или услуги.

В строке 080 указываются сведения (код страны, регион (только для России), населенный пункт) о месте, из которого начинается транспортировка товара для исполнения контролируемой сделки.

Внимание!

Строка 080 заполняется в случае, если предметом сделки являются товары.

В строке 090 указываются сведения (код страны, регион (только для России), населенный пункт) о месте совершения сделки.

По строке 100 отражается код условия поставки, который должен соответствовать условиям договора.

Внимание!

Строка 100 заполняется в случае, если предметом сделки являются товары.

В строке 110 из классификатора выбирается код единицы измерения предмета сделки.

По строке 120 отражается количество предметов сделки.

По строке 130 отражается цена за единицу предмета сделки, указанная в первичных документах.

В строке 140 указывается стоимость предмета сделки в соответствии с первичными документами.

По строке 150 отражается дата признания доходов по сделке в бухгалтерском учете.

Раздел 2. Сведения об организации – участнике контролируемой сделки (группы однородных сделок)

Раздел 2 заполняется отдельно по каждому разделу 1А в отношении сделок, совершенных с организациями.

Чтобы сформировать раздел 2, необходимо перейти в раздел «Участники — организации» главного меню.

Внимание!

Раздел 2 заполняется автоматически на основе сведений, указанных по строке 050 раздела 1Б.

Чтобы добавить новую организацию в разделе 2, необходимо кликнуть по строке «Новая запись» и в открывшемся окне ввести данные.

В п. 1 выбрать признак организации: российская или иностранная.

Если участником сделки является российская организация, то указываются такие сведения: код страны, наименование организации, ИНН и КПП.

Если участником сделки является иностранная организация, то указываются: код страны, наименование организации, ее регистрационный номер и код налогоплательщика в стране регистрации, адрес.

Раздел 3. Сведения о физическом лице – участнике контролируемой сделки (группы однородных сделок)

Раздел 3 заполняется отдельно по каждому разделу 1А в отношении сделок, совершенных с гражданами, в т.ч. предпринимателями, адвокатами, нотариусами.

https://www.youtube.com/watch?v=1XlFHqgHGMw

Чтобы сформировать раздел 3, необходимо перейти в раздел «Участники – физические лица» главного меню.

Внимание!

Раздел 3 заполняется автоматически на основе сведений, указанных по строке 050 раздела 1Б.

Чтобы добавить физическое лицо в раздел 3, необходимо кликнуть по строке «Новая запись» и в открывшемся окне ввести данные:

- код вида деятельности физического лица, который выбирается из перечня;

- ИНН физического лица, в т.ч. ИП и ФИО.

Внимание!

В случае, если физическое лицо не имеет ИНН либо является нерезидентом РФ, то дополнительно в отношении этого лица указываются следующие данные: дата и место рождения, наличие гражданства, сведения о документе, удостоверяющем личность, адрес места жительства или пребывания в РФ.

Видео:Школа ТЦО. Урок 15. Какие сделки можно группировать?Скачать

Группы однородных сделок

Это понятие относится к компетенции Налогового кодекса Российской Федерации.

Налоговики объединяют определенные контролируемые сделки по тем или иным сходным признакам – это делается для целей налогообложения.

Какие именно задачи выполняет такая группировка, какие сделки можно считать однородными, по версии НК РФ и Министерства финансов РФ, основные объединяющие критерии рассматриваем в этой статье.

Понятие группы однородных сделок

Налоговый кодекс приводит это понятие в п. 5 ст. 107.7, где говорит о возможности определения рыночной цены сразу для группы однородных сделок. При этом сам термин «однородные сделки» не раскрывается.

Чтобы прояснить ситуацию, Минфин РФ дал разъяснения по этому поводу в письме №03-01-18/9012 от 22 марта 2013 года.

Группа однородных сделок – это несколько договоров, объединенных по предусмотренным законам принципам, относительно которых возможны определенные совместные действия в рамках налогообложения.

Критерии однородности сделок

Выявляя принципы группировки, Минфин взял за основу разъясняемое положение НК РФ о том, что для определения налогооблагаемых доходов (выручки, прибыли) методом определения рыночной цены для группы однородных сделок может выступать один из тех, что указан в подпунктах 2-5 п. 1 ст. 107 НК РФ, а именно:

- метода цены последующей реализации;

- затратного метода;

- метода сопоставимой рентабельности.

Исходя из экономической сущности данных методов, Минфин утверждает, что однородными могут считаться сделки, относительно которых могут быть признаны общими:

- функции, осуществляемые стороной-налогоплательщиком;

- метод образования цены товара (услуги, работы);

- критерий рентабельности для деятельности стороны-налогоплательщика;

- показатели рентабельности, приведенные в соответствующей бухгалтерской отчетности.

ВАЖНО! Учитывая данные параметры, сторона, являющаяся налогоплательщиком, вправе сама объединять сделки в группы на основании полноты и достоверности сопоставимых характеристик.

Какие сделки считает однородными НК РФ

В согласии с абзацем 2 п. 5 ст. 105.7 НК РФ однородными могут признаны следующие группы сделок:

- Сделки, предметом которых являются идентичные или однородные товары, работы, услуги.

- Сделки, которые совершались в сопоставимых условиях с точки зрении коммерции и/или финансов.

Определение идентичности и однородности товаров, работ, услуг содержится в ст. 38 НК РФ. Рассмотрим содержание этих групп подробнее.

Идентичные предметы сделок

Идентичность означает совпадение основных определяющих признаков. Так, идентичными товарами, работами услугами считаются такие предметы сделок, по которым основные характеристики признаются общими.

Идентичность товаров определяется следующими совпадениями:

- физические свойства;

- критерии качества;

- назначение;

- страна выпуска;

- производитель;

- применяемый товарный знак.

Например, ручки «Бик» и «Паркер» не могут быть признаны идентичными, поскольку, несмотря на одно и то же функциональное назначение, выпущены разным производителем и имеют отличающиеся параметры качества.

К СВЕДЕНИЮ! Не слишком важные отличия внешнего вида продукции не берутся во внимание и не могут помешать признать эти товары идентичными (например, ручки «Бик» с зелеными или синими колпачками).

Идентичные работы или услуги должны совпадать в таких характеристиках:

- параметры исполнителя (подрядчика);

- его рыночная деловая репутация;

- товарный знак исполнителя.

ВАЖНЫЙ НЮАНС! Если работа или услуга является комплексной, то есть состоит из отдельных операций, каждая из которых может быть признана отдельным видом работ, то предметом сделки будет считаться указанная таковой в договоре.

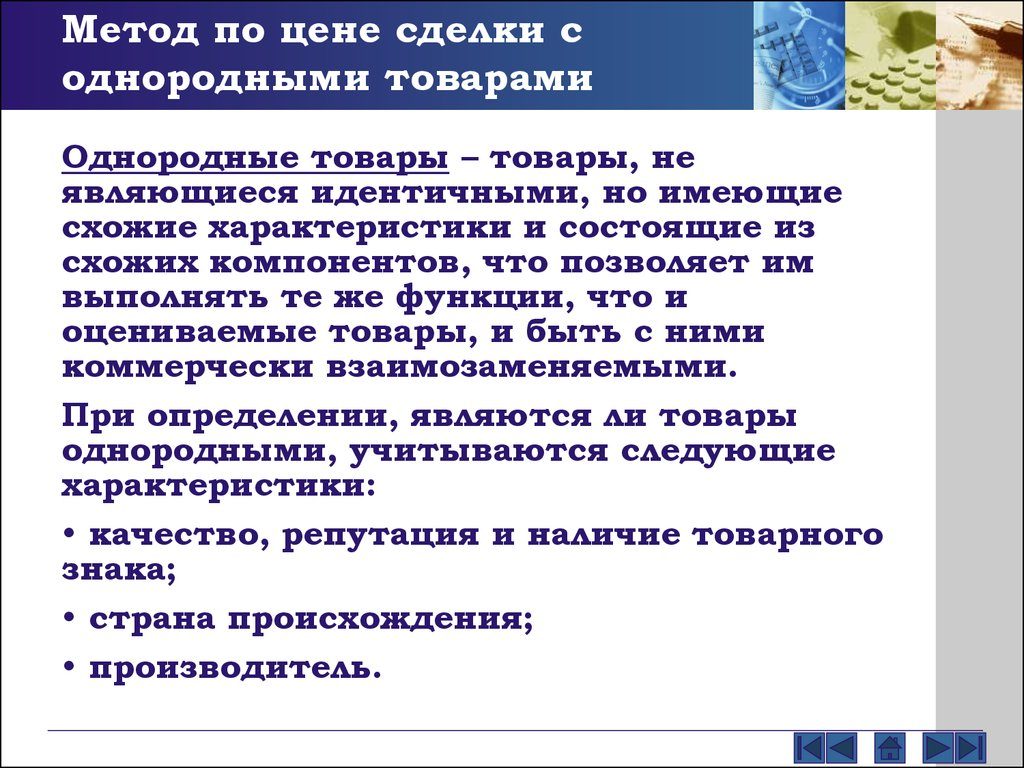

Однородные предметы сделок

Однородность, в отличие от идентичности, не предполагает полного совпадения параметров, но предусматривает их значительное сходство.

Однородными товарами считают такую продукцию, которая схожа:

- в основных характеристиках;

- в функциональном назначении;

- в составляющих компонентах;

- одна может быть заменена другой в коммерческом смысле.

ВНИМАНИЕ! Товарный знак, страна и фирма-производитель, общие критерии качества также имеют важное значение при определении однородности товаров.

Однородными услугами или работами признаются те, которые не являются идентичными, однако, имеют похожие характерные признаки, что может позволить сделать их взаимозаменямыми коммерчески и/или функционально. При этом сравнивают:

- вид работ (услуг);

- объем;

- степень уникальности;

- те же параметры, что и для идентичности – производитель, товарный знак, качество.

Коммерческая/финансовая взаимозаменяемость предполагает:

- сходные параметры предметов сделок;

- сопоставимые функции сторон сделки;

- анализ условий договорных соглашений, влияющие на образование цены;

- сравнение рыночных экономических условий сторон сделки (спрос на соответствующие товары, услуги, деловая репутация и пр.);

- похожие рыночные стратегии сторон контракта.

Для чего используется объединение сделок в группы

В НК РФ указано, что это делается «для целей налогообложения». На практике это означает уменьшение количества и упрощение отчетности и документации, подаваемой в налоговую по вопросам контролируемых сделок.

Налогоплательщики имеют право:

- использовать указанные в подпунктах 2-5 п. 1 ст. 105.7 НК РФ методы определения рыночной цены применять сразу для группы контролируемых сделок, признанных однородными;

- в уведомлениях о контролируемых сделках давать необходимую информацию не по каждой из сделок, а по объединенным в группы однородным.

ОБРАТИТЕ ВНИМАНИЕ! Употребленная в законе формулировка «право», а не «обязанность» позволяет налогоплательщику использовать эту возможность исключительно по своему усмотрению, а не в обязательном порядке.

Что нужно и не нужно указывать в уведомлении об однородных сделках

В таких уведомлениях не требуется приводить конкретные характеристики каждого вида из однородных товаров, такие как:

- его количество;

- цена за единицу;

- где будет совершена сделка;

- где хранится товар до отправки;

- транспортные моменты и пр.

Налоговую не интересуют параметры конкретных предметов сделки, для целей налогообложения важна база налогооблагаемой прибыли.

https://www.youtube.com/watch?v=ziDfzNU6sts

В свою очередь, обязательными данными для уведомления о группе однородных сделок являются:

- название группы однородных сделок (объединяющее наименование);

- сумма полученной прибыли (выручки, дохода) или понесенных расходов (затрат);

- метод определения цены, который применяется сторонами данного контракта.

Пример группирования сделок

Супермаркет продает населению товары широкого потребления, продукты, алкоголь, закупая их у разных поставщиков. Расходы для целей налогообложения руководство определяет методом сопоставимой рентабельности, беря в качестве операционного параметр «рентабельности продаж».

Выбирая для анализа сопоставимых поставщиков, бухгалтер использует общедоступные сведения из различных информационных источников. Это вполне реально сделать отдельно по каждой из организаций, поставляющих продукты питания, бытовую химию, алкогольную продукцию и т.п.

В связи с этим целесообразно провести группировку именно по данному показателю, не разделяя товары на отдельные виды, а обобщая их по основному признаку:

- продажа овощей и фруктов (а не отдельно картофеля, яблок и т.п.);

- продажа мяса и мясной продукции;

- продажа бытовой химии и т.д.

Видео:Видеоурок по русскому языку "Однородные члены предложения"Скачать

Правовые и налоговые последствия сделок с взаимозависимыми лицами

Часто складываются ситуации, когда один учредитель является владельцем нескольких юридических лиц.

Также распространенное явление в современной предпринимательской деятельности — когда регистрация ООО на бумаге учреждаются родственниками, подчиненными этого лица.

Увеличение таких ситуаций связано в большей степени с тем, что такие схемы, позволяют снижать налоговое бремя, уменьшать налог на прибыль, НДС, а также вести разнообразные и несовместимые виды деятельности и т. п.

Однако есть риск, что сделки в таких организация налоговые органы признают как сделки между взаимозависимыми лицами в соответствии с НК РФ. Инспектор в ходе такой сделки имеет право пересмотреть ее ценовой уровень и доначислить налоги.

С 1 января 2012 года вступил в силу Федеральный закон от 18.07.2011 № 227-ФЗ «О внесении изменений в отдельные законодательные акты РФ в связи с совершенствованием принципов определения цен для целей налогообложения» (далее – закон).

Часть I НК РФ дополнена новым разделом V.1 (статьи 105.1-105.

25), регулирующим вопросы ценообразования между взаимозависимыми лицами и налогового контроля сделок между взаимозависимыми лицами и приравненных к ним сделок.

До принятия закона принципы определения цены товаров, работ и услуг установлены ст. 40 НК РФ. Согласно данной норме налоговый орган вправе проверить правильность применения цен:

- по сделкам между взаимозависимыми лицами (категории взаимозависимых лиц содержались в ст.20 НК РФ);

- по товарообменным операциям;

- при совершении внешнеторговых сделок;

- при отклонении цен сделки более чем на 20 процентов как в сторону повышения, так и в сторону понижения от уровня цен, примененных самим налогоплательщиком в течение непродолжительного периода времени.

Порядок, установленный ст. 40 НК будет применяться с 01.01.12 года только в отношении только тех сделок, доходы и расходы по которым в целях налога на прибыль будут признаны до 1 января 2012 г. В отношении сделок, по которым доходы и расходы будут учтены начиная с указанной даты, должен применяться новый порядок.

В законе много оценочных категорий, поэтому в сфере его применения принципиально возрастает роль профессионального суждения как налогоплательщиков, так и сотрудников налоговых органов. Большая часть норм закона посвящена основной тематике, содержащейся в наименовании закона:

- расширен и конкретизирован перечень оснований, по которым лица применительно для целей налогообложения признаются взаимозависимыми;

- определены общие положения о ценах и налогообложении и информация, которая используется при сопоставлении условий сделок между взаимозависимыми лицами с условиями сделок между лицами, не являющимися взаимозависимыми, а также методы, используемых при определении для целей налогообложения доходов (прибыли, выручки) в сделках, сторонами которых являются взаимозависимые лица и порядок их применения;

- определен порядок заключения соглашения о ценообразовании;

- введено понятие контролируемые сделки, определен порядок подготовки и представление документации в целях налогового контроля таких сделок и подачи уведомление о совершении контролируемых сделок;

- появился новый вид налоговой проверки, как формы налогового контроля, —проверка полноты исчисления уплаты налогов в связи с совершением сделок между взаимозависимыми лицами, определены новые штрафы за неуплату или неполную уплату сумм налога в результате применения в целях налогообложения в контролируемых сделках коммерческих и (или) финансовых условий, не сопоставимых с коммерческими и (или) финансовыми условиями сделок между лицами, не являющимися взаимозависимыми и за неправомерное непредставление уведомления о контролируемых сделках, представление недостоверных сведений в уведомлении о контролируемых сделках.

В законе определены 11 оснований (п.2.ст.105.1. НК РФ), по которым лица признаются взаимозависимыми. Перечисленные основания можно условно разделить на три группы взаимозависимости, в данной статье нас интересует 3 группа (по органам управления организации):

- организация и лицо, осуществляющее полномочия ее единоличного исполнительного органа;

- организации, в которых полномочия единоличного исполнительного органа осуществляет одно и то же лицо;

- организации, в которых более 50 процентов состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) составляют одни и те же физические лица совместно с взаимозависимыми лицами (его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный);

- организация и лицо (в том числе физическое лицо совместно с его взаимозависимыми лицами физического лица (его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный), имеющее полномочия по назначению (избранию) единоличного исполнительного органа этой организации или по назначению (избранию) не менее 50 процентов состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) этой организации;

- организации, единоличные исполнительные органы которых либо не менее 50 процентов состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) которых назначены или избраны по решению одного и того же лица (физического лица совместно с его взаимозависимыми лицами (его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные).

Кроме того, определены случаи признания лиц взаимозависимыми по иным основаниям, не указанным в п. 2 ст. 105.1 раздела V.1 НК РФ в случае если особенности отношений между ними могут оказывать влияние на условия и (или) результаты сделок, совершаемых этими лицами, и (или) экономические результаты деятельности этих лиц или деятельности представляемых ими лиц:

- организации и (или) физические лица, являющиеся сторонами сделки, вправе самостоятельно признать себя для целей налогообложения взаимозависимыми лицами

- суд может признать лица взаимозависимыми

Для признания взаимной зависимости лиц учитывается влияние, которое может оказываться в силу участия одного лица в капитале других лиц, в соответствии с заключенным между ними соглашением либо при наличии иной возможности одного лица определять решения, принимаемые другими лицами. При этом такое влияние учитывается независимо от того, может ли оно оказываться одним лицом непосредственно и самостоятельно или совместно с его взаимозависимыми лицами, признаваемыми таковыми в соответствии с настоящей статьей.

Контролируемые сделки

Контролируемые сделки — это сделки между взаимозависимыми лицами (с учетом особенностей, предусмотренных статьей 105.14 раздела V.1 НК РФ).

Контроль распространяется на сделки, осуществление которых влечет необходимость учета хотя бы одной стороной таких сделок доходов, расходов и (или) стоимости добытых полезных ископаемых, что приводит к увеличению и (или) уменьшению налоговой базы по следующим налогам:

- налогу на прибыль организаций;

- налогу на доходы физических лиц, уплачиваемого в соответствии со статьей 227 НК РФ (ИП, нотариусы, адвокаты и др. лица, занимающиеся частной практикой);

- налога на добычу полезных ископаемых (в случае, если одна из сторон сделки является налогоплательщиком указанного налога и предметом сделки является добытое полезное ископаемое, признаваемое для налогоплательщика объектом налогообложения налогом на добычу полезных ископаемых, при добыче которых налогообложение производится по налоговой ставке, установленной в процентах);

- налога на добавленную стоимость (в случае, если одной из сторон сделки является организация (индивидуальный предприниматель), не являющаяся (не являющийся) налогоплательщиком налога на добавленную стоимость или освобожденная (освобожденный) от исполнения обязанностей налогоплательщика по налогу на добавленную стоимость).

Суд может признать сделку контролируемой по заявлению ИФНС, при наличии достаточных оснований полагать, что указанная сделка является частью группы однородных сделок, совершенных в целях создания условий, при которых такая сделка не отвечала бы признакам контролируемой сделки.

Ответственность налогоплательщика

Налоговый кодекс РФ был дополнен двумя видами налоговых правонарушений, за совершение которых будет предусмотрена соответствующая налоговая ответственность:

- за неуплату или неполную уплату сумм налога в результате применения в целях налогообложения в контролируемых сделках коммерческих и (или) финансовых условий, не сопоставимых с коммерческими и (или) финансовыми условиями сделок между лицами, не являющимися взаимозависимыми в виде штрафа в размере 40 процентов от неуплаченной суммы налога, но не менее 30 000 рублей (ст. 129.3 НК РФ). Привлечение к ответственности при вынесении решений о доначислении налогов за налоговые периоды, истекшие до 01.01.2012, применяется порядок, действовавший до дня вступления в силу закона; при вынесении решений о доначислении налогов за налоговые периоды 2012 — 2013 годов, не применяется; за налоговые периоды 2014 — 2021 годов применяется в размере 20 процентов от неуплаченной суммы налога; за налоговые периоды начиная с 2021 года – в полном объеме.

- за неправомерное непредставление уведомления о контролируемых сделках и за представление недостоверных сведений в уведомлении о контролируемых сделках в виде штрафа в размере 5 000 рублей (ст. 129.4 НК РФ)

Налогоплательщик освобождается от ответственности, предусмотренной ст. 129.3 НК, при условии представления им ИФНС документации, обосновывающей рыночный уровень примененных цен по контролируемым сделкам, в соответствии с порядком, установленным статьей 105.15 НК РФ, или в соответствии с порядком, установленным соглашением о ценообразовании для целей налогообложения.

https://www.youtube.com/watch?v=JYBB644nhK8

Налогоплательщик может быть освобожден от ответственности, если представит в ФНС России документацию, обосновывающую рыночный уровень цен, либо если он заключил соглашение о ценообразовании (гл. 14.6 НК РФ).

🎥 Видео

Однородные члены предложенияСкачать

Урок однородные члены предложения. Простое объяснение правил русского языкаСкачать

Русский язык 5 класс (Урок№27 - Обобщающие слова при однородных членах предложения.)Скачать

Запятая между однородными членами предложения. Схема предложения с однородными членами. Часть 2Скачать

Русский язык 8 класс (Урок№34 - Однородные члены, связанные только перечислительной интонацией.)Скачать

Запятая между однородными определениями. Как отличить однородные определения?Скачать

Пунктуация с однородными членамиСкачать

Русский язык 8 класс (Урок№35 - Однородные и неоднородные определения.)Скачать

Однородные и неоднородные определения. Различить легко!Скачать

Однородные члены предложения. Как легко найти однородные члены?Скачать

Знаки препинания в предложениях с однородными членами | Русский языкСкачать

Связь однородных членов предложения. Видеоурок 4.3. Русский язык 4 классСкачать

Русский язык. Урок №11. Тема: "Союзы при однородных членах предложения"Скачать

Русский язык 8 класс (Урок№36 - Однородные члены,связанные сочинительными союзами.Обобщающие слова.)Скачать

Предложения с однородными членами (5 класс, видеоурок-презентация)Скачать

Русский язык 8 класс: Однородные члены в предложении и пунктуация при нихСкачать

Русский язык 5 класс (Урок№26 - Предложения с однородными членами. Знаки препинания в предложениях.)Скачать

Русский 8 Понятие об однородных членах предложенияСкачать