Валютным контролем называется упорядоченная совокупность мер, правил и норм, регулирующих сделки в иностранной валюте. Это обработка операций, представляющих особый интерес для властей страны, с целью недопущения нарушений и злоупотреблений.

Ключевой документ, описывающий направления регулирования и устанавливающий «правила игры», – ФЗ-173, действующий с 2003 года. Он провозглашает такие принципы валютного контроля:

- приоритет экономического воздействия перед установлением жестких директив;

- защита интересов всех субъектов, заключающих сделки, вне зависимости от страновой принадлежности;

- отказ от бесконтрольного вмешательства госорганов в экономическую жизнь;

- единообразие валютной политики, реализуемой внутри страны и вовне.

В вопросах валютного регулирования главенствующую позицию занимают международные нормативные акты. Если они расходятся с внутренним законодательством, нужно ориентироваться на них. Любые двусмысленности и сомнения, не урегулированные отечественным и зарубежным правом, трактуются в пользу участников сделок (ст. 4 173-ФЗ).

- Система валютного контроля: смысл и предназначение

- Кто выполняет функции контролеров-регуляторов в РФ?

- Основные направления валютного контроля

- Виды валютного контроля

- Механизм валютного контроля и используемые методы

- Валютный контроль в неторговом обороте

- Как на практике банки осуществляют контрольные функции?

- Валютный контроль. Закон, документы и регулирование в 2021 году

- Понятие и нормативная основа процедуры

- Организация контроля валютных договоров

- Обязанности и права участников при проведении операций

- Документы для валютного контроля

- Сроки передачи документов в банк

- Ответственность при несоблюдении валютного законодательства

- Валютный контроль

- Органы и агенты валютного контроля

- Документы, связанные с получением информации о денежных операциях

- Организация валютного контроля в РФ

- Валютный контроль: что это такое + принципы, этапы и документы

- Валютный контроль: понятие, цели и направления

- Формы и принципы валютного контроля

- Органы валютного контроля

- Операции, подлежащие обязательному валютному контролю

- Агенты валютного контроля

- Этапы валютного контроля

- 📹 Видео

Система валютного контроля: смысл и предназначение

Главное предназначение системы – не допустить нарушения положений действующих НПА, проведения заведомо незаконных операций, злоупотреблений, вывода капитала из страны. Задача властей – найти баланс между указанными целями и недопустимостью вторжения в нормальное функционирование российских и иностранных субъектов бизнеса.

Ключевые задачи валютного контроля – это:

- анализ проводимых сделок на соответствие положениям действующих НПА, определение необходимости в дополнительных лицензиях;

- надзор над фактом соблюдения бизнес-субъектами своих обязанностей, вытекающих из положений НПА;

- недопущение вывода капиталов за рубеж путем проверки реальности и обоснованности сделок, по которым платится валюта;

- контроль учета и отчетности на предмет полноты, адекватности и соответствия реальному положению дел.

Для выполнения перечисленных задач участники системы вправе применять различные меры валютного контроля: требовать представления документации, проверять и анализировать договоры, акты, отчетность, выдавать предписания о необходимости устранения выявленных нарушений, использовать карательные меры по отношению к бизнес-субъектам, не соблюдающим положения действующих НПА, включая денежные штрафы.

Кто выполняет функции контролеров-регуляторов в РФ?

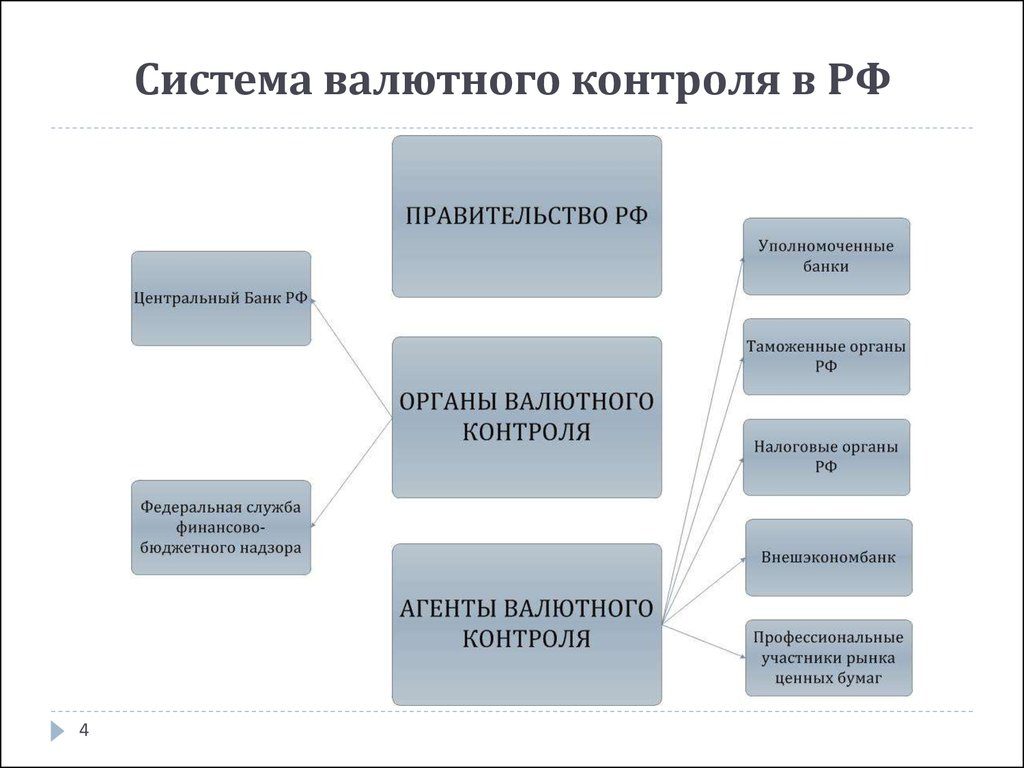

Правовые основы валютного контроля, описанные в 173-ФЗ, подразумевают наличие следующих органов-регуляторов:

- Кабинет Министров;

- Центробанк;

- иные исполнительные органы, назначаемые Кабмином (например, таможня и т.д.).

173-ФЗ (ст. 22) разделяет обязанности таким образом:

- ЦБ РФ – контролирует сделки, в которых принимают участие кредитные организации и финансовые учреждения;

- исполнительная власть – регулирует валютную деятельность бизнес-субъектов, не относимых к предыдущим двум категориям.

В рамках отведенных им компетенций структуры-регуляторы вправе издавать НПА, не противоречащие международному праву и федеральному законодательству.

Указанные органы – глобальные регуляторы, которые «свысока» проверяют исполнение «правил игры». Функции валютного контроля на местах выполняет отдельное звено системы – агенты.

Это кредитные организации, действующие по лицензии, выданной ЦБ РФ и придерживающиеся его инструкций.

Задача банков – обеспечить правильность проведения платежей и своевременно получать у обслуживающихся физических и юридических лиц сведения, раскрывающие суть валютной деятельности.

Основные направления валютного контроля

Понятие «валютная сделка» имеет более широкую и более узкую трактовку. Первая предполагает, что к указанной категории можно отнести любые операции, совершаемые представителями страны и иностранцами, включая покупку пачки спичек в магазине. Госорганы не могут «распыляться» на контроль всего происходящего в экономике, поэтому выделяют сделки, вызывающие у них повышенный интерес.

https://www.youtube.com/watch?v=UgglV7dyNtA

В ФЗ-173 указано три типа операций, на которые распространяется валютный контроль в РФ:

- Сделки, заключаемые с нерезидентами (в денежных знаках любой страны мира). Глобализация экономики дает широкие возможности для околозаконных схем, отмывания капиталов. Задача контролеров – сделать невозможной нелегальную деятельность, распространение теневой экономики.

- Операции с ценными бумагами РФ и других стран мира. Обязательно подлежат контролю финансовые инструменты, номинированные в иностранной валюте и эмитированные представителями других стран.

- Сделки, совершаемые с иностранной валютой. В эту категорию входит обмен денежных знаков, расчеты резидентов между собой, с нерезидентами.

Целью валютного контроля является недопущение злоупотреблений (включая вывоз золотовалютных резервов из страны) и нарушений действующего законодательства. Чтобы соблюдать «правила игры», хозяйствующий субъект должен знать их суть и уметь проверять корректность собственных действий и работы агента – уполномоченного банка.

Органы и агенты валютного контроля

Виды валютного контроля

Форма валютного контроля – это конкретный механизм, набор действий, с помощью которых контролер выполняет свои законодательные обязанности. В современной экономике принято делить надзор на три вида в зависимости от временного интервала, когда он осуществляется.

Выделяются следующие формы контроля:

1.Предварительный

Это надзорные меры, осуществляемые до непосредственного совершения операций. Например, представители банка перед открытием паспорта сделки просят у фирмы набор документов, читают, обращают внимание на неточности и нестыковки. Если платеж проводится без ПС, они проверяют правильность составления заявления на перевод.

В рамках предварительного контроля банки-нерезиденты и резиденты запрашивают у клиента документы, анкеты со сведениями о компании перед открытием счета.

Формы и методы предварительного валютного контроля направлены на пресечение, недопущение нарушений впоследствии, усиление финансовой дисциплины. Возможно два результата проверки: положительный (банк проводит платеж, открывает счет клиенту) или отрицательный (указывает на имеющиеся в документах несоответствия).

2. Текущий

Это надзор «в моменте», происходящий одновременно с осуществлением операций. Например, в аэропорту таможенники требуют от пассажиров, проходящих по «красному коридору», заполнения декларации, сотрудник банка, обслуживающий расчеты клиента в валюте, изучает, корректно ли составлена СВО, СПД (если имеет место постоплата) и заявление на перевод.

Из понятия и сущности текущего валютного контроля следует, что он осуществляется в момент проведения хозяйственных операций. Принимая решения, агенты и органы руководствуются представленными им сведениями, первичными документами, данными бухучета. Их цель – не допустить нарушений действующего законодательства.

3. Постконтроль

Это система мероприятий, проводимых после того, как сделки завершены. Уполномоченные структуры повторно изучают их смысл и содержание, читают полученную от коммерческих структур документацию, анализируют, полно ли отражено произошедшее в отчетности.

Последующий валютный контроль в российской федерации осуществляется коммерческими банками, ЦБ РФ. Его особенность в том, что он не способен повернуть время вспять и пресечь нарушение. Уполномоченная структура лишь констатирует факт и принимает решение на его основе: направляет требование об устранении недочетов, выписывает штраф фирме за нарушение, отказывает ей в открытии счета и т.д.

Нюанс постконтроля – отсутствие спешки, возможность глубоко вникнуть в суть происходивших операций, отыскать незаметные сразу «проколы». Это «лакмусовая бумажка», демонстрирующая результативность предварительных и текущих мер.

Механизм валютного контроля и используемые методы

Под методами валютного контроля понимают совокупность приемов, способов, средств, делающих возможным осуществление контрольных функций.

https://www.youtube.com/watch?v=Hen31nnCz3c

Правильное определение методов – важная задача органов и агентов. Эффективно выбранные средства помогают своевременно пресекать нарушения действующего законодательства, укреплять финансовую дисциплину, не нарушая при этом нормальное функционирование бизнес-структур.

Правовое регулирование валютного контроля дает контролерам «в руки» ограниченный набор методик. У них имеется два основных способа работы:

Это изучение деталей сделок и проводимых операций с целью выявления нарушений валютного законодательства. Задача уполномоченного органа – сопоставить имеющиеся данные (полученные из заявлений на перевод, СВО, СПД и т.д.) с информацией, почерпнутой из документов-источников.

Это требование к клиентам представить бумаги, объясняющие суть совершаемой сделки, подтверждающие правильность суммы платежа, раскрывающие направления работы хозяйствующего субъекта. Агенты обращаются за нужными сведениями к хозяйствующим субъектам, контрольные органы – к агентам.

Важно! Согласно положениям 173-ФЗ, агенты при запросе документов у хозяйствующих субъектов не вправе устанавливать срок их представления менее 7-ми дней.

Для осуществления валютного контроля нельзя требовать любые бумаги, которые придут в голову сотруднику банка. Он вправе запросить документы, имеющие непосредственную связь с содержанием платежа. Подготовленная документация представляется агенту нарочно (оригиналы или прошитые, пронумерованные, подписанные руководством фирмы копии) или по системе Клиент-Банк.

Если компания не сможет представить запрошенные сведения, кредитная организация вправе отказать в проведении платежа.

Банки и иные финансовые институты собирают сведения о сделках, совершаемых фирмами и частными лицами, вносят их в свои базы, сохраняют в архиве. Впоследствии ЦБ РФ вправе затребовать у них отчетность для проверки и нужную ему информацию.

Валютный контроль в неторговом обороте

Сегодня под неторговым оборотом понимают перемещение валюты в виде наличных и дорожных чеков через российскую границу. В целях недопущения злоупотреблений и правонарушений налажен обмен информацией между таможенными органами и Центробанком. Согласно положениям 173-ФЗ, получение необходимых сведений этими структурами не считается нарушением банковской или коммерческой тайны.

Документы валютного контроля, включая 173-ФЗ, ограничивают максимальное количество наличной валюты, которую можно ввозить и вывозить с территории РФ. С 2012 года действуют следующие лимиты:

- до 10 тыс. долл. включительно – вывозится без ограничений;

- более 10 тыс. долл. – требуется заполнение таможенной декларации.

Если валютную наличность декларирует нерезидент, таможенники проверяют, чтобы вывозимая сумма оказалась не более ввезенной в РФ ранее.

Перечисленные ограничения не распространяются на владельцев пластиковых карт. Лимиты устанавливаются в расчете на одного человека.

Валютный контроль в неторговом обороте – задача таможенных органов. Долгое время это было основной их функцией, но сегодня имеется тенденция к расширению сферы их ведения, в частности, повышения участия в торговых операциях.

Как на практике банки осуществляют контрольные функции?

Если предприятие проводит сделки с нерезидентами или приобретает иностранную валюту, его действия становятся объектом валютного контроля. Если на счет фирмы поступили доллары, а из банка не пришло никаких уведомлений, радоваться не следует: рано или поздно придется представить подтверждающие документы, но за просрочку грозят штрафные санкции.

Валютный контроль ИП и компаний в отечественных банках – это цепочка последовательных событий:

- Фирма или предприниматель собирает пакет документов, опосредующих конкретную сделку. Что войдет в этот набор – зависит от экономического смысла совершаемой операции.

- Если сумма взаиморасчетов с нерезидентом превысит 50000 в долларовом эквиваленте, нужно открывать паспорт сделки. Это можно реализовать дистанционно, заполнив специальную форму в Клиент-банке и направив подписанный обеими сторонами договор специалистам кредитной организации.

- Клиент выставляет в системе Клиент-Банк заявление на перевод и СВО, если расчеты проводятся в рамках паспорта сделки. Практика демонстрирует необходимость ведения валютного контроля в организации, когда специалист компании следит за действующими договорами, своевременностью представления СПД, организует документооборот.

- Банк вносит информацию о проводимой операции в собственные базы и реестры.

- Делается резервирование под операцию, платеж проводится, после чего резерв снимается.

- Сделка закрывается, после чего кредитная организация включает информацию об операции в свою отчетность, составляемую в соответствии с требованиями ЦБ РФ.

Из описанного выше следует, что понятие валютного контроля состоит из совокупности промежуточных звеньев и процедур, добавляемых к сделке, если она становится объектов государственных интересов с точки зрения соблюдения макроэкономической или валютной безопасности.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Видео:Валютный контрольСкачать

Валютный контроль. Закон, документы и регулирование в 2021 году

Международные торговые сделки связаны с рядом финансовых рисков. Для соблюдения согласованности сделок с национальными интересами страны предусмотрено применение специальных защитных инструментов, одними из которых служит проведение валютного контроля.

Понятие и нормативная основа процедуры

Валютный контроль предусматривает отслеживание структурами государства и их агентами соблюдения законодательных норм РФ при операциях с денежными единицами разных стран.

Целью выполняемых процедур является обеспечение на международном рынке интересов национальной экономики, включая не только поддержку предприятий с государственным участием, но и частного бизнеса, сотрудничающих с представителями различных стран. Следует учитывать, что каждое государство стремится защитить собственные интересы, а сделки, заключаемые в разных денежных единицах, несут определенные риски.

Многие компании, осуществляющие деятельность в нескольких странах одновременно, предлагают организациям услуги по поддержке бизнеса. К примеру, банки оказывают консультации по проведению внешнеэкономических сделок, предлагают помощь при составлении документов, приобретении валюты определенной страны.

https://www.youtube.com/watch?v=SU3MKZBvJaM

Нормативной и законодательной основой, регулирующей исполнение контрольных функций, служат:

- ФЗ №173 (10.12.2003), определяющий условия регулирования и контроля действий, связанных с валютными ресурсами.

- Инструкция ЦБ РФ №117 (15.06.2004), определяющая содержание и порядок передачи в банки информации по проверяемым операциям.

- Положение ЦБ РФ №258 (01.06.2004), касающееся документов, обязательных к передаче по сделкам с нерезидентами, а также для ведения контроля со стороны уполномоченных банковских структур.

Организация контроля валютных договоров

В число основных органов в РФ, ответственных за исполнение законодательных норм, входят Правительство, ЦБ, а также федеральные органы власти.

Отнесены к агентам по контролю структуры, участвующие в деятельности по ценным бумагам, регистраторы реестров, уполномоченные банки. В своей деятельности агенты подотчетны ЦБ и федеральным органам власти.

Правительством обеспечивается согласование работы и взаимодействие агентов и органов контроля в ходе исполнения полномочий, их подотчетность ЦБ РФ.

В рамках полученных полномочий контролирующие структуры (агенты, органы власти) осуществляют изучение соглашений, соблюдения компаниями и гражданами законодательно определенного порядка перемещения валюты сквозь таможенные рубежи страны.

Важно! Налоговая служба и таможенная структура с 2021 года освобождены от осуществления агентской деятельности, поскольку теперь решением Правительства РФ они отнесены к органам контроля. Надзорные полномочия за ведением операций с валютой ЦБ распространил на некредитные организации, включив их в подотчетные структуры и тем расширив сферу своего влияния.

Обязанности и права участников при проведении операций

Резиденты и нерезиденты, работающие в РФ по валютным соглашениям, обязаны передавать соответствующие сведения о сделках в уполномоченные структуры.

Участники соглашений должны соблюдать установленные правила по учету и составлению отчетов по операциям, а также гарантировать их сохранение на период не меньше 36 месяцев от даты совершения. При выявлении у организаций и физических лиц нарушений законодательства последние обязаны полностью исполнить полученное предписание органов контроля о нарушении.

Лица, выполняющие операции с валютой в РФ, могут получать акты по результатам проведенных проверок (для ознакомления), а также обжаловать решения или действия проверяющих структур в порядке, определенном законодательством РФ.

Важно! В случае неправомерности действий представителей контролирующих органов проверяемые лица имеют право согласно ФЗ обратиться за возмещением ущерба, причиненного указанными действиями.

Документы для валютного контроля

Банки — это контролирующие агенты, а потому они выполняют проверку и наблюдение за всеми валютными договоренностями. К таковым отнесены сделки неторгового характера, внешнеторговые и кредитные соглашения.

Клиент должен передать подготовленные им самостоятельно или с помощью сотрудников банка документы:

- Паспорт сделки (ПС), в который занесены сведения по контрактам между нерезидентами и резидентами, необходимые для составления отчетности и ведения учета (ФЗ № 173, инструкция ЦБ № 138, 04.06.2012). Данные учитываются по оригиналам договоров, хранящихся у задействованного в сделке лица. Информация должна передаваться в банк не позже исполнения контрактных обязательств или проведения первой сделки (в валюте).

- Справку:

- о приходе валюты РФ (СПВ), которая формируется при перечислении рублей РФ по договору с нерезидентом;

- о валютных операциях (СВО), свидетельствующую о движении средств (валютных) и передаваемую в банк вместе с подтверждением (по закупу, переводу или продаже валюты);

- о подтверждающих документах (СПД) вместе с подтверждениями завоза/вывоза продукции из РФ, выполнения договоренностей по контракту.

Агенты при проверке процедур открытия или ведения счетов, проведения иных операций вправе запросить документы:

- свидетельствующие о регистрации предпринимателя (индивидуального);

- подтверждающие постановку на налоговый учет, статус компании;

- подтверждающие право собственности/владения/распоряжения на имущество (недвижимое);

- сформированные в стране проживания (регистрации) нерезидента и удостоверяющие его полномочия по открытию счетов (при необходимости), ведению операций в валюте;

- служащие основанием для договоренностей соглашения или контракты;

- подтверждающие передачу товаров, информации или исполнение работ;

- оформляемые кредитными структурами в подтверждение исполнения валютных операций;

- таможенные документы касательно ввоза в страну рублей Российской Федерации, валюты других государств и ценных бумаг.

Важно! Все сведения, имеющие непосредственное отношение к рассматриваемой валютной операции, должны быть непросроченными на момент передачи в банк. Сведения передаются в оригиналах или в виде копий, имеющих нотариальное оформление и переведенных на русский язык (при необходимости).

Сроки передачи документов в банк

При открытии паспорта сделки в банке данные передаются не позже дня оформления справок или даты сдачи таможенной декларации.

https://www.youtube.com/watch?v=PuLTw2ZHQR0

Для переоформления ПС выделяется 15 дней от даты составления договоров, согласно которым изменяются сведения в ПС, или после завершения договора, в тексте которого присутствует пункт о его автоматической пролонгации. При замене сведений о резиденте или внесении корректировок в ЕГРЮЛ срок для переоформления продлевается до 30 рабочих дней.

При поступлении валюты другого государства или рублей РФ, перечисленных нерезидентом, справку СВО следует предоставить до истечения 15 дней (рабочих) после прихода денег на расчетный счет (с оформлением ПС) или на валютный счет (транзитный).

В банк при таможенном оформлении СПД передается не позже 15 дней после месяца, когда была сделана таможенная отметка, подтверждающая выпуск товара, или подготовлены документы об исполнении договорных требований.

Корректирование СВО, СПД производится в срок до 15 дней после составления документов, подтверждающих обновления.

Важно! Для проведения контроля документы рекомендуется передавать в банк с запасом времени (не меньше 3 дней), чтобы успеть устранить замечания и недочеты, если они будут выявлены.

Ответственность при несоблюдении валютного законодательства

Ответственность административного плана (ст. 15 КоАП РФ) устанавливается, если:

- соглашения в денежных единицах иных государств исполнены без привлечения уполномоченных банков;

- резидент не направил или нарушил срок, отведенный для отправки данных об открытии в ином государстве банковского счета;

- нарушен срок для получения денег за товары, направленные в адрес иностранцев, на банковский счет;

- в РФ не возвращены деньги, направленные за товары нерезидентам, которые при этом не были перемещены на территорию РФ;

- не соблюден порядок отчетности по сделкам.

За перечисленные нарушения назначается штрафная выплата в размере, зависящем от вида и тяжести проступка. К примеру, некорректное составление документации по внешнеторговым сделкам влечет штрафные санкции для предприятия (40000 руб.-50000 руб.) и его руководителя (4000 руб.-5000 руб.) (ст. 15 КоАП РФ).

Некоторые нарушения законодательных норм предусматривают меры в виде уголовной ответственности по ст. 193 УК РФ.

Незачисление валюты в банк и иные нарушения в крупном размере (от 9 млн.руб.) предусматривает ответственность в виде:

- штрафа;

- работ принудительного характера;

- лишения свободы.

Важно! По письму МФ РФ № 15-05-29/455 (09.04.2004) предприятие, допустившее несколько административных правонарушений в течение одного рабочего дня, может быть наказано лишь один раз (по одному правонарушению). На практике указанное положение может быть использовано для уменьшения суммы штрафов.

Видео:Основы валютного контроля простым языком: инструкция от экспертов ВЭД / 8 февраля в 11:00Скачать

Валютный контроль

Валютный контроль – это контроль за проведением денежных операций в целях их приведения в соотношение с общепризнанными мерками и притязаниями, предъявляемыми работающим законодательством.

Возможности по контролированию в основном возлагались на Министерство финансов, Муниципальный банк, также на умышленно создаваемые органы. Так, в последствии Октябрьской революции 1917 г.

было образовано Особенное Валютное Совещание, которому непременно предоставлялись сведения о совершаемых денежных операциях. Потом функции контролирования операции с денежными ценностями снова передавались Министерству финансов, ну а в 1993 г.

была образована Федеральная служба Рф по денежному и экспортному контролированию (ликвидирована в 2000 г.).

Валютный контроль считается частью муниципального контролирования и исполняется имея цель обеспечивания законности во время выполнения денежных операций. Денежный контроль в РФ возложен согласно с законодательством на Правительство РФ, органы и агенты денежного надзора.

https://www.youtube.com/watch?v=YZguQtyizXo

Событиям по муниципальному регулировке финансовых проблем противодействуют меры по стимулированию финансового подъема. Иначе говоря, чем ниже ступень регулируемости рынка (и в соответствии с этим чем выше ступень либерализации), тем повыше темпы финансового подъема.

Так как свободная работа рынка – лучший вариант для обеспечивания длительного и действенного рассредотачивания ресурсов в экономике («невидимая рука», по терминологии А.

Смита), так как неимение мер денежного контролирования – необходимое условие резвого финансового подъема.

Сторонники муниципального регулирования показывают на ряд неблагоприятных причин, связанных с денежным контролированием:

- Во-1-х, денежный контроль не дает возможность отмечать настоящие сигналы рынка и вовремя делать нужную корректировку финансовой политики в общем. Иными словами, меры денежного контролирования вызывают либо наращивают задержку в претворении в жизнь насущных мер в иных областях финансовой политики. Такое может привести, к примеру, к лимитированию масштаба мер по выходу из упадка.

- Во-2-х, меры денежного контролирования не считаются правосудными и приводят к созданию неравных условий для различных фирм и отраслей. Надзором нереально окутать всю экономику, но разумеется, собственно небольшой и немаленький бизнес, экспортеры и импортеры сферы продуктов и услуг, страховые компании, фондовый рынок, резиденты и нерезиденты пребывают в различных условиях.

- В-3-х, меры денежного контролирования низкоэффективные. В текущее время, в эпоху мобильного интернационального капитала и трудоемких денежных институтов и рынков, всевозможные меры контролирования эффективны в наилучшем случае на протяжении недлинного интервала времени, а потом регулярно их начинают обходить. Подтверждением этого работают циклы тривиального занижения денежного курса, которые заменяются его естественным завышением, также бессчетные трудоемкие схемы экспортно-импортных операций в обход денежного контролирования, базирующиеся на векселях, бартере и взаимозачете.

- В-4-х, денежный контроль просит значимых издержек со стороны как компаний, но и страны. Это тянет сокращение размеров торговли с зарубежными государствами и, как последствие, сможет вызвать ответные деяния иных государств.

Благодаря ограничительным мерам денежной политики случается охрана прибылей народонаселения и товарной массы внутри державы. Существенно миниатюризируется возможность стабильного завышения настоящего денежного курса и снижения покупательной возможности государственной валюты. При ориентации государственного рынка на зарубежную валюту принужденно завышен спрос на нее, а стоимость ее растет.

Валютный контроль разрешает встать на защиту экономику от вероятных суровых результатов значительного притока денег, а именно криминализации экономики и ликвидации государственной индустрии методом скупки компаний иностранцами.

Несомненен психический результат мер денежного контролирования, так как они свидетельством поддерживать публичное мировоззрение о серьезности финансовой ситуации и целей страны.

Таким образом, в мерах денежного контролирования есть и позитивные, и негативные черты; они работают с большей либо наименьшей отдачей, хотя регулировку перемещения капиталов и денежный контроль нужны для любой державы. В том числе и в случае если правительство уверено в устойчивости собственной экономики, денежный контроль все таки нужен как преграда тому, чтоб держава не стала убежищем криминального капитала.

Органы и агенты валютного контроля

Органами валютного контроля считаются ЦБ РФ и федеральные органы исполнительной власти, уполномоченные Правительством РФ.

К федеральным органам исполнительной власти, уполномоченным производить денежный контроль около собственных возможностей, относятся: Федеральная налоговая служба, Федеральная таможенная служба, Федеральная служба по денежному прогнозу и Федеральная служба финансово-бюджетного надзора.

https://www.youtube.com/watch?v=FHoC9-e0l2Q

Агентами валютного контролирования считаются уполномоченные банки, подотчетные ЦБ РФ, также не являющиеся уполномоченными банками проф участники рынка ценных бумаг, таких как держатели реестра (регистраторы), подотчетные федеральному органу исполнительной власти по рынку ценных бумаг, и территориальные органы федеральных органов исполнительной власти, являющихся органами денежного контролирования. Контроль воплощения денежных операций кредитными организациями, также денежными биржами производит ЦБ РФ.

Органы и агенты денежного контролирования и их должностные лица около собственной зоны ответственности правомочны:

- проводить выяснения соблюдения резидентами и нерезидентами актов денежного законодательства РФ и актов органов денежного регулирования;

- проводить выяснения полноты и правдивости учета и отчетности по денежным операциям резидентов и нерезидентов;

- запрашивать и получать документы и информацию, которые соединены с проведением денежных операций, открытием и ведением счетов. Неотклонимый срок для представления документов по запросам органов и агентов денежного контролирования не имеет возможности оформлять менее 7 дней со дня подачи запроса.

Органы денежного контролирования и их должностные лица помимо прочего правомочны:

- давать предписания о устранении обнаруженных нарушений актов денежного законодательства РФ и актов органов денежного регулирования;

- использовать установленные законодательством РФ меры ответственности за несоблюдение актов денежного законодательства РФ и актов органов денежного регулирования.

Документы, связанные с получением информации о денежных операциях

В целях воплощения денежного контролирования агенты денежного контролирования около собственной зон ответственности правомочны запрашивать и получать от резидентов и нерезидентов последующие документы (копии документов), связанные с проведением денежных операций, открытием и ведением счетов:

- документы, подтверждающие личность физического лица;

- документ о гос регистрации физического лица в виде индивидуального предпринимателя;

- документы, подтверждающие статус юридического лица, — для нерезидентов, документ о гос регистрации юридического лица – для резидентов;

- аттестат о постановке на учет в налоговом органе;

- документы, подтверждающие права лиц на неподвижное имущество;

- документы, подтверждающие права нерезидентов на воплощение денежных операций, открытие счетов (взносов), оформляемые и выдаваемые органами державы местообитания (места регистрации) нерезидента, в случае если получение нерезидентом этих документов предвидено законодательством иностранного государства;

- извещение налогового органа по месту учета резидента о открытии счета (взноса) в банке за пределами местности РФ;

- таможенные декларации, документы, подтверждающие ввоз в РФ СКВ РФ, зарубежной валюты и внешних и внутренних значимых бумаг в документарной форме;

- паспорт сделки и др документы, список которых определен п. 4 ст. 23 Федерального закона 2овалютном регулировке и денежном контроле».

Агенты денежного контролирования имеет право добиваться представления исключительно тех документов, которые конкретно относятся к проводимой денежной операции.

Агенты денежного контролирования и их должностные лица должны:

- контролировать соблюдения резидентами и нерезидентами актов денежного законодательства РФ и актов органов денежного регулировки;

- представлять органам денежного контролирования информацию о денежных операциях, проводимых с их ролью, в норме, установленном актами денежного законодательства РФ и актами органов денежного регулировки.

Органы и агенты денежного контролирования и их должностные лица должны хранить согласно с законодательством РФ платную, банковскую и казенную тайну, ставшую им знакомой при осуществлении полномочий.

Организация валютного контроля в РФ

Ключевыми направлениями валютного контролирования в Рф считаются:

- определение соотношения проводимых денежных операций действующему законодательству и присутствия нужных им лицензий;

- ревизия исполнения резидентами обязанностей в зарубежной валюте перед государством, также обязанностей по реализации зарубежной валюты на внутреннем рынке валют РФ;

- ревизия обоснованности платежей в зарубежной валюте;

- ревизия полноты и объективности учета и отчетности по денежным операциям.

Зависимо от времени совершения денежного контролирования выделяют 3 его главные формы: подготовительный, нынешний и следующий. Они все присутствуют в тесноватой связи, определяя постоянный процесс контролирования. Под способами денежного контролирования знают приемы и методы его воплощения (наблюдение, ревизия, тест, проверка).

Сделанный в Рф механизм денежного контролирования имеет собственной главной целью обеспечивание полного и значимого поступления экспортной денежной выручки в Российскую Федерацию, укрепление в общем денежной выдержки.

Научно-техническая схема денежного контролирования базирована на способности уполномоченных банков и таможенных органов, исполняющих функцию агентов денежного контролирования во время таможенного оформления продуктов и проведения банковских операций, создавать тест и сравнение 2-ух автоматических потоков.

https://www.youtube.com/watch?v=m77iFWcTYgw

Механизм валютного контролирования за экспортными операциями включает сравнение передаваемых таможенными органами данных о цены экспортируемого продукта и дате его движения через отечественную границу и инфы уполномоченных банков о объеме денежных средств, поступивших за этот продукт, и дате поступления экспортной выручки.

Чтобы достичь желаемого результата употребляется особый документ денежного контролирования – паспорт экспортной сделки.

Основной механизм валютного контролирования считается ответственность экспортера обеспечить зачисление всей денежной выручки от экспортера на собственные транзитные денежные счета в уполномоченных банках Рф в сроки, установленные законодательством.

Схема совокупного денежного контролирования за поступлением экспортной выручки приведена на рис. 1.

Со стороны уполномоченных банков и таможенных органов надлежит выделить немного этапов контролирования за поступлением денежной выручки от экспорта:

- подготовительный контроль корректности оформления паспорта сделки и таможенной декларации;

- составление в Муниципальном таможенном комитете (ГТК) учетной карточки (УК) денежного контролирования и направление ее в уполномоченные банки для проведения идентификации поступившей денежной выручки с следующим разменом и анализом инфы по учетной карточке;

- в последствии зачисления соответственных денежных средств уполномоченный банк заносит в учетную карточку информацию о движении средств за этот продукт;

- при поступлении учетных карточек от уполномоченных банков в основном научно-информационном вычислительном центре ГТК Рф (ГНИВЦ) по прошествии 90 дней со дня экспорта продукта создают их анализ имея цель раскрытия нарушителей денежного законодательства и внедрения к ним соответственных наказаний.

Работающий в текущее время приспособление валютного контролирования за ввезенными операциями строится на этих же принципах, собственно и контроль за экспортными операциями, и содержится в оформлении соответственных документов и их следующей пересылке меж банками и таможенными органами. Главным документом таможенно-банковского контролирования считается паспорт ввезенной сделки.

На рис. 2 представлена схема денежного контролирования за ввезенными операциями.

От денежного контролирования освобождаются сделки, предусматривающие ввоз продуктов по договорам лизинга, также ввоз оборудования и которые были использованы зарубежными фирмами-нерезидентами по договорам подряда на капитальное возведение в Рф, когда критериями данных договоров цена ввозимых товарно-материальных ценностей не определена (иначе потребуется оформление паспорта ввезенной сделки).

Видео:Что такое валютный контроль?Скачать

Валютный контроль: что это такое + принципы, этапы и документы

В статье мы рассмотрим, как проходит валютный контроль в банке. Разберем, что такое валютное регулирование и какие операции подвергаются валютному контролю. Вы узнаете, какие функции выполняют агенты валютного контроля и какие документы потребует банк для проведения сделки.

Валютный контроль: понятие, цели и направления

Для расчетов по сделкам, совершаемых в нашей стране, используются рубли. Но в некоторых случаях для проведения финансовой операции нужна другая валюта. Именно эти ситуации и подлежат регулированию валютным законодательством. Далее проанализируем валютный контроль на предприятии и в банке, а также выясним, что это такое.

Итак, что же значит термин «валютный контроль»? Объясним простыми словами. Валютным контролем (ВК) называют действия, благодаря которым обеспечивается соблюдение закона и правил, связанных с расчетами в валюте.

В глобальном смысле за выполнением этих норм следят:

- Центробанк (далее ЦБ РФ).

- Таможенный комитет.

- Правительство.

- Минфин.

- Исполнительная власть.

Непосредственный же контроль осуществляют так называемые агенты валютного контроля — коммерческие банковские организации — наделенные полномочиями ЦБ РФ. Они несут ответственность за то, чтобы все платежи были оформлены правильно, а сведения предоставлены в полном объеме.

https://www.youtube.com/watch?v=mfZQmzPUguU

Если же говорить о том, для чего и зачем, вообще, нужен ВК, то его главная цель состоит в том, чтобы обеспечить полное соблюдение валютного законодательства.

Помимо этого, контроль проходит по направлениям:

- наблюдение за соответствием операций закону;

- проверка факта выполнения обязательства между резидентами и нерезидентами;

- проверка достоверности отчетности по валютным операциям.

Теперь обсудим, в каких странах есть валютный контроль. Большое количество государств использовали методику ВК, когда переживали тяжелые времена в своей экономической жизни. Если приводить примеры из истории, то осуществление такого контроля активно применялось в послевоенный период.

В более позднее время ВК был реализован в таких крупных государствах, как Франция, Япония, Германия. Сейчас большинство стабильных стран не применяет контроль над операциями в валюте и вполне успешно обходится без него. Но часть держав по-прежнему использует этот режим. В это число входят около 50 стран, таких как Чехия, Турция, Польша, Израиль.

Все тонкости ВК в нашем государстве отражены в законодательстве, там же определены субъекты данного режима.

Формы и принципы валютного контроля

ВК базируется на таких принципах:

- исключается неоправданное вмешательство государства в операции;

- система ВК и валютного регулирования едины;

- права всех участников сделок защищаются на государственном уровне.

Стоит также отметить несколько специфических принципов. В частности:

- Законность.

- Обязательность.

- Обеспечение коммерческой и служебной тайны.

Виды, формы и методы валютного контроля находятся в развитии, так как в законодательство вносятся изменения. А теперь разберемся с каждым пунктом несколько подробнее.

Методы контроля можно условно разделить на специализированные, основные и дополнительные. В понятие специализированных методов входят обследование и ревизия.

К основным методам можно отнести наблюдение и проверку. К дополнительным же обычно относят различные запросы на получение информации и анализ полученных данных с использованием приемов аналитики.

Если выделять отдельные виды валютного контроля, то они делятся на:

- предварительный (происходит до момента, пока операция будет совершена);

- текущий (осуществляется непосредственно в процессе совершения операции);

- последующий (производится после того, как операция с валютой будет совершена).

А также имеет место разделение на непосредственный и опосредованный контроль. В первом случае его осуществляют органы и агенты валютного контроля, во втором — Правительство РФ.

Органы валютного контроля

Органы валютного регулирования и валютного контроля осуществляют контроль на территории Российской Федерации. К этим органам относят прежде всего, ЦБ РФ и Правительство РФ.

К их функционалу относится:

- издание нормативных актов, которые должны исполнять все стороны;

- осуществление надзора за проведением валютных операций;

- проведение проверочных мероприятий по операциям в валюте.

А также эти органы регулируют процесс учета и отчетности. Должностные лица компетентных органов обладают правом проверять документацию, приостанавливать действие лицензий на осуществление операций и так далее. Причем вся информация, полученная этими лицами, должна быть сохранена как коммерческая тайна.

Операции, подлежащие обязательному валютному контролю

Обязательному валютному контролю подлежат только 3 разновидности сделок:

1

Сделки, в которых участвуют внешние и внутренние ценные бумаги. Если у ценных бумаг номинал в долларах США или другой валюте, то сделки подлежат ВК.

2

Расчеты между резидентами и нерезидентами. Все стороны должны соблюдать законодательство, но в то же время, они имеют право на защиту своих прав.

3

Сделки с расчетами в валюте других стран. Если валюта является платежным средством по контракту с компанией, находящейся за рубежом, эта сделка подлежит ВК.

Отметим, что не все операции осуществляются под контролем. Какие операции не подлежат валютному контролю? ВК охватывает только те ситуации, когда товар пересекает границу нашей страны. Не контролируются те валютные операции, когда товар фактически в Россию не ввозится.

https://www.youtube.com/watch?v=CSMp1phmpGQ

Также прочитайте: Консультация по валютному контролю: список банков, на какие вопросы ответят специалисты + отзывы

Агенты валютного контроля

В число агентов валютного контроля входят:

- банковские организации, которые напрямую подчиняются ЦБ РФ;

- структуры небанковского типа, в частности, ФНС;

- государственная корпорация — Внешэкономбанк.

Данные агенты, осуществляя контроль, выполняют ряд функций:

- оформляют один или несколько расчетных счетов участникам сделок;

- проверяет все бумаги на соответствие действительности;

- регистрируют всю информацию по сделке в соответствующих базах данных;

- осуществляют открытие паспорта операции;

- закрывают операцию;

- создают отчет по проведенной сделке.

Этапы валютного контроля

Процедура валютного контроля состоит из нескольких этапов. Разберемся в них несколько подробнее.

На практике весь процесс происходит так:

- Собирается полный пакет документации, который подтверждает, что сделка правомерна. В зависимости от типа сделки пакет бумаг может отличаться.

- Агент валютного контроля проводит операцию. Для этого может потребоваться открыть доп. счет.

- Открывается паспорт сделки (если это нужно).

- Информацию вносят во все базы данных.

- Резервируются средства для исполнения сделки.

- После того как сделка будет исполнена, резерв возвращается.

- Осуществляется закрытие сделки и формирование отчетности по ней.

Проанализировав алгоритм, мы видим, что валютный контроль является составной частью в обычной сделке. Он будет произведен, если сделка входит в число тех, осуществление которых должно проходить под контролем государства.

📹 Видео

Валютные платежи в страны ЕАЭС. Валютный контроль. Правильное назначение платежа.Скачать

ВЭД - Внешнеэкономическая деятельность / Валютный контрольСкачать

Как поставить импортный / экспортный контракт (договор) на валютный контроль в уполномоченном банке?Скачать

10.9 Валютное регулированиеСкачать

Революционные изменения в КоАП РФ и в 173-ФЗ в части валютного контроляСкачать

Новые требования валютного контроля в банках.Скачать

Нарушение валютного законодательства: чем грозит?Скачать

Валютное регулирование | Валютный контрольСкачать

Валютное регулирование, валютный контроль – административная и уголовная ответственность| Чикин В.И.Скачать

Валютный контроль после инструкции 181-И. Паспортов сделок нет. Как проводить валютные операции?Скачать

Валютное право Лекция 6.1. Ч 3. Формы, виды и методы валютного контроля в РФСкачать

Документооборот ВЭД. Содержание документов, требования и распространенные ошибки экспортеров.СеминарСкачать

Навальная о похоронах мужа. Лекция Медведева о границах РФ. Кремль хочет атаковать ЗеленскогоСкачать

Занятие № 20. Операции по валютным счетамСкачать

Основные требования валютного законодательства РФ при проведении валютных операций.Скачать

Федеральный закон "О валютном регулировании и валютном контроле" № 173-ФЗ (ред. от 14.07.2022)Скачать

Держим курс на поэтапное ослабление валютного контроляСкачать