Понятие кассовой дисциплины объединяет ряд норм и ограничений, касающихся приема, выдачи, хранения наличных денежных средств на предприятии, при безналичных расчетах – их учет в рамках проведения кассовых операций.

Любые манипуляции с наличностью, в том числе выдача зарплаты, прием платежей за товары и услуги, а также их своевременное документальное оформление, называются кассовыми.

Совокупность норм, принятых за основу ведения кассы, устанавливается не руководством частных компаний, а определяется законодательными актами Российской Федерации.

- Штраф за непробитый чек для ООО и ИП в 2021

- Штраф за отсутствие кассового аппарата у ИП и ООО

- Чем чревато нарушение кассовой дисциплины

- Штраф за превышение лимита кассы в 2021

- Нарушение кассовой дисциплины 2021 штраф срок исковой давности

- Срок давности за нарушения по ккт увеличен

- Нарушение кассовой дисциплины

- Как отбиться от штрафов за нарушение кассовой дисциплины

- О судебной практике привлечения к ответственности за неоприходование (неполное оприходование) в кассу наличных денежных средств

- Кассовая дисциплина и ответственность за ее нарушение

- Нарушение кассовой дисциплины в 2021 году. Штраф за нарушение

- Что такое кассовая дисциплина и почему важно ее соблюдать

- Кто проверяет кассовую дисциплину и что грозит нарушителям

- Основные правила кассовой дисциплины: коротко

- Ошибки и неточности при ведении кассы

- Ответственность при выявлении нарушений кассовой дисциплины

- Общий порядок оформления кассовых операций

- Ответственность за нарушение кассовой дисциплины

- Также читайте:

- 🔍 Видео

Штраф за непробитый чек для ООО и ИП в 2021

Новую шкалу штрафных санкций за непробитый чек за оказанные услуги либо осуществление коммерческой деятельности ввел Закон №290-ФЗ в июле 2021 года. Для нарушителей — ИП размеры штрафов увеличились в 2-5 раз.

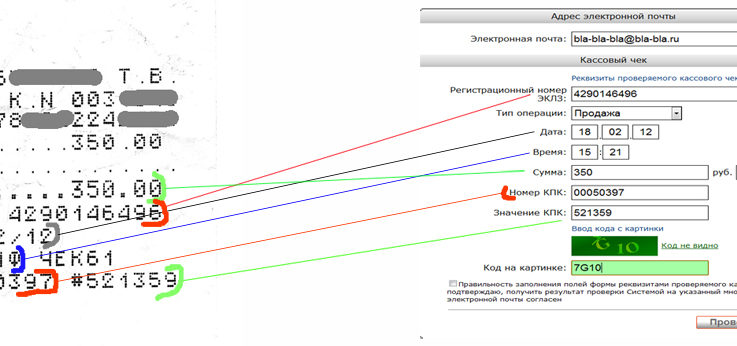

В соответствии со статьей 14.5 п.

2 КоАП РФ, любая операция получения денежных средств предпринимателем сопровождается пробитием чека на кассовом аппарате, причем в расчет берется выручка как за реализованный товар, так и за оказанную услугу.

Штраф ИП за невыдачу кассового чека в 2021 предусмотрен вышеуказанным законом и поправкой 2 к статье 14.

5 КоАП и составляет сумму в размере от ¼ до ½ от стоимости оказанной услуги либо реализованного товара, но не менее 10 000 рублей.

На практике это выглядит так: если на сумму 200 000 рублей чек не выдан, то штраф составит от 50 000 до 100 000 рублей, если же сумма покупки будет всего 20 рублей, то штраф за не пробитый по кассе чек составит 10 000 рублей.

Штраф за отсутствие кассового аппарата у ИП и ООО

Любая организация либо индивидуальный предприниматель, производящий с клиентами денежный расчет посредством наличных средств либо банковских карт, обязан вручить покупателям чек из зарегистрированного кассового аппарата. Работа без кассового аппарата попросту запрещена. Обязательный чековый документ выдается в случаях, когда:

- продавец реализовал товар;

- сотрудники компании оказывали клиенту платные услуги;

- клиент получил ранее заказанную услугу.

Если чек за вышеперечисленные услуги не выдан, на работу организации или индивидуального предпринимателя будет возложен штраф.

При осуществлении контроля и надзора за соблюдением предпринимателями закона о ККТ налоговые органы мониторят расчеты с применением онлайн-касс, оценивают полноту данных, представленных организациями, и учета выручки, полученной ими. Нарушителей ожидает штраф за неиспользование кассового аппарата ИП, в соответствии с ч.

Чем чревато нарушение кассовой дисциплины

2 ст. 14.5 КоАП РФ.

| № | Вид административного нарушения | Вид наказания для должностного лица | Вид наказания для юр. лица и ИП |

| Неиспользование ККТ в случаях, установленных российским законодательством | Штраф от ¼ до ½ суммы расчета, осуществленного без применения ККТ, но не менее 10 000 рублей; | Штраф от ¾ четвертых до полной суммы расчета, осуществленного без применения КТТ, но не менее 10 000 рублей. | |

| Использование КТТ, не соответствующей требованиям новой редакции ст. 4 Федерального закона от 22.05.2003 №54-ФЗ. | Штраф от 1 500 до 3 000 рублей; | Штраф от 5 000 до 10 000 рублей | |

| Нарушения в работе ККТ согласно требованиям ст. 4.2. «Порядок регистрации, перерегистрации и снятия с регистрационного учета ККТ» Федерального закона №290-ФЗ в | Штраф от 1500 до 3 000 рублей | Штраф от 5 000 до 10 000 рублей. | |

| Ненаправление организацией или индивидуальным предпринимателем при применении ККТ покупателю кассового чека в электронной форме. | Штраф 2 000 рублей; | Штраф 10 000 рублей. | |

| Непередача организацией или индивидуальным предпринимателем при применении ККТ кассового чека покупателю по его требованию в случаях, предусмотренных законодательством | Штраф 2 000 рублей; | Штраф 10 000 рублей |

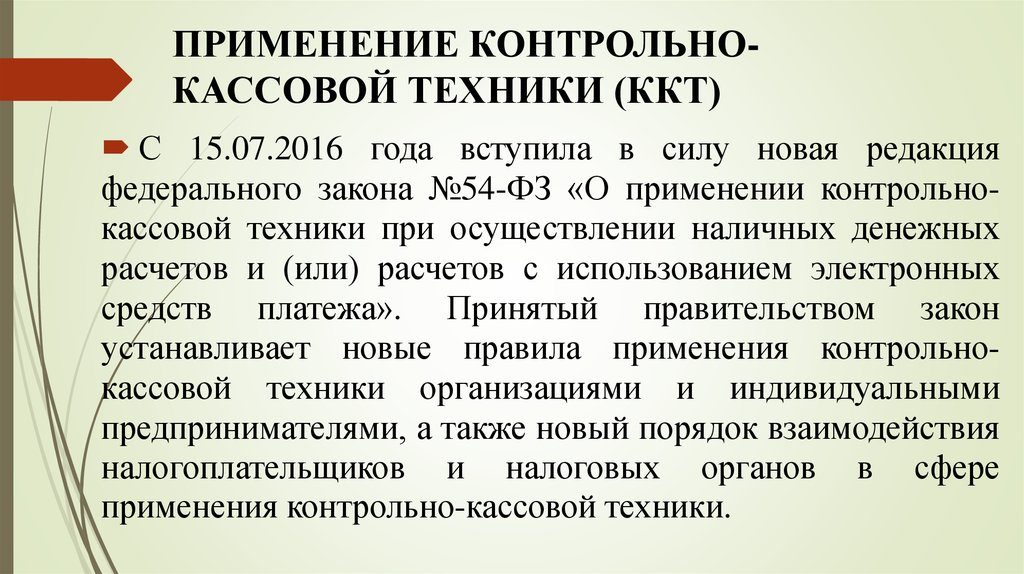

Все новые штрафы за неприменение ККТ в 2021 году вступили в действие с 15 июля 2021, а штраф за неприменение ККМ для ИП в 2021, так называемых онлайн-касс, действуют с 1 февраля 2021 года.

Штраф за превышение лимита кассы в 2021

Понятие «лимит кассы» означает максимально допустимую величину наличности в денежном хранилище, сейфе либо кассе организации к концу рабочего дня. Подобную норму ввел Центробанк РФ, однако устанавливает свой максимум бухгалтерия предприятия индивидуально в начале каждого календарного года.

https://www.youtube.com/watch?v=esFEcKmJdOc

Кассовые излишки вполне законно могут допускаться в определенные дни. Уважительными причинами, согласно п.2 Указания Банка России от 11.03.2014 № 3210-У, считаются:

- выплата заработной платы и различных видов помощи, но не больше пяти рабочих дней после снятия денежных средств с расчетных счетов компании;

- проведение кассовых операций с привлечением наличных средств в нерабочие либо праздничные дни.

Иные обстоятельства не могут служить оправданием для превышения лимита и влекут за собой штрафные санкции.

Избранным категориям коммерческих компаний малого бизнеса, предприятиям, организаций, ИП закон разрешает отменить лимит в кассе.

Для отказа от предельной суммы не нужно производить каких-либо специальных действий, достаточно простого соответствия определенным нормам Указания Банка России от 11.03.

14 №3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства»:

- ограниченное количество персонала – не превышает 100 человек за прошедший календарный год;

- предельный доход за выполненные услуги и реализованный товар – не более 800 000 рублей, не считая НДС;

- участие в уставном капитале иных юридических лиц – не более четверти доли.

Если какая-либо из организаций попадает в рамки этих требований, она может хранить в кассе любые суммы финансовых средств.

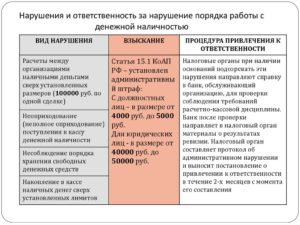

Какое административное взыскание накладывается в случаях нарушения лимита по кассе? Юридические лица подвергаются наказанию в виде штрафа на сумму от 40 000 до 50 000 рублей, индивидуальные предприниматели и должностные лица (бухгалтер и руководитель) подвергаются штрафным санкциям на сумму от 4 000 до 5 000 рублей.

Видео:Кассовая дисциплинаСкачать

Нарушение кассовой дисциплины 2021 штраф срок исковой давности

При этом БСО стал документом, при оформлении которого должны применяться устройства, аналогичные онлайн-кассам. Соответственно, одинаковым оказался и перечень реквизитов для документов, формируемых новыми кассами (ст. 4. 7 закона № 54-ФЗ).

Для лиц, имеющих возможность отсрочить начало работы с онлайн-кассами, остаются в силе правила, позволяющие выдавать при получении денег за осуществленную у них покупку документ любой формы, свидетельствующий о получении средств.

Поэтому форму необходимых им бланков (в частности, бланков БСО, применяемых, например, при оказании услуг населению) фирма или ИП вправе разработать самостоятельно, если такой бланк не утвержден на законодательном уровне. Обязательные реквизиты таких БСО приведены в постановлении Правительства РФ № 359.

В последнем случае, должностное лицо, допустившее ошибку, к примеру, главный бухгалтер, старший кассир или даже директор предприятия, также может понести финансовую ответственность за неправомерность своих действий – штраф для него составит сумму от 4 до 5 тыс. рублей.

Как свидетельствует практика работы организаций и предприятий различных сфер деятельности, гораздо выгоднее сразу наладить правильное профессиональное ведение бухгалтерии. В противных случаях, выявление нарушений и ответственность при проверках неизбежна.

При этом следует помнить о том, что выездные налоговые проверки проводятся, как правильно в самые неподходящие моменты.

Срок давности за нарушения по ккт увеличен

ИП и организаций (п. 3 ст. 14.5 КоАП РФ).

Ответственность за нарушения в ведении кассовой дисциплины в 2021 году в виде применения ККТ, которая не соответствует установленным требованиям, применения контрольно-кассовой техники, используемой с нарушением установленного законодательством РФ порядка и условий ее регистрации и перерегистрации предусматривается ответственность в виде: • предупреждения или штрафа в размере от 1500 до 3 000 руб. для должностных лиц;• предупреждения или штрафа в размере от 5 000 до 10 000 руб. для юрлиц (ст. 14.5 КоАП РФ, п. 15 ст. 7 закона № 290-ФЗ). Закон № 290-ФЗ внес и другие основания для привлечения к ответственности за нарушения в применении ККТ.

Видео:Кассовая дисциплинаСкачать

Нарушение кассовой дисциплины

Ответственность за нарушение кассовой дисциплины

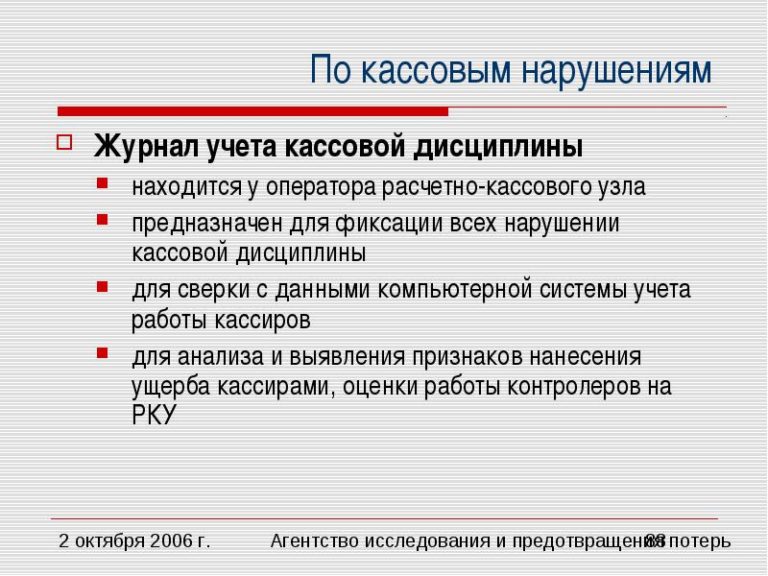

Наиболее распространенными нарушениями, которые выявляются в ходе проверки кассовых операций, являются:

– отсутствие первичных кассовых документов или оформление их с нарушением установленных требований;

– выплаты подотчетным лицам на основании документов, подтверждающих расходы, без оформления авансовых отчетов;

– несоблюдение установленного лимита расчетов наличными деньгами между юридическими лицами;

– арифметические ошибки при подсчете оборотов и остатков в учетных регистрах при ручном ведении учета;

– неполное оприходование денежной выручки, выразившееся в том, что кассиры оставляют в кассах организации небольшой размер денежных средств на «размен».

Ответственность за нарушение кассовой дисциплины регулируется КОАП РФ. В соответствии со ст. 15.

1 КоАП РФ нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций, выразившееся в расчетах наличными деньгами с другими организациями сверх установленных размеров, неоприходовании (неполном оприходовании) в кассу денежной наличности, несоблюдении порядка хранения свободных денежных средств, а равно в накоплении в кассе наличных денег сверх установленных лимитов, влечет за собой наложение административного штрафа на должностных лиц в размере от 40 до 50 МРОТ, на юридических лиц – от 400 до 500 МРОТ.

https://www.youtube.com/watch?v=Ip8BI7GrpJ4

Таким образом, организация, нарушившая установленный лимит расчетов наличными денежными средствами, может быть оштрафована до 50 000 руб. За это же нарушение на руководителя организации может быть наложен административный штраф в размере от 4000 до 5000 руб.

Ранее ответственность за вышеуказанные составы правонарушений была предусмотрена также ст. 9 Указа Президента РФ от 23 мая 1994 г. № 1006 «Об осуществлении комплексных мер по своевременному и полному внесению в бюджет налогов и иных обязательных платежей». Однако с 25 июля 2003 г. этот Указ утратил силу.

Контролируют соблюдение кассовых операций банки и налоговые инспекции. Кто же из них вправе прийти с проверкой, а кто – оштрафовать? Законодательство в урегулировании этого вопроса неоднозначно.

Некоторые судьи считают, что оштрафовать за нарушение кассовых операций налоговики могут только на основании сведений, полученных от банков. Другие судьи считают, что Закон № 54-ФЗ разрешает налоговикам контролировать полноту учета выручки, а значит, за неоприходование денег в кассу инспекторы вправе оштрафовать фирму по итогам выездной налоговой проверки или проверки ККТ.

Остальные кассовыми нарушениями выявляются банками. Причем не реже одного раза в два года. Так сказано в п. 2.14 Положения Банка России от 5 января 1998 г. № 14-П.

Если же налоговики обнаружат эти нарушения самостоятельно, они должны сначала проинформировать об этом банк. Банк проведет проверку, отразит нарушения в справке и направит ее в налоговую инспекцию.

И только тогда инспекция может оштрафовать организацию.

На практике налоговики часто нарушают эту процедуру и штрафуют по материалам своих проверок.

Если организация не заплатила (или не полностью заплатила) налог из-за того, что не оприходовала выручку в кассу, налоговики могут оштрафовать ее только по одной из двух возможных статей: по ст. 122 НК РФ (неуплата или неполная уплата налога) или по ст.

15.1 КоАП РФ (неоприходование денег в кассу). Судьи считают, что предпочтение нужно отдавать ст. 122 НК РФ (постановление Федерального арбитражного суда Северо-Западного округа от 20 ноября 2001 г. № А56-17507/01). Согласно п.

Как отбиться от штрафов за нарушение кассовой дисциплины

1 ст. 50 Конституции РФ нельзя за одно и то же нарушение привлекать одновременно и к налоговой, и к административной ответственности.

Однако есть ситуации, когда налоговые инспекторы могут применить статьи из двух кодексов одновременно: если привлекут к ответственности разных нарушителей. Например, организацию – по ст. 122 НК РФ, а ее руководителя или главного бухгалтера – по ст. 15.1 КоАП РФ.

Обратите внимание: оштрафовать кассира инспекторы не могут, потому что он не является должностным лицом фирмы.

Получив от банка справку о выявленных нарушениях, налоговики должны составить протокол. Без этого документа оштрафовать фирму они не вправе (ст. 28.2 КоАП РФ). Это подтверждает и судебная практика.

Право налоговых органов контролировать лимит кассы не закреплено ни в одном из нормативных актов, поэтому они не могут проводить такие проверки. Это подтверждает письмо УМНС по г. Москве от 18 декабря 2003 г. № 11—24/69763.

К административной ответственности за несоблюдение порядка хранения свободных денежных средств, а равно накопление в кассе наличных денег сверх установленных лимитов, предусмотренной ст. 15.1 КоАП РФ, фирму могут привлечь только сотрудники милиции (ст. 23.3 КоАП РФ) и налоговой инспекции (ст. 23.

5 КоАП РФ), т. е. проверять лимит остатка кассы могут сотрудники банков, и если они найдут нарушения, то обязаны отразить их в справке и направить ее в налоговую инспекцию. И только после этого инспекция может оштрафовать фирму на 40—50 тыс. руб., а руководителя, главбуха и кассира – на 4—5 тыс. руб.

Возникает вопрос: как взыскивается штраф при нарушении лимита – за каждое его превышение или единожды? Ответ будет зависеть от того, кто именно и когда обнаружит эти нарушения. Дело в том, что согласно ст. 4.

4 КоАП наказание назначается за каждое совершенное административное правонарушение.

При этом если дела о нескольких допущенных нарушениях рассматриваются одним и тем же органом, то наказание назначается в пределах только одной санкции, а если разными органами (или в разное время) – штраф будет взыскиваться за каждое нарушение.

О судебной практике привлечения к ответственности за неоприходование (неполное оприходование) в кассу наличных денежных средств

В настоящее время в практике работы налоговых органов часто возникают вопросы, связанные с правильным применением норм Указа Президента Российской Федерации от 23.05.

1994 N 1006 «Об осуществлении комплексных мер по своевременному и полному внесению в бюджет налогов и иных обязательных платежей» (далее — Указ N 1006) в части привлечения организаций к ответственности за оприходование (неполное оприходование) в кассу денежных средств.

Проверка полноты оприходования денежных средств зачастую осуществляется налоговым органом параллельно с выездной налоговой проверкой налогоплательщика.

Поскольку выездной проверкой, как правило, охватывается период в три года, непосредственно предшествующих году проведения проверки, то и вопросы правильного оприходования исследуются ИМНС России параллельно в рамках названного срока.

https://www.youtube.com/watch?v=Sfvh0_n0LvY

К сожалению, на сегодняшний день арбитражные суды часто не поддерживают позицию налоговых органов, полагая, что мера ответственности за нарушение п.

9 Указа N 1006 может определяться в акте проверки и в решении налогового органа только применительно к деяниям, совершенным не позднее двух месяцев со дня составления акта.

Представляется, что, несмотря на подобное мнение федеральных арбитражных судов округов, до того момента, пока по данным вопросам свою позицию не выскажет ВАС РФ, позиция налоговых органов может быть в достаточной степени нормативно подтверждена.

Для обоснованного привлечения лица к правовой ответственности существенное значение приобретает установление отрасли права, согласно основным принципам и нормам которой может быть реализована ответственность. В соответствии с п.

9 Указа N 1006 неоприходование (неполное оприходование) в кассу денежных средств является административным правонарушением, о чем указано в абз.5 данного пункта. Ответственность, предусмотренная этим пунктом Указа, также является публично — правовой, а именно — административной.

Специальные нормы процессуального права, на основании которых осуществляется производство по делам о нарушении правил оприходования денежных средств, в самом Указе N 1006 отсутствуют. В таком случае, поскольку указанные деяния являются административными правонарушениями, по смыслу ч.2 ст.

118 Конституции Российской Федерации уполномоченным органом должны применяться общие нормы процессуального законодательства, относящиеся к рассмотрению дел, возникающих из административных отношений (см.

Кассовая дисциплина и ответственность за ее нарушение

Видео:Порядок ведения кассовых операцийСкачать

Нарушение кассовой дисциплины в 2021 году. Штраф за нарушение

Бухгалтерия – одно из ключевых звеньев в работе любого предприятия.

Грамотное, чистое, высококвалифицированное бухгалтерское сопровождение гарантирует бесперебойную работу компании, тогда как непрофессиональный бухгалтер может поставить под удар всю организацию.

Именно поэтому работе бухгалтерии на любом предприятии нужно уделять особое внимание. И отдельно руководству предприятия стоит держать под контролем соблюдение кассовой дисциплины. Именно о кассовой дисциплине пойдет речь в данном материале.

Что такое кассовая дисциплина и почему важно ее соблюдать

Если говорить простым и понятным языком, то под кассовой дисциплиной принято понимать ряд правил, норм, и ограничений по приему, выдаче, хранению наличных денежных средств на предприятии, а также, в случае безналичных расчетов – их учет в рамках проведения кассовых операций. Все операции, в которых присутствует наличка, в том числе выдача зарплаты и отпускных, прием оплаты за товары и услуги, а также их своевременное документальное оформление, на языке бухгалтеров называются кассовыми.

Как правило, кассой занимается либо кассир, либо штатный бухгалтер, либо же, в более редких случаях, сам директор и учредитель организации.

Любое предприятие, будь то ИП или ООО, при проведении каких-либо операций, связанных с оборотом наличных финансов, обязано вести кассу и соблюдать кассовую дисциплину.

Важно! Свод правил, по которым принято вести кассу, определяется не внутренними частными постановлениями организации, а устанавливается на уровне российского законодательства.

Кто проверяет кассовую дисциплину и что грозит нарушителям

Уже из одного того факта, что кассовая дисциплина регламентируется Законом РФ, понятно, что она подконтрольна государственным органам. За безупречным соблюдением кассовой дисциплины следит налоговая инспекция и иногда банк, в котором открыты расчетные счета организации.

- проверка кассовой дисциплины представителями налоговой инспекции. В каждом территориальном отделении Федеральной налоговой службы есть специальный Отдел оперативного контроля. Его служащие и выезжают на проверки предприятий и организаций по части бухгалтерского учета и соблюдения кассовой дисциплины.Малейшие изъяны и недочеты при ведении кассы, неизменно ведут к административным санкциям.Наиболее распространенными среди подобных нарушений являются пренебрежение к наличию и ведению кассовой книги, превышение лимита расчетов, связанных с наличными средствами, а также неправильный расчет кассовых остатков.

- проверка кассовой дисциплины представителями обслуживающего банка. Каждые два года работники обслуживающего банка по закону обязаны проверять кассовый учет на предприятии. Обычно за период проверки берется один квартал. Банковские специалисты, как правило, проверяют организацию на предмет лимита денежных средств в кассе, а также на правильность и полноту ведения кассовой книги. После проведения контроля специалист банка пишет справку, которую впоследствии необходимо будет предъявить налоговому инспектору уже при налоговой проверке, если таковая последует.При отсутствии устранения нарушений выявленных представителем банка, налоговик может наложить денежный штраф.

Основные правила кассовой дисциплины: коротко

Для того, чтобы избежать административного наказания в виде наложения материальной ответственности и штрафов, достаточно того, чтобы ведение кассы соответствовало хотя бы некоторым критериям.

- первое, что требуется сделать – завести кассовую книгу. В ней в обязательном порядке должны отражаться все денежные операции;

- руководству предприятия для выполнения кассовых операций необходимо приобрести контрольно-кассовую машину. Впрочем, в некоторых случаях ее можно заменить выдачей товарных чеков и бланков строгой отчетности;

- бухгалтеру или кассиру предприятия необходимо строго следить за тем, чтобы максимально разрешенный лимит денежной наличности ни при каких обстоятельствах не был превышен.

Именно эти три параметра неизменно должны соблюдаться на предприятии, во избежание наказания со стороны контролирующих структур.

https://www.youtube.com/watch?v=PayJzfIHbOw

Такие документы как расходно-кассовые ордера и приходно-кассовые ордера, журналы и справки кассира-операциониста не являются строго обязательными, а, значит, как правило, не подвергаются тщательному изучению со стороны налоговиков и не являются основанием для применения административных санкций.

Ошибки и неточности при ведении кассы

Ни один начальник не застрахован от небрежной или некачественной работы бухгалтерии. Но иногда в нарушениях кассового порядка бывает повинно само руководство предприятия. Практика показывает, что существует несколько наиболее часто встречаемых нарушений по части кассовой дисциплины:

- отсутствие на предприятии контрольно-кассовой техники или работа с ней в обход установленного законом порядка, а также отсутствие товарных чеков или бланков строгой отчетности тогда, когда использование контрольно-кассовой машины не обязательно и может ими заменяться. Пренебрежение к соответствующему требованию закона довольно часто бывает спровоцировано руководством компании;

- полное либо частичное отсутствие в кассовой книге записей о проведении операций и оприходовании наличных средств. Данное нарушение обычно допускают лица, непосредственно занимающиеся ведением кассы и кассовой книги;

- превышение остатка наличных средств в кассе. Количество денежной налички в кассе регламентировано, и если оно больше максимально возможной суммы, то это также считается нарушением закона. Излишек наличных средств по концу рабочего дня должен сдаваться в банк для внесения на расчетный счет предприятия.

Ответственность при выявлении нарушений кассовой дисциплины

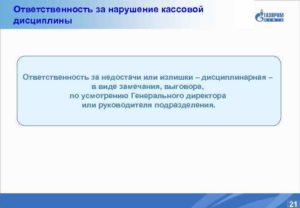

Вне зависимости от того, по чьему недосмотру и упущению возникли проблемы с кассовой дисциплиной, при обнаружении нарушений налоговые специалисты могут либо на первый раз вынести предупреждение, либо сразу наложить штраф. Степень меры административного и финансового воздействия зависит от того, насколько велика ошибка.

- Предупреждение может быть вынесено исключительно за отсутствие или неправильное использование контрольно-кассовой техники, и только при условии, что в течение проверяемого периода, не было выявлено других серьезных нарушений.Также отделаться предупреждением может организация, руководство которой вовремя направило в налоговую службу ходатайство с просьбой о вынесении предупреждения и обязательства устранить найденные нарушения.

- Штраф накладывается при нарушении таких норм ведения кассы, как неправильное оприходование выручки и превышение максимально возможного лимита наличных средств. Размеры штрафов зависят от организационно-правовой формы предприятия. Если это индивидуальный предприниматель, то, как физическое лицо, выполняющее определенные должностные функции, он будет подвержен штрафу от 4 до 5 тыс. рублей.Если нарушения выявлены в ходе выездной проверки юридического лица, то есть предприятия или организации в статусе, например, ООО, то штраф будет в десять раз выше: от 40 до 50 тыс. рублей.В последнем случае, должностное лицо, допустившее ошибку, к примеру, главный бухгалтер, старший кассир или даже директор предприятия, также может понести финансовую ответственность за неправомерность своих действий – штраф для него составит сумму от 4 до 5 тыс. рублей.

Как свидетельствует практика работы организаций и предприятий различных сфер деятельности, гораздо выгоднее сразу наладить правильное профессиональное ведение бухгалтерии. В противных случаях, выявление нарушений и ответственность при проверках неизбежна. При этом следует помнить о том, что выездные налоговые проверки проводятся, как правильно в самые неподходящие моменты.

Нерадивых представителей бизнеса, особенно тех, кто не в первый раз попался на пренебрежении к закону, налоговики «берут на карандаш» и проверяют чаще, чем законопослушных предпринимателей.

Общий порядок оформления кассовых операций

Отечественные организации в своей деятельности зачастую используют наличные деньги в случае реализации товаров или услуг населению за наличный расчет, в случае выдачи наличных денег своим работникам или подотчетным лицам, а также в случае сдачи или получения наличных в банке. Указанный перечень вариантов использования наличных денег в хозяйственной деятельности организаций не является исчерпывающим.

https://www.youtube.com/watch?v=mQP7rqCRuLw

Важно учитывать, что порядок реализации товаров или услуг за наличные деньги не идентичен и существенно отличается от порядка оформления кассовых операций компаниями.

Каждая отечественная компания, осуществляющая прием или выдачу наличных денег, обязана иметь кассу, а также должна самостоятельно установить лимит наличных денег на конец дня в кассе. Данное правило прямо проистекает из содержания п. 2 Указания Центрального Банка РФ от 11.03.2014 № 3210-У. Важно помнить, что все наличные деньги сверх установленного лимита должны сдаваться в банк.

Пунктом 4.1 названного Указания прямо предусмотрено, что кассовые операции оформляются кассовыми документами, которые обязательны для составления организациями. Для индивидуальных предпринимателей и субъектов малого предпринимательства вводится упрощенный порядок ведения кассовых операций.

Каждое юридическое лицо, совершающее кассовые операции, помимо оформления кассовых документов также должно фиксировать такие операции в кассовой книге.

Кассовые документы подписываются бухгалтером и кассиром. Если такие операции ведет руководитель, то и кассовые документы подписывает руководитель.

В конце каждого рабочего дня кассир производит сверку данных в кассовой книге и кассовых документах. В этой же книге указывается остаток денег, который заверяется подписью кассира.

Ответственность за нарушение кассовой дисциплины

Принимая во внимание наличие и содержание Указания Центрального Банка РФ от 11.03.2014 № 3210-У, можно сделать вывод, что кассовой дисциплиной являются правильные осуществление и оформление расчетов с использованием наличных денежных средств и неукоснительное соблюдение соответствующими организациями требований ЦБ РФ.

Важно отметить, что Указание ЦБ РФ устанавливает только порядок осуществления и оформления операций с наличностью и не предусматривает какой-либо ответственности за нарушение отечественными компаниями кассовой дисциплины. Но такая ответственность установлена в иных актах законотворчества.

Согласно п. 1 ст. 7 Закона РФ от 21.03.1991 № 943-1 «О налоговых органах Российской Федерации» именно налоговые органы наделены полномочиями по проверке соблюдения отечественными компаниями кассовой дисциплины.

В случае выявления фактов нарушения кассовой дисциплины налоговый орган вправе привлечь соответствующего субъекта к административной ответственности.

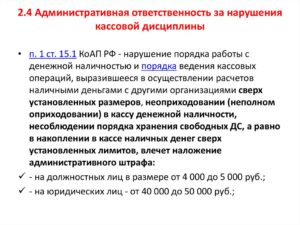

Ответственность за нарушение кассовой дисциплины предусмотрена ст. 15.1 Кодекса РФ об административных правонарушениях.

В силу пункта 1 вышеназванной нормы права за нарушение порядка работы с наличными деньгами, несоблюдение порядка ведения кассовых операций, неоприходование наличных или накопление в кассе денег сверх лимита соответствующий субъект может быть привлечен к установленной ответственности.

Размер возможных штрафов предусмотрен этой же нормой КоАП РФ и составляет для организаций денежную сумму в размере от 40000 до 50000 рублей, а для должностных лиц — сумму от 4000 до 5000 рублей.

Какой-либо иной ответственности за нарушение отечественными организациями кассовой дисциплины нормы российского права не содержат.

Вместо заключения следует отметить, что для того, чтобы избежать штрафа за нарушение кассовой дисциплины, руководителю соответствующей организации необходимо не только обеспечить знание кассовой дисциплины ответственными работниками, но и добиться от своих работников неукоснительного соблюдения кассовой дисциплины.

С учетом того, что размер штрафов за нарушение кассовой дисциплины велик, а штраф может налагаться за каждый случай нарушения кассовой дисциплины, итоговая цена незнания или несоблюдения кассовой дисциплины может оказаться очень существенной.

Необходимо учесть, что организация может быть оштрафована за нарушение кассовой дисциплины в течение двух месяцев с момента совершения каждого такого нарушения (статья 4.5 КоАП России).

Также читайте:

- Лимит кассы для малых предприятий

🔍 Видео

Кассир, кассовая смена, Z и X отчёты.Скачать

Как подготовиться к проверке кассовой дисциплиныСкачать

Кассовая дисциплина и контроль нарушений (доклад с Клерк.Конференции)Скачать

Проверка кассовой дисциплины - 1ССкачать

Проверка кассовой дисциплины - фактическая проверка. Кассовые операции в туризмеСкачать

В столице Казахстана участились нарушения кассовой дисциплиныСкачать

Как проверяют кассовую дисциплину турфирмы. Фактические проверки в УкраинеСкачать

Учет кассовых операцийСкачать

ФармКапитан - Ведение кассовой дисциплиныСкачать

Кассы и чеки: как избежать миллионных штрафовСкачать

ОХРАНА КИДАЕТСЯ И СКРУЧИВАЕТ ПОКУПАТЕЛЯ / СЪЕЛ ТОВАР И ПОПЫТАЛСЯ УЙТИ / ПРОСРОЧКА АШАН, ЧАСТЬ 1Скачать

Кассовая дисциплина 2023Скачать

Бухгалтерский учет кассовых операций.Скачать

Кассовая дисциплина - контроль наличных денег в программе Мой КассирСкачать

Порядок ведения кассовых операцийСкачать

Новое в порядке ведения кассовых операцийСкачать

Онлайн кассыСкачать