Обычно организации, между которыми существуют договорные обязательства и имеются задолженности по исполнению таких обязательства, периодически осуществляют сверки взаимных расчетов. О процедуре сверки и ее возможных последствиях расскажем в статье.

- Для чего нужна сверка с контрагентом

- Период сверки

- Документальное оформление

- Если установлены расхождения, почему возникает необходимость корректировки

- Как исправлять

- Коротко о том, как исправить ошибку в налоговом учете

- Сопроводительное письмо к акту сверки образец

- Назначение документа

- Нормативные акты

- Как правильно составить

- Как определяется сальдо конечное

- Что заполняется в графах дебет и кредит

- Сопроводительная документация

- Сверка с налоговой: порядок проведения сверки, составление акта, советы

- Зачем сверяться с ИФНС?

- Когда проводится сверка

- Как проходит процесс?

- Подаем заявление в территориальный орган

- Обращение по ТКС или через личный кабинет

- Сопоставление данных

- Структура акта

- Сверка: идеальный вариант

- Акт сверки с разногласиями

- Ошибка на стороне ФНС

- Ошибка на стороне налогоплательщика

- Акт сверки с разногласиями: образец заполнения, протокол по расхождениям

- Его предназначение

- Форма

- Нормативное регулирование

- Как оформить расхождения в АС

- Нужен ли отдельный акт

- Протокол разногласий

- Как отразить расхождения

- Как подписать

- Образец акта разногласий к акту сверки

- Акт сверки с разногласиями. Образец заполнения 2021 года

- Наиболее частые причины разногласий

- Зачем нужен акт сверки с разногласиями

- Подписывать или не подписывать

- Кто составляет акт сварки с разногласиями

- Образец акта сверки с разногласиями

- Тонкости, на которые надо обратить внимание при оформлении акта

- Правила хранения акта

- 📽️ Видео

Для чего нужна сверка с контрагентом

Законодательство о бухгалтерском или налоговом учете не содержит требований о случаях, когда сверка должна быть обязательна. Она может проводиться:

- в рамках инвентаризации расчетов и обязательств при составлении годового отчета;

- при окончании срока действия договора для закрытия расчетов по нему;

- для подтверждения кредиторской или дебиторской задолженности контрагентом в целях не пропустить срок исковой давности для взыскания;

- для оформления зачета взаимных требований с контрагентом, с которым у вас несколько договоров, по которым есть как дебиторская, так и кредиторская задолженности;

- в других случаях.

Кроме того, своевременная сверка учетных данных с контрагентом позволит избежать ошибок в учете.

Ведь если задолженность по вашим данным и данным контрагента совпала, значит, в учете корректно отражены все хозяйственные операции по данному контрагенту: отсутствуют неотраженные акты или «задвоенные» платежи.

Если в результате сверки установлены расхождения, очевидно, одной из сторон должна быть осуществлена корректировка долга.

Период сверки

За какой период сверяться, стороны договариваются сами.

Для подтверждения дебиторки и кредиторки в годовом балансе сверяться нужно за календарный год.

Возможно, сверки с контрагентом уже проводились, в этом случае период для новой начинается тогда, когда закончилась предыдущая. В этом случая задолженность по предыдущей будет отражена как долг на начало новой сверки.

Если стороны сотрудничают несколько лет по нескольким договорам, а необходимость в сверке возникла только в текущем периоде, осуществлять ее можно в несколько этапов для облегчения процесса.

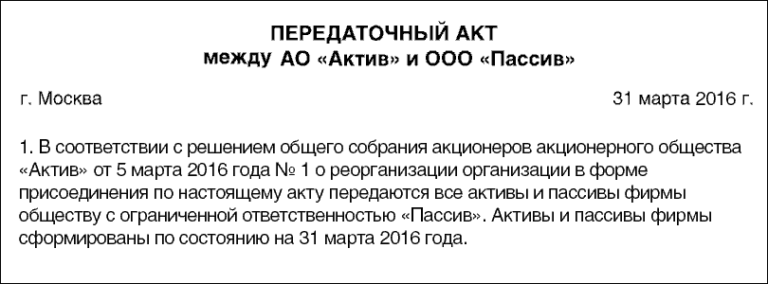

Документальное оформление

Законодательно требований к оформлению сверок нет. В уже устоявшейся практике процедура эта происходит путем подписания акта сверки взаимных расчетов.

В этот документ стороны включают все операции, которые были осуществлены ими за сверяемый период, указывая даты их совершения, суммы операций, ссылки на подтверждающие документы, выводится сумма задолженности каждой из сторон и при наличии фиксируются расхождения между данными.

Форма разрабатывается каждой организаций и утверждается приложением к учетной политике. Кроме того, в автоматизированных бухгалтерских программах данная форма уже зашита и акт формируется автоматически при выборе нужного контрагента, конкретных договоров (если нужно) и указании периода сверки.

Если установлены расхождения, почему возникает необходимость корректировки

Во-первых, неправильное отражение операций в учете, как и их не отражение, искажает информацию об активах и обязательствах организации, в том числе в бухгалтерской отчетности.

В данном случае из-за ошибки бухгалтера собственник бизнеса может получить неверную информацию не только о своем финансовом положении, но и о имуществе организации.

Построение дальнейшего бизнес-плана на такой информации чревато разорением фирмы.

Во-вторых, любая ошибка в учете влечет к искажению налогооблагаемой базы по какому-либо налогу.

Это, в свою очередь, становится причиной претензии налоговых органов в виде доначисления налогов, пени и штрафов.

Неточности, которые привели не к занижению, а к переплате налогов, тоже нежелательны, ведь в таком случае бухгалтер необоснованно изъял какое-то количество оборотных средств из бюджета компании.

Как исправлять

Исправлению ошибок в бухучете посвящено целое ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности».

В нем дано понятие «ошибки» и способы ее исправления, которые зависят от типа (существенная, несущественная) и момента ее обнаружения: до или после подписания отчетности.

Уровень существенности устанавливается каждым предприятием в учетной политике. Обычно существенными признаются ошибки, искажающие значение любой строки отчетности на 5 % или более.

Если неточность (существенная или несущественная) допущена в отчетном году и обнаружена до утверждения отчетности руководителем организации, ее нужно исправить с учетом следующего:

- если она обнаружена до 31 декабря отчетного года, корректирующие записи делаются на дату выявления ошибки (п. 5 ПБУ 22/2010);

- если выявлена 31 декабря отчетного года или позже, корректирующие записи делаются на 31 декабря отчетного года (п. 6 ПБУ 22/2010).

Для исправления нужно:

- составить бухсправку с обязательным содержанием: когда и какая ошибка допущена, дату ее обнаружения, исправительные проводки;

- сделать сторно неправильных проводок;

- отразить в учете правильные проводки.

Если после подписания отчетности выявлена несущественная ошибка, исправительные записи делаются на дату ее выявления (п. 14 ПБУ 22/2010) путем составления бухсправки, содержание которой аналогично описанному выше.

В зависимости от влияния ошибки на финансовый результат исправлять ее нужно так:

- неточность в учете повлияла одновременно на показатели «Нераспределенная прибыль» (непокрытый убыток) баланса и «Чистая прибыль» (убыток) отчета о финрезультатах. В этом случае делаем проводку, обратную неправильной, но в корреспонденции со сч. 91. Правильная запись также делается в корреспонденции со счетом 91 (по необходимости). Например, обнаружено, что ошибочно начислена амортизация не 9000 руб, а 10 000 руб. проводкой Дт 20 Кт 02. Исправляем:

- Дт 02 Кт 91 на сумму 10 000руб.;

- Дт 91 Кт 02 на сумму 9000руб.;

Если погрешность не повлияла ни на какие показатели баланса и отчета о финрезультатах, то исправления делать не надо. Например, начисление амортизации по основному производственному оборудованию не на сч. 20, а на сч. 26.

Бухгалтер по результатам сверки, проведенной с контрагентом после утверждения годовой отчетности, обнаружил, что по акту с контрагентом за август прошлого года им были оприходованы выполненные работы вместо указанных в акте 8500 руб. на 10 000 руб. проводками:

- Дт 20 Кт 60 (отражены на затраты работ). Данная ошибка не повлияла на на какой показатель баланса или отчета о финрезультатах;

- Дт 91 Кт 20 (затраты по работам признаны в расходах). Ошибка повлияла на показатели «Нераспределенная прибыль» (непокрытый убыток) баланса и «Чистая прибыль» (убыток) отчета о финрезультатах.

Исправляем:

- Дт 20 Кт 60 на сумму 10 000 руб. — сторно;

- Дт 20 Кт 60 на сумму 8500 руб. — отразили корректную сумму по акту сверки;

- Дт 20 Кт 91 на сумму 10 000 руб. — восстановили из расходов ошибочную сумму по работам;

- Дт 91 Кт 20 на сумму 8500 руб. — отразили корректную сумму затрат по акту сверки с контрагентом.

Как исправить существенную ошибку, выявленную после утверждения отчетности руководителем, зависит от того, выявлена она до утверждения отчетности участниками организации или после (п. 3 ПБУ 22/2010).

Коротко о том, как исправить ошибку в налоговом учете

Обязательно делайте это в налоговом регистре даже если искажение не привело к занижению налога.

Если выявлена ошибка прошлого периода и она повлияла на сумму налога или на налоговую базу, исправим ее в декларации по налогу на прибыль.

Если неточность выявлена за текущий год, исправить ее можно в налоговой декларации следующего отчетного периода или за год.

Как правило, ошибки прошлых лет исправляются подачей уточненных налоговых деклараций, но существуют исключения.

Видео:#1c Как читать Акт сверки с контрагентами в1С. #бухгалтер #налогиСкачать

Сопроводительное письмо к акту сверки образец

Актом сверки взаиморасчетов называют бухгалтерский документ, который составляется контрагентами за определенный период и отражает состояние расчетов.

Несмотря на то, что обязанность составления этого документа не закреплена на законодательном уровне, сотрудничая между собой, организации редко обходятся без него.

Акт сверки способен обнаружить ошибки бухучета и является весомым доказательством в судебных спорах.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас: +7 (499) 455 09 86 (Москва) +7 (812) 332 53 16 (Санкт-Петербург) Это быстро и бесплатно!

Судебные тяжбы, связанные с задолженностями по обязательствам, встречаются при сотрудничестве организаций повсеместно. Если данные по задолженности не совпадают, может составляться протокол разногласий. Этот акт позволяет акцентировать внимание на предмете спора. Протокол разногласий, как и акт сверки, не обязателен, однако существенно упрощает разрешение спорных ситуаций.

Назначение документа

Неотъемлемой частью любого протокола разногласий является акт сверки. Протокол заполняется на основе акта сверки и содержит информацию, отраженную там. Акт сверки же необходим для соблюдения учета при долгосрочном сотрудничестве контрагентов.

https://www.youtube.com/watch?v=vdNwiXW11T8

Составление этого документа может проводиться как в конце года, так и за меньшие промежутки времени.

Составление акта сверки в конце года позволяет упростить ежегодную инвентаризацию и помогает начать новый год без задолженностей. Ежемесячное составление акта полезно в следующих случаях:

- если стоимость реализуемых товаров является высокой;

- если имеет место широкий ассортимент продукции;

- когда объемы реализуемых товаров очень высоки;

- при составлении отчетов для руководителя или статистики.

Нормативные акты

Форма акта сверки взаиморасчетов и протокола разногласий к нему является неунифицированной и разрабатывается предприятием исходя из собственных требований. Эта возможность подкреплена Письмом Министерства финансов № 07-05-04/02, которое дает свои разъяснения насчет применения этих документов в деловом обороте.

Несмотря на то, что в этих документах отражаются характерные реквизиты организаций, они не являются первичными и не отражены в специальном списке Федерального закона №402-ФЗ. Однако, акт сверки и протокол разногласий должны оформляться таким образом, чтобы при возникновении судебных разбирательств они могли служить доказательством нарушения обязательств одной из сторон.

Как правильно составить

При составлении акта сверки необходимо учесть выполнение обязательств по договору, а также верность фигурирующих в бухгалтерском учете сумм. Для подготовки сверки необходимы первичные бухгалтерские документы, такие как договора, счета-фактуры, товарные накладные.

Правильный акт сверки должен содержать следующую информацию:

- период времени, за которое производится сверка;

- реквизиты контрагентов;

- реквизиты договора, по которому производится сотрудничество;

- ФИО ответственных сотрудников и их подписи;

- расчетные сведения обеих сторон для тех или иных операций.

Основой документа является таблица с расчетными сведениями. Левая часть отражает данные организации составителя, правая часть — данные контрагента. Каждая из сторон заполняет номер операции, ее наименование, а также дебет и кредит по ней. Последней строкой обозначаются обороты за период и конечное сальдо на дату составления.

Если разногласий по составлению акта сверки не возникает, и суммы сальдо конечного в обеих частях таблицы соответствуют друг другу, акт подписывается и передается стороне, инициировавшей подписание. При возникновении споров составляется протокол разногласий, с указанием спорных моментов.

Как определяется сальдо конечное

Сальдо — это не что иное, как разность между дебетом и кредитом. Сальдо рассчитывается за определенный промежуток времени. Различают входящее сальдо, сальдо за период и конечное сальдо. Конечное сальдо содержит информацию о разности дебета и кредита на окончание периода.

Конечное сальдо определяется как сумма остатка по счету на начало периода и оборотов за определенный период. Универсальная формула для расчета:

То, какой знак будет стоять перед начальным сальдо, зависит от его нахождения в таблице. Если начальное сальдо в дебете, у него должно быть положительное значение, если в кредите – отрицательное.

Что заполняется в графах дебет и кредит

В поле кредит таблицы акта сверки взаиморасчетов заполняются сведения об оплате товаров или услуг.

Ситуации, когда организация-составитель акта сверки имеет дебетовое сальдо с положительной суммой, означают, что часть работ или товаров остались неоплаченными.

В тех случаях, когда существует сальдо кредитовое, наоборот, проявляется задолженность перед покупателем, то есть услуг предоставлено меньше, чем было за них заплачено.

Сопроводительная документация

При отправке акта сверки взаиморасчетов одного контрагента другому, нередко прикладывается сопроводительное письмо. В письме указывается просьба подписать акт сверки и вернуть его по почте на указанный адрес. Кроме этого указывается способ урегулирования разногласий.

Видео:Акт сверки взаиморасчетов за 20 минутСкачать

Сверка с налоговой: порядок проведения сверки, составление акта, советы

Сверка с налоговой позволяет всегда держать руку на пульсе расчетов с бюджетом, а с 2021 года — и с внебюджетными фондами.

Это механизм, который помогает определить, не числятся ли за налогоплательщиком долги по обязательным платежам.

Ведь даже самый добросовестный бухгалтер, руководитель или владелец бизнеса иногда сталкивается с такой неприятностью, когда платеж не достигает цели. Причин тому может быть несколько, но итог один — задолженность.

Зачем сверяться с ИФНС?

Платить налоги и взносы нужно вовремя и в полном объеме, тогда у контролеров не будет никаких вопросов. Но часто налогоплательщик не имеет намерения уклониться от своих обязанностей, а задолженность образовывается из-за небольшой ошибки.

Устаревший КБК, неточность в банковских реквизитах — и вот компания числится в должниках. Самое печальное, что известно об этом зачастую становится тогда, когда к сумме долга прибавились финансовые санкции.

Если же периодически проводить сверку с налоговой, этих неприятностей можно избежать.

https://www.youtube.com/watch?v=8Jhgru43Y7I

К слову, штрафы и пени — это не единственные последствия неуплаты налогов (взносов) в срок. Инспекция может передать в банк распоряжение на безусловное списание суммы долга с расчетных счетов компании. Если денежных средств недостаточно, может быть принято решение о блокировке счетов.

А это в большинстве случаев означает, что вести деятельность не получится. Кроме того, взыскание задолженности может быть обращено на иное имущество организации, а в некоторых случаях — ее владельцев и руководителей. Не стоит забывать, что за неуплату налогов предусмотрена и уголовная ответственность.

Речь о крупных размерах и умышленных действиях руководства компании.

Когда проводится сверка

Сверка с налоговой может быть инициирована организацией или предпринимателем в любое время. Целесообразно сверяться ближе к концу года, когда произведены все обязательные платежи. Приходит пора подводить итоги, готовиться к отчетности, и хорошо бы точно знать, что все налоги и сборы дошли до бюджета и фондов.

Помимо желания налогоплательщика сверка нужна всегда, когда компания закрывается, проводит реорганизацию или меняет налоговый орган. Кроме того, сверка может быть предложена инспекцией. Налогоплательщик вправе от нее отказаться, однако целесообразно все же свериться. Ведь если инспекция это предлагает, значит, у нее возникли вопросы.

Как проходит процесс?

Сверка с налоговой инспекцией очень проста и состоит из нескольких этапов:

- Налогоплательщик подает заявление о своем желании сопоставить данные о расчетах по налоговым платежам и взносам.

- Инспекция обрабатывает его и в течение 5 дней направляет акт сверки. В нем содержится информация, которая есть у налогового органа.

- Получив документ, налогоплательщик сопоставляет информацию из ИФНС со своими документами и подписывает акт — с расхождениями или без них.

- Ошибки исправляются, налоги доплачиваются, расхождения в акте устраняются. В идеале по итогу никто никому ничего не должен, и все располагают актуальной информацией о расчетах компании по обязательным платежам.

Теперь разберем все эти шаги более подробно.

Подаем заявление в территориальный орган

Традиционный способ общения с налоговой службой — обмен бумажными документами. Ведь электронный документооборот подключили еще далеко не все компании и предприниматели.

Для заявления о сверке расчетов с налоговой не утверждено специальной формы, поэтому можно написать своими словами. Главное — идентифицировать себя как налогоплательщика — указать наименование компании или имя предпринимателя, все основные коды, адрес, телефон для связи.

Сверяться можно по какому-то определенному платежу, одному или нескольким налогам либо всем обязательствам. Но лишь в рамках того налогового органа, в который заявитель обращается. Поэтому в заявлении на сверку с налоговой целесообразно указать перечень платежей. Также указывают ИФНС, с которой требуется свериться.

Важным моментом является указание способа, которым заявитель предпочитает получить акт сверки с налоговой. При подаче заявления на бумаге есть два варианта: забрать документ лично либо получить его по почте.

В последнем случае в заявлении нужно в обязательном порядке указать почтовый адрес.

Если его не будет, инспекция направит акт по месту регистрации организации, а оно далеко не всегда совпадает с местом ее нахождения.

Бумажное заявление можно принести в инспекцию лично, передать через уполномоченного представителя либо направить почтой. Ответ будет передан заявителю тем способом, который он указал.

Образец заявления на сверку с налоговой инспекцией вы можете увидеть ниже.

Обращение по ТКС или через личный кабинет

Организации и предприниматели, кто уже подключил электронное взаимодействие с ФНС, направляют запрос на сверку с налоговой по телекоммуникационным каналам связи.

Плюс в том, что для получения акта сверки не нужно будет идти в ИФНС или ждать, пока он дойдет по почте. Но есть одна особенность: при выявлении несоответствий вернуть акт в инспекцию будет невозможно.

Придется составлять новое обращение.

https://www.youtube.com/watch?v=ph5nAMvczTU

Есть еще одна возможность подать заявление на акт сверки без похода в ИФНС — воспользоваться личным кабинетом налогоплательщика. Это удобно в том случае, если компания или предприниматель ранее получили к нему доступ. Акт будет передан заявителю в бумажном виде лично либо направлен по почте. Способ получения документа указывается в заявлении.

Формирование заявления в личном кабинете налогоплательщика происходит автоматически. Нужно лишь выбрать, что и за какие периоды следует сверить. Заявление о сверке с налоговой, образец которого приведен ниже, сформировано в личном кабинете индивидуального предпринимателя на сайте ФНС.

Сопоставление данных

Итак, налоговая инспекция в течение 5 дней (без учета времени на почтовую доставку) направляет заявителю акт сверки. Если заявление подавалось на бумаге, то акт придет в двух экземплярах. В нем будут отражены данные по расчетам с налогоплательщиком со стороны ФНС. Это картина уплаты компанией налогов «глазами» информационных систем Налоговой службы.

Теперь ход за налогоплательщиком. Он должен поднять свои первичные документы и сопоставить информацию по уплате налогов с тем, что указано в акте.

Структура акта

Документ состоит из титульного листа и двух разделов. На титуле отражается основная информация о налогоплательщике и ИФНС. Разделы содержат информацию по расчетам в отношении запрошенных налогов (взносов) по каждому виду платежа и коду бюджетной классификации. Это значит, что каждому налогу, сбору, взносу будут посвящены самостоятельные разделы 1 и 2.

Например, если заявитель запросил сверку по НДС, НДФЛ и налогу на прибыль, в составе акта сверки он получит как минимум 3 набора разделов. Если же по этим налогам выставлялись штрафы или начислялись пени, по ним будут сформированы собственные разделы.

Образец акта сверки с налоговой, а именно сокращенная версия раздела 1, представлена вашему вниманию ниже.

Сверка: идеальный вариант

Получив акт, налогоплательщик должен заполнить его со своей стороны — внести данные на основе первичных документов. В идеале они должны совпасть с тем, что в акте указала ИФНС, но так бывает не всегда. Нередко выявляются расхождения, но об этом — чуть позже.

Если же никаких разногласий нет, то сверку можно считать успешно состоявшейся. Остается только подписать акт на последней странице раздела 1 и поставить пометку «Согласовано без разногласий».

Теперь документ нужно вернуть в налоговую инспекцию. Иногда налогоплательщики акт не возвращают. Они считают, что это необязательно, ведь никаких разногласий нет. Но все же настоятельно рекомендуем всегда возвращать акт сверки во избежание возможных вопросов со стороны ФНС. Если уж вы инициировали процесс, доведите его до логического завершения.

Итак, по окончании сверки налогов в налоговую инспекцию нужно вернуть оба экземпляра акта. В течение трех дней специалисты их подпишут, и один экземпляр будет передан налогоплательщику или направлен почтой.

Акт сверки с разногласиями

Как быть, если данные внутреннего учета не совпадают с тем, что указано в акте? Все расхождения должны быть выписаны в соответствующие строки графы 4 раздела 1. Затем акт нужно подписать, отметив, что он согласован с разногласиями, и направить в ИФНС. Вот так выглядит раздел 1 акта с расхождениями (см. рисунок ниже).

Направляя акт с расхождениями, налогоплательщик должен понимать, что свои цифры придется подтвердить документами. Следует подготовить платежные поручения, квитанции, при необходимости получить подтверждение переводов в банке.

Получив акт, специалист инспекции должен провести проверку данных в информационных системах — возможна ошибка в них. У налогоплательщика будут запрошены первичные документы, чтобы сопоставить сведения.

Ошибка на стороне ФНС

Если будет признано, что расхождения возникли по причине некорректных данных, поступивших в инспекцию, разбираться с этим будут специалисты ИФНС. В тот же день будет составлена служебная записка — она направляется в тот отдел инспекции, который ответственен за выявленную ошибку. На исправление у специалистов есть не более 5 рабочих дней.

https://www.youtube.com/watch?v=3rwFZ9NMpZk

Когда ошибка исправлена, составляется новый акт сверки. Налогоплательщик должен убедиться, что все в порядке. При подписании акта в разделе 2 необходимо указать, что разногласия устранены.

Если же новый акт сверки вновь содержит расхождения, его также следует подписать c пометкой «Согласовано с разногласиями». В самом конце раздела 2, после табличной части, есть место для пояснения.

Там налогоплательщик может указать, почему возникли расхождения, и высказать свои предложения по поводу разрешения сложившейся ситуации.

Ошибка на стороне налогоплательщика

Может выясниться, что причиной возникновения расхождений стали неверные действия самого плательщика налогов. Например, он мог неправильно рассчитать сумму платежа, отправил его не на тот КБК и так далее.

В каждом случае исправлять ситуацию придется по-разному: уплатить налог или взнос, подать корректирующую декларацию или расчет, уточнить детали платежа.

Что нужно сделать для устранения расхождений, объяснит инспектор.

Проведение сверки с налоговой — несложный и очень полезный процесс. В первую очередь для самого налогоплательщика. Он дает представление об актуальном состоянии расчетов с бюджетом и внебюджетными фондами. В итоге выявляются ошибки, которые могли бы привести к штрафным санкциям и прочим неприятным последствиям налоговой задолженности.

Видео:Акт сверки взаимных расчетов в 1С-ЭДОСкачать

Акт сверки с разногласиями: образец заполнения, протокол по расхождениям

Для проверки финансовых операций, которые совершаются в рамках договорных отношений, организации используют форму акта сверки. Контрагент предприятия вправе согласиться с данными, представленными другой стороной или выразить несогласие с указанными сведениями. Для подтверждений каждой операции предусмотрена своя часть раздела для второй организации.

Акт сверки с указанными в нем разногласиями обычно формируется в ответ на документ, изданный с целью провести взаиморасчеты. Основной причиной составления акта является наличие расхождений в сведениях.

Его предназначение

Акт сверки, имеющий разногласия, необходим для контроля всех расчетов между хозяйствующими субъектами. В ряде случаев такой документ служит сигналом для оппонента, которому необходимо предпринять определенные действия.

Это могут быть ошибки в учете, неправильное разнесение платежей (выписки) или формирование несуществующей отгрузки. Сведения с разногласиями являются основанием для повторной сверки данных и приведения учета в соответствие.

Нередко искажение реальных цифр приводит к тому, что перед кредитором возникает просроченная задолженность. По этой причине акт сверки с разногласиями позволяет укреплять финансовую дисциплину.

К оформлению и проверке данных, отраженных в таком документе, следует относиться крайне внимательно. Нередко составитель акта ставит перед собой цель не приведение в соответствие данных, а обращение в судебные инстанции. Спешить с подписанием таких бумаг обычно не торопятся, а стараются созвониться с бухгалтерией организации, которая стала инициатором создания.

Частые случаи, когда оформляется акт сверки с разногласиями:

- При необходимости получения отсрочки по конкурентным платежам. Например, оппонент доказывает конкретную оплату и хочет получить новую отгрузку;

- Когда одной из сторон крайне важно продлить сотрудничество, закрыть один из договоров или инициировать его пролонгацию;

- Одной из причин формирования акта сверки, имеющего разногласия, часто является широкий ассортимент продукции, что увеличивает вероятность ошибок в учете;

- Когда по условиям договора стоимость услуг является плавающей. Это валютные договоры или работа с товаром, у которого ежемесячно меняются физические характеристики (например, стоимость газа, которая зависит от калорийности).

Форма

Определенной формы акта нет в унифицированных бланках. Обычно он оформляется произвольно, организации могут закреплять его шаблон в своих унифицированных формах, указывая его в перечне форм учетной политики. Крайне важным при этом является учесть определенные нормы при составлении, так как на основании акта будут устраняться разногласия между хозяйствующими субъектами.

- В шапке документа указываются сквозная нумерация (новые требования), а также реквизиты документа, по которому проводится разбирательство.

- В содержательной части отражаются такие сведения как наименования предприятий, ссылка на договор (договоры) и виды расчетов (отгрузка, оплаты, пени).

Сведения, представленные в акте сверки с разногласиями обязательно должны носить характер денежных, а не натуральных.

Нормативное регулирование

Как уже было отмечено выше, формально формы акта сверки не существует. Однако именно такой бланк чаще всего предпочитают использовать бухгалтеры для подкрепления сведений в учете. Поэтому для оформления больше важна не его форма, а правильность заполнения. Отработка бланка происходит по правилам, которые указаны в действующей редакции Закона о бухгалтерском учете.

https://www.youtube.com/watch?v=pkWRuoL6qFQ

Форму акту обычно скачивают в интернете или используют автоматическое заполнение в средствах программного обеспечения. Если такого бланка нет в унифицированных формах программы 1С, его дорабатывают программисты под нужды предприятия.

Как оформить расхождения в АС

Сделать это довольно просто, так как для второй стороны договорных отношений предусматривается отдельный блок для ручного подтверждения оплат, отгрузок и штрафов.

Если бухгалтерия, получившая по почте такой акт, соглашается с данными, расхождения не отражаются.

При наличии таковых, делается отметка внизу документа, с указанием своего сальдо на начальный или конечный период, за который был сформирован акт.

Как составить по образцу акт расхождения, расскажет видео ниже:

Нужен ли отдельный акт

Как правило, специальный акт именно с расхождениями не формируется, ведь различия в учете еще не известны. Бухгалтерия предприятия, получив два экземпляра документа, отрабатывает их аналогичным образом.

Если какие-то данные ее не устраивают, делаются соответствующие пометки. На основании расхождений вторая сторона принимает возражения, но это вовсе не означает, что акт с замечаниями будет подписан.

Образец оформления расхождений

Протокол разногласий

В практике российских организаций такое приложение к акту сверки используется редко. Более корректно применять такой документ к соглашениям или договорам.

Для выражения разногласий обычно используют свободное поле в подвале документа. При этом текстовая часть также заверяется подписью руководителя, главного бухгалтера, скрепляется печатью.

Образец протокола можно скачать здесь.

Образец протокола

Как отразить расхождения

Стандартно, форма содержит табличную часть. Левая заполняется создателем, а вторая часть остается незаполненной, — для контрагента. Если позиций немного, бухгалтер встречающего предприятия может проставить данные напротив каждой цифры.

Если оплат и отгрузок очень много, сверку на предмет расхождений начинают с проверки входящего и исходящего сальдо. Несоответствие учетных данных отражается либо построчно, либо выносится за основную (содержательную) часть акта.

Как подписать

Организация, получившая акт и оформляющая разногласия, обязана утвердить свои замечания письменно. Если бухгалтерия уверена в своих силах, то расхождения следует заверить у руководителя и поставить печать.

Расхождения, отмеченные карандашом могут носить исключительно рекомендательный характер, можно скорее отнести к категории пометок.

О том, как сравнить АС в специальной программе, рассказывает видео ниже:

Видео:Акт сверки взаиморасчетов! Как свериться с поставщиками и покупателямиСкачать

Образец акта разногласий к акту сверки

Актом сверки взаиморасчетов называют бухгалтерский документ, который составляется контрагентами за определенный период и отражает состояние расчетов.

Несмотря на то, что обязанность составления этого документа не закреплена на законодательном уровне, сотрудничая между собой, организации редко обходятся без него.

Акт сверки способен обнаружить ошибки бухучета и является весомым доказательством в судебных спорах.

Судебные тяжбы, связанные с задолженностями по обязательствам, встречаются при сотрудничестве организаций повсеместно. Если данные по задолженности не совпадают, может составляться протокол разногласий. Этот акт позволяет акцентировать внимание на предмете спора. Протокол разногласий, как и акт сверки, не обязателен, однако существенно упрощает разрешение спорных ситуаций.

Неотъемлемой частью любого протокола разногласий является акт сверки. Протокол заполняется на основе акта сверки и содержит информацию, отраженную там. Акт сверки же необходим для соблюдения учета при долгосрочном сотрудничестве контрагентов.

https://www.youtube.com/watch?v=vdNwiXW11T8

Составление этого документа может проводиться как в конце года, так и за меньшие промежутки времени.

Составление акта сверки в конце года позволяет упростить ежегодную инвентаризацию и помогает начать новый год без задолженностей. Ежемесячное составление акта полезно в следующих случаях:

- если стоимость реализуемых товаров является высокой;

- если имеет место широкий ассортимент продукции;

- когда объемы реализуемых товаров очень высоки;

- при составлении отчетов для руководителя или статистики.

Для удобства контроля взаимных расчетов, акты сверки могут составляться как по всем взаимоотношениям контрагентов, так и по отдельным договорам. И в том, и другом случае лучше всего начинать ведение этой документации сразу, что позволяет значительно упростить механизм расчетов.

Форма акта сверки взаиморасчетов и протокола разногласий к нему является неунифицированной и разрабатывается предприятием исходя из собственных требований. Эта возможность подкреплена Письмом Министерства финансов № 07-05-04/02, которое дает свои разъяснения насчет применения этих документов в деловом обороте.

Несмотря на то, что в этих документах отражаются характерные реквизиты организаций, они не являются первичными и не отражены в специальном списке Федерального закона №402-ФЗ. Однако, акт сверки и протокол разногласий должны оформляться таким образом, чтобы при возникновении судебных разбирательств они могли служить доказательством нарушения обязательств одной из сторон.

Видео:Вебинар «Сверки с контрагентами. Сравнение составления актов сверки в 1С:ERP и 1С:Бухгалтерия»Скачать

Акт сверки с разногласиями. Образец заполнения 2021 года

Акта сверки с разногласиями всегда формируется в ответ на ранее сделанный акт сверки взаиморасчетов. Причина составления – одна из сторон не согласная с данными, предоставленными в первоначальном документе.

Акты сверки с разногласиями имеют хождение как между коммерческими структурами в период или после завершения договорных отношений, так и при взаимодействии предприятий с налоговой инспекцией и другими государственными учреждениями.

ФАЙЛЫ

Скачать пустой бланк акта сверки с разногласиями .docСкачать образец акта сверки с разногласиями .doc

Наиболее частые причины разногласий

Причины разногласий в актах сверки могут быть самими различными. Они могут быть связаны с ошибками, допущенными бухгалтерами при расчетах, расхождениями в периодах отражения, неправильном указании основной документации и т.д.

При этом если в первоначальном акте сверки информация может быть достаточно общей, при выявлении в нем разногласий акт должен составляться уже в более детализированном виде.

Зачем нужен акт сверки с разногласиями

Акт сверки позволяет контролировать расчеты, произведенные между двумя организациями, избегать (умышленно или неумышленно допущенных) просрочек платежей и задолженностей.

Этот документ является крайне важным, поскольку он фиксирует все разногласия в плане финансовых взаимоотношений, которые существуют между двумя компаниями, а также способствует укреплению платежной дисциплины.

К содержанию и оформлению акта следует относиться очень внимательно, т.к. в некоторых случаях он обретает статус юридически значимого документа, например тогда, когда одна из сторон по каким-либо причинам надумает обратиться в суд.

Подписывать или не подписывать

У сотрудников некоторых предприятий, впервые столкнувшихся с расхождениями по акту сверки, часто возникает вопрос о том, нужно ли подписывать документ, с которым они не согласны.

Практика говорит о том, что лучше документы, с которыми не согласны, не визировать, поскольку личная подпись свидетельствует о согласии и оспорить это не удастся.

Если проблема возникла, то её следует обсудить по телефону, прийти к какому-то компромиссу, зафиксировать всё на бумаге и только в случае полного совпадения мнений, подписывать акт.

Кто составляет акт сварки с разногласиями

Как правило, обязанность по формированию акта сверки с разногласиями возлагается на работника бухгалтерского отдела, который ответственен за контроль платежей по договорам или налоговые расчеты. Он и ставит свою подпись под документом, а директор удостоверяет акт только тогда, когда все разногласия окончательно утрясутся.

Являясь материально-ответственным лицом, бухгалтер при формировании акта сверки должен досконально проверять все строки, имеющие ключевое значение:

- дату составления акта;

- период, который рассматривается;

- дебет и кредит;

- сальдо;

- ссылки на договоры и иные документы, если они играют роль в этом конкретном случае.

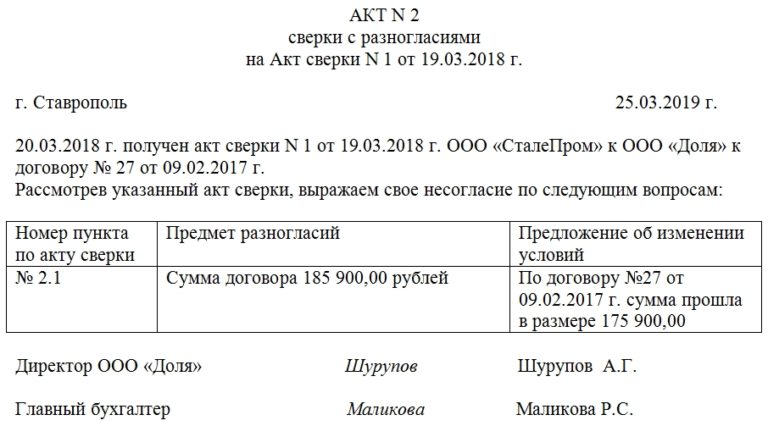

Образец акта сверки с разногласиями

На сегодня нет единого унифицированного бланка акта сверки с разногласиями, так что работники предприятий могут формировать его в произвольном виде или, если в организации есть разработанный и утвержденный шаблон документа – по его образцу. Важно только, чтобы по своему составу документ отвечал определенным нормам составления подобного рода документации, а по содержанию – включал в себя ряд определенных сведений.

В начало документа вписываются:

- его номер, дата составления;

- ссылка на акт сверки, по которому фиксируются разногласия.

Затем в основную часть вносятся:

- дата получения предыдущего акта сверки;

- наименования организаций, между которыми составлялся документ;

- при необходимости – номер и дата договора, по которому идет сверка.

Информацию о конкретных пунктах, с которыми одна из сторон выражает свое несогласие, удобнее оформить в виде таблицы. В неё вносятся номер пункта по акту сверки, предмет разногласия и своя версия. Затем подводится итог и документ подписывается.

Если к акту прикладываются какие-то дополнительные бумаги (копии договоров, протоколы, выписки и т.п.) их наличие нужно отразить в самом акте в виде отдельного пункта.

Тонкости, на которые надо обратить внимание при оформлении акта

Как и текст акта, так и его оформление, полностью отдаются на откуп представителям предприятий и организации. Иными словами, акт можно печатать на компьютере или писать от руки, делать на фирменном бланка компании или на обыкновенном листе А4 формата.

Важно, чтобы акт был заверен подписями представителей обеих сторон (при этом нужно, чтобы подписи были оригинальными – использование факсимильных автографов недопустимо).

Если в нормативно-правовых актах фирмы закреплено требование использовать для удостоверения документации штемпельные изделия (штампы или печати), значит, бланк акта нужно ими завизировать.

Акт составляется в двух экземплярах, но при необходимости можно сделать его заверенные копии. Сведения об акте надо внести в журнал учета документации.

Правила хранения акта

Должным образом подписанный и заверенный акт необходимо держать в числе прочих бухгалтерских документов, в отдельной папке. Длительность хранения определяется законом или внутренними нормативными бумагами организации.

📽️ Видео

Что такого в сверке с контрагентами? // Акт сверки взаиморасчётовСкачать

Акт сверки в 1С 8.3 Бухгалтерия 3.0Скачать

Как провести сверку взаиморасчетов с контрагентамиСкачать

Акт сверки. То, чего Вы не знали!Скачать

Акт сверки с разбивкой по договорам в 1ССкачать

Акт сверки в 1С 8.3: где найти и как сделатьСкачать

Акт сверки расчетов с контрагентами - 1ССкачать

Как получить акт сверки по налогам?Скачать

Акт сверки с ФНССкачать

Как в 1С 8.3 Бухгалтерия сформировать акт сверки и акт инвентаризации расчетовСкачать

Акт сверки взаиморасчетовСкачать

Акт сверки с ПОКУПАТЕЛЕМ примерСкачать

Сверка взаимных расчетовСкачать

Акт сверки с ПОСТАВЩИКОМ образецСкачать

Акт сверки в 1С: БухгалтерияСкачать