Каждый предприниматель, предприятие или учреждение, независимо от формы собственности или вида налогообложения, имеет свои права и обязательства.

И одним из главных обязательств юридического лица перед государством считается сдача надлежащих документов и отчетностей органам государственного контроля.

Даже если предприятие не получило доход за отчетный период, это не освобождает его от выполнения данного обязательства.

Вот еще одно предупреждение о том, что длительные сверхнизкие процентные ставки могут в конечном итоге разрушить пенсионные фонды и страховщиков жизни.

В среду, организация экономического сотрудничества и развития, аналитический центр, базирующийся в Париже, сказал, что крайне низкие тарифы, вызванные количественным ослаблением от глобальных центральных банков, представляют серьезную угрозу платежеспособности пенсионных фондов и страховщиков жизни. Это сообщение, которое инвесторы услышали от гуру связи Билла Гросса и Международного валютного фонда.

Если предприятие по каким-то причинам не вело хозяйственную деятельность за отчетный период, но при этом зарегистрировано как работодатель, то сдается нулевая отчетность в ПФР.

- Заполнение РСВ-1

- Какую стоимость мне приходится решать при открытии плана?

- Как передать отчет в ПФР

- Кто гарантирует деньги, вложенные в пенсионные планы?

- Вводная информация

- Кто должен сдать нулевой РСВ-1

- Сдаем нулевую отчетность в налоговую и ПФР

- Состав и сроки отчетов для ИП и ООО

- Нулевой отчет на ЕНВД

- Часто задаваемые вопросы о сдаче нулевых отчетов

- Представление нулевой отчетности в ПФР

- Изменения 2021 года

- Способы сдачи отчетности

- Нулевая отчетность ИП и ООО | Cдача нулевой отчетности (нулевой декларации) по УСН и ЕНВД — Эльба

- Нулевая отчётность по ЕНВД

- 2-НДФЛ и 6-НДФЛ, если весь год не платили сотрудникам

- Рсв и 4-фсс, если нет сотрудников

- СЗВ-М без сотрудников

- Нулевая бухотчётность ООО

- Полезно запомнить

- Нулевая отчетность ООО за год на УСН, ОСНО в ПФР, ФСС, ИФНС | Куда сдавать нулевую отчетность: бухгалтерскую, РСВ-1? — Контур.Бухгалтерия

- Куда отчитываться, если деятельность не ведется?

- Почему важно сдать нулевки вовремя

- Нулевой бухгалтерский баланс

- Единая упрощенная налоговая декларация

- Нулевая декларация по НДС

- Нулевая декларация по налогу на прибыль

- Нулевая упрощенка

- Нулевка в ПФР

- Нулевка в ФСС

- Нулевая отчетность в Пенсионный фонд

- Обязательные отчеты в ПФР

- СЗВ-М

- Нулевой СЗВ-М

- Нулевой СЗВ-СТАЖ: сдавать или нет

- Отчетность ООО в ПФР

- Формы и виды отчетности ООО в ПФР

- Порядок подачи отчетности ООО в ПФР

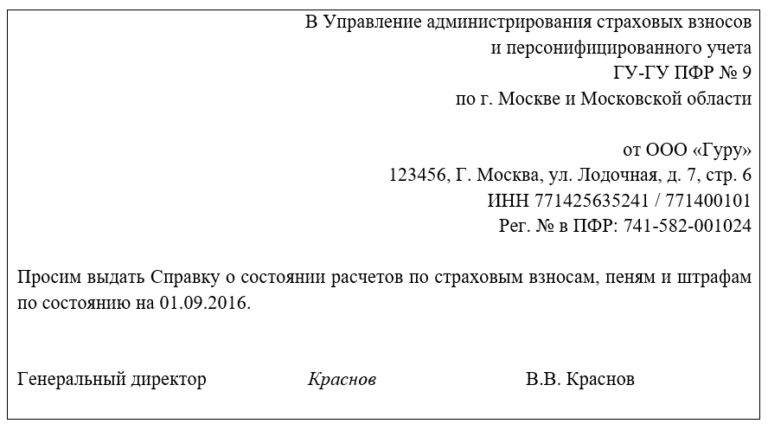

- Пример по отчетности ООО в ПФР

- Заключение

- Наиболее популярные вопросы и ответы на них по отчетности ООО в ПФР

- Образцы заявлений и бланков

- Вам могут быть интересны следующие статьи:

- Сохраните статью себе!

- Как правильно сдать нулевую отчетность в ПФР?

- Что случилось с отчетностью для ПФР?

- Понятие нулевой отчетности

- Что отражается в едином расчете?

- Как заполняется расчет?

- Когда и куда сдавать?

- Санкции

- 🌟 Видео

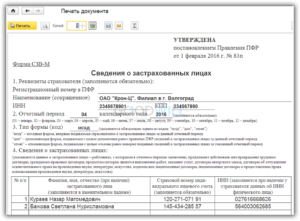

Заполнение РСВ-1

В скачанной форме нужно заполнить то, что выделено красным.

Обратите внимание на то, что при нулевой отчетности следует заполнить только титульную и третью страницу. Вторую оставляйте пустой ― без нулей и прочерков.

И это даже признал президент Европейского центрального банка Марио Драги. Пенсионные фонды и страховщики жизни испытывают давление на то, чтобы преследовать себя, и проводить инвестиционные стратегии более высокого риска, которые в конечном итоге могут подорвать их платежеспособность.

Проблемы могут возникнуть, поскольку высокодоходные облигации, удерживаемые пенсионными фондами, и страховщиков заменяются низкодоходными облигациями. Если ставки остаются низкими в фьючерсах, фонды и страховщики могут не иметь достаточных активов для выполнения своих текущих обещаний.

Регистрационный номер ПФР вы найдете в Извещении страхователя. Далее отметьте ИНН и КПП, эти данные следует взять из Свидетельства о постановке на учет в налоговой.

Следует заполнить коды ОКАТО, ОКВЭД, ОКПО. Информацию о них можно найти в интернете на сайте www.okpo.ru, хотя эти данные также должны быть в письме о постановке на учет в росстате.

Пенсионные фонды и страховщики всегда пытались иммунизировать свои долгосрочные обязательства путем инвестирования в аналогичную продолжительность с привлекательной доходностью.

В этом году Международный валютный фонд озвучил предупредительный колокол, отметив, что слабые европейские страховщики среднего размера сталкиваются с «высоким и растущим риском бедствия»от продолжительных низких процентных ставок.

Какую стоимость мне приходится решать при открытии плана?

Драги признал эти опасения в начале этого месяца. По словам Драги, определенно нет. Пенсионные фонды поручают управление и депозитные комиссии своим членам. Если вы хотите получить подробную информацию о комиссионных, взимаемых всеми частными пенсионными планами, вы найдете ее на веб-сайте Генерального страхового и пенсионного управления.

Заполняя бланк нулевой отчетности для сдачи в ПФР, следует указать количество застрахованных лиц. Как правило, это один директор фирмы, раз никакой деятельности не велось. Напротив «среднесписочная численность» напишите «1».

Обязательно заполните наименование вашей организации, период, за который будете подавать отчет, адрес фирмы. Также на третьей странице заполните пункт «код тарифа». Здесь пишете 01 в случае с общим режимом и 52 для упрощенного.

Хотя владельцам этих продуктов не приходится делать каких-либо конкретных выплат по этой концепции, предприятия вычитают эту стоимость имущества этого плана. Таким образом, более низкие комиссии играют в пользу повышения доходности продуктов и наоборот. Вот почему необходимо отслеживать эти данные.

Как передать отчет в ПФР

Пенсионные планы — это очень долгосрочные продукты, и разница в одном процентном пункте в комиссии может перевести на цифру, которая не является незначительной. Положения устанавливают максимальную общую комиссию в размере 1, 75% активов: 1, 5% для управления фондом и 0, 25% для депозитария.

РСВ-1 следует заполнить в двух экземплярах, один из которых с печатью Пенсионного фонда останется у вас. Если вы отправляете отчет почтой, то один заполненный отчет вы оставляете у себя, а вместо печати ПФР сохраняете почтовую квитанцию.

https://www.youtube.com/watch?v=ZA6QJpNdsLk

Нулевая отчетность в Пенсионный фонд сдается ежеквартально до 15 числа второго после квартала месяца. То есть заполненный бланк подается до 15 мая, 15 августа, 15 ноября и 15 февраля.

Как правило, пенсионные планы с более высоким долевым компонентом требуют более высоких затрат, потому что их менеджменту требуется больше ресурсов.

С другой стороны, продукты с более высоким доходом с фиксированным доходом обычно дешевле.

Сущности крупных финансовых групп применяют высокие комиссии, которые в значительной степени предназначены для погашения своих обширных коммерческих сетей, которые предлагают клиентам близость.

Кто гарантирует деньги, вложенные в пенсионные планы?

Вложенные деньги гарантируются активами, в которые инвестируется фонд. И их ценность, и их эволюция будут зависеть от профиля контрактного фонда и, следовательно, от процентных ставок и эволюции финансовых рынков.

Гарантия подкрепляется надзором и контролем Главного управления страховых и пенсионных фондов, приложенных непосредственно Министерству экономики и конкурентоспособности.

Основная задача этой организации — обеспечить права участников и застрахованных.

Кроме Пенсионного фонда, не стоит забывать об отчетности перед органами статистики, налоговыми органами и фондом социального страхования.

Нужно ли сдавать нулевой РСВ-1 за 9 месяцев 2021? Для чего нужны нулевые РСВ-1 подразделениям ПФР? Как заполнять нулевые расчеты? Подробности и образец заполнения нулевого РСВ-1 вы найдете в этой статье.

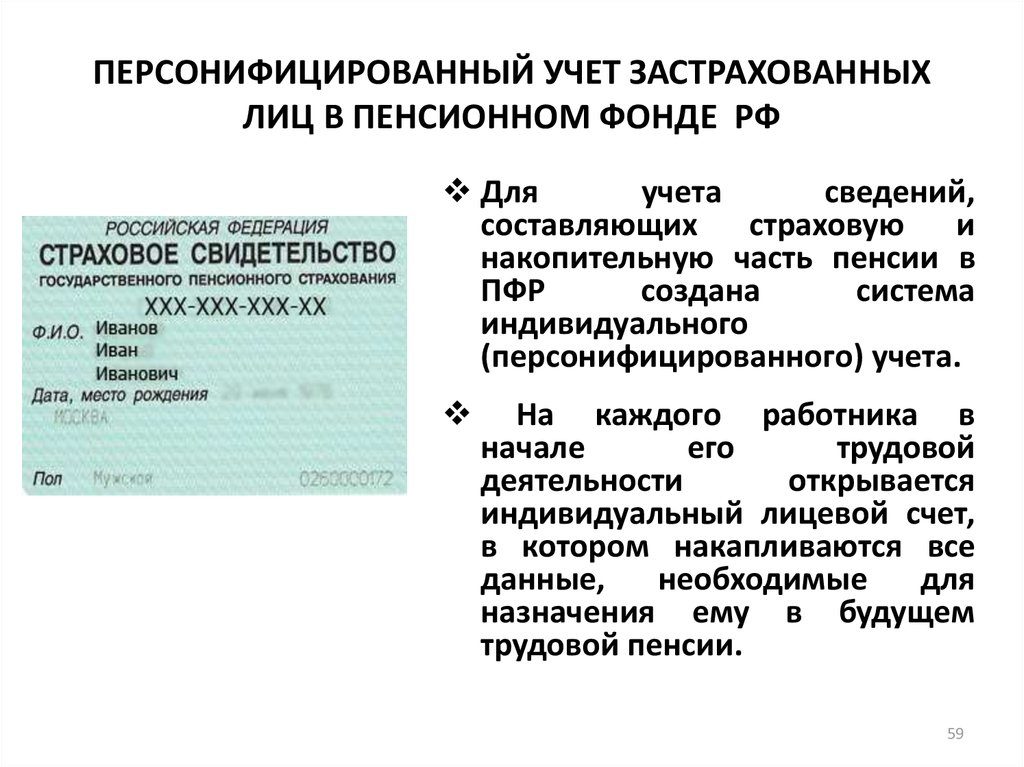

Вводная информация

По итогам 9 месяцев 2021 года все страхователи (организации и ИП) должны отчитаться перед ПФР о взносах на обязательное пенсионное и медицинское страхование, которые рассчитывались с выплат в пользу работников.

Расчеты РСВ-1 должны сдавать все организации или ИП, у которых есть застрахованные лица, в частности:

- работники по трудовым договорам;

- физлица, получающие вознаграждения по договорам гражданско-правового характера (например, исполнители по договорам подряда).

Однако в некоторых случаях организация или ИП не ведут деятельности или же по различным причинам не выплачивают работникам заработную плату. Что делать в такой ситуации? Давайте разбираться.

Кто должен сдать нулевой РСВ-1

Видео:ООО не ведёт деятельность: что платить и сдаватьСкачать

Сдаем нулевую отчетность в налоговую и ПФР

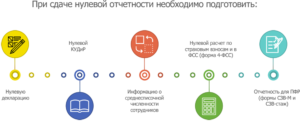

Нулевая отчетность – это пакет обязательных документов, который включает в себя бухгалтерскую и налоговую отчетность с нулевыми показателями в большинстве граф (по различным причинам).

Данная отчетность предоставляется в случае отсутствия деятельности на протяжении налогового периода: нет движения средств по счетам и кассе учреждения. Срок сдачи «нулевки» такой же, что и у обычной отчетности, а вот ее состав может различаться в зависимости от системы налогового обложения учреждения и налогового периода.

Заполнение нулевого отчета в налоговую осуществляется с соблюдением всех требований, которые предъявляются и к обычным отчетам. Данный процесс практически ничем не отличим от традиционной подготовки отчетности учреждения, работающего в обычном режиме. Вместе с тем необходимо придерживаться строго определенных сроков, в случае нарушения которых взыскивается штраф.

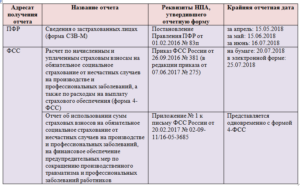

Состав и сроки отчетов для ИП и ООО

Ниже перечислены все обязательные документы для отчетности предпринимателей и организаций, в том числе, если активной деятельности за отчетный период не производилось. Итак, необходимо сдать:

- Декларацию по налогу на добавленную стоимость – сдают каждый квартал не позднее 25 числа месяца, идущего за налоговым периодом.

- Декларацию по НД – сдают каждый квартал не позднее 28 числа после истечения налогового периода.

- Декларацию по налогу на недвижимое имущество – сдают каждый квартал до конца 30 месяца после истечения налогового периода.

- Отчет в ФСС – сдают каждый квартал не позже 20 числа, после истечения налогового периода.

- Отчет в ПФР – сдают каждый квартал до 15 числа 2-го месяца, идущего за налоговым периодом.

- Отчеты бухгалтерские – сдают 1 раз в год до окончания 1-го квартала.

В случае отсутствия движения средств и появления объектов налогового обложения можно составить общую упрощенную налоговую декларацию вместо отчетов по НДС и налогу на доходы. Сдать ее в налоговую инспекцию необходимо до 20 числа месяца, который идет за отчетным кварталом.

Предпринимателям, которые не имеют сотрудников, не нужно отчитываться перед фондами. ИП и организации, у которых нет сотрудников, подают нулевую декларацию по УСН 1 раз в год (до конца первого квартала – для организаций, и до конца апреля – для индивидуальных предпринимателей) и расчеты в Фонд соцстрахования и ПФ.

Срок подачи такой же. Также, можно оформить и упрощенную единую налоговую декларацию.

https://www.youtube.com/watch?v=uPhbD8EvtW4

Если вы не знаете, как сдавать нулевой отчет по НДФЛ, или вам требуется помощь в подготовке и сдаче нулевой отчетности в налоговую инспекцию, то наш дежурный юрист готов оказать вам оперативную помощь в данном вопросе. Просто оставьте свою заявку в форме в конце статьи (или во всплывающем окне внизу экрана) и наш сотрудник свяжется с вами в ближайшее время.

Нулевой отчет на ЕНВД

Если говорить о сдаче «нулевки» на ЕНВД, то тут все не просто. МИФНС не примет пустой отчет по налогу. В данном случае расчет суммы налога не будет зависеть от прибыли и затрат. Даже если не осуществлялась деятельность, а налогоплательщик не снимался с учета, он должен оплатить налог и подготовить отчет.

Срок предоставления – 20 число после истечения квартала. Отчетность в фонды, равно как и бухотчетность будут нулевыми. В бухотчетности строки баланса не могут быть пустые. У учреждения есть уставный капитал, средства, имущество. При отсутствии хоз. операций на протяжении отчетного периода данные цифры нужно отразить в отчете.

Часто задаваемые вопросы о сдаче нулевых отчетов

Что будет, если не отправлять отчетность?

Если налогоплательщик не сдал нулевой отчет в срок, на него будет наложен штраф. С учреждений – 1000 руб.; с должностных сотрудников – 300-500 руб. Кроме того, налоговая инспекция может заблокировать счет компании, если ею не предоставлены отчеты в установленный срок. ПФР также вправе оштрафовать учреждение за просрочку отчетности.

Может ли руководитель учреждения не получать заработную плату?

Поскольку начисление взносов в фонд производится с зарплаты, то возникает такой вопрос: зарегистрирована компания, в которой числится только руководитель, а зарплаты нет? Большинство учреждений, где директор одновременно является учредителем, в случае отсутствия деятельности зарплату не начисляют. Ответ на вопрос дает письмо Министерства финансов № 03-04-07-02/13 от 07.09. 09, где сказано, что если с руководителем договор не заключался, то и обязанности, начислять зарплату, тоже нет.

Необходимо ли подтверждение права на «нулевку»?

Как правило, проверяющие не требуют дополнительной документации для подтверждения права на нулевую отчетность. Но в определенных случаях рекомендуют прилагать письмо о том, что на протяжении отчетного периода учреждение не получало прибыль и не осуществляло деятельность. Иногда проверяющий орган может запросить в банке, где открыт счет компании, выписку движения финансов.

Представление нулевой отчетности в ПФР

Для начала нужно скачать форму. Если в организации установлена соответствующая бухгалтерская программа, она должна иметь такую форму. Если нет, то пустой бланк и заполненный образец можно взять с нашего сайта.

Скачать образец заполнения нулевого отчета в ПФР (форма РСВ-1 ПФР)

Скачать бланк нулевого отчета в ПФР (форма РСВ-1 ПФР)

Какие листы заполнять?

Сведения, которые нужно заполнить выделены красным цветом. Форма РСВ-1 включает 3 страницы, но если сдается отчетность нулевая, 2-я страница не заполняется.

Где брать данные для заполнения нулевого отчета в ПФР?

КПП и идентификационный номер можно посмотреть в документе о постановке на учет в МИФНС.

Код регистрации в Пенсионном Фонде – есть в извещении страхователя. Коды ОКПО, ОКВЭД, ОКАТО можно взять в письме органа статистики.

Особенность составления «нулевки» состоит в заполнении строки «средняя численность». Если учреждение не осуществляло деятельность в отчетном периоде, значит, сотрудник в нем один – руководитель. В нужной строке ставим цифру 1.

Необходимо заполнить и основную информацию об организации: наименование, адрес, используемую систему налогового обложения.

Как доказать сдачу отчета?

При сдаче отчетности в Пенсионный Фонд необходимо попросить принимающего работника проставить на 2-м экземпляре отчета отметку о принятии, а в случае отправки почтой нужно сохранить извещение.

https://www.youtube.com/watch?v=ZnWeJwt_JXg

При передаче отчета по телекоммуникационному каналу от ПФР необходимо получить сообщение о приеме. Таким сообщением можно доказать сдачу отчета.

Если вам требуется помощь в подготовке и сдаче нулевого отчета в ПФР, то оставьте заявку во всплывающей форме внизу окна, и наш юрист оперативно окажет вам квалифицированную помощь в данном вопросе.

Изменения 2021 года

Согласно части 2 статьи 2 ФЗ № 232 от 13 июля 2015 муниципалитетам предоставлено право снижения ставки по ЕНВД.

Ставки по ЕНВД по определенным видам деятельности могут быть установлены в пределах от 7,5 до 15 процентов на основании положений местных законов.

Других изменений в сдаче нулевых отчетов в налоговую инспекцию в 2021 году не предусмотрено.

Способы сдачи отчетности

Законодательство предусматривает следующие варианты сдачи нулевой отчетности:

- в электронной форме;

- на бумаге.

Учреждение должно сдавать отчетность в электронном варианте:

- если средняя численность работников – более 100 чел. (в действующей компании – за прошлый год, в только созданной – в месяце образования);

- независимо от численности, если данная обязанность предусмотрена ч. 2 НК по конкретному налогу.

- если учреждение является крупным налогоплательщиком.

В других случаях учреждение может сдавать отчет на либо бумаге, либо в электронной форме – по желанию. Данный порядок закреплен статьей 80 НК РФ.

Одновременное предоставление налоговой отчетности на бумажном носителе и в электронном виде по телекоммуникационному каналу связи законодательство не предусматривает.

Видео:Сдача нулевой отчетности по сотрудникам (ФСС, ПФР, НДФЛ)Скачать

Нулевая отчетность ИП и ООО | Cдача нулевой отчетности (нулевой декларации) по УСН и ЕНВД — Эльба

Нули в декларации легко объяснить отсутствием доходов.

Налоговая может засомневаться в правдивости сведений и проверить ваш счёт в банке. Если поступлений не было, вопросы отпадут.

Если вы всё же получали деньги на счёт, скорее всего, вам направят требование о пояснениях. В такой ситуации важно объяснить налоговой, что это за деньги и почему вы не показали их в декларации.

Например, в составе доходов не нужно учитывать пополнение счёта личными деньгами или возврат долга.

Отчитывайтесь через интернет в Эльбе

Подробности про УСН в статье «Упрощённая система налогообложения в 2021 году».

Нулевая отчётность по ЕНВД

Нулевого отчёта по ЕНВД быть не может, потому что налог зависит от предполагаемого дохода, а не от реальной выручки. Если вы прекратили бизнес на ЕНВД, подайте заявление о снятии с этой системы налогообложения в течение 5 дней. До тех пор налоговая ждёт, что вы заплатите налог и сдадите ненулевую отчётность.

Подробности про ЕНВД в статье «Отчётность по ЕНВД».

2-НДФЛ и 6-НДФЛ, если весь год не платили сотрудникам

Отчёты 2-НДФЛ и 6-НДФЛ нужно сдавать, если физлица получают от вас доходы — зарплату, дивиденды или беспроцентный заём. Нулевых 2-НДФЛ и 6-НДФЛ не бывает. Поэтому не отчитывайтесь, если весь год не платили физикам.

Если человек получает от вас доход хотя бы раз за год, вы сдаёте:

- 2-НДФЛ за год,

- 6-НДФЛ за тот квартал, в котором заплатили, и дальше до конца года.

Например, 15 апреля 2021 года ваше ООО выдаёт дивиденды учредителю. Вам предстоит сдать 6-НДФЛ за полугодие, 9 месяцев и год и 2-НДФЛ по итогам 2021 года.

Об отчётности по НДФЛ в статьях «Как заполнить 2-НДФЛ» и «Как подготовить отчёт 6-НДФЛ».

Рсв и 4-фсс, если нет сотрудников

Расчёт по страховым взносам в налоговую и 4-ФСС в фонд социального страхования сдают ИП с сотрудниками и все ООО.

Если у ИП в течение года нет работников, сдавать РСВ и 4-ФСС не нужно.

https://www.youtube.com/watch?v=cSxI9Pyi-8Y

ООО отчитываются всегда. Если в организации нет сотрудников, сдайте нулевую отчётность, но это может привести к претензиям со стороны государства.

Дело в том, что ООО — это отдельная организация, в интересах которой действует директор. Зачастую в небольших фирмах работу директора выполняет сам учредитель. Он не платит себе зарплату и получает доходы в виде дивидендов. Но по трудовому законодательству директор — такой же сотрудник, как и все остальные, поэтому ему положена зарплата.

Особенно подозрительно контролёры относятся к фирмам, которые получают доходы, но сдают нулёвки по сотрудникам. Могут потребовать разъяснений, доначислить взносы и оштрафовать.

Подробнее о директоре в ООО мы написали в статье «Даже если директор — учредитель ООО, ему положена зарплата».

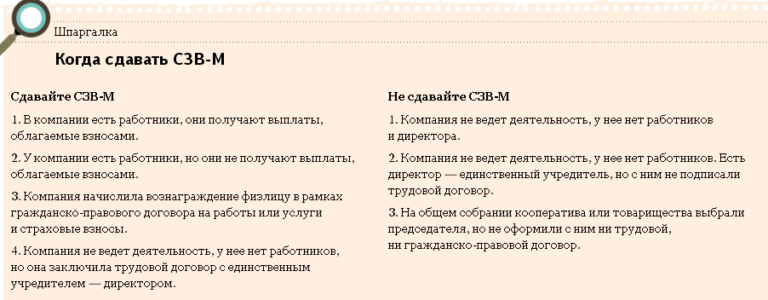

СЗВ-М без сотрудников

СЗВ-М — ежемесячный отчёт в пенсионный фонд, который содержит список всех ваших сотрудников.

Если вы ИП без сотрудников, сдавать СЗВ-М не нужно.

А в ООО есть хотя бы один сотрудник — директор, и его нужно показывать в СЗВ-М.

По поводу того, нужно ли сдавать СЗВ-М на директора-единственного учредителя, с которым не оформлен договор, нет единого мнения. Сам ПФР выпустил два письма с противоположными позициями. По письму от 6 мая 2021 года сдавать СЗВ-М нужно в любом случае, а уже в письме от 27 июля 2021 года ПФР говорит, что такой обязанности нет.

Мы рекомендуем трудоустроить директора хотя бы на неполную ставку и сдавать за него СЗВ-М и другие отчёты как за обычного сотрудника. Если с директором не оформлен трудовой договор, у контролирующих органов могут возникнуть вопросы. Читайте подробности об этом в статье.

Если вы всё-таки не хотите трудоустраивать учредителя, задайте в ваш ПФР вопрос, нужно ли показывать директора без трудового договора в СЗВ-М — у разных управлений могут быть разные мнения.

Если организация приостановила бизнес, не получает доходы, и в ней нет нанятых сотрудников, сдавать СЗВ-М не нужно. Такие разъяснения даёт ПФР на своём сайте.

Нулевая бухотчётность ООО

Каждый год все ООО сдают бухгалтерскую отчётность, в которой отражают годовые итоги деятельности — деньги на счетах, имущество, долги, прибыль или убытки.

Бухотчётность не бывает нулевой, даже если вы не вели бизнес. В каждой организации есть уставный капитал, размер которого вы определяете при регистрации бизнеса и вносите на счёт в банке. Его нужно отразить в бухотчётности.

Статья о том, как вести бухучёт самому, — «Бухучёт без бухгалтера: что нужно знать ООО».

Полезно запомнить

|

|

Статья актуальна на 28.12.2021

Видео:Нулевая отчетность в ПФРСкачать

Нулевая отчетность ООО за год на УСН, ОСНО в ПФР, ФСС, ИФНС | Куда сдавать нулевую отчетность: бухгалтерскую, РСВ-1? — Контур.Бухгалтерия

Довольно часто возникает ситуация, когда фирма зарегистрирована, но фактически не функционирует: стартапы, оптимизационные схемы, неудачный бизнес.

Отчитываться в контролирующие органы все равно нужно.

Понять, что фирма не ведет деятельность, можно по вполне понятным критериям:

- нет движений по расчетным счетам и наличных операций;

- не начисляется зарплата сотрудникам;

- нет товарооборота.

Куда отчитываться, если деятельность не ведется?

Организация должна сдавать отчеты “по нулям” в налоговую, Пенсионный фонд (ПФР) и Фонд социального страхования (ФСС).

В ИФНС организации на общем режиме налогообложения отправляют нулевые бухгалтерский баланс и декларации по НДС и налогу на прибыль. Причем НДС и прибыль можно заменить на Единую упрощенную налоговую декларацию, если соблюдены два условия:

- нет движений по расчетным счетам и кассе;

- не возникало объектов налогообложения по заменяемым налогам и страховым взносам.

Организации на упрощенной системе отправляют в свою инспекцию обычную декларацию.

https://www.youtube.com/watch?v=ls5H4Np47Zw

На ЕНВД “нулевки” под запретом (см. Письмо Минфина от 24.10.14 № 03-11-09/53916). Нужно сниматься с учета или платить обычный налог.

В ПФР и ФСС организации подают стандартные отчеты с уменьшенным количеством разделов и таблиц.

Индивидуальные предприниматели не отчитываются в ПФР и ФСС, если никогда не нанимали работников и не вставали на учет в качестве работодателя.

Почему важно сдать нулевки вовремя

Во-первых, за несдачу отчетов в ФНС заблокируют расчетный счет (подробнее — в статье Блокировка расчетного счета налоговой инспекцией. Конечно, если фирма “умерла”, это уже не важно, но перепродажа фирмы с “хвостами” обойдется дороже.

Во-вторых, штрафы тоже будут. В ФНС за несдачу отчета штраф 1000 рублей по ст.119 НК РФ. Бухотчетность и квартальные отчеты по прибыли обойдутся дешевле — 200 рублей за каждый непредставленный отчет (ст. 126 НК РФ).

В ПФР несданная нулевка обойдется в 1000 рублей, как прописано в ст. 46 Закона 212-ФЗ “О страховых взносах”. И дополнительно может быть наложен штраф на должностное лицо в размере 300-500 рублей (ст.15.33 КОАП РФ).

В ФСС будет два штрафа — по 212-ФЗ на 1000 рублей и по 125-ФЗ на 100 рублей. Если просрочка составит более 180 дней, то 100 рублей превратятся в 1000.

Нулевой бухгалтерский баланс

Малым предприятиям достаточно сдавать бухгалтерский баланс и отчет о прибыли и убытках в более легкой форме. Отчет называется “Бухгалтерская (финансовая) отчетность для субъектов малого предпринимательства”. Форма и порядок заполнения утверждены в Приложении 5 к Приказу Минфина РФ от 02.07.2010 № 66Н.

Отчет нужно сдать до 31 марта года, следующего за отчетным. Сдавать можно в электронном и бумажном виде лично или по почте. Не забудьте отправить копию бухотчетности в Росстат. Заполнить нужно титульный лист.

На самом деле, нулевого баланса не существует. Как минимум, укажите уставный капитал.

Единая упрощенная налоговая декларация

Форма и порядок заполнения отчета утверждены Приказом Минфина РФ от 10.07.2007 № 62Н

Единая упрощенная налоговая декларация сдается ежеквартально до 20 числа месяца, следующего за кварталом. Сдавать можно в электронном виде, в бумажном и по почте с описью вложения.

Отчет состоит из двух страниц. Организации заполняют только первую страницу. На ней указываются стандартные данные (ИНН, номер корректировки, год, налоговая, ОКТМО и т. д.). Из интересного, заполняется таблица с перечислением налогов, которые заменяет собой единая упрощенная декларация, в порядке очередности статей Налогового кодекса. Статьи указываются в колонках справа.

Нулевая декларация по НДС

Декларация по НДС сдается в электронном виде до 25 числа следующего за кварталом месяца. Выглядит она как обычная НДС, утвержденная Приказом ФНС РФ от 29.10.2014 № ММВ-7-3/558@. Если деятельность совсем не велась, заполнить нужно лишь титульный лист и раздел 1.

Нулевая декларация по налогу на прибыль

Сдается каждый квартал, до 28 числа следующего за кварталом месяца. Годовая декларация сдается до 28 марта следующего года.

Сдавать можно в электронном и в бумажном виде лично и по почте. Форма и порядок заполнения утверждены Приказом ФНС РФ от 26.11.2014 № ММВ-7-3/600@.

Заполняются в титульном листе, как обычно, раздел 1 (КБК и прочерками) и раздел 2 (прочерками).

Если за год были доходы и расходы, заполняем декларацию, как обычно. Прибыль и исчисленный налог окажутся равны нулю.

Нулевая упрощенка

Организации сдают отчет до 31 марта года, следующего за отчетным. ИП — до 30 апреля.

Переправить отчет в ИФНС можно как в электронном, так и в бумажном виде лично или почтой.

Заполняются титульный лист и раздел 1 (КБК, ОКТМО).

Нулевка в ПФР

Отчеты в ПФР сдаются четыре раза в год, до 15 числа второго месяца за кварталом — в бумажном виде или до 20 числа — в электронном виде.

Отчет сдается по форме РСВ-1. Порядок заполнения утвержден Постановлением Правления ПФ РФ от 16.01.2014 № 2П.

Заполнять нужно титульный лист, 1 и 2 разделы.

https://www.youtube.com/watch?v=tgPQK86MH3A

Если ваши сотрудники находились в отпуске без содержания (или в других видах отпуска, где код — АДМИНИСТР), в декрете, в отпуске по уходу за ребенком, то помимо РСВ-1 подаются еще индивидуальные сведения с заполненными стажами и нулевыми суммами.

Нулевка в ФСС

Отчет 4-ФСС нужно представить в ФСС не позднее 20 числа следующего за отчетным месяца — в бумажном или не позднее 25 числа — в электронном виде.

Форма и порядок заполнения отчета утверждены Приказом ФСС РФ от 26.02.2015 № 59.

Заполняются и предоставляются титульный лист, таблицы 1, 3, 6 и 7.

эксперт Контур.Бухгалтерии Валерия Достовалова

Онлайн-сервис Контур.Бухгалтерия поможет вам легко рассчитать все налоги. Если вы не хотите сдавать отчет самостоятельно, то доверьте учет профессиональному бухгалтеру

Найти бухгалтера

Видео:Нужно ли сдавать отчёты в ПФР и ФСС, если нет сотрудников?Скачать

Нулевая отчетность в Пенсионный фонд

Нулевая отчетность в ПФР — это обязательство предоставить унифицированные бланки в установленный срок, даже при отсутствии отчетных данных.

То есть если в деятельности отсутствуют показатели для отражения в отчетных документах, то обязанность сдать отчет за компанией все равно сохраняется.

В статье расскажем об особенностях предоставления нулевых отчетов в Пенсионный фонд России.

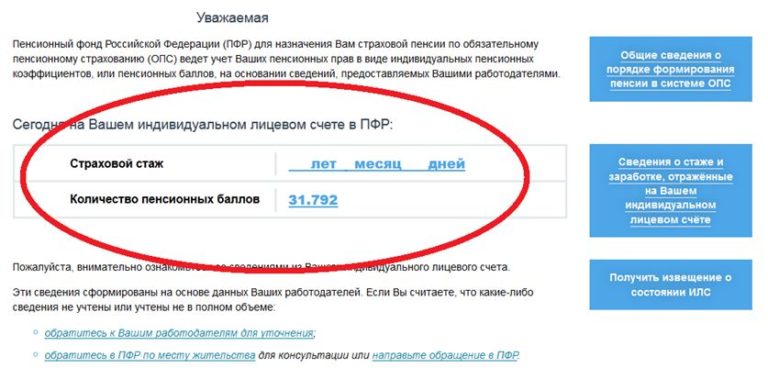

Обязательные отчеты в ПФР

Ключевые изменения в части страхового обеспечения граждан, которые были проведены еще в 2021 году, существенно сократили состав форм, обязательных для сдачи в ПФ РФ. Теперь страхователи заполняют только два обязательных отчета — СЗВ-М и СЗВ-СТАЖ.

Помимо обязательной отчетности представители Пенсионного фонда вправе запрашивать иную информацию. Например, сведения о страховом стаже специалистов за прошедшие периоды. Бланки и сроки предоставления таких данных обычно отражаются в письменном запросе о предоставлении сведений.

За непредоставление обязательных форм для российских организаций предусмотрены значительные штрафы. Так, за несвоевременно сданный СЗВ-М работники ПФР оштрафуют компанию на 500 рублей. Причем не за весь отчет, а за каждое застрахованное лицо, которое должно быть отражено в данной форме. То есть если в компании 10 человек, за просрочку СЗВ-М придется заплатить 5000 рублей.

Форма ежемесячная, поэтому нарушив сроки несколько раз, сумма штрафных санкций становится все более значительной. Многие компании, опасаясь штрафов, не рискуют и сдают нулевую отчетность в ПФР в 2021 году. Чтобы разобраться в том, стоит ли отправлять нулевые отчеты, напомним условия их заполнения.

СЗВ-М

Обязанность сдать ежемесячный бланк закреплена за юридическими лицами, индивидуальными предпринимателями и представителями частной практики (адвокаты, юристы, нотариусы, детективы), которые в своей деятельности используют наемный труд.

То есть если в компании имеется хоть один работник, с которым заключен трудовой договор либо договор гражданско-правового характера, то сдавать СЗВ-М нужно. Причем должность этого работника не имеет никакого значения. Данная оговорка напрямую касается директоров и управляющих компаний.

В отчетную форму включают сведения о застрахованных лицах, с которыми в отчетный период были заключены трудовые договора или договора ГПХ. Даже если в текущем месяце отсутствует обязанность исчислить и уплатить страховые взносы по таким сотрудникам, СЗВ-М сдать придется. Например, если работники отправились в длительный отпуск за свой счет, то нужно за них отчитаться.

Если в отчете указать сведения о застрахованном лице с ошибкой, то за такую оплошность также выпишут штраф в 500 рублей. Аналогичное наказание предусмотрено и за каждого специалиста, которого попросту забыли указать в отчетной форме.

Подробнее о правилах составления формы мы рассказали в отдельном материале «Отчетность СЗВ-М: пошаговая инструкция по заполнению».

Нулевой СЗВ-М

Чтобы избежать штрафных санкций, подготовьте нулевую отчетность в Пенсионный фонд по форме СЗВ-М. Причем сделать это придется и в следующих случаях:

- Деятельность ИП или компании приостановлена.

- Деятельность имеет сезонный характер, наступил «мертвый» сезон.

- В компании нет сотрудников, только директор.

- С единственным директором не заключен трудовой договор.

- Начисления в пользу сотрудников отсутствуют.

- Иные случаи, предусмотренные законодательством.

О том, как правильно составить отчет и в каких ситуациях это нужно сделать обязательно, читайте в специальном материале «В каких случаях оформляется и сдается «нулевая» СЗВ-М».

Нулевой СЗВ-СТАЖ: сдавать или нет

Иной порядок предусмотрен для годового бланка СЗВ-СТАЖ. Сама форма не предусматривает сдачу пустых «нулевых» полей. Следовательно, предоставлять нулевой СЗВ-СТАЖ в Пенсионный фонд не нужно. Подробнее о правилах предоставления: «Заполняем и сдаем форму СЗВ-СТАЖ в ПФР».

Отметим, что такой вывод можно сделать после анализа электронного формата бланка. Например, если в отчете не заполнить табличную часть (будут отсутствовать записи о застрахованных лицах), то отчет не пройдет логический контроль. Это значит, что предоставление «пустого» бланка не имеет никакого смысла.

https://www.youtube.com/watch?v=nn2qOQv8y3M

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях. Читайте нас, где удобно. Будьте всегда в курсе главного!

Подписаться

Подписывайтесь на наш канал в Яндекс Дзен

Узнавайте важные новости вовремя!

Подписаться

e-mail рассылка

Подпишитесь на новости для бухгалтера!

Раз в неделю мы будем отправлять самые важные статьи вам на электронную почту

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Отвечают

живые люди

Вам не нужно оставлять телефон

Вы можете задать вопрос бесплатно

Видео:Нулевая отчетность ИПСкачать

Отчетность ООО в ПФР

Завершив регистрацию в ИФНС, компания обязана получить необходимую информацию, включая регистрационные номера и иные сведения для формирования и предоставления отчетности во внебюджетные фонды. Одним из таких фондов является ПФР.

ООО после постановки на учет автоматически принимает на себя обязательства по предоставлению отчетов в отделение Пенсионного Фонда по месту регистрации компании. Не имеет значения, есть у компании наемные сотрудники или фирма без работников.

- Для Москвы и Московской области:

- Для Санкт-Петербурга и Ленинградской области:

Заявки и звонки принимаются круглосуточно и без выходных дней.

Регулирует данный вопрос следующие законодательные акты:

Несвоевременное предоставление отчетности является причиной наложения штрафных санкций.

Согласно действующему законодательству, на налогоплательщика, нарушившего срок предоставления отчетов, налагается штраф в размере 5% от суммы взносов, подлежащих уплате за последние три месяца, но не более 30% от указанной суммы и не менее 1 тыс. рублей. Взыскивает средства ПФР путем обращения в судебную инстанцию.

Формы и виды отчетности ООО в ПФР

Налогоплательщик обязан предоставлять в отделение Пенсионного Фонда определенное количество документов. Отчетность ООО в ПФР в 2021 году состоит из следующих форм:

- СЗВ-М – до 10-го числа, ежемесячно относительно трудоустроенных лиц. Посмотреть и скачать можно здесь: [Образец отчета по форме СЗВ-М].

- РВ-З — подается поквартально в нарастающем порядке до 15-го числа следующего месяца. В данном отчете указывается информация относительно перечислений средств в качестве дополнительных взносов на социальное обеспечение. Посмотреть и скачать можно здесь: [Образец отчета по форме РВ-З].

- РСВ-1 – предоставляется в ИФНС до 15 числа после окончанию квартала. Посмотреть и скачать можно здесь: [Образец отчета по форме РСВ-1]. В отчет включаются сведения о фонде заработной платы для всех работников компании, а также исчисленные взносы и произведенные платежи за отчетный период. Предусмотрен нарастающий порядок заполнения.

Нулевая отчетность ООО в ПФР подается даже при отсутствии работников и доходов за год.

Порядок подачи отчетности ООО в ПФР

Все виды отчетов предоставляются работодателем по месту своей постановки на учет. Отчетность ООО в ПФР может быть передана несколькими способами:

- при личном посещении учреждения;

- путем использования специализированной электронной системы документооборота.

Электронный вариант является обязательным в том случае, когда численность наемных работников в компании составляет 25 человек и больше. Сроки подачи отчетности определены действующим законодательством и зафиксированы в специальном календаре бухгалтера.

Сдача отчета происходит в следующем порядке:

- Представитель ООО формирует отчет в специальной программе, которую можно получить в отделении ПФР или скачать на официальном сайте.

- После проверки отчет распечатывается, подписывается руководителем и главным бухгалтером, заверяется печатью, а затем в электронном виде выгружается на флешку.

- При посещении фонда сотрудник проверяется бумажный вариант и файл на флешке.

- В случае отсутствия ошибок и неточностей представитель компании получает специальный документ, подтверждающий сдачу отчета.

Отчетность в ПФР при ликвидации ООО подается в следующем порядке:

- Сперва подаются сведения об уволенных сотрудниках.

- После подается отчет по форме СВЗ-М.

Пример по отчетности ООО в ПФР

Сергей Иванович являлся исполнительным директором ООО. Кроме мужчины в компании на начало 1 квартала текущего года числилось уже 27 наемных работников. Главный бухгалтер предприятия предоставлял в ПФР обязательную отчетность по форме РСВ-1. В первом квартале расчет был направлен по почте.

https://www.youtube.com/watch?v=osfMnyEqIHk

За месяц до окончания второго квартала Сергей Иванович вышел на пенсию и обратился в ПФР для оформления пособия. После назначения пособия директор остался работать на своей должности.

По завершению второго квартала, когда предприятие вновь отчиталось перед ПФР по почте, бухгалтер получил два письма. В первом было указано, что предприятие нарушило порядок предоставления отчетности, установленный ФЗ-212. Согласно закону, при численности штата свыше 25 человек, отчетность должна подаваться исключительно электронно.

Второе письмо было о том, что фирма просрочила предоставление обязательного отчета по форме СЗВ-М, который должен подаваться ежемесячно до 10-го числа.

В итоге на компанию были наложены штрафы и предприятию пришлось приобретать программное обеспечение для электронного документооборота и предоставлять просроченные отчеты.

Заключение

В завершение написанного можно сделать несколько выводов:

- Регистрация компании в качестве налогоплательщика автоматически накладывает на ООО обязательства по предоставлению необходимой отчетности во внебюджетные фонды (включая ПФР) и оплате произведенных начислений.

- В случае несвоевременной подачи обязательных отчетов на ООО налагаются штрафные санкции в установленных законом размерах.

- Налогоплательщик обязан передавать в отделение ПФР по месту своей регистрации установленный перечень отчетов. Даты подачи отчетов можно найти в календаре бухгалтера. Форма каждого отчета утверждена отдельным постановлением правления ПФР.

- Отчетность предоставляется в порядке, установленном действующим законодательством. Документация может быть подана в отделение ПФР при личном посещении фонда или посредством системы электронного документооборота.

Наиболее популярные вопросы и ответы на них по отчетности ООО в ПФР

Вопрос: Добрый день. Меня зовут Ирина. Я зарегистрировала свое предприятия в ПФР четыре года назад. Раньше в пенсионный фонд подавались: РСВ-1 и индивидуальные сведения на каждого работника.

Мой бухгалтер своевременно предоставил в ИФНС расчет РСВ-1, за все прошедшие периоды, а вот индивидуальные сведения не предоставлял. Я объявила ей выговор и обязала предоставить в фонд все необходимые отчеты.

Бухгалтер же настаивает на том, что данный отчет предоставлять не надо, поскольку индивидуальные сведения с прошлого года были объединены с расчетом РСВ-1 и теперь являются приложением.

Подскажите, правильно ли я поступила, объявив выговор, и следует ли сдавать отчеты дополнительно?

Ответ: Здравствуйте, Ирина. Порядок заполнения формы расчета РСВ-1 регулируется Постановлением Правления ПФ РФ № 2п от 16.01.2014 года. В данном документе указаны особенности оформления отчета, а именно добавление нового приложения для каждого сотрудника, которое заменяет собой индивидуальные сведения, предоставляемые юридическими лицами ранее.

Кроме того, в ст. 15 ФЗ-212 указан порядок и сроки подачи документации. В данном пункте закона отсутствует обязательство по предоставлению индивидуальных сведений.

В вашей ситуации следует отменить объявленный выговор вашему бухгалтеру, поскольку его действия были абсолютно верными.

Образцы заявлений и бланков

Вам понадобятся следующие образцы документов:

Вам могут быть интересны следующие статьи:

- Для Москвы и Московской области:

- Для Санкт-Петербурга и Ленинградской области:

Заявки и звонки принимаются круглосуточно и без выходных дней.

Сохраните статью себе!

Видео:Как сдавать отчеты в ПФР удаленно (ИП/РФ)Скачать

Как правильно сдать нулевую отчетность в ПФР?

Здравствуйте, дорогой читатель! Если Вас интересует вопрос как сдать нулевую отчетность в ПФР, то в нашей статье вы найдете ответ. Здесь приведено детальное понятие такой отчетности, правила и порядок ее формирования и представления, сроки для подачи, действующие меры ответственности, а также дан образец заполнения нулевого расчета.

Что случилось с отчетностью для ПФР?

Одним из крупнейших преобразований нынешнего года является передача управления страховыми платежами Налоговой службе.

Учитывая, что ведомство имеет опыт работы с внебюджетными платежами — ведь в кодексе прежде была 24-ая глава, посвященная единому социальному налогу, такое решение целесообразно, прагматично и выгодно для самих плательщиков — им удобнее работать с одним учреждением, чем с несколькими.

Вместе с передачей управления к ФНС перешли функции по приему отчетности и сопровождению фискальных платежей. Отчетность, которая ранее подавалась в ПФР, не только предоставляется в налоговые инспекции, но и имеет новую, обобщенную форму.

Вместо РСВ-1, РСВ-2, РВ-3 и 4-ФСС действует единый расчет страховых взносов — ЕРСВ. Документ разрабатывался Налоговой службой и уже в октябре прошлого года получил публичный и правовой статус.

Долги по отчетности за 2021 и предыдущие годы сдаются по старым бланкам в ПФР и ФСС. За периоды нового года уже нужно использовать указанную форму и представлять в инспекцию, в которую лицо поставлено на учет.

Понятие нулевой отчетности

Законодатели не стали менять термины из закона о страховании и оставили название отчетности — расчет. По сути он равносилен налоговой декларации.

https://www.youtube.com/watch?v=zXYf_wb1g8M

Декларации посвящен раздел кодекса о налоговом контроле, так как основанием и точкой отсчета для камеральных проверок являются сданные налоговые декларации.

Это заявление лица, являющегося плательщиков взносов, об имеющихся у него объектах для обложения, базе и расчете сумм к уплате. Такое заявление может формироваться в компьютерном виде и на бумажном носителе.

Во втором пункте 80-ой статьи кодекса определен порядок действий лица, признаваемого плательщиком, на протяжении отчетных и расчетных периодов не занимавшегося налогооблагаемой деятельностью. У такого лица не было объектов ни по одному налогу, хотя статус плательщика он не утратил. В пункте указано, что лицо обязано подавать упрощенную единую декларацию по всем платежам.

Важно не путать упрощенную декларацию с нулевой отчетностью. Последняя касается конкретного платежа и не затрагивает иные налоги.

Например, ИП обычно сдает декларацию по УСН и расчет за сотрудников, но в первом квартале года он заморозил деятельность, поскольку был в отъезде. Находясь в другом городе, он реализовал транспортное средство.

Таким образом, у него нет объектов по бизнесу — сдаются нулевые декларация по «упрощенке» и расчет по внебюджетным платежам, но есть объект по НДФЛ, который нужно отразить в декларации 3-НДФЛ.

Поэтому подать единую упрощенную декларацию он не вправе.

Подпадая под общие параметры отчетности, единый расчет страховых взносов в виде бумажных бланков всегда должен выдаваться по запросу плательщиков. Специалисты операционного зала, работающие в отделе приема отчетности, обязаны принять документы плательщиков.

Что отражается в едином расчете?

По 420-ой статье кодекса в бывшей отчетности Пенсионного фонда России необходимо записывать данные об облагаемых объектах:

- зарплатах сотрудникам, принятым на работу по нормам Трудового кодекса;

- выплат авторам за заказную работу;

- вознаграждений собственникам исключительных авторских прав — при их продаже.

Субъектами являются:

- организации;

- ИП;

- физические лица, которые без создания ИП выплачивают указанные платежи сотрудникам и авторам.

Нулевой расчет подается, если субъект, прекратил деятельность на отрезок времени, например, ООО без ликвидации, без реорганизации приостановил бизнес, поскольку офис потребовал ремонта.

Как заполняется расчет?

ЕРСВ, соединив 4 предыдущих отчета, имеет четкую структуру:

- раздел 1;

- приложения раздела 1;

- подразделы приложений;

- раздел 2;

- приложение раздела 2;

- раздел 3;

- подразделы раздела 3.

В первом разделе указывается расчет страховых выплат, базы и итоговые суммы к уплате.

Второй раздел предназначен для фермерских хозяйств.

В третьем разделе представляются персональные сведения о застрахованных сотрудниках и полученные ими зарплаты.

Поскольку нулевая отчетность означает минимум сведений, то в нее включаются лишь обязательные листы:

- титульный;

- раздел 1;

- приложения 1-2;

- раздел 3.

Что в них внести? Пример заполнения нулевого ЕРСВ будет содержать нули и прочерки.

В титульный лист вносятся стандартные сведения из регистрационных документов — ИНН, КПП, имя или название лица, период, вид деятельности, число сотрудников и т. п.

В разделе 1, помимо ИНН и КПП, заполняются строки 010 — указывается ОКТМО, 020 — указывается КБК, эти же значения указываются во всех блоках видов страхования, в остальных графах ставятся нули.

В приложении 1 по строке 010 записывается число сотрудников, в прочих графах — нули.

В подразделе 1.2. — аналогично первому приложению.

В приложении 2 — аналогично первому приложению.

В разделе 3 — нужно записать индивидуальную информацию о каждом сотруднике: имя, СНИЛС, ИНН, данные паспорта, виды страхования и т. д.

На каждом листе указываются дата представления документа и подпись заявителя.

https://www.youtube.com/watch?v=9SeBYUXMq_M

Если субъект имеет больше 25 сотрудников, то расчет принимается только в электронной форме.

Когда и куда сдавать?

Как и прочую отчетность, ЕРСВ направляется в налоговую инспекцию, в которой субъект находится на учете в базе «АИС-налог».

Сроки для сдачи отчетности — до 30-ого дня месяца, наступающего после завершения отчетного периода.

Отчетные периоды — квартал, полгода, 9 месяцев. Год — расчетный период.

Санкции

Страхователи могут отнестись к обязанности по нулевой отчетности пренебрежительно. Несвоевременная подача документа влечет наложение минимального штрафа — 1000 рублей, и начисление пени за каждый день нарушения.

Дополнительно инспекция может инициировать блокировку счетов лица — согласно письму ФНС от 27 января года. Хотя имеется чуть более раннее письмо Минфина о недопустимости остановки операций по счетам, субъект может попасть в эту санкцию, и ему придется оспаривать решение налогового органа.

С уважением, Технические Эксперты.

🌟 Видео

Нулевая отчетность за 5 минут!Скачать

Как сдавать нулевую отчетность в SabyСкачать

Как заполнить и сдать отчетность в ПФР в сервисе Контур.ЭкстернСкачать

Нулевая отчетность НКОСкачать

Нулевая отчетность на общем режиме (ОСНО)Скачать

нулевая отчетность в пфрСкачать

Сдача отчетности через сервис налоговой. Настройка отправки. Первая отправка декларации через ИФНС.Скачать

Штрафы за несдачу нулевой отчетностиСкачать

НУЛЕВАЯ ОТЧЕТНОСТЬ ИП ООО на УСН и ОСНО 2021 : КАК ПОДГОТОВИТЬ И СДАТЬСкачать

НУЛЕВАЯ ОТЧЕТНОСТЬ ДЛЯ ИП И ОООСкачать

Нулевой отчет: сдавать или нет?Скачать

Нужно ли сдавать нулевую отчетность, если деятельность не велась? #Сапелкин #НалоговыйТерминаторСкачать

НУЛЕВАЯ ОТЧЕТНОСТЬ 900 РУБ., КОНСУЛЬТАЦИИСкачать

Как заполнить нулевую декларацию по УСН | Шаблон и образецСкачать