Отчитываться по страховым взносам в 2021 году нужно в ИФНС, а не во внебюджетные фонды.

Налоговиками разработана новая форма расчета, заменяющая прежние расчеты 4-ФСС и РСВ-1, применять ее нужно, начиная с отчетности за 1 квартал 2021 года.

Форма и инструкция по заполнению расчета утверждены приказом ФНС от 10.10.2021 № ММВ-7-11/551. Кроме того, для уплаты страховых взносов теперь используются новые КБК.

Подробнее о новой форме, а также о порядке ее заполнения с примером — в этой статье.

- Порядок сдачи Расчета страховых взносов в 2021 году

- Как заполнить Расчет страховых взносов в 2021 году

- Единый Расчет по страховым взносам. Образец заполнения

- Расчет страховых взносов за 4 квартал 2021 | Пример заполнения по образцу РСВ за 4 квартал 2021 — Контур.Бухгалтерия

- Кто сдает РСВ

- Когда и куда сдавать расчет по страховым взносам

- Способы сдачи расчета

- Надо ли сдавать нулевки

- Штрафы за нарушения при сдаче расчета

- Как заполнять РСВ

- Как заполнить РСВ автоматически

- Пример заполнения РСВ организации с двумя сотрудниками

- Расчет по страховым взносам 2021 – скачать бланк

- Новый бланк расчета страховых взносов 2021 – планируемые нововведения

- Планируемые изменения в бланке расчета страховых взносов с 2021г:

- Как заполнить форму Расчет по страховым взносам

- Кто и какие страницы ЕРСВ обязан подавать:

- Заполнение новой формы Расчет по страховым взносам – правила:

- Единый расчет по страховым взносам

- Какую информацию объединяет единый расчет по страховым взносам 2021 года

- Как, куда и когда представляется ЕРСВ за 3 квартал 2021 года

- Заполнять ли расчет, если в отчетном периоде не было оборотов

- Заполняем ЕРСВ за 3 квартал 2021 года

- Ерсв и участники пилотного проекта

- Расчет по страховым взносам

- Кто должен сдавать расчет?

- Где взять форму расчета?

- Сроки сдачи расчета?

- Куда сдавать расчет?

- Каким способом можно подать расчет?

- Расчет по страховым взносам 2021

- Единый расчет по страховым взносам: форма

- Расчет по страховым взносам-2021/2021: состав отчетности

- Единый расчет по страховым взносам-2021/2021: порядок заполнения

- Коды в едином расчете по страховым взносам

- Единый расчет: отчетный и расчетный периоды

- Сроки представления единого расчета по страховым взносам

- 1) 1С:Бухгалтерия 8, ред.3

- 2) 1С:Бухгалтерия 8, ред. 2

- 3) 1С:Зарплата и управление персоналом, версия 3.1

- 4) 1С:Зарплата и управление персоналом, версия 2.5

- 💡 Видео

Порядок сдачи Расчета страховых взносов в 2021 году

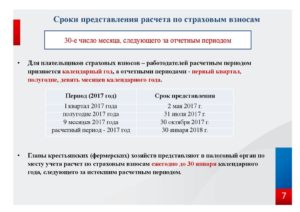

Организации и ИП с работниками должны представлять новый единый расчет в ИФНС ежеквартально. Последний день подачи расчета – 30 число месяца, следующего за отчетным периодом (п.7 ст. 431 НК РФ). Первый отчет по новой форме нужно сдать не позднее 2 мая 2021 года, в связи с переносом дат из-за майских праздников.

При средней численности более 25 человек единый расчет должен сдаваться только в электронной форме, остальные могут подавать его на бумаге. Обратите внимание, что теперь дата сдачи расчета по взносам с 2021 г. одинакова для всех страхователей, независимо от способа представления ими расчета.

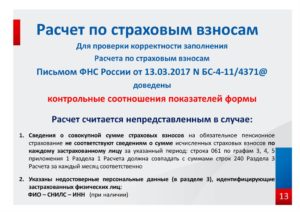

Важно: расчет считается непредставленным, если пенсионные взносы по каждому сотруднику в сумме не совпадают с итоговой величиной взносов ПФР. После получения из ИФНС уведомления об этом, у страхователя есть 5 дней на устранение ошибки, иначе штрафа не избежать.

Как заполнить Расчет страховых взносов в 2021 году

Расчет состоит из титульного листа и трех разделов. В свою очередь, разделы 1 и 2 включают в себя приложения: в разделе 1 их 10, в разделе 2 приложение всего одно. В обязательном порядке все страхователи сдают следующие части Расчета:

- Титульный лист,

- Раздел 1, содержащий сводные данные о страховых взносах к уплате в бюджет,

- Подраздел 1.1 приложения № 1 раздела 1 – расчет пенсионных взносов,

- Подраздел 1.2 приложения № 1 раздела 1 – расчет взносов ОМС,

- Приложение № 2 раздела 1 – расчет взносов по соцстрахованию на случай временной нетрудоспособности и в связи с материнством,

- Раздел 3 – персонифицированные сведения о застрахованных лицах.

Остальные подразделы и приложения представляются, если есть данные для их заполнения.

Расчет заполняется в рублях с копейками. В незаполненных ячейках проставляются прочерки. Все слова в строках Расчета пишутся заглавными буквами. Подробный построчный порядок заполнения Расчета утвержден приказом ФНС РФ от 10.10.2021 № ММВ-7-11/551.

Как рассчитать страховые взносы в 2021 году, рассмотрим на следующем примере.

В ООО «Альфа» в 1 квартале 2021 года начислены страховые взносы с выплат 1 сотруднику, он же является руководителем. Организация работает на УСН и применяет основной тариф страховых взносов.

Облагаемые взносами выплаты Михайлову И.П. составили по 30 000 рублей ежемесячно. На них в январе-марте начислено страховых взносов за каждый месяц:

ПФР (22%) – по 6600,00 руб., ОМС (5,1%) – по 1530,00 рублей, соцстрах (2,9%)– по 870,00 рублей.

Общая сумма выплат в ООО «Альфа» за 1 квартал: 90 000 рублей.

Общая сумма взносов ООО «Альфа» за 1 квартал: ПФР (22%) – 19 800,00 руб., ОМС (5,1%) – 4590,00 рублей, соцстрах (2,9%)– 2610,00 рублей.

Заполнять разделы расчета страховых взносов в 2021 году, пример которого мы рассматриваем, будет более удобно в следующей последовательности:

- Вначале заполним персонифицированные сведения раздела 3. Этот раздел заполняется на всех застрахованных лиц и включает сведения за 3 последних месяца. В нашем случае сведения заполняются на одного сотрудника, но если застрахованных лиц больше, то количество сведений в Расчете должно соответствовать их численности.

- Следующим шагом будет заполнение подраздела 1.1 приложения 1 раздела 1 по пенсионным взносам: суммируем и переносим сюда данные персучета из раздела 3. Помните, что все показатели персонифицированных сведений в сумме должны совпадать с показателями подраздела 1.1. Наш пример упрощенный и сотрудник всего один, поэтому мы просто переносим его показатели из раздела 3.

- Далее заполним подраздел 1.2 приложения 1 раздела 1 по взносам на ОМС. Показатели страховых взносов на медстрахование отражаются только в этом разделе Расчета.

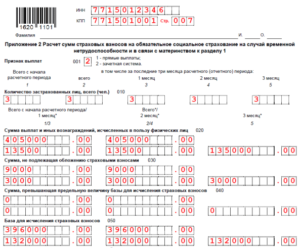

- Страховые взносы в части соцстрахования рассчитываются в приложении 2 раздела 1. Если в расчетном периоде имели место расходы по соцстрахованию (больничные, пособия), то следует отразить это в приложении 3 к разделу 1, а значит должна быть заполнена строка 070 приложения 2 раздела 1. В нашем примере таких расходов не было, поэтому приложение 3 не заполняем.

- Заполнив разделы по каждому виду взносов, последним заполняем сводный раздел 1. Здесь указывается сумма страховых взносов к уплате в бюджет. Обратите внимание, что КБК, указываемые по строкам 020, 040, 060, 080 и 100, на 2021 год пока не утверждены, поэтому в нашем примере указаны коды 2021 года, в которых первые 3 цифры заменены на 182, что означает уплату в ФНС.

- В заключение пронумеруем все заполненные листы Расчета и укажем их число в специальной строке Титульного листа. Под каждым разделом поставим подпись руководителя и дату.

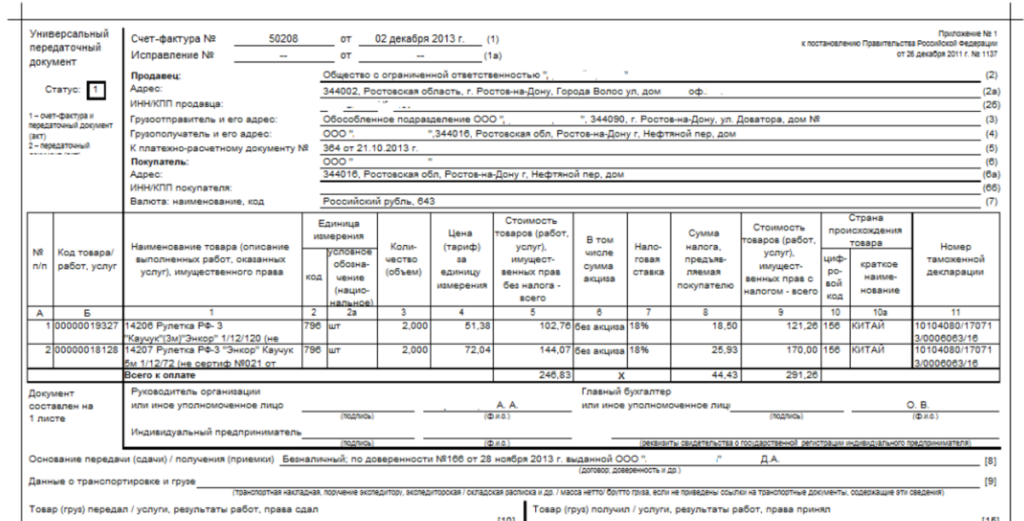

Единый Расчет по страховым взносам. Образец заполнения

Раздел 1. Свободные данные об обязательствах плательщика страховых взносов.

Приложение 1. Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование к разделу 1.

Приложение 2. Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1.

Раздел 3. Персонифицированные сведения о застрахованных лицах.

Видео:Расчет по страховым взносам — новая форма с 2023 годаСкачать

Расчет страховых взносов за 4 квартал 2021 | Пример заполнения по образцу РСВ за 4 квартал 2021 — Контур.Бухгалтерия

Расчет по страховым взносам за 4 квартал 2021 сдают все организации и ИП с работниками. Мы расскажем, в какие сроки сдается расчет, куда направляется, можно ли сдавать его на бумаге и представлять ли “нулевой” расчет. А также покажем образец заполнения отчета.

Кто сдает РСВ

Расчет по страховым взносам сдают все работодатели: организации и обособленные подразделения, индивидуальные предприниматели с сотрудниками. Обязательно сдайте расчет, если у вас есть застрахованные лица:

- сотрудники, оформленные по трудовым договорам;

- сотрудники, оформленные по гражданско-правовым договорам (договор подряда, договор оказания услуг);

- директор организации, даже если он является единственным учредителем.

Когда и куда сдавать расчет по страховым взносам

Сдавайте расчет не позднее 30 числа в месяце, который идет за отчетным периодом. Отчетные периоды по страховым взносам — это 1 квартал, полугодие, девять месяцев и календарный год.

Расчет, который мы сдаем в январе, включает показатели с 1 января по 31 декабря 2021 года. Срок сдачи расчета за 4 квартал в общем случае — не позднее 30 января.

В 2021 году этот день выпадает на вторник и никуда не сдвигается.

https://www.youtube.com/watch?v=zByjlhCiBVY

Днем сдачи расчета считается день, в который вы передали налоговому инспектору отчет и получили печать о приеме на втором экземпляре. При отправке почтой — день, когда почта приняла пакет и проштамповала его. При отправке средствами телекоммуникации — день, когда ваш оператор ТКС зафиксировал отправку расчета.

Индивидуальные предприниматели сдают расчеты в налоговую по месту жительства. Организации и обособленные подразделения, которые выплачивают зарплату сотрудникам или исполнителям, отчитываются по месту своего нахождения.

Способы сдачи расчета

Расчет сдается на бумаге «руками» в налоговой или по почте, но только если среднесписочная численность работников за 2021 год не выше 25 человек. Иначе компании грозит штраф за нарушение формата. Если в прошлом году среднесписочная численность работников более 25 человек — сдайте электронный расчет через интернет.

Надо ли сдавать нулевки

Расчет полагается сдавать даже если деятельность в отчетном периоде — четвертом квартале 2021 — не велась. Отсутствие деятельности и выплат физлицам, отсутствие движений по счетам — не отменяет обязанности по сдаче расчета. Просто в такой ситуации в налоговую сдается нулевой расчет.

Штрафы за нарушения при сдаче расчета

За нарушение формата сдачи, когда организация с числом сотрудников более 25 человек сдает расчет на бумаге, налоговая назначает штраф 200 рублей.

Если допущены ошибки в расчете (неверные персональные данные или расхождение показателей) налоговая пришлет уведомление об ошибках с просьбой исправить расчет.

Для отправки скорректированного расчета у страхователя есть 5 рабочих дней с даты отправки электронного уведомления или 10 рабочих дней с даты отправки бумажного уведомления.

При нарушении этих сроков расчет будет считаться непредставленным, это грозит штрафом 5% от суммы взносов к уплате.

При опоздании со сдачей расчета налоговая будет штрафовать страхователя каждый полный или неполный месяц просрочки на сумму 5% от взносов к уплате. Общая сумма штрафа не может быть меньше 1000 рублей и больше 30% от суммы взносов к уплате.

Как заполнять РСВ

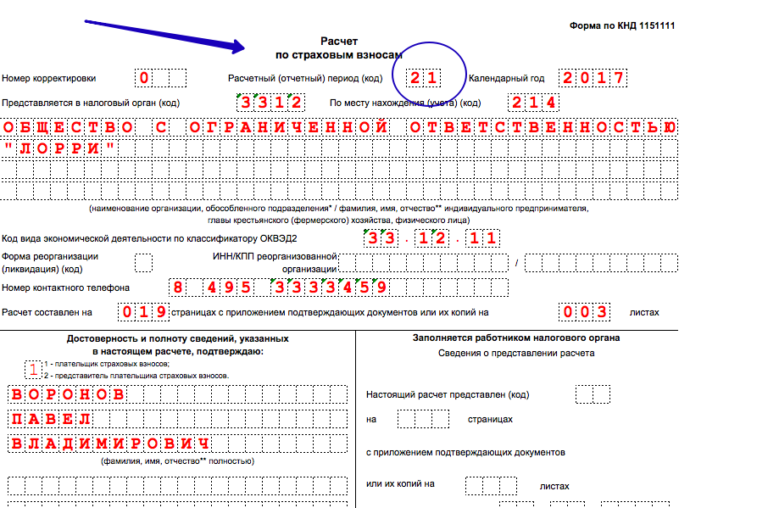

Форма расчета по страховым взносам 2021 имеет номер по КНД — 1151111. Подробная инструкция по заполнению РСВ есть в Приложении №2 к Приказу ФНС РФ от 10 октября 2021 № ММВ-7-11/551. Заполнение формы потребует аккуратности и внимания, так как ошибки в расчете могут привести к штрафам и необходимости заново сдавать РСВ.

Поля в расчете заполняйте слева направо, начиная с первого знакоместа. Показатели денежных сумм указывайте в рублях и копейках. Если заполняете расчет вручную, используйте чернила синего, черного или фиолетового цвета.

При отсутствии показателей ставьте в ячейках нули (для сумм) или прочерки (для текста).

Если заполняете расчет на компьютере, используйте заглавные печатные буквы, шрифт Courier New размер шрифта — 16-18, при отсутствии показателей ставить прочерки и нули не нужно.

Уволенные в отчете РСВ за четвертый квартал 2021 года указываются в разделе 3 расчета: в нем перечисляются все лица, в пользу которых в отчетном периоде были выплаты и уволенные в предыдущем отчетном периоде сотрудники. Признак застрахованного лица по уволенным сотрудникам “1” тоже нужно указать.

После заполнения расчета пронумеруйте страницы сквозным образом, вне зависимости от отсутствия заполняемых разделов или их количества. В конце статьи приводим образец заполненного расчета для организации с двумя сотрудниками.

Как заполнить РСВ автоматически

Если вы ведете кадровый учет и начисляете зарплату в бухгалтерской программе или веб-сервисе, то отчет сформируется автоматически. Контур.

Бухгалтерия — пример облачного сервиса для ведения бухучета, начисления зарплаты и отправки отчетности. Здесь вы можете отправить РСВ в налоговую прямо из сервиса. Проверка расчета перед отправкой делается автоматически.

Познакомьтесь с возможностями Контур.Бухгалтерии бесплатно в течение месяца, экономьте свое время для реальных дел.

https://www.youtube.com/watch?v=9NER3RvMnRc

Попробовать бесплатно

Пример заполнения РСВ организации с двумя сотрудниками

Видео:Страховые взносы. Расчет взносов. Отчетность по страховым взносам. Пример расчета.Скачать

Расчет по страховым взносам 2021 – скачать бланк

Налоговый расчет по страховым взносам, форма КНД 1151111, пришел на смену давно знакомым отчетным документам по взносам на все виды страхования, кроме травматизма.

Теперь по указанным платежам отчетность подается на одном бланке и не в фонды, а напрямую в налоговую инспекцию.

Сделано это было для упорядочивания процесса администрирования и контроля СВ в связи с вступлением в действие глав. 34 и передачей соответствующих функций ФНС.

Единый расчет по страховым взносам 2021

Новый бланк расчета страховых взносов 2021 – планируемые нововведения

Еще с середины 2021 г. начались разработки обновлений в бланк ЕРСВ. Однако на сегодняшний момент новая форма расчета по страховым взносам не утверждена. Следовательно, все налогоплательщики продолжают применять бланк из Приложения 1 по Приказу № ММВ-7-11/551@.

Что именно изменится в ЕРСВ? Корректировки затронут регламент отражения сведений в отдельных листах документа, также будут изменены правила формирования отчета. Расскажем в общих чертах, какие нововведения ждут бухгалтеров.

Планируемые изменения в бланке расчета страховых взносов с 2021г:

- Изменения общего характера – исключаются отдельные коды тарифов для тех налогоплательщиков СВ, которые совмещают два спецрежима (упрощенный и вмененку). Благодаря этому, упрощается механизм отражения данных по взносам, так как разделения на основный и льготный тарифы более не будет. Запрещается вносить в документ показатели с отрицательным значением – это касается всех налогоплательщиков. Еще одно изменение предусмотрено для тех фирм, которые ведут деятельность в регионах с пилотным проектом по ФСС. Речь идет об исключении подаваемых на прежнем бланке прил. 3 и 4 к разд. 1. Но при условии, что компания территориально меняла регион в прошлом периоде и какое-то время находилась в том субъекте РФ, где пилотный проект не действует, заполнять указанные листы все равно придется.

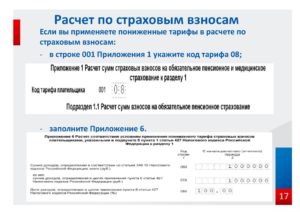

- Изменения по формированию разд. 1 – в новом бланке ЕРСВ убирается строка с данными, отражающими величину СВ за последние месяцы (три) периода. К примеру, в разд. 1 это стр. 030, 050, 070, 090. Согласно нововведению величина СВ будет приводиться по общим данным (всего за период) и с разбивкой показателей по последним месяцам. Немного видоизменено наименование прил. 1, наименование стр. 051 подр. 1.1 (с величины превышения на величину в пределах лимита). Чиновники полностью исключили из формы прил. 8 (для ИП на патенте) о данных для использования пониженных тарифов по СВ, а также подр. 1.4 к прил. 1. Добавилось прил. 1.1 (взамен подр. 1.4) для отражения допвзносов по соцобеспечению отдельных сотрудников. Откорректировано прил. 2 к разд. 1 – стр. 001 теперь предназначена для внесения данных о тарифе, а признак выплат будет вноситься в стр. 002; убраны стр. 051-054. Если налогоплательщиком за период было использовано несколько тарифов по СВ, формируется число листов с прил. 2 по числу рабочих тарифов в периоде.

- Изменения по внесению личных данных разд. 3 – добавится новая строка для внесения данных о типе корректировки – исходный, отменяющий или корректирующий. При этом корректирующие сведения за прошедшие периоды подавать необходимо одновременно с исходными сведениями за период уточнений. Какой бланк в этом случае требуется использовать? Применяется форма ЕРСВ, актуальная на период исправлений. Изменено наименование стр. 270 – вместо кода тарифа будет код застрахованного физлица (значения утверждены в Приложении 9).

- Корректировки кодов ЕРСВ – помимо самого бланка ЕРСВ налоговики дополнительно откорректировали и некоторые значения кодов формы. В частности, расширены значения кодировки мест представления документа в ИФНС (для ИП и юрлиц-КФХ). Кроме того, сокращены и видоизменены коды тарифов. Все актуальные значения будут приведены в соответствующих приложениях обновленной редакции Приказа.

Как заполнить форму Расчет по страховым взносам

Актуальные правила заполнения формы Расчет по страховым взносам приведены в Приказе № ММВ-7-11/551@. Документ имеет в своем составе титульник и три раздела – по данным об СВ для всех налогоплательщиков, по СВ для глав КФХ, по личной (персонифицированной) информации на граждан. Форма содержит множество подразделов и приложений.

Кто и какие страницы ЕРСВ обязан подавать:

- Все налогоплательщики формируют титульник, разд. 1 и 3, подр. 1.1 и 1.2 к прил. 1 разд. 1, прил. 2 к разд. 1.

- Работодатели, применяющие доптарифы или использующие льготные сниженные тарифы, составляют подр. 1.3.1-1.3.3 и 1.4 (к прил. 1 из разд. 1), а также подают прил. 2, 5-10 и целиком разд. 3.

- Работодатели, имеющие в прошлом периоде затраты по ВНиМ физлиц, обязаны внести данные в прил. 3, 4 из разд. 1.

Заполнение новой формы Расчет по страховым взносам – правила:

- Отчет следует формировать ежеквартально – начиная с 1 кв. и до завершения года (календарного).

Видео:ОПЛАТА НАЛОГОВ И ВЗНОСОВ ИП САМОСТОЯТЕЛЬНО ОН-ЛАЙН ЧЕРЕЗ САЙТ НАЛОГ.РУ В 2023 ГОДУ. ЕНП и ЕНС.Скачать

Единый расчет по страховым взносам

Какую информацию объединяет единый расчет по страховым взносам 2021 года

Как, куда и когда представляется ЕРСВ за 3 квартал 2021 года

Заполнять ли расчет, если в отчетном периоде не было оборотов

Заполняем ЕРСВ за 3 квартал 2021 года

https://www.youtube.com/watch?v=jrU6WHtA4GE

Ерсв и участники пилотного проекта

Какую информацию объединяет единый расчет по страховым взносам 2021 года

Появление формы единого расчета по страховым взносам в 2021 году связано с тем, что с этого года начисление и уплату практически всех взносов контролирует ФНС.

По этому поводу налоговики даже выпустили подробную памятку. Исключение — взносы по травматизму, которые остались в ведении ФСС.

А потому вместо ранее сдаваемых расчетов РСВ-1, РСВ-2, РСВ-3 и 4-ФСС (в части взносов ВНиМ) заполняется единый расчет на новом бланке.

ВАЖНО! Переход надзорной функции к ФНС не означает автоматического упразднения отчетности перед фондами. Это касается и такой формы, как СЗВ-М.

Главное отличие ЕРСВ от отчетов-предшественников заключается в том, что он составлен по принципам налоговой декларации, то есть содержит только те данные, которые имеют отношение к начислениям отчетного периода. А такие показатели, как сумма уплаченных взносов, входящий и исходящий остаток задолженности, в ЕРСВ не указываются. Именно поэтому в расчете по страховым взносам нет уплаты и строк для ее отображения.

А знаете ли вы, что с 2021 года форму ЕРСВ ожидают изменения? Подробности — в этой заметке.

Как, куда и когда представляется ЕРСВ за 3 квартал 2021 года

Отчет направляется в ИФНС раз в квартал не позднее 30 числа месяца, идущего за отчетным периодом (п. 7 ст. 431 НК РФ). Для 3 квартала 2021 года отчетный срок заканчивается 30.10.2021. Это вторник, поэтому без переносов.

Подробнее о том, кто сдает единый расчет страховых взносов в 2021 году и об отчетных сроках узнайте из статьи «Расчет по страховым взносам за 3 квартал 2021 года».

А о том, кто отчитывается в случае реорганизации, читайте в материале «Кто должен сдавать расчет по взносам при реорганизации путем присоединения».

Если в расчете по страховым взносам численность сотрудников превышает 25 человек, отчитываться нужно в электронном виде. Если же у вас работают 25 человек и меньше, можно сдать отчет на бумаге (п. 10 ст. 431 НК РФ).

Если вы нарушили требование о сдаче электронного отчета при численности работников свыше 25 человек и сдали отчет на бумаге, вас могут оштрафовать по ст. 119.1 НК РФ (на 200 руб.).

ИП без работников расчет по страховым взносам вправе сдавать как на бумаге, так и в электронном виде.

Куда сдавать ЕРСВ в разных ситуациях, пояснит наша таблица.

| Кто сдает | В какую ИФНС сдавать |

| Компания | По месту регистрации |

| Предприниматель или гражданин, не являющийся ИП | По месту жительства |

| Обособки, начисляющие выплаты физлицам | По месту нахождения |

| Главы КФХ | По месту учета |

ВАЖНО! Обособки сдают расчет, даже если не имеют отдельного баланса или расчетного счета. Главное условие — начисление ими вознаграждений физлицам.

Подробности см. в материале «ФНС разъяснила, как сдавать расчет по взносам в отношении ОП».

Заполнять ли расчет, если в отчетном периоде не было оборотов

Налоговики считают, что ЕРСВ необходимо заполнять, даже если в отчетном периоде у вас не было хоздеятельности и начисления вознаграждений (конечно, при условии, что вы зарегистрированы в качестве плательщика взносов).

См. также: «Сдавать ли ЕРСВ, если работников, кроме директора-учредителя в фирме нет?».

В этом случае в 2021 году сдается нулевой единый расчет по страховым взносам, образец которого вы можете увидеть здесь. И хотя в НК РФ прямого указания на это нет, спор с инспекторами в данном случае может обернуться серьезными проблемами и штрафом. Причем из-за того, что в ЕРСВ фигурируют 3 вида взносов, штраф придется уплатить тремя платежками на разные КБК.

Контролеры выпустили письменные разъяснения, в которых не только обосновали свою позицию, но и привели доводы в пользу составления нулевки по ЕРСВ, которая помогает им разделить нарушителей, не сдающих отчетность (они будут оштрафованы), и тех плательщиков взносов, которые не начисляли доходы гражданам.

Заполнить нулевой РСВ вам поможет эта публикация. Там же вы найдете наглядный образец заполнения нулевого расчета.

ВАЖНО! С 30 августа 2021 г. контролеры получили право за опоздание со сдачей ЕРСВ блокировать счет нарушителя. Раньше эта мера была неприменима.

Заполняем ЕРСВ за 3 квартал 2021 года

Бланк единого расчета по страховым взносам, а также правила его оформления, утверждены приказом ФНС РФ от 10.10.2021 № ММВ-7-11/551@. В 3 квартале 2021 года законодательных корректировок не произошло. Расчет включает титульный лист, 3 раздела и приложения к ним. Рассмотрим основные нюансы ЕРСВ:

- В случае отсутствия каких-либо показателей в начале соответствующего поля проставляют 0, а в остальных клетках — прочерки.

- Стоимостные показатели приводят в рублях и копейках.

- ЕРСВ разрешено оформлять на компьютере или от руки печатными буквами.

- Обязательны к заполнению следующие разделы и приложения: титульник, раздел 1; подраздел 1.1 приложения 1 раздела 1; подраздел 1.2 приложения 1 раздела 1; приложение 2 раздела 1; раздел 3. Остальные листы оформляются, только если есть соответствующие показатели.

- В разделе 1 приводят обобщенные данные по взносам к уплате за отчетный период. Здесь же фиксируют суммы в ПФР по доптарифу и взносы на дополнительное соцобеспечение. К разделу 1 предусмотрено 10 приложений.

- Раздел 2 — для глав КФХ. Здесь указывается годовая сумма пенсионных и медвзносов. Раздел 2 имеет одно приложение.

- Раздел 3 посвящен сведениям персучета о застрахованных гражданах.

Грамотно заполнить ЕРСВ за 3 квартал 2021 года вам помогут наши статьи:

При заполнении отчета по взносам используйте наши подсказки:

Не забудьте проверить расчет перед отправкой, чтобы не просрочить его сдачу и не попасть под штрафные санкции!

О том как проверить расчет по страховым взносам, мы рассказывали в материалах:

Чтобы налогоплательщики могли проверить расчет перед отправкой, ФНС выпустила обновленный тестер.

https://www.youtube.com/watch?v=gQ8QM48_8ak

Если же налоговая не принимает расчет по страховым взносам в связи с тем, что отчет был сдан с неверными данными (занижение суммы взносов, некорректные сведения персучета), обязательно нужно исправить отчет.

Собираясь заполнять уточненку, обратите внимание на эти статьи:

Вбухгалтерской практике встречаются ситуации, когда указанный в расчете по страховым взносам СНИЛС не найден в базе инспекции.

В данном случае рекомендуем направить налоговикам письмо следующего содержания «Просим уточнить СНИЛС работника (указываем ФИО сотрудника) для расчета по взносам, так как при представлении отчета выдается сообщение об ошибке». К письму седует приложить скан-копию СНИЛСа «неправильного» сотрудника.

Ерсв и участники пилотного проекта

В некоторых субъектах России ФСС реализует так называемый пилотный проект, который предусматривает выплату соцпособий без участия страхователей (работодателей), а также непосредственное финансирование расходов по профилактике травматизма и профзаболеваний за счет средств ФСС. При этом «несчастные» взносы в финансировании не участвуют.

Внимание! В ЕРСВ в приложении 2 к разделу 1 указывается способ выплачты страхового обеспечения: зачетный или прямые выпаты (в пилотных регионах).

Строка признак выплат в расчете по страховым взносам заполняется значениями 1 или 2, в зависимости от применяемого способа.

Кроме того в заполнении ЕРСВ для участников пилотного проекта есть ряд особенностей, о них вы узнаете из публикации: «Уточнен порядок заполнения расчета по взносам для участников пилотного проекта ФСС».

Не упустите возможность узнать о последних законодательных изменениях, получить авторитетные комментарии экспертов. Заходите почаще на наш сайт и бухгалтерский форум! Наши консультации оперативны и бесплатны.

Видео:КАК ЗАПОЛНИТЬ РАСЧЕТ ПО СТРАХОВЫМ ВЗНОСАМ ЗА 1 КВАРТАЛ 2022Скачать

Расчет по страховым взносам

Количество просмотров 2889 20 Июля 2021

Расчет по страховым взносам подается в налоговый орган ежеквартально всеми работодателями. В этой статье расскажем, кто должен его сдавать, где взять форму расчета, сроки сдачи, куда и каким образом представляется данный расчет.

Кто должен сдавать расчет?

- Работодатели (организации и ИП),

- Главы КФХ

ИП, у которых нет наемных работников, отчетность по страховым взносам не представляют.

Где взять форму расчета?

Форма расчета по страховым взносам и порядок ее заполнения утверждены Приказом ФНС от 10.10.2021 года № ММВ-7-11/551. Код налогового документа (КНД) у расчета — 1151111.

Кроме общих сведений о начислениях, выплатах и взносах в расчет включены персонифицированные сведения о застрахованных лицах, а также расчет льгот и пониженных тарифов.

Сроки сдачи расчета?

Работодателям сдавать расчет нужно ежеквартально не позднее 30-го числа месяца, следующего за I кварталом, полугодием, девятью месяцами и годом. Срок отодвигается на первый рабочий день, если 30-е число выпадает на выходной или праздничный день.

Главы КФХ подают расчет ежегодно до 30 января года, следующего за истекшим расчетным периодом.

В случае нарушения сроков представления расчета по страховым взносам чиновники могут наложить штраф в размере 5% не уплаченной в срок суммы страховых взносов, подлежащей уплате на основании расчета, за каждый месяц просрочки представления, но не более 30% указанной суммы и не менее 1000 рублей.

Куда сдавать расчет?

Расчет по страховым взносам подаются в налоговый орган:

- по месту нахождения организации или обособленного подразделения, которое начисляет выплаты физлицам,

- по месту жительства ИП,

- по месту своего учета главы КФХ.

Каким способом можно подать расчет?

- в электронном виде расчет по страховым взносам подается работодателями, у которых среднесписочная численность превышает25 человек;

- если количество наемных работников 25 и менее человек, то страхователь сам решает, как подавать расчет: в электронной форме или на бумажном носителе.

При подаче документов в электронном виде по телекоммуникационным каналам связи (по Интернету) необходима усиленная квалифицированная электронная подпись (ЭЦП) подписанта.

Вы можете приобрести ЭЦП в Удостоверяющем Центре ЦБУ и использовать ее в течение одного года для сдачи отчетности в Налоговые органы, Пенсионный фонд (ПФР), Фонд Социального Страхования (ФСС) и т.д.

https://www.youtube.com/watch?v=pHzGJf4Ojrc

За несоблюдение порядка представления расчета по страховым взносам в электронной форме налоговики могут взыскать штраф в размере 200 рублей.

● Уточненный расчет по страховым взносам

● Уплата страховых взносов

● Отчетность по страховым взносам

● Страховые взносы КФХ

Расчет по страховым взносам

Расчет по страховым взносам подается в налоговый орган ежеквартально всеми работодателями. В этой статье расскажем, кто должен его сдавать, где взять форму расчета, сроки сдачи, куда и каким образом представляется данный расчет.

Видео:Уточненный расчет по страховым взносамСкачать

Расчет по страховым взносам 2021

В связи с тем, что с 2021 года страховые взносы (кроме взносов «на травматизм») администрируют налоговики (гл. 34 НК РФ), ФНС был утвержден расчет по страховым взносам (Приказ ФНС от 10.10.2021 № ММВ-7-11/551@).

Единый расчет по страховым взносам: форма

Бесплатно скачать бланк расчета по страховым взносам можно в системе КонсультантПлюс.

Расчет по страховым взносам-2021/2021: состав отчетности

Расчет по страховым взносам состоит из титульного листа и трех разделов:

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносов». Стоит отметить, что первый раздел является самым емким. Он включает в себя, в том числе расчеты сумм по всем взносам: на обязательное пенсионное, медицинское и социальное страхование (кроме взносов «на травматизм»);

- раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов – глав крестьянских (фермерских) хозяйств»;

- раздел 3 «Персонифицированные сведения о застрахованных лицах» (данный раздел заполняется на каждое застрахованное лицо).

Работодатели (не являющиеся главами КФХ) в обязательном порядке представляют:

| Все работодатели без исключения | — титульный лист; — раздел 1; — подразделы 1.1 и 1.2 приложения № 1 к разделу 1; — приложение № 2 к разделу 1; — раздел 3 |

| Работодатели, уплачивающие взносы по дополнительным тарифам и/или применяющие пониженные тарифы | — титульный лист;- раздел 1;- подразделы 1.1, 1.2, 1.3.1, 1.3.2, 1.3.3, 1.4 приложения № 1 к разделу 1; — приложение № 2 к разделу 1; — приложения №№ 5-10 к разделу 1; — раздел 3 |

| Работодатели, понесшие расходы в связи с выплатой обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством | — титульный лист; — раздел 1; — подразделы 1.1 и 1.2 приложения № 1 к разделу 1; — приложение № 2 к разделу 1;- приложение № 3 к разделу 1; — приложение № 4 к разделу 1;— раздел 3 |

Единый расчет по страховым взносам-2021/2021: порядок заполнения

Подробный порядок заполнения расчета по страховым взносам вы найдете в Приложении № 2 к Приказу ФНС России от 10.10.2021 № ММВ-7-11/551@. Мы же остановимся на общих требованиях к заполнению этого расчета:

- при заполнении расчета нужно использовать чернила черного/фиолетового/синего цвета;

- текстовые поля заполняются печатными заглавными буквами. Если расчет будет подготовлен на компьютере, а затем распечатан, то при заполнении расчета необходимо использовать шрифт Courier New 16-18 пунктов;

- страницы расчета должны иметь сквозную нумерацию, начиная с титульного листа. Номер страницы записывается следующим образом: например, «001» — для первой страницы, «025» — для двадцать пятой;

- поля заполняются слева направо, начиная с крайнего левого знакоместа;

- стоимостные показатели отражаются в рублях и копейках;

- при отсутствии какого-либо количественного/суммового показателя в соответствующем поле ставится «0», в остальных случаях проставляется прочерк.

При заполнении расчета и его подготовке к сдаче под запретом:

- исправление ошибок в расчете при помощи корректирующего или аналогичного средства;

- двусторонняя печать расчета;

- скрепление листов, приводящих к порче расчета.

Коды в едином расчете по страховым взносам

Практически любая отчетность содержит в себе закодированную информацию. Например, код отчетного/налогового периода. И, как показывает практика, у бухгалтеров проставление тех или иных кодов вызывает затруднения. Поэтому кодам, указываемым в едином расчете по страховым взносам, мы посвятили отдельный материал.

Единый расчет: отчетный и расчетный периоды

Отчетными периодами являются I квартал, полугодие и 9 месяцев, а расчетным – календарный год (ст. 423 НК РФ).

Сроки представления единого расчета по страховым взносам

Представить расчет нужно не позднее 30 числа месяца, следующего за отчетным/расчетным периодом (п. 7 ст. 431 НК РФ).

В 2021 году расчет необходимо представить в следующие сроки:

| За 2021 год | Не позднее 30.01.2021 |

| За I квартал 2021 года |

1) 1С:Бухгалтерия 8, ред.3

Будем проводить первые эксперименты с самой распространенной среди наших клиентов на сегодняшний день программой. Это конечно Бухгалтерия, редакция 3. В программе я начислила зарплату за первый квартал и один больничный в феврале:

Теперь отправимся на поиски нового отчета. Раздел Отчеты → Регламентированные отчеты

Создаем новый отчет и на закладке Избранные находим форму Расчет по страховым взносам

Если здесь вы отчет не нашли, тогда на закладке Все в папке Налоговая отчетность находим искомую форму:

Ну а уж если и здесь нет, то значит, вам давно пора обновлять программу.

Итак, создаем новый отчет и сразу же радуемся, как же здорово были выполнены все обещания по уменьшению работы бухгалтера! В первом разделе 10 приложений, а в первом приложении 4 подраздела. Красота, да и только:

Да уж. Ну а вдруг все не так страшно? Так как выбора все равно нет, нажимаем на любимую кнопочку Заполнить и погружаемся в различные разделы и приложения нового расчета. Так как титульный лист не таит в себе ничего необычного, то обратимся сразу к разделу 1:

Как видим, раздел первый содержит сведения о суммах страховых взносов по разным КБК: на пенсионное страхование, медицинское и обязательное социальное страхование на случай временной нетрудоспособности… Незаполненными оказались строки по доп.тарифам и сумм превышения. Не будем усложнять наш пример и пока продолжим без доп.тарифов. Перейдем к подразделу 1.1 и 1.2

Разделы 1.1 и 1.2 очень похожи на соответствующие разделы в РСВ-1, где содержится информация о количестве застрахованных лиц и всех начислениях подлежащих и не подлежащих обложению страховыми взносами. Как видим, программа 1С:Бухгалтерия, ред.

3 заполнила и суммы больничного листа, который был начислен в феврале. Остальные подразделы первого раздела, т.е. 1.3.1, 1.3.2 и 1.4 касаются расчета сумм взносов по различным дополнительным тарифам. Пока мы с вами эти ситуации не рассматриваем.

Приложение 2 к разделу 1 – это аналог предыдущих таблиц 1.1 и 1.2, только по взносам на обязательное социальное страхование:

Ну и еще одна, заполнившаяся автоматически таблица – это Приложение 3 к разделу 1. Это аналог соответствующего раздела старого расчета по форме 4-ФСС, в котором отражались расходы по оплатам листков нетрудоспособности:

Остальные приложения касаются уже частных случаев, т.е. выплат за счет финансирования из федерального бюджета, расчет соответствия условиям применения пониженного тарифа.

Ну и последний раздел 3 – это персонифицированные сведения о застрахованных лицах. В этом разделе теперь кроме ИНН и СНИЛС указываются паспортные данные сотрудника, ну и естественно суммы начислений и страховых взносов:

Ну что могу сказать о своих первых впечатлениях? Программа 1С:Бухгалтерия 8, ред. 3 достойно справилась с поставленной задачей. Все страховые взносы заполнились правильно и в нужных ячейках (на мой взгляд человека, впервые увидевшего этот отчет).

Конечно, мы рассмотрели самые простые начисления-зарплату и больничный, но ведь наша первая задача – познакомится с этой формой.Обратили внимание, что нигде в отчете не указываются сведения об уплатах страховых взносов, как это было в предыдущих отчетах в ПФР и ФСС? Т.е.

в зарплатных программах мы заполняем документ «Расчеты по страховым взносам» только для ФСС.

https://www.youtube.com/watch?v=YX6kmv6VtAo

Где же находится этот отчет в других программах 1С:

2) 1С:Бухгалтерия 8, ред. 2

Конечно, так хорошо с больничным отработала именно программа в 3 редакции. Пользователям предыдущей версии 1С:Бухгалтерия ждать таких чудес от программы не приходится.

Сам отчет можно найти также в разделе Отчеты → Регламентированные отчеты → Налоговая отчетность → Расчет по страховым взносам.

Несколько человек уже сегодня сказали, что такого отчета у них нет.

ЕСТЬ! Просто разработчики программы «спрятали» его и поместили в самом конце списка налоговых отчетов:

Ну если вы все равно не нашли расчет, то возможно у вас старый релиз программы!

3) 1С:Зарплата и управление персоналом, версия 3.1

В этой программе у нас работает еще пока немного клиентов, но для тех кто все таки уже начал осваивать новую версию зарплатной программы, напоминаю, что все регламентированные отчеты находятся в разделе Отчетность, справки → 1С-Отчетность:

Создаем новый отчет и на закладке Все в налоговой отчетности выбираем необходимый нам отчет:

4) 1С:Зарплата и управление персоналом, версия 2.5

Ну и в самой распространённой на сегодняшний день зарплатной программе новый отчет находится также в разделе Регламентированные отчеты:

Рассматривать, как заполняется отчет во всех этих программах будем по мере возникновения трудных и непонятных ситуаций у обратившихся к нам бухгалттеров. Думаю, что начислив зарплату и посчитав по одному больничному в каждой из программ 1С:ЗУП мы получим аккуратно заполненную форму отчета.

Уж если это по плечу 1С:Бухгалтерии, то про 1С:Зарплата и управление персоналом и говорить не приходится.Так что, мои уважаемые коллеги, пишите нам и звоните. Будем вместе разбираться в хитростях программ и отчётностей. Наши специалисты всегда готовы оказать вам помощь в работе в программах 1С.Задавайте свои вопросы в наших группах и звоните на линию консультаций.

И работайте в программах 1С с удовольствием, ведь 1С – это просто, когда мы вместе ♥

| Руководитель службы заботы Буданова Виктория |

Подписывайтесь на наш канал в Telegram

Адрес канала t.me/bmaxplus

Социальные кнопки для Joomla Создано: 03 апреля 2021 10187

💡 Видео

Расчет по страховым взносам в 1С: Бухгалтерия 8.3Скачать

Нулевая отчетность своими руками – Расчет по страховым взносамСкачать

Заполнение Расчета по страховым взносам (РСВ) в программе Налогоплательщик ЮЛСкачать

КАК ОПЛАТИТЬ СТРАХОВЫЕ ВЗНОСЫ ИП В 2023 ГОДУ ОНЛАЙН на сайте налоговой nalog.gov.ruСкачать

Страховые взносы в 2023 году — ставки, таблицаСкачать

Расчёт по страховым взносам, поправки к ТК РФ, форматы документов в ФНССкачать

Составление Расчета по страховым взносам в "1С:ЗУП"Скачать

Как рассчитать страховые взносы для ИП?Скачать

Начисление страховых взносов в 2023 году в 1С Бухгалтерия 8Скачать

Новая форма расчета по страховым взносам за I квартал: на что обратить вниманиеСкачать

НДФЛ и страховые взносы 2023 + 📚Удобная статья-справочник + 🔥Бесплатный ПРАКТИКУМ на Stepik!Скачать

Формируем «Расчет по страховым взносам»Скачать

ВЗНОСЫ И НДФЛ - РАСЧЕТ ПО СТРАХОВЫМ ВЗНОСАМСкачать

Как сделать и сдать уточняющий "Расчет по страховым взносам" в 1С 8.3 ЗУП 3.1. Примеры заполненияСкачать