Источник: журнал «Главбух»

В ближайшее время любой компании может прийти требование из ИФНС о необходимости пояснить те или иные данные в справках 2-НДФЛ за 2014 год. Ведь после того как компании и физлица отчитаются о доходах, облагаемых НДФЛ, налоговики начинают тщательно изучать отчетность по этому налогу.

Будьте внимательны: проводить камеральную проверку справок 2-НДФЛ инспекция не вправе. Ведь такие справки не являются декларациями. Поэтому в требованиях обычно стоит ссылка на статью 31 Налогового кодекса РФ. Эта норма позволяет инспекторам запрашивать у компании любую информацию, связанную с расчетом и уплатой налогов.

На такое требование безопаснее ответить иначе есть вероятность, что ИФНС оштрафует директора или главбуха на сумму 2000–4000 руб. (ч. 1 ст. 19.4 КоАП РФ).

Мы подготовили для вас четыре образца пояснений, направив которые в ИФНС можно снять все вопросы инспекторов по справкам и при этом не навредить компании.

- Отличаются исчисленный, удержанный и перечисленный НДФЛ

- В 2-НДФЛ доходы меньше, чем задекларировали работники в 3-НДФЛ

- Количество справок отличается от среднесписочной численности

- Отсутствуют справки по людям, у которых не был удержан НДФЛ

- Письмо об отсутствии обязанности представлять расчет 2-НДФЛ. Образец 2021 года

- Ситуации

- Периодичность

- Вне налогов

- Составные части документа

- Текст письма

- Справка по форме 2-НДФЛ | Образец + Инструкция 2021

- Сроки сдачи

- Сведения о доходах неработающих в фирме

- Когда не надо сдавать 2-НДФЛ

- В каком формате подавать 2-НДФЛ

- Инструкция по заполнению справки 2-НДФЛ

- Раздел 1

- Раздел 2

- Разделы 3-5

- Раздел 3

- Доходы работника облагались по разным ставкам – как заполнять?

- Коды доходов и вычетов

- Зарплата за декабрь выплачена в январе – как отразить?

- Справочник Бухгалтера

- Как написать сопроводительное письмо в налоговую

- Термины документооборота

- Как заполнять образец письма о нулевом 6-НДФЛ

- Нужно или нет

- Когда и зачем это необходимо

- Наглядный образец письма о нулевом 6-НДФЛ

- Периодичность отчёта

- 📹 Видео

Отличаются исчисленный, удержанный и перечисленный НДФЛ

Инспекторы уверены: разница в суммах НДФЛ свидетельствует о том, что компания не полностью удерживает и перечисляет налог. Либо делает это с опозданием.

Получив требование о представлении пояснений на этот счет, еще раз проверьте справки. Для этого сравните данные по счету 68 субсчет «НДФЛ» и в справках 2-НДФЛ.

Возможно, платеж был, но потерялся. Тогда стоит провести с инспекцией сверку.

Частая причина расхождений — налог за декабрь 2014 года перечислили уже в январе 2015 года. Бывает также, что в прошлом году закрыли обособленное подразделение и организация перестала платить в инспекцию по месту его учета НДФЛ.

Не исключены и технические ошибки. Скажем, не заполнили в справках перечисленный НДФЛ. Либо случайно продублировали исчисленный, удержанный и перечисленный налог еще и в строке «Сумма налога, не удержанная налоговым агентом».

Наконец, могли просто забыть перечислить налог. Тогда доплатите НДФЛ и отдельной платежкой перечислите пени. Это не освободит от штрафа в размере 20 процентов от налога, перечисленного с опозданием (ст. 123 НК РФ). Но оштрафовать организацию инспекторы могут только при выездной проверке.

Итак, если вы нашли ошибку, опишите ее в пояснениях и заново подайте исправленные справки 2-НДФЛ. Но не на всех людей, получавших доходы в 2015 году, а только справки с ошибками.

Допустим, по данным компании ошибок нет. Тогда вы имеете полное право так и написать в пояснениях.

В 2-НДФЛ доходы меньше, чем задекларировали работники в 3-НДФЛ

Возможно, сотрудник вашей компании сдал декларацию 3-НДФЛ за прошлый год. Например, чтобы задекларировать доходы от продажи машины или получить вычет на покупку квартиры, лечение или учебу.

Инспекторы, сверив декларацию со справкой, иногда обнаруживают, что доходов в 2-НДФЛ меньше, чем в декларации. Для налоговиков подобные нестыковки являются одним из признаков того, что компания выдает серую зарплату.

Такого рода расхождения — не забота бухгалтера компании. Действительно, откуда организации знать, почему человек задекларировал больше доходов, чем в справке 2-НДФЛ? Может, это была опечатка. Или же гражданин получал дополнительные доходы от других организаций либо от продажи имущества и пр.

А раз так, пояснять инспекторам происхождение доходов в 3-НДФЛ должен сам человек. Компания же может ограничиться сообщением о том, что в ее справках 2-НДФЛ ошибок нет.

Конечно, перед этим надо еще раз проверить, вдруг неточности в справках все же имеют место быть.

Количество справок отличается от среднесписочной численности

Налоговики всегда сравнивают сведения о среднесписочной численности и количество справок 2-НДФЛ. По мнению проверяющих, если в сведениях о численности количество работников больше, чем количество справок, значит, компания забыла сдать одну или несколько штук 2-НДФЛ.

Причин для таких расхождений может быть несколько. Самая частая — в сведениях завышен показатель (например, посчитали сотрудницу в декрете, хотя не должны были).

Еще одна распространенная причина нестыковок — сведения о численности считают в целом по компании, а часть справок сдали по месту учета обособленного подразделения.

https://www.youtube.com/watch?v=mK-gOQDkSAA

Напишите инспекторам письмо в свободной форме, в котором поясните причину расхождений. Если надо, приложите к письму исправленные сведения о численности. Никакой опасности в этом нет — в законе не предусмотрен штраф за ошибку в сведениях.

Отсутствуют справки по людям, у которых не был удержан НДФЛ

Инспекторы считают, что, даже если было подано сообщение 2-НДФЛ с признаком 2, обязательно сдавать справки с признаком 1. То есть получается по сути дублирование отчетности. Сначала надо сообщить налоговикам (не позднее месяца по окончании года) о том, что налог не смогли удержать. А потом (до 1 апреля включительно) еще раз представить такие же данные уже в справке 2-НДФЛ.

По мнению налоговиков, справки с признаком 1 надо сдавать на всех людей, получивших от компании доход. Даже на тех, у которых она не смогла удержать налог (письмо УФНС России по г. Москве от 7 марта 2014 г. № 20–15/021334).

Так что если компания сдала на каких-то физиков только справки с признаком 2, лучше направить пояснения по 2-НДФЛ, приложив к ним справки с признаком 1. Конечно, только по этим же людям, а не по всем работникам. Будьте внимательны: поскольку справки сданы с опозданием, у налоговиков появляется формальный повод оштрафовать компанию — по 200 руб. за каждый документ (п. 1 ст. 126 НК РФ).

Однако такой штраф является незаконным. Ведь компания раньше в срок уже сдала справки с признаком 2. Судьи на стороне компаний (постановление ФАС Уральского округа от 24 сентября 2013 г. № Ф09-9209/13).

В заключение добавим, что ПФР также может запросить пояснения по 2-НДФЛ. Дело в том, что база по страховым взносам и налогу на доходы схожа (хотя и не идентична).

Видео:Как посмотреть или скачать справку 2-НДФЛСкачать

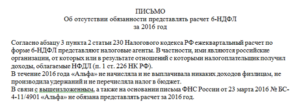

Письмо об отсутствии обязанности представлять расчет 2-НДФЛ. Образец 2021 года

Письмо об отсутствии обязанности представлять расчет 2-НДФЛ необходимо отправить в налоговую службу в случае, если заработная плата за отчетный период работникам организации не выплачивалась.

ФАЙЛЫ

Скачать пустой бланк письма об отсутствии обязанности представлять расчет 2-НДФЛ .docСкачать образец письма об отсутствии обязанности представлять расчет 2-НДФЛ .doc

Оптимально алгоритм предоставления либо непредоставления расчета 2-НДФЛ уточнять по телефонам конкретной налоговой службы по месту регистрации организации. У каждой могут быть свои порядки. Существует несколько вариантов развития событий при складывающейся ситуации:

- Налоговая служба вообще не требует предоставления какой-либо документации по этому поводу. Редкий, удачный для отвечающего за документооборот сотрудника компании и не вполне юридически грамотный случай.

- Налоговики требуют отправить на их адрес письмо об отсутствии обязанности предоставлять расчет 2-НДФЛ. И больше никаких подтверждающих бумаг не просят.

- Помимо письма, работник налоговой ставит вас в известность, что для юридически грамотного оформления операции понадобится справка из банковской организации в качестве основания. Она должна сообщать о том, что средства с расчетного счета компании на зачисление заработной платы сотрудникам не снимались.

К любому варианту необходимо быть готовым. Таким образом, приложенные бланк и образец письма являются удобными в деле предоставления отчетности.

Ситуации

Организации создаются для того, чтобы приносить владельцам прибыль. Когда этого не происходит, они не являются и налоговыми агентами. Но и основную функцию свою не выполняют. Отправка сотрудников в неоплачиваемые отпуска или иные причины не предоставлять расчет 2-НДФЛ чаще всего возникают у компаний:

- Молодых, недавно сформированных. На «раскачку» им требуется определенное время. Поэтому первые год или два такая организация вполне может работать «в минус», не вызывая пристального внимания со стороны налоговиков.

- В кризис. Даже стабильные компании вполне могут «пережидать» неблагополучные времена именно в такой форме. Ведь выплата заработной платы сотрудникам является одной из главных статей расходов.

Вторая ситуация является угрожающей для компании. Более того, если она продолжительное время находится в таком «зависшем» состоянии, то это вызывает вопросы у налоговых служб. Последние организуют разнообразные проверки таких компаний. Ведь, возможно, таким способом организация может уклоняться от уплаты полагающихся налогов.

Периодичность

Расчет 2-НДФЛ в подавляющем большинстве случаев сдается один раз в год. Информация предоставляется на каждого сотрудника, который числится в организации, отдельно. Крайний срок при этом – 1 апреля. Причем если эта дата выпадает на выходной день, то «границей» становится будний день, предшествующий этой дате.

Причем интересно, что одновременно с приемом на работу сотрудника юридическое лицо либо индивидуальный предприниматель автоматически соглашаются предоставлять в налоговые органы соответствующую отчетность. Вся ответственность за этот процесс лежит на руководителе компании.

Таким образом, и письмо об отсутствии обязанности предоставлять расчет 2-НДФЛ отправляется тоже только один раз в год.

Вне налогов

Некоторые выплаты работникам не облагаются налогом, таким образом, по этим выплатам предоставлять расчет 2-НДФЛ также не нужно. К ним относятся:

- Выплаты при увольнении. Не стоит переживать, если увольнение произошло уже в начале отчетного периода. Выплаты при увольнении налогом не облагаются. Но если работнику была положена компенсация за неиспользованный отпуск, то тут уже без пополнения налоговой базы не обойтись. При расчетах, касающихся отпуска, 2-НДФЛ в отчетный период сдавать придется, даже если работник уволился.

- Командировочные расходы сотрудникам. Но они не должны превышать 700 рублей в сутки при командировках по России и 2500 рублей в сутки при отправлении сотрудника в зарубежные страны.

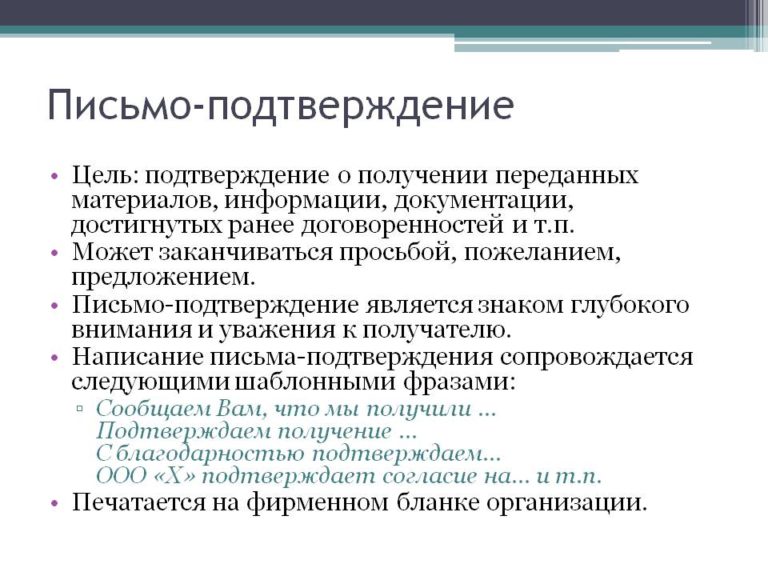

Составные части документа

Собственно, письмо будет состоять всего из одной фразы. Все остальное – принятая в деловом общении «обязательная программа». К ней относятся:

- Оформление письма на специализированном бланке компании. Общение с налоговой службой необходимо вести на достойном уровне. Если официальных бланков нет под рукой либо не существует в природе, то просто в верхней части письма об отсутствии обязанности представлять расчет 2-НДФЛ перечисляются реквизиты компании отправителя. Так можно будет идентифицировать послание в общем потоке корреспонденции.

- Наименование и номер конкретного подразделения ФНС, в который направляется бумага. Очень важно, чтобы компания была зарегистрирована в сфере ответственности этого участка налоговой службы.

- Подпись руководителя организации.

- По возможности – печать.

- Дата составления письма.

- Если такая система принята, то номер отправленного сообщения.

Письмо может быть зарегистрировано в журнале исходящей корреспонденции.

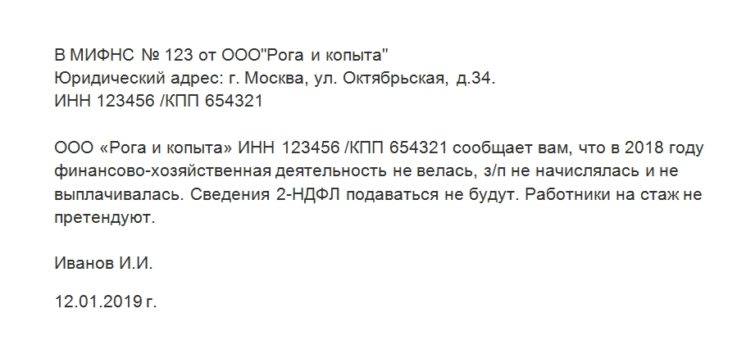

Текст письма

Несмотря на то, что сообщение должно быть лаконичным, в нем должны быть отражены принципиально важные моменты. В представленном для скачивания образце письма, в основной его части, указано:

- Полное наименование организации отправителя, ее ИНН, КПП.

- Год, за который должен быть предоставлен расчет 2-НДФЛ.

- Велась ли организацией хозяйственно-финансовая деятельность.

- Выплачивалась ли заработная плата работникам. В письме не указывается, по какой именно причине она не выплачивалась.

- Претендуют ли работники, числящиеся за организацией, на трудовой стаж.

Последняя графа имеет значение, так как, с юридической точки зрения, сотрудники, которые числятся в компании, в некоторых случаях могут рассчитывать на начисление стажа по какой-либо деятельности.

Письмо об отсутствии обязанности представлять расчет 2-НДФЛ является важной частью деловой переписки с налоговой службой, расположенной по месту регистрации юридического лица или ИП.

Видео:53 Документ Справка о доходах 2 НДФЛСкачать

Справка по форме 2-НДФЛ | Образец + Инструкция 2021

ВНИМАНИЕ!

С 1 января 2021 года опять обновится форма 2-НДФЛ.

Что изменилось + новые бланки можно посмотреть в этой статье.

2-НДФЛ – официальный документ о доходах физического лица, полученных от конкретного источника (обычно, организации или ИП) и удержанном с этих доходов налоге на доходы физических лиц.

Организации и индивидуальные предприниматели представляют справки только в случае выплаты доходов наемным работникам и другим физ лицам. Но в отношении себя ИП форму 2-НДФЛ не составляют.

Представлять справки обязаны как в налоговую инспекцию, так и своим сотрудникам.

Работникам 2-НДФЛ выдается в течение трех рабочих дней с подачи заявления о выдаче справки.

Справка может понадобиться при увольнении и переходе на другую работу, оформлении налоговых вычетов, подаче заявки в банк на получение кредита, при обращении за получением визы в значительную часть стран, обращении за пенсией, усыновлении ребенка, подаче документов на оформление различных льгот и т.д.

Сроки сдачи

В налоговую справки предоставляются один раз в год:

- не позднее 1 апреля (до 2 апреля 2021 года, т.к. 1 число – выходной);

- до 1 марта при невозможности удержать НДФЛ (справки с признаком 2).

Сведения о доходах неработающих в фирме

В следующих распространенных случаях мы должны подать сведения о доходах по лицам, неработающим в компании:

- Фирма оплатила работы/услуги по договорам подряда;

- ООО выплатило дивиденды участникам;

- Было арендовано имущество у физического лица (например, помещение или автомобиль);

- Были вручены подарки стоимостью более 4 000 руб.;

- Оказана материальная помощь неработающим в организации / ИП.

Когда не надо сдавать 2-НДФЛ

Не возникает обязанности подавать 2-НДФЛ, когда:

- приобретены недвижимость, автомобиль, товары у физического лица;

- стоимость врученных компанией подарков менее 4 000 руб. (при отсутствии других выплачиваемых доходов);

- был возмещен вред здоровью;

- оказана материальная помощь близким родственникам умершего работника/работника, вышедшего на пенсию из организации или самому работнику/вышедшему на пенсию работнику в связи со смертью членов его семьи.

В каком формате подавать 2-НДФЛ

1) Если число заполненных для налоговой справок 25 и более, нужно передавать 2-НДФЛ по телекоммуникационным каналам связи (через интернет), для чего должен быть заключен договор со специализированной организацией (оператором электронного документооборота между налогоплательщиками и инспекциями).

Список операторов можно посмотреть на сайте налоговой службы. Также для подачи справок можно воспользоваться сайтом ФНС.

2) При меньшем количестве подать справки можно на бумаге – принести лично или отправить по почте.

При подаче 2-НДФЛ в бумажном виде также составляется реестр сведений о доходах – сводный документ с данными о нанимателе, общем количестве справок и таблицей из трех колонок, в первой из которых проставляются номера предоставляемых в налоговую справок, во второй указывается ФИО сотрудников, в третьей проставляются даты их рождения.

Также в реестре отражается дата представления в налоговый орган справок, дата принятия и данные сотрудника налоговой, принявшего документы. Заполняется реестр всегда в 2-х экземплярах.

Актуальная форма реестра приведена в приказе ФНС России от 16 сентября 2011 г. № ММВ-7-3/576@. При подаче через интернет реестр сформируется автоматически и отдельно составлять документ не нужно.

Когда ведение бухгалтерского учета осуществляется в специальной программе (например, различных версиях «1С Бухгалтерия»), отчетность по НДФЛ формируется автоматически, остается только перепроверить корректность заполнения. Также некоторые разработчики предлагают отдельные программы для заполнения отчетности по НДФЛ (например, ресурс 2ndfl.ru).

Инструкция по заполнению справки 2-НДФЛ

Указываем:

- Год, за который составлена 2-НДФЛ;

- Порядковый номер справки;

- Дату составления.

Указывается значение:

- «1» – во всех случаях, когда НДФЛ был удержан, если справку подает налоговый агент («3» – если форму по этим же основаниям подает правопреемник организации или ее ОП);

- «2» — когда удержать НДФЛ не было возможности, если документ представляет налоговый агент («4» – если бланк по такому же основанию подает правопреемник).

Необходимость предоставления 2-НДФЛ с признаком 2 может возникнуть в таких распространенных случаях, как:

- Вручение человеку, не являющемуся работником компании, неденежного подарка стоимостью больше 4000 руб.;

- Оплата проезда и жилья представителям контрагентов;

- Прощение долга уволившемуся сотруднику.

Следует иметь в виду, что подача справки с признаком 2 не отменяет обязанности подачи справки с признаком 1 по тому же получателю дохода.

Графа «Номер корректировки»

Когда справка представляется в первый раз, проставляется “00”. Если мы хотим исправить сведения из предоставленной ранее справки, в графе указывается значение больше предыдущего на единицу – 01,02 и т.д.

Если представляется аннулирующая справка взамен поданной ранее, указывается «99».

Примечание: при заполнении корректирующего документа правопреемник налогового агента должен указать номер справки, представленной ранее реорганизованной компанией, и новую дату составления.

Код налоговой инспекции, в которой организация или ИП состоит на учете

Можно узнать на сайте ФНС через этот сервис).

Раздел 1

ОКТМО – это Общероссийский классификатор территорий муниципальных образований. Код можно посмотреть на сайте налоговой службы в этом сервисе).

ИП на ЕНВД и ПСН указывают ОКТМО по месту ведения деятельности в отношении своих наемных работников, занятых в данных видах бизнеса.

Правопреемник налогового агента заполняет ОКТМО по месту нахождения реорганизованной компании (ОП).

Выписываются из свидетельства о постановке на учет в налоговой. В 2-НДФЛ по сотрудникам обособленных подразделений указываются ОКТМО и КПП данных подразделений. Индивидуальные предприниматели КПП не указывают.

Если справку сдает правопреемник налогового агента, заполняется ИНН/КПП правопреемника.

Указывается сокращенное (в случае его отсутствия – полное) наименование организации (ФИО предпринимателя).

Если справка представляется правопреемником, следует указать наименование реорганизованной фирмы (ОП).

Коды реорганизации (ликвидации)

В поле «Форма реорганизации» указываются коды реорганизации (ликвидации) юрлица (ОП):

| Код | Наименование |

| 1 | Преобразование |

| 2 | Слияние |

| 3 | Разделение |

| 5 | Присоединение |

| 6 | Разделение с одновременным присоединением |

| 0 | Ликвидация |

В поле ИНН / КПП заносятся коды реорганизованной компании (ОП).

Если справка подается не за реорганизованное юрлицо (ОП), данные поля не заполняются.

В случае, когда в заголовке справки указан признак «3» или «4», данные поля должны быть заполнены в установленном порядке.

Раздел 2

Указывается кодом от 1 до 6:

Код 1 – для всех налоговых резидентов РФ (лиц, находящихся на территории РФ 183 и более календарных дней в течение 12 месяцев, идущих подряд), а в отношении пробывших менее 183 дней указываются следующие коды:

- 2 – когда получатель дохода не резидент и не попадает под другие коды;

- 3 – если мы пригласили на работу высококвалифицированного специалиста;

- 4 – если наш сотрудник участник программы по переселению соотечественников;

- 5 – если сотрудник принес справку о признании беженцем или о предоставлении временного убежища в РФ;

- 6 – когда наш работник принят на основании патента (иностранные работники из стран, гражданам которых не требуются въездные визы в РФ, за исключением входящих в Таможенный союз. Например, граждане Азербайджана, Таджикистана, Узбекистана, Украины, временно пребывающие в России, для права на работу у юридических лиц и ИП обязаны получать патенты).

Статус мы определяем на конец года, за который подаются сведения. Т.е. если работник стал резидентом в течение года, в графе «Статус налогоплательщика» проставляем цифру 1. Это не применяется только к заполнению справок по работающим на основании патента (по ним всегда код 6).

Если 2-НДФЛ оформляется до окончания года – статус указывается на дату составления документа.

Указывается в соответствии с ОКСМ (Общероссийским классификатором стран мира). Например, для граждан России это код 643. Коды для других стран смотрите по этой ссылке.

Код документа, удостоверяющего личность

Указывается по справочнику «Коды видов документов, удостоверяющих личность налогоплательщика» (см. таблицу ниже). Обычно это коды 21 (паспорт гражданина РФ) и 10 (паспорт иностранного гражданина). Далее указывают серию и номер документа.

| Код | Наименование документа |

| 21 | Паспорт гражданина Российской Федерации |

| 03 | Свидетельство о рождении |

| 07 | Военный билет |

| 08 | Временное удостоверение, выданное взамен военного билета |

| 10 | Паспорт иностранного гражданина |

| 11 | Свидетельство о рассмотрении ходатайства о признании лица беженцем на территории Российской Федерации по существу |

| 12 | Вид на жительство в Российской Федерации |

| 13 | Удостоверение беженца |

| 14 | Временное удостоверение личности гражданина Российской Федерации |

| 15 | Разрешение на временное проживание в Российской Федерации |

| 18 | Свидетельство о предоставлении временного убежища на территории Российской Федерации |

| 23 | Свидетельство о рождении, выданное уполномоченным органом иностранного государства |

| 24 | Удостоверение личности военнослужащего Российской Федерации |

| 91 | Иные документы |

Разделы 3-5

Показатели (кроме НДФЛ) отражают в рублях и копейках. Сумма налога округляется по правилам арифметики.

Если мы выплачивали доходы, не облагаемые НДФЛ в полном объеме (перечень таких доходов приведен в статье 217 НК РФ), суммы таких доходов в 2-НДФЛ мы не включаем. Например, в 2-НДФЛ не отражаются:

- пособия по беременности и родам и по уходу за ребенком до 1,5 лет;

- выплата увольняемому сотруднику выходного пособия в размере не более трех месячных заработков;

- единовременная выплата при рождении ребенка в размере до 50 000 руб.

Раздел 3

Он включает данные:

- о доходах, облагаемых налогом по одной из ставок (13, 15, 30, 35%);

- о налоговых вычетах, применимых к данным видам доходов (в частности, суммы, не облагаемые НДФЛ).

Полученные доходы отражаются в хронологическом порядке с разбивкой по месяцам и кодам доходов.

Доходы работника облагались по разным ставкам – как заполнять?

Если в течение года одно лицо получило доходы, попадающие под налогообложение по разным ставкам, заполняется одна справка, содержащая разделы 3 – 5 для каждой из ставок. Т.е. все доходы работника, независимо от вида дохода, должны попасть в одну справку.

Если все данные не помещаются на одном листе, заполняем вторую страницу справки (фактически у нас будет 2 заполненных бланка 2-НДФЛ с одинаковым номером).

На второй странице указывается номер страницы справки, заполняется заголовок «Справка о доходах физического лица за ______ год № ___ от ___.___.___» (данные в заголовке, включая номер, такие же, как на первой странице), вносятся данные в разделы 3 и 5 (разделы 1 и 2 не заполняются), заполняется поле «Налоговый агент» (внизу документа). Подписывается каждая заполненная страница.

Пример такой ситуации – выдача организацией своему сотруднику беспроцентного займа. У получателя займа возникнет как доход, облагаемый по ставке 13 % (заработная плата) и доход, попадающий под ставку 35 % (материальная выгода).

В случае выплаты дивидендов участнику, который работает в организации, они отражаются вместе с другими доходами. Заполнять по дивидендам отдельные разделы 3 и 5 не надо.

Например, 5 июня 2021 г. участнику Никифорову, который также работает заместителем Генерального директора, выплачены дивиденды 450 000 руб. В данных за июнь (см. образец выше) мы отразим доход по заработной плате с кодом 2000 и доход по дивидендам с кодом 1010.

Коды доходов и вычетов

Коды доходов и вычетов устанавливаются приказами ФНС (последние изменения утверждены приказом от 24.10.2021 № ММВ-7-11/820@). Полный перечень кодов по доходам смотрите здесь.

Но чаще всего придется указывать следующие:

| Наиболее употребляемые вычеты для данного раздела:

|

Полный перечень кодов по вычетам смотрите здесь.

При отсутствии суммовых показателей в графах справки проставляется ноль.

Зарплата за декабрь выплачена в январе – как отразить?

В справке доходы отражаются в месяце, в котором такой доход считается фактически полученным по нормам Налогового кодекса. Например:

1) Нашему сотруднику зарплата за декабрь 2021 г. выплачена 12 января 2021 г. – ее сумму мы отразим в справке за 2021 г. в составе доходов за декабрь (т.к. в соответствии с п. 2 ст. 223 Налогового кодекса датой получения дохода в виде оплаты труда признается последний день месяца, за который начислен доход в соответствии с трудовым договором).

2) Мастеру, работающему у нас по договору подряда, оплата работы, выполненной в декабре 2021 г., произведена 12 января 2021 г. – данная сумма будет включена в 2-НДФЛ за 2021 г. (т.к.

отдельных норм для оплаты по договорам гражданско-правового характера Налоговым кодексом не предусмотрено, следовательно, мы применяем общую норму, в соответствии с которой дата фактического получения дохода определяется как день его выплаты – п.1 ст. 223 НК РФ).

Отпускные

Видео:🎦 Что такое справка 2-НДФЛ и когда она нужнаСкачать

Справочник Бухгалтера

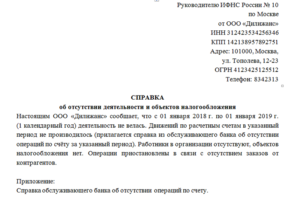

В ИФНС ________________________

От ____________________________ _______________________________ (наименование организации, ИНН, КПП, место нахождения)

СПРАВКА

об отсутствии деятельности и объектов налогообложения

____________ (наименование организации-налогоплательщика) сообщает, что за период ________ (указать отчетный период — квартал, полугодие, 9 месяцев, год) нашей организацией деятельность не велась. Указанное подтверждается справкой обслуживающего банка об отсутствии операций по счету за вышеупомянутый период (прилагается).

В связи с отсутствием деятельности отсутствовал объект налогообложения по следующим налогам:

— ______________________________________________________________; — ______________________________________________________________; — ______________________________________________________________. (указать налоги, по которым отсутствовал объект налогообложения)

Приложение:

1. Справка обслуживающего банка об отсутствии операций по счету.

Руководитель _______________________

Главный бухгалтер __________________

Примечание.

1. Справки об отсутствии деятельности и объектов налогообложения представляются по требованию налогового органа, в котором организация стоит на налоговом учете, вместе с налоговыми декларациями.

2. Налоговые декларации (расчеты по авансовым платежам) представляются организациями по тем налогам, по которым они являются налогоплательщиками.

Нулевая налоговая отчетность состоит из:

— титульного листа;

— раздела, содержащего информацию о суммах налога (взноса);

— раздела, содержащего расчет суммы налога.

При отсутствии показателей в строках (графах) налоговой отчетности проставляются прочерки.

Независимо от режима налогообложения все организации обязаны представлять:

— расчет авансовых платежей по взносам на обязательное пенсионное страхование для лиц, производящих выплаты физическим лицам, — по итогам отчетных периодов;

— декларацию по страховым взносам на обязательное пенсионное страхование для лиц, производящих выплаты физическим лицам, — по итогам налогового периода;

— справки о доходах физического лица по форме 2-НДФЛ (как уже было отмечено, заработная плата даже при отсутствии хозяйственной деятельности должна начисляться хотя бы в минимальном размере).

При наличии в организации транспорта организации представляют:

— расчет по авансовым платежам по транспортному налогу по итогам отчетных периодов, если они предусмотрены субъектом Российской Федерации;

— декларацию по транспортному налогу — по итогам налогового периода.

При наличии в организации земельных участков организации направляют:

— расчет по авансовым платежам по земельному налогу по итогам отчетных периодов, если они предусмотрены нормативными актами муниципальных образований;

— декларацию по земельному налогу — по итогам налогового периода.

Организации, применяющие общий режим налогообложения, также подают в налоговые органы:

— декларацию по налогу на прибыль организаций;

— декларацию по НДС;

— декларацию по налогу на имущество организаций (налоговый расчет по авансовым платежам по налогу на имущество);

— декларацию по ЕСН для лиц, производящих выплаты физическим лицам (расчет авансовых платежей по ЕСН для лиц, производящих выплаты физическим лицам).

3. Организации, применяющие УСН, представляют в налоговые органы декларацию по налогу, уплачиваемому в связи с применением УСН.

4. Организации, применяющие режим в виде ЕНВД и не ведущие в налоговом периоде (квартале) хозяйственной деятельности, перестают быть плательщиками этого налога. Следовательно, они не обязаны представлять за этот квартал «нулевую» декларацию по ЕНВД по отдельным видам деятельности.

Как написать сопроводительное письмо в налоговую

С 1 января 2007 г.

организации могут подавать единую (упрощенную) декларацию по итогам отчетного квартала (года) при условии, если в этом квартале не осуществлялось операций, в результате которых происходило движение денежных средств на ее счетах в банках (в кассе организации), и не имелось объектов обложения налогом. Такая декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом.

6. Организации представляют в ФСС РФ по итогам каждого квартала расчетную ведомость по средствам ФСС РФ по форме 4-ФСС РФ.

Термины документооборота

Обмен документами между налоговыми органами и налогоплательщиками регулируется двумя основными нормативными актами:

- Приказом МФ РФ от 02.07.2012 № 99н «Об утверждении Административного регламента Федеральной налоговой службы …».

Видео:3-НДФЛ. Что это и зачем оно нужно?Скачать

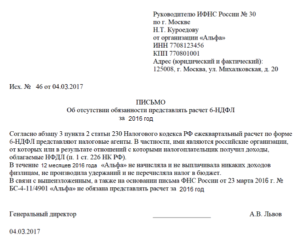

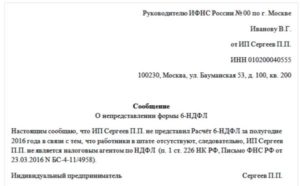

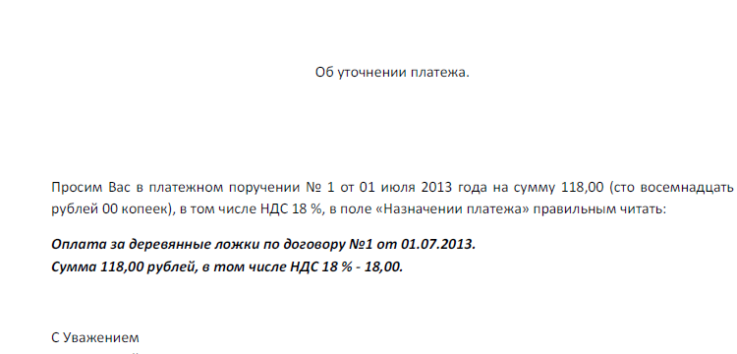

Как заполнять образец письма о нулевом 6-НДФЛ

Налоговые агенты вместо предоставления отчета могут направить в ИФНС уведомление об отсутствии налога. Для подготовки документа необходимо ориентироваться на образец письма о нулевом 6-НДФЛ.

Бумага составляется в нескольких случаях. Письмо предоставляется при отсутствии заработной платы работников, осуществлении трудовой деятельности единственным учредителем без начисления зарплаты. Также 6-НДФЛ не требуется на начальном этапе открытия фирмы, когда доходы отсутствуют.

Налоговый агент не должен предоставлять отчетность в инспекцию при неимении таковых обязательств. Это подтверждается Письмом ИФНС России.

Документ обязательно должен быть передан в налоговую для подтверждения отсутствия деятельности. Это позволит избежать штрафов, удостоверив инспекторов о таком положении.

Нужно или нет

Предоставлять отчет 6-НДФЛ должны организации, индивидуальные предприниматели, которые являются налоговыми агентами. При отсутствии выплат заработной платы сотрудникам форма в ИФНС не направляется. Эта норма отражается а Письме Федеральной налоговой службы № БС-4-11/7928, изданном 4 мая 2021 года.

В соответствии с пунктом 1 статьи 226 НК РФ все учреждения обязаны рассчитывать и удерживать налог на доходы физических лица в определенный период времени. Это касается налоговых агентов, порядок действий которых прописывается в статье 224 НК РФ.

Статья 224. Налоговые ставки

Статья 226. Особенности исчисления налога налоговыми агентами

На основании абзаца 3 пункта 2 статьи 230 НК РФ отчетность по удержанным суммам должна в обязательном порядке быть передана в инспекцию. Документы предоставляются ежеквартально до последнего дня того месяца, который следует за отчетным.

Статья 230. Обеспечение соблюдения положений настоящей главы

Некоторые организации, несмотря на пояснения налоговиков, отправляют нулевую отчетность. Их действия связаны с тем, что они не хотят нарушать установленный порядок или перестраховываются. Но часто отправления делаются в виде пояснительных писем, которые подтверждают сдачу отчета своевременно.

Законодательно нулевая отчетность признается законной. Она должна быть зарегистрирована налоговикам в аналогичном порядке.

Образец письма об отсутствии обязанности по представлению 6-НДФЛ по итогам отчетного периода

Когда и зачем это необходимо

В Налоговом кодексе РФ не прописывается обязанность налоговых агентов предоставлять нулевую отчетность за прошедший период. Несмотря на это отмечается целесообразность такой документации. Это обусловлено некоторыми моментами.

При отсутствии отчета по форме 6-НДФЛ ИФНС производит блокировку расчетного счета учреждения или индивидуального предпринимателя. Сделать это инспектора могут после несдачи документации в 10 рабочих дней по окончании срока подачи.

При этом во внимание специалисты не принимают наличие или отсутствии у организации статуса налогового агента. Ведь без подтверждающей отчетности выявить его просто невозможно. Поэтому в том случае, если бухгалтер забыл или не посчитал нужным оповестить о данном факте налоговиков, предусмотрены штрафные санкции.

Такие ситуации в практической деятельности не являются редкостью. Поэтому для ограждения себя от проблем важно предоставить в Налоговую службу письмо. Оно может иметь свободную форму. В документе нужно отметить, что за счет отсутствия у учреждения или ИП штата сотрудников и подрядчиков 6-НДФЛ не должна направляться.

Бланк заполняется только один раз. При этом в документе отмечается, что подача отчетности будет производиться организацией или индивидуальным предпринимателем в тот момент, когда появятся обязательства.

Более выгодным вариантом является направление письма в Налоговую службу в отчетные периоды, когда должна предоставляться 6-НДФЛ. Послание будет лишним подтверждением для налоговиков об отсутствии статуса налогового агента у организации или ИП.

Предоставлять отчетность по закону нужно по окончании:

Крайний срок подачи определен последним днем месяца, следующего за отчетным. Таким образом за второй квартал отчитаться необходимо до 1 августа. Поэтому письмо стоит направить до или после этой даты.

Так как документ предоставляется по желанию учреждения, то срок подачи законодательно не прописывается. Но если в организации было решено подготовить его, то важно сделать это как можно раньше.

Не стоит ждать окончания положенных после сдачи 10 дней. Лучше сделать это сразу же в момент, когда закончился срок предоставления.

Если расчет 6-НДФЛ или подтверждающая отсутствие обязательств документация не будет направлена на протяжении десяти суток после выхода срока подачи, налоговики могут провести блокировку банковских счетов. Эта норма отражается в пункте 6 статьи 6.1 и пункте 3.2 статьи 76 НК РФ. Поэтому данный период считается оптимальным для напоминания ИФНС о невозможности предоставить отчетность.

Статья 76. Приостановление операций по счетам в банках, а также переводов электронных денежных средств организаций

Образец письма об отсутствии обязанности по представлению 6-НДФЛ

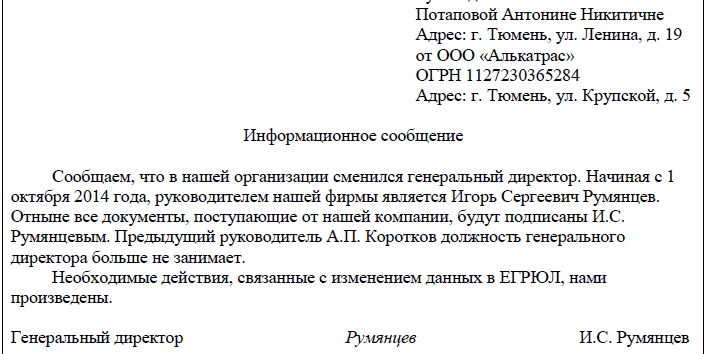

Наглядный образец письма о нулевом 6-НДФЛ

В Налоговом кодексе РФ обязанность учреждений и индивидуальных предпринимателей оповещать инспекторов об отсутствии статуса налогового агента не предусматривается. Но ИФНС может настаивать на подтверждение данного факта соответствующим письмом.

При отсутствии расчета могут появиться спорные моменты, поэтому в случае такой отчетности нужно составить документ, ориентируясь на образец письма о нулевом 6-НДФЛ:

ООО «Калейдоскопик»

235626 г. Москва, ул. Уличная, д. 39, оф. 142

ИНН 01010000000/ КПП 0101000000

№67н/13 от 04 августа 2021 года

В (наименование учреждения, территориальное отделение ФНС)

В соответствии с настоящим уведомлением подтверждаем, что ООО «Калейдоскопик» с 1 января 2021 года по 30 июня 2021 года не имело статуса налогового агента по НДФЛ. Поэтому на основании статьи 226 НК РФ расчет и удержание налога им не производилось.

В связи с вышеуказанными обстоятельствами налоговая отчетность по форме 6-НДФЛ не может быть направлена при отсутствии удержаний с доходов физических лиц.

Генеральный директор ___________________ Стародумов И.Я.

Приведенная выше форма является обобщенным примером составления письма. Но в некоторых ситуациях организация может прописать конкретные причины отсутствия статуса налогового агента. При недавнем открытии учреждения можно скачать бесплатно и заполнить документ с указанием данного основания.

ООО «Зажигалка»

946185 г. Москва, ул. Степановского, д. 236, оф. 11

ИНН 131502654065/ КПП 1315992358

№72н/18 от 05 августа 2021 года

В (наименование территориального отделения Федеральной налоговой службы)

Оповещение об отсутствии возможности предоставления отчета по форме 6-НДФЛ

Настоящее уведомление составлено в связи с тем, что ООО «Зажигалка» не имеет возможности предоставления отчетности по форме 6-НДФЛ за первое полугодие. Это обусловлено отсутствием деятельности в данный период. Организация создана в это время и еще не начала работу.

В соответствии с этим заработная плата работникам не выплачивалась. Поэтому ООО «Зажигалка» не имеет обязательств налогового агента на основании аб. 3 п. 2 статьи 230 НК РФ. Также отсутствие необходимости направлять отчетность прописано в Письме ФНС РФ № БС-4-11/4901, изданном 23 марта 2021 года.

Генеральный директор ___________________ Карапетян С.С.

Также предприятие может работать, но заработная плата сотрудникам за отчетный период не начисляется, а тогда целесообразным будет составить документ по приведенному ниже образцу:

ООО «Вершина юга»

396516 г. Москва, ул. Верхнерусская, д. 147, оф. 3

ИНН 01010000000/ КПП 0101000000

№81н/11 от 07 августа 2021 года

В (реквизиты отделения ФНС по территориальному расположению)

Данные о невозможности предоставления отчета по форме 6-НДФЛ

В соответствии с законодательством РФ налогового характера (аб. 3 п. 2 статьи 230 НК РФ) предоставление ежеквартального отчета 6-НДФЛ вменено в обязанности налоговых агентов. Ими признают учреждения, которые выплачивают заработную плату сотрудникам. Выплаты считаются полученным доходом, облагаемым НДФЛ (пункт 1 статьи 226 НК РФ).

На протяжении первого полугодия года общество не производило начисления и не осуществляло переводы физическим лицам денежных средств. В связи с этим удержания и налоговые перечисления в государственный бюджет отсутствовали.

В соответствии с вышеуказанным и Письмом ФНС РФ № БС-4-11/4901, изданным 23 марта 2021 года, ООО «Вершина юга» имеет право не предоставлять отчет по форме 6-НДФЛ за полугодие.

Генеральный директор ___________________ Мироборов А.С.

Периодичность отчёта

Учреждения и лица со статусом индивидуальных предпринимателей, не признанных по закону налоговым агентами, не обязаны каждый отчетный период готовить новое письмо. В первом отправлении можно сообщить все обстоятельства, которые дают право на непредоставление отчетности.

Важно прописать в обращении факт, что документация будет передаваться организацией в предусмотренном законом порядке. Сделать это учреждение обязуется после возникновения обязательств по выплате заработной платы и налоговых отчислений.

Но эксперты считают, что подготовка каждый раз нового документа по итогам отчетного периода будет нелишней. Таким образом можно будет объяснить причины отсутствия отчета и аргументировать свою позицию. Инспекторы будут благосклоннее относиться к организации, отмечая ее компетентность.

Нулевая отчетность направляется каждые три месяца. Делать это необходимо и по итогам сентября и декабря. Данные отражаются в первом разделе документа. Заполнять его несложно даже человеку, не имеющему бухгалтерского образования.

Письмо является официальным подтверждением соблюдения законов организацией. Поэтому стоит подойти ответственно к его составлению и направить бумагу в установленные сроки.

📹 Видео

Как подтвердить доход для подачи на ВНЖСкачать

Уведомление по ВНЖСкачать

Уведомление по НДФЛ в 2024 г. в 1С за 2-ю часть месяца (1С ЗУП + 1С Бухгалтерия)Скачать

53 Документ Справка о доходах 2 НДФЛСкачать

Секреты проверки НДФЛ от консультанта 1ССкачать

НДФЛ ПОРЯДОК РАСЧЕТАСкачать

Как подтвердить доход для ВНЖ и для уведомлений по РВП и ВНЖ Что делать, если не работаешь?Скачать

Как получить справку 2 НДФЛСкачать

Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Коды доходов в справке 2-НДФЛСкачать

Справка 2-НДФЛ-"подделка" и статья 327 УК РФСкачать

ТОП-7 трудовых прав, о которых вы НЕ ЗНАЕТЕСкачать

Задание 2: Как в 1С подготовить справку 2-НДФЛ для сотрудникаСкачать

Страховые взносы, профстандарты, форма 2-НДФЛСкачать

2-НДФЛ для сотрудника и налоговой в 1ССкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать