Коэффициент восстановления платежеспособности рассчитывается при неудовлетворительной структуре баланса. Если он меньше 1, то существует опасность дефицита ликвидности и минимальные шансы восстановления платежеспособности. При получении неудовлетворительного значения стоит провести анализ финансово-экономического состояния предприятия и уже потом делать какие-либо выводы.

Платежеспособность – умение предприятия вовремя и в полном объеме отвечать по своим обязательствам. Это важное условие эффективного ведения любой деятельности, независимо от сферы работы. Потеря платежеспособности характеризуется невозможностью оплачивать текущие платежи, погашать дебиторскую задолженность, платежи по кредитам, что напрямую ведет к банкротству организации.

В финансовом анализе для прогноза дальнейшего развития событий применяют коэффициент восстановления платежеспособности (КВП). Этот показатель показывает возможность возвращения предприятию нормальной текущей ликвидности в течение ближайших 6 месяцев.

Справка! КВП рассчитывается справочно и используется для прогноза финансового положения компании в определенный период в будущем.

- Когда нужно рассчитывать КВП

- Формула расчета

- Норматив значения

- Расчет на примере

- Меры по восстановлению ликвидности

- Коэффициент восстановления платежеспособности. Значение, формула, расчет

- Что такое коэффициент платежеспособности

- Платежеспособность и ликвидность

- Виды активов относительно ликвидности

- Факторы ликвидности

- Законодательный регламент КВП

- Формула исчисления коэффициента восстановления платежеспособности

- Расшифровка результата вычисленного коэффициента восстановления платежеспособности

- Погрешности измерения КВП по формуле

- Пример расчета КВП

- Коэффициент восстановления платежеспособности: формула и пример расчета

- Оценка

- Коэффициент восстановления платежеспособности: формула

- Признание структуры баланса неудовлетворительной

- Прогнозирование

- Выявление ложного банкротства

- Проверка финансово-хозяйственной работы фирмы

- Коэффициент восстановления платежеспособности предприятия — формула и примеры

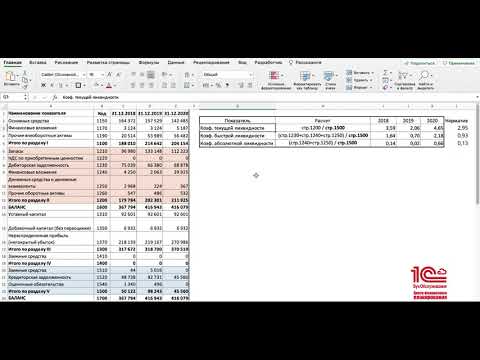

- Формулы для вычисления коэффициентов ликвидности

- Значение коэффициента восстановления платежеспособности (КВП)

- Формула коэффициента восстановления платежеспособности

- Как можно рассчитать коэффициент восстановления платежеспособности

- Пример расчета коэффициента восстановления платежеспособности

- Способы восстановить платежеспособность компании

- Анализ деятельности предприятия по коэффициентам

- Определение платежеспособности предприятия: расчет основных коэффициентов, нормативные значения, анализ + пример расчета

- Структура активов

- Ликвидность

- Ликвидность баланса

- Коэффициент утраты платёжеспособности: формула, значение, расшифровка

- Коэффициент утраты потенциала платёжеспособности

- Расшифровка

- Как вычислить показатель восстановления?

- 🎥 Видео

Когда нужно рассчитывать КВП

Рассчитывать КВП необходимо, если один из показателей меньше своего нормативного значения:

- коэффициент текущей ликвидности (менее 1-3);

- коэффициент обеспеченности собственными оборотными средствами (0,1-5).

В этом случае компания признается неплатежеспособной, а ее структура баланса – неудовлетворительной. Тогда находят КВП. И если результаты будут не утешающими, имеет смысл провести более детальный анализ финансово-хозяйственной деятельности.

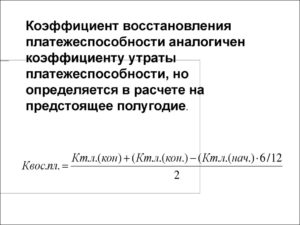

Формула расчета

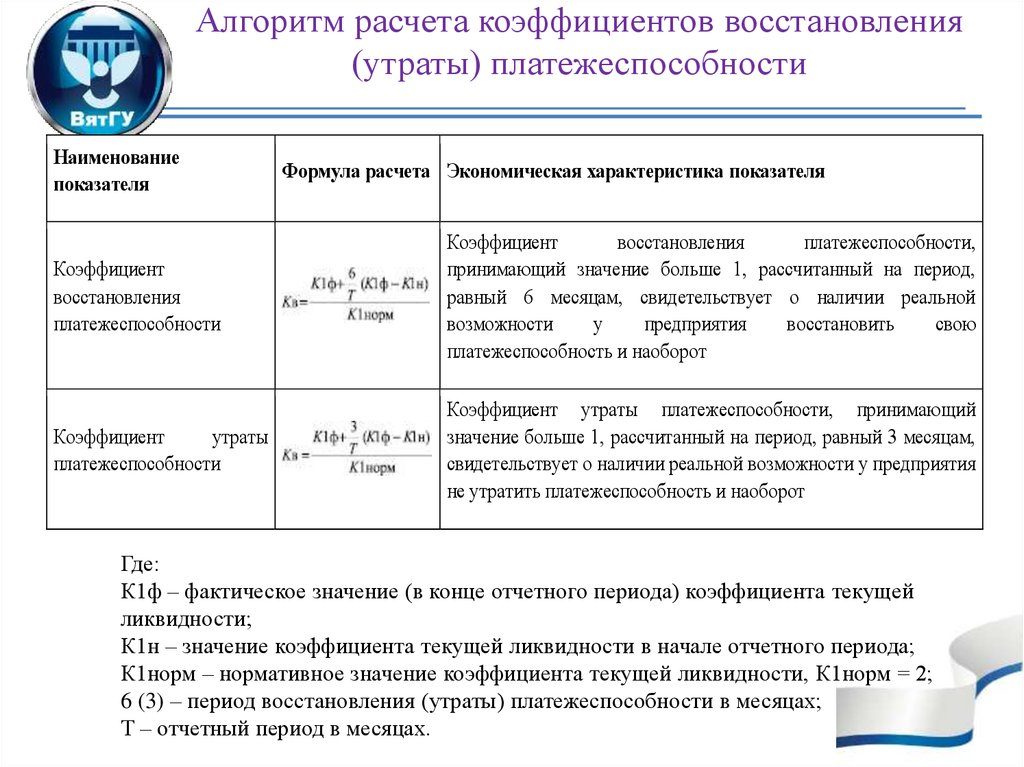

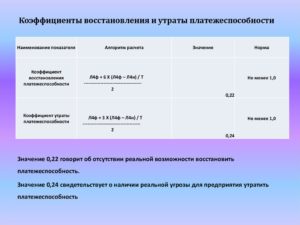

Коэффициент восстановления платежеспособности (КВП) определяется по формуле отношения ликвидности к ее нормативному значению:

- КТЛ НП – коэффициент текущей ликвидности на начало периода;

- КТЛ КП – коэффициент текущей ликвидности на конец периода;

- Т – период (в месяцах), обычно 3, 6, 9, 12;

- 6 – нормативный период восстановления платежеспособности в месяцах;

- 2 – норматив коэффициента текущей ликвидности.

Норматив значения

Нормальным считается значение, равное 1. Если при расчете за полгода КВП больше 1, значит, у предприятия есть реальная возможность восстановления ликвидности. Если менее 1, то шансы исправить ситуацию и повысить ликвидность низкие.

Важно! Коэффициент восстановления платежеспособности не является надежным показателем, т.к. при его расчете учитываются только 2 временных точки (начало и конец периода). Поэтому даже если прогноз негативный, он все равно ненадежный, и его стоит дополнительно проверить.

Расчет на примере

Пример расчета коэффициента приведен в таблице (скачать в excel).

| КТЛ НП | 0,9 | 0,95 | 1 | 0,87 |

| КТЛ КП | 0,95 | 1 | 0,87 | 0,93 |

| Период (в месяцах) | 3 | 3 | 3 | 3 |

| Нормативный период восстановления платежеспособности в месяцах | 6 | 6 | 6 | 6 |

| Норматив КТЛ | 2 | 2 | 2 | 2 |

| КВП | 1 | 1,1 | 0,7 | 1 |

В I квартале 2021 года был в пределах нормы – 1. Во втором квартале расчетный показатель немного подрос и составил 1,1. Потом, в третьем периоде, он упал до 0,7 – возникла угроза утраты платежеспособности. Однако в четвертом квартале ситуация нормализовалась.

Рис. 1. Значение в динамике

Меры по восстановлению ликвидности

Восстановить платежеспособность можно несколькими способами. Наиболее распространенные варианты:

- отказ от нерентабельного производства;

- сокращение персонала;

- продажа имущества;

- снижение уровня дебиторской задолженности.

Параллельно можно привлечь средства с помощью кредитов, ссуд, получения грантов и т.д. Однако использовать заемные средства стоит крайне осторожно, они могут увеличить финансовые риски.

https://www.youtube.com/watch?v=IBi9p-B_w04

Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

Видео:1.3. Как определить возможность восстановления или утраты платежеспособностиСкачать

Коэффициент восстановления платежеспособности. Значение, формула, расчет

Финансовое состояние предприятия анализируется по многим показателям. Одним из самых важных является коэффициент платежеспособности. Что нужно знать об этом индексе, как его вычислять и как расшифровывать результаты, проанализируем в статье.

Что такое коэффициент платежеспособности

Эффективно функционирующее предприятие должно быть в состоянии вовремя и полностью гасить все взятые на себя обязательства – это и называется платежеспособностью.

Ее снижение грозит не только утратой репутации, но и возможным банкротством. Это важный фактор финансового состояния, который нужно постоянно отслеживать, чтобы своевременно принять необходимые меры.

Количественный показатель этой стороны деятельности предприятия называется коэффициентом платежеспособности.

Обязательства могут быть погашены денежным способом либо с помощью тех или иных активов, которые могут быть ликвидными в разной степени. Поэтому платежеспособность предприятия зависит от двух моментов:

- каким количеством и каких именно активов располагает организация;

- насколько быстро имеющиеся активы могут быть реализованы.

К СВЕДЕНИЮ! Платежеспособность и кредитоспособность – сходные, но не тождественные понятия. Первое отражает способность к погашению обязательств любыми имеющимися активами, а второе — только высоколиквидными без вовлечения в процесс постоянных, таких, как земля, недвижимость, производственные мощности и т.п.

Платежеспособность и ликвидность

Ликвидность – ключевое понятие для платежеспособности предприятия, поскольку отражает возможность в обозначенные сроки обернуть активы в денежные средства или использовать для погашения обязательств. Она может оцениваться в разных формах:

- общая – выражает состоятельность фирмы относительно погашения любых видов кредитов путем реализации любых видов активов;

- текущая – оценивается в начале и конце учетного периода, отражает связь стоимости всех имеющихся активов и общую производительность предприятия, показывает, насколько вероятно погашение текущих долгов с помощью текущих активов;

- срочная (быстрая) – возможность быстро закрыть краткосрочные кредиты с применением быстроликвидных активов;

- абсолютная – показывает общую осуществимость потенциального погашения предприятием своих обязательств.

ОБРАТИТЕ ВНИМАНИЕ! Коэффициенты тех или иных видов ликвидностей также представляют собой значимые финансовые показатели предприятия.

Виды активов относительно ликвидности

Любые активы имеют ценность, поскольку они ликвидны. Любое предприятие имеет в своей структуре два вида активов:

- текущие – те, которые можно обратить в деньги в течение 1 учетного периода (производственного цикла, года);

- постоянные – основные средства производства, непосредственно в нем участвующие.

По времени и простоте «превращения» в наличные деньги или использования в качестве погашения дебиторской задолженности активы предприятия принято ранжировать по 4 степеням ликвидности. Чем больше у предприятия активов с высокой ликвидностью, тем лучше его платежеспособность.

- Активы высокой ликвидности – имеют максимальные темпы трансформации в деньги, относятся, как правило, к текущим активам. Примеры самых ликвидных активов:

- деньги в кассе;

- финансы на расчетном счету предприятия;

- купюры в банкоматах организации;

- средства, находящиеся в пути и др.

- Активы быстрой реализации – быстрой считается скорость обращения в финансы, составляющая менее года, то есть также преимущественно текущие активы. Ими принято считать:

- банковские вклады;

- дебиторскую задолженность;

- вложения в ценные бумаги и т.п.

- Активы малой ликвидности – реализуются медленно, например:

- предметы лизинга;

- долгосрочные инвестиции;

- запасы сырья, материалов, готовой продукции;

- полуфабрикаты, заготовки;

- незавершенное производство и др.

- Практически неликвидные активы – труднореализуемые основные средства производства, постоянные фонды:

- здания, сооружения;

- земельные участки;

- оборудование;

- транспорт предприятия;

- нематериальные активы;

- просроченные и сомнительные задолженности по кредитованию.

Факторы ликвидности

В рамках одного и того же предприятия с течением времени могут меняться факторы, от которых зависит ликвидность:

- активы покупаются и приобретаются;

- теряют и прибавляют в стоимости;

- вкладываются или тратятся финансовые средства;

- изменяется количество и состояние пассивов и др.

Такая динамичность означает, что ликвидность может меняться от одного отчетного периода к другому. Важно, чтобы даже при падении она восстанавливала свой уровень до наступления обозначенного срока. Эта возможность и является восстановлением платежеспособности.

Законодательный регламент КВП

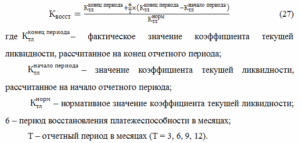

Коэффициент восстановления платежеспособности (КВП) – это специальный финансовый показатель, который отражает способность текущей ликвидности к полному возобновлению в течение полугода после даты отчета.

https://www.youtube.com/watch?v=Jm3zc7e4YFg

Так определяют его Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса, утвержденные распоряжением Федерального управления по делам о несостоятельности (банкротстве) от 12 августа 1994 года №31-р.

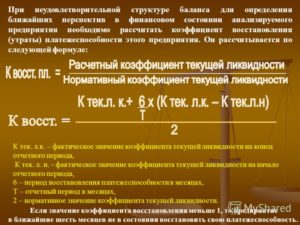

Формула исчисления коэффициента восстановления платежеспособности

Для определения этого показателя необходимо знать уровни ликвидности в начале и конце анализируемого периода и временные рамки, в которые платежеспособность росла до приемлемого уровня. Коэффициент вычисляется по формуле, приведенной в Методических положениях:

КВП = (КТЛНП + 6/Т х (КТЛНП – КТЛКП)) / Кнорм., где:

- КВП – коэффициент восстановления платежеспособности;

- КТЛНП – коэффициент текущей ликвидности в начале отчетного периода;

- КТЛКП – коэффициент текущей ликвидности в конце отчетного периода;

- Т – отчетный период, по которому осуществляется анализ;

- Кнорм. – значение нормы текущей ликвидности, равное 2.

Расшифровка результата вычисленного коэффициента восстановления платежеспособности

Цифра, полученная в итоге вычислений, сравнивается с 1.

- Если КВП превышает единицу, это значит, что предприятие в обычных условиях легко восстанавливает ликвидность своих активов не долее 6 месяцев.

- Показатель меньше 1 говорит о том, что в настоящий момент у организации нет возможностей для адекватного восстановления платежеспособности в ближайшее полугодие.

- Чем ниже КВП, тем ближе предприятие к грани банкротства либо его работа искусственно ухудшается.

При катастрофически низком КВП необходимо срочно принимать антикризисные меры, таковыми могут быть:

- просьба о перекредитовании наиболее «горящих» задолженностей»;

- рассмотрение с кредиторами вопросов о льготах по выплатам;

- взятие нового кредита ради погашения более раннего;

- сокращение персонала;

- снижение расходов, в основном за счет административных, менее продуктивно – производственных;

- инвентаризация и частичная реализация имущественных активов;

- снижение себестоимости продукции;

- увеличение объемов производства (при наличии спроса);

- приглашение для консультации и помощи специалиста.

Погрешности измерения КВП по формуле

Формула не является абсолютно точным способом измерения КВП, поскольку берет в расчет лишь два крайних показателя ликвидности, не учитывая промежуточных значений. При этом начало и конец периода определяются произвольно, что также снижает точность исчисления.

Более точным способом определения КВП является «вычисление по линейному тренду», то есть с минимальным «шагом» в измерении, хотя бы по 4, а не 2 периодам. Результат нагляднее выглядит в форме графика.

Вручную такое вычисление практически не применяется, его просто выполнить в приспособленных для этого компьютерных программах, например, Excel, либо специализированных, таких как, например, «ФинЭкАнализ», «Ваш финансовый аналитик» и др.

Пример расчета КВП

ОАО «Лилиана» измеряло уровня текущей ликвидности: в январе 2021 года показатель составил 0,85, а в декабре 2021 года (за 12 месяцев) вырос до 1,12. Посчитаем возможность восстановления платежеспособности ОАО «Лилиана» за стандартный шестимесячный период:

КВП = (1,12 + 6/12 х (1,12 – 0,85)) / 2 = 0,6275.

Мы видим, что ОАО обладает низкой платежеспособностью, которую нужно восстанавливать, хоть это и непросто, несмотря на то что в конце года текущую ликвидность удалось значительно поднять.

Следует принять во внимание неточность этого вычисления: вполне возможно, что рост текущей ликвидности, наблюдаемый к концу года, стал следствием значительных антикризисных факторов, предпринятых руководством «Лилианы».

В таком случае метод «линейного тренда», где в расчет брался бы не год, а более дробные периоды, возможно, показал бы лучший результат.

Видео:Как рассчитать коэффициент текущей ликвидности?Скачать

Коэффициент восстановления платежеспособности: формула и пример расчета

Платежеспособность считается одним из ключевых показателей эффективности деятельности фирмы. Она отражает возможности компании покрывать все свои обязательства.

Оценка

В качестве источника сведений для анализа платежеспособности выступает бухгалтерский баланс. Одной из основных его целей является оценка активов компании, его обязательств и размера собственного капитала.

Для определения этих показателей необходимо проанализировать структуру имущества и долгов фирмы, установить уровень ликвидности баланса. Кроме этого, следует осуществить расчет и оценку коэффициентов платежеспособности и экономической устойчивости.

Нормальное финансовое состояние компании характеризуется хорошим уровнем возможностей погашать обязательства. О неудовлетворительном положении говорит низкий коэффициент восстановления платежеспособности. Оптимальным считается вариант, когда у фирмы есть свободные для обращения средства на выплату долгов.

Но предприятие может оставаться платежеспособным даже в том случае, если есть возможность реализовать активы для погашения обязательств. При этом у фирмы могут отсутствовать денежные средства.

https://www.youtube.com/watch?v=Xf1ch0w_xSM

В соответствии с ФЗ «О банкротстве», под несостоятельностью предприятия следует понимать заявленную должником либо признанную судом неспособность полностью удовлетворить требования, предъявляемые кредиторами, либо выплатить обязательные платежи. До даты принятия указанного закона действовала другая процедура признания фирмы банкротом. Чтобы компания стала считаться несостоятельной, нужно было провести расчет:

Ликвидность представляет собой характеристику активов компании, по которой определяется возможность их реализации в короткий срок по рыночной цене. Коэффициент восстановления платежеспособности предприятия выступает в качестве финансового, экономического показателя, отражающего возможность компании выйти на ступень оптимальной ликвидности на протяжении полугода на момент отчетной даты.

Разделение основывается на показателе ликвидности. Активы могут быть высоко-, мало- и неликвидными. По возрастанию различают:

- Незаконченные строительные объекты, здания, сооружения, оборудование, машины.

- Объем сырьевых запасов и продукции на складах.

- Собственные акции или ценные бумаги, принадлежащие государству.

- Средства на банковских счетах.

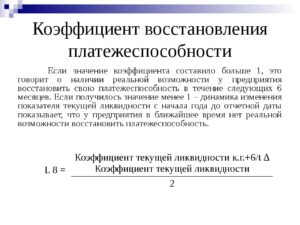

Коэффициент восстановления платежеспособности: формула

Описание этого показателя присутствует в Методическом положении, по которому определяется оценка материального положения компании и неудовлетворительное состояние ее баланса. В документе также присутствует уравнение, по которому можно найти коэффициент восстановления платежеспособности. Формула выглядит так: Кв = (К1Ф + 6/Т (К1Ф — К1Н)) / 2.

В уравнении используется показатель ликвидности фирмы и его норматив:

- фактическая цифра степени ликвидности (на конец) — К1Ф;

- начальный коэффициент — К1Н;

- показатель по нормативу — К1норм = 2;

- время на восстановление платежеспособности (в мес.) — 6;

- отчетный период (исчисляется в мес.) — Т.

Более точный результат можно получить за 4 и более периода. По мнению экономистов, коэффициент восстановления платежеспособности не является исключительным показателем, которого следует придерживаться.

Признание структуры баланса неудовлетворительной

В процессе анализа, чтобы предприятие считалось неплатежеспособным, должно быть выполнено любое из следующих условий:

- Показатель ликвидности к концу отчетного периода меньше 2.

- Степень обеспеченности своими средствами к отчетной дате меньше 0.1.

Рассмотрим, каким может быть коэффициент восстановления платежеспособности.

Пример

В течение последнего года показатель ликвидности компании на начало периода составил 0.97, а к концу — 1.18. Используя приведенную выше формулу, можно получить: Кв = 1,18 + 6/12 (1,18 – 0,97) = 0,3528.

Если при вычислениях получается показатель больше 1, то можно говорить о том, что у фирмы есть возможность достичь оптимального финансового состояния на протяжении предстоящих шести месяцев. Если же коэффициент восстановления платежеспособности меньше единицы, то, соответственно, в ближайшие полгода компания не сможет достичь необходимой экономической устойчивости.

Прогнозирование

Коэффициент восстановления/утраты платежеспособности считается одним из ключевых в управленческом анализе компании. Эти показатели позволяют спланировать финансово-хозяйственную деятельность на определенный период.

Коэффициент восстановления платежеспособности дает возможность распределить операции и средства на ближайшие полгода для выхода фирмы из кризиса. Однако такой ситуации можно избежать.

Для этого следует вычислить показатель вероятности ухудшения текущей ликвидности фирмы на три месяца, следующие после отчетной даты: Куп = [К1ф + 3/T (К1ф — К1н)] / К1норм.

За ориентир, с которым сравнивается коэффициент восстановления/утраты платежеспособности, взята единица. Если при вычислении вероятности ухудшения финансовой ситуации показатель больше 1, то это говорит о том, что компания имеет все шансы не потерять свою ликвидность. Соответственно, при значении, меньшем 1, фирма в ближайшие три месяца может стать неплатежеспособной.

Выявление ложного банкротства

На сегодняшний день действует несколько иная система оценки. При анализе устанавливается не сама несостоятельность, а выявляются признаки фиктивного банкротства.

Они представляют собой наличие у компании действительной возможности погасить обязательства перед кредиторами полностью на дату подачи заявления о признании его несостоятельным. Выявление этих признаков осуществляется при установлении способности выплатить долги активами посредством соотношения их величины с размером краткосрочных пассивов.

При вычислениях исключаются фонды потребления, предстоящие доходы и резервы платежей и расходов. После совершения необходимых вычислений можно сделать соответствующие выводы:

- Если степень обеспеченности равна либо больше 1, то имеются признаки фиктивного банкротства.

- Если величина меньше единицы, то, соответственно, несостоятельность реальна.

Проверка финансово-хозяйственной работы фирмы

Эта процедура предполагает 2 этапа:

- Проводится расчет показателей, повлиявших на изменения возможностей компании погасить принятые обязательства, имевшие место в период проверки.

- Выполняется анализ условий заключения сделок, обусловивших корректировку величин.

Показатели, которые отражают уровень задолженности перед кредиторами, следующие:

- Обеспеченность обязательств оборотными средствами.

- Объем чистых активов.

- Обеспеченность задолженности всеми активами.

Изучение финансово-хозяйственной активности фирмы предполагает исследование динамики этих показателей в период проверки.

В случае выявления на первом этапе проведения процедуры значительного ухудшения степени обеспеченности задолженности, эксперты переходят к анализу условий, в которых заключались сделки за указанное время.

Во внимание принимаются те договора, которые могли повлиять на изменение показателей.

Видео:Как рассчитать основные коэффициенты ликвидности? Жданов ВасилийСкачать

Коэффициент восстановления платежеспособности предприятия — формула и примеры

С самого начала стоит сказать, что ликвидность – это возможность некой организации погасить кредитные задолженности в урезанные сроки за счет большого оборота (реализации) активов, а также считается, что именно ликвидность показатель устойчивой фирмы с отработанным финансовым механизмом. У каждой компании своя ликвидность, она может меняться либо в лучшую сторону, либо в худшую.

Ликвидность делится на два ключевых типа, это текущая ликвидность и срочная.

- Текущую ликвидность чаще всего вычисляют с помощью отношения всей суммы возможных активов компании на общую производительность фирмы (обязательств), данные подсчеты происходят исключительно в начале и в конце года. Коэффициент общей ликвидности позволяет узнать важные данные, такие как способности той или иной фирмы всячески погашать за счет всей суммы оборотных активов краткосрочные займы и долги (пассивы).

- Как уже говорилось, выделяют еще один вид – срочная ликвидность. Смысл данной ликвидности заключает в банальном скоростном преобразовании любой дебиторской задолженности в денежную валюту.

Формулы для вычисления коэффициентов ликвидности

- КТЛ (коэфф. текущей ликвидности) = (Все активы, которые участвуют в обороте компании – Некая задолженность на длительный срок – Долги учредителей компании) / Займы на сравнительно короткий срок (текущие пассивы). Тут все предельно просто, если ваша компания после подсчетов имеет коэфф.

меньше единицы, то в ней полностью или частично отсутствует финансовая стабильно. Среднестатистическим нормальным значением коэффициента текущей ликвидности является 1.5, этого достаточно, чтобы убедиться в правильности и стабильности предприятия в финансовом смысле;

- В срочной ликвидности весь процесс протекает гораздо быстрей.

Сама формула имеет достаточно упрощенный вид относительно КТЛ и представляет собой зависимость разнообразных задолженностей к наличным средствам.

Формула: Коэффициент срочной ликвидности = (Набор текущие активов организации – производственные запасы) / Обязательства (чаще всего в узком временном диапазоне);

- Но также есть общая формула, которая вобрала в себя обе и передала смысл в одном выражении, которое показывает сущность предприятия в целом. И имя ей – абсолютная ликвидность.

Формула выглядит так, Коэффициент абсолютной ликвидности предприятия = (Всевозможные средства компании в виде валют + Вложения на минимальные сроки) / Текущие пассивы. Нормальным итоговым коэффициентом для организации устойчивой к финансовым проблемам является 0,2-0,4.

Значение коэффициента восстановления платежеспособности (КВП)

Дабы согнать все неведение, КВП – это своеобразный коэффициент, который показывает вероятность восстановления ликвидности компании за отчетный срок. Данный коэфф. описан во многих методических изданиях, посвященных финансам, а также утвержден Федеральным управлением.

Формула коэффициента восстановления платежеспособности

КВП = (значение коэфф. текущей ликвидности в конце периода (КТЛКП) + некий определенный период поднятия платежеспособности / количество месяцев (КТЛКП – КТЛ в начале периода)/2

После подсчета конечной цифры есть два пути.

Либо в итоге получилось меньше единицы, что говорит о полной неплатежеспособности на ближайшие шесть месяцев, либо более единицы, противоположно первому, у второго исхода есть все шансы повысить ликвидность в ближайшем времени, а также повысить работоспособность фирмы. Как можно увидеть все идет прям пропорционально, так что подсчеты элементарны и не должны отнять у вас много времени.

https://www.youtube.com/watch?v=7s22wlcZZ_A

К сожалению, данные просчеты не всегда верны, и зачастую все может пойти наперекосяк. Так как этот способ анализирует тренд текущих ликвидностей всего лишь в двух точках (конец и начало года), это и делает такой способ достаточно специфичным.

Как можно рассчитать коэффициент восстановления платежеспособности

Существует всего лишь два возможных способа описания, все они в какой-то мере полезны. И сейчас каждому уделим горсть внимания.

- Первым способом подсчитать КВП является банальная формула. Данный способ не очень точен и может давать весомые сбои, так как в расчет берутся только два значения текущих ликвидностей, а именно конец и начала года или периода, который назначил сам предприниматель. Этот способ может предсказывать с 50% шансом два исхода, так что он имеет право быть.

- Гораздо более полезным и точным является глобальный анализирующий процесс по линейному тренду, а именно по текущим ликвидностям, но применяют значения за минимальный срок. Проще говоря, основные периоды делятся на большее количество, поэтому чтобы провести точный линейный просчет следует обратиться к программе Exel, уже там с помощью графиков и определенных функций вы сможете получить конечный результат.

Пример расчета коэффициента восстановления платежеспособности

Рассмотрим наглядный разбор всех деталей на примере ОАО «Лель». За последний год его данные текущей ликвидации в начале года составляли 0,97, а в конце этого периода уже 1,18. За определенный период расчета берем стандартную позицию – шесть месяцев, итого получилось:

КВП = 1,18 + 6/12 (1,18 – 0,97) = 0,3528

Из получившегося числа можно провести анализ, он покажет, что уровень повышение платежеспособности за данный год крайне низок, но возможен при должных усилиях. Главное помнить, что данный вариант подсчитывания не точен и может ошибаться.

Способы восстановить платежеспособность компании

Один или несколько раз каждая компания сталкивалась с такой проблемой, как неспособность отвечать требованиям государства и кредиторов. Общее название данный инцидент носит – банкротство.

Если такое случилось не стоит отчаиваться, при должном знание той или иной информации, можно выкрутиться практически отовсюду или просто использовать наш небольшой алгоритм:

- Если имеются весомые задолженности кредиторам, первым делом нужно попросить у них перекредитование на срок удобный для вас, но в ту же очередь и для них. Еще один вариант, это попросить у тех же кредиторов совершать льготные выплаты.

- Получите новый кредит на более-менее удовлетворяющих условиях, ради погашения старого. Единственное, что нужно помнить – не перегибайте, иначе можно увязнуть на долгий срок.

- Сократите порядка 50% рабочего класса, в данный момент они лишь обуза для вас.

- Как можно внимательней следите за бюджетом. Сократите не нужные расходы, зачастую это производственные или административные.

- Не нужное имущество компании продавайте не думая. Если же в вашем распоряжении обширное производство, то проведите инвентаризацию всего имущества.

- Выпускаете какую-либо продукцию? Снизьте любыми путями цену и повысьте количество производимого.

- Если же ничего не помогло, тогда последний вариант начать готовить компанию к процедуре банкротства, но при этом регистрировать новое юридическое лицо со старым брендом. Делать нужно все аккуратно и по закону, иначе привлекут к субсидиарной ответственность за фиктивное банкротство.

Однако, самое правильное решение будет позвать антикризисного специалиста. Он без предвзятости и эмоций проведет все нужные процедуры для организации и поможет остаться ей на плаву. Т. е. повысить платежеспособность.

Анализ деятельности предприятия по коэффициентам

Ни для кого не секрет, что с помощью минимальных данных о той или иной организации можно узнать многое, именно поэтому коэффициент важная вещь. Он может нам сказать практически о любых повадках компании.

Допустим, фирма имеет низкий коэффициент восстановления платежеспособности, отсюда следует, что предприятие на грани банкротства или же искусственным путем ухудшают работу, так как хотя фиктивного банкротства, дабы не отдавать долги и накопившееся налоги. Если же низкий коэффициент текущей ликвидности, то фирма финансово не стабильна и каждый день новое значение, оно никогда не стоит на ровном месте.

Именно так работают финансовые аналитики, после нескольких просчетов они могут сказать все о компании, иногда о ее будущем.

Видео:Платежеспособность и ликвидность предприятияСкачать

Определение платежеспособности предприятия: расчет основных коэффициентов, нормативные значения, анализ + пример расчета

Коэффициент восстановления платежеспособности указывает вероятность возврата платежеспособного состояния предприятия. Он помогает сделать выводы о финансовом состоянии компании в настоящее время и ее структуре баланса.

Арбитражные управляющие эффективно используют этот показатель для определения возможности банкротства организации в будущем. Проверка начинается с коэффициента восстановления платежеспособности, общей ликвидности и обеспеченности ОС.

Перед разбором коэффициента платежеспособности требуется определиться с понятием «платежеспособности». В экономике под ним понимают способность компании в полном размере и своевременно отвечать по взятым обязательствам перед заемщиками. Снижение платежеспособности повышает риск банкротства компании. С помощью коэффициента можно определить количественное значение финансового состояния.

Для выплаты кредитов и обязательств руководство может использовать не только наличные средства, но и различные активы с разной степенью ликвидности. Платежеспособность формируется несколькими факторами:

- наличие активов;

- уровень реализуемости (ликвидность) активов.

Структура активов

Активы предприятия принято разделять на пару видов:

- текущие – активы, обращение которых в деньги происходит за производственный цикл, как правило, 12 месяцев;

- постоянные – основные средства производства, не упитывающиеся в самом производстве.

Принято ранжировать по степени ликвидности активы компании – скорости продажи и перехода в свободные наличные средства для расчетов. Платежеспособность прямо пропорциональна объему высоколиквидных активов:

- Высоколиквидные активы. Эта группа активов А1 состоит из текущих активов с наибольшей скоростью перехода в деньги. На практике к ним относят кассовые средства, ценные бумаги, непродолжительные финансовые инвестиции.

- Быстро реализуемыми активами (А2) являются текущие активы, которые возможно быстро перевести в денежные средства. Это дебиторская задолженность до 1 года, банковские вклады.

- Медленно реализуемые активы (А3) включают дебиторскую задолженность более 12 месяцев, сырье, незавершенное производство, товарные запасы, полуфабрикаты, зачетная НДС.

- Трудно реализуемые активы (А4): сооружения и здания, земля, транспорт, нематериальные активы (торговые марки, патенты).

Ликвидность

Ликвидность – возможность компании погасить задолженность по займу в сокращенные сроки за счет быстрой реализации активов. Каждая компания имеет свое значение показателя, который периодически уменьшается или увеличивается.

https://www.youtube.com/watch?v=ctnuOHqFPpA

Ликвидность подразделят:

- Срочная – скоростное преобразование в деньги дебиторской задолженности. Расчет коэффициента заключается в определении отношения разницы участвующих в обороте активов и размера долгосрочных задолженностей с долгами учредителей к краткосрочным займам. При значении до 1 компания в компании отсутствует экономическая стабильность. Коэффициент срочной ликвидности помогает судить о вероятности расчета с кредиторами по долгам высоколиквидными активами. Расчет имеет вид:

Кбл = (А1+А2)/(П1+П2)

Нормативное значение для этого вида коэффициента 0,7-0,8.

- Текущая. Рассчитывают в начале и конце периода. Как правило, это отношение общего размера активов к общей производительности компании (обязательств). Коэффициент общей ликвидности применяют для оценки способности погашать взятые займы оборотными активами. Он показывает зависимость различных задолженностей к имеющимся наличным средствам. Формула представляет собой отношение разницы текущих активов, производственных запасов к размеру обязательств в условленном промежутке времени – квартал, год. Коэффициент текущей ликвидности помогает судить о возможности организации рассчитаться по имеющимся обязательствам собственными текущими активами. Формула для расчета имеет вид:

Ктл = (А1+А2+А3)/(П1+П2)

Граничным значением считают 2. Если Ктл больше его, то финансовое состояние в компании стабильно. Оптимальный уровень будет завесить от вида деятельности. При анализе следует опираться не только на нормативное значение, но и средний отраслевой показатель.

- Абсолютная. Она объединяет в себе оба предыдущих коэффициента и передает их смысл одновременно. Коэффициент абсолютной ликвидности указывает способность расчета с кредиторами по краткосрочным обязательствам своими высоколиквидными активами. Формула:

Кабл = А1/(П1+П2)

Минимальное значение принято считать 0,2.

- Общая. Общий показатель ликвидности позволяет говрить о возможности организации рассчитываться всеми активами по оформленным обязательствам. Показатель одновременно учитывает краткосрочные и долгосрочные задолженности. Он равен отношению взвешенной суммы активов к пассивам:

Кол = (А1+1/2А2+1/3А3)/(П1+1/2П2+1/3П3)

Оптимальным вариантом считают, когда Кол > 1.

Ранее закон о признании организацию банкротом приписывал использовать для оценки 3 коэффициента: коэффициент восстановления платежеспособности, а так же коэффициент текущей ликвидности и обеспеченности собственными средствами.

Ликвидность баланса

Под ликвидностью баланса считают способность компании покрывать имеющиеся обязательства активами, со сроком перевода в денежную массу меньшего, чем срока погашения обязательств.

Абсолютно ликвидный баланс будет при выполнении следующих условий:

- А1=>П1 – самые ликвидные активы сравнимы с размером срочных обязательств или полностью их перекрывают;

- А2=>П2 – быстро реализуемые активы сравнимы с краткосрочными пассивами или их превышают;

- А3=>П3 – медленно реализуемые активы превышают или равны долгосрочным пассивам;

- А4=>П4 – труднореализуемые активы сравнимы или больше постоянных пассивов.

Соблюдение любых трех условий автоматически приводит к выполнению четвертого. Так же верно соотношение:

- А1+А2+А3=>П1+П2+П3

- А4=

Видео:Уголовка и мобилизация 2024. Банкротство и коллекторы. Военный билет 2024.Скачать

Коэффициент утраты платёжеспособности: формула, значение, расшифровка

: 09 апреля 2021

Платёжеспособность организации представляет собой способность к оплате обязательных платежей. Предполагает наличие в бюджете предприятия средств, которыми можно покрыть кредиторские обязательства, предложенные к незамедлительной оплате.

В расчёт принимаются эквивалент денег. Под этим понятием подразумеваются высоколиквидные объекты, быстро переводимые в деньги. Они также должны иметь относительно стабильную ценность. Коэффициент утраты платёжеспособности позволяет определить финансовый потенциал компании.

Коэффициент утраты потенциала платёжеспособности

Расчёты, касающиеся платёжеспособности, производятся на основании бухгалтерского баланса. Целями анализа этого документа является:

- анализ активов организации;

- перечень обязательств;

- размер капитала предприятия.

Оценка финансовых коэффициентов является важнейшей ступенью при финансовом анализе платёжеспособности должника. Она же поможет определить устойчивость предприятия.

Коэффициент утраты платёжеспособности демонстрирует возможность падения сегодняшней ликвидности предприятия на срок ближайших трёх месяцев. На основании этих показателей руководитель может учесть следующие варианты развития положения:

- Баланс является положительным, организация обладает достаточным потенциалом к оплате.

- Баланс является отрицательным, а организация может быть признана банкротом.

Данные также позволяют:

- Вычислить потенциал организации к восстановлению способности к покрытию долгов.

- Вычислить объективные шансы на утрату способности к оплате.

Это важный коэффициент и для осуществления проверок организации самими руководителями, и при выполнении процедуры банкротства.

https://www.youtube.com/watch?v=LaDDss0azFU

Нужное значение представляет собой отношение расчётного коэффициента ликвидности на сегодняшний день к установленному показателю.

Формула выглядит так: Ку = (Ктл.к. + 3/Т (Ктл.к. – Ктл.н.)) / 2, где:

- Ктл. к. — показатель ликвидности на сегодняшний день;

- Ктл.н. — изначальный показатель, актуальный при открытии отчётного промежутка;

- Т — отчётный промежуток, выраженный в месяцах;

- З — промежуток потери платёжеспособности, выраженный в месяцах;

- 2 — нормативный показатель коэффициента сегодняшней ликвидности.

В некоторых случаях может понадобится справка о банкротстве, то есть, об его отсутствии. Она может послужить доказательством платёжеспособности.

Закон о восстановлении платёжеспособности должника вот тут. Иногда эта процедура действительно возвращает финансовую стабильность.

Расшифровка

Что делать с полученными показателями? Рассмотрим значения полученных коэффициентов:

- Меньше 1,8. Риск банкротства организации довольно высок. Вот здесь дополнительные возможности оценки риска банкротства;

- 1,81 — 2,7. Возможности банкротства средние;

- 2,8 — 2,9. Организация финансово устойчива;

- 3. Предприятие устойчиво, имеет положительный баланс и банкротство ему не грозит.

Если использовать более простые системы расчёта, то:

- показатель, меньше одного, указывает на высокий риск кризисного положения;

- показатели, превышающие единицу, свидетельствуют об относительно устойчивом положении организации.

Значение актуально в течение трёх месяцев. На этот временной отрезок можно строить экономические стратегии с ориентацией на полученные значения. Важно также анализировать показания в динамике, сопоставлять полученные числа с показателями, высчитанными за прошедшие три месяца.

Как вычислить показатель восстановления?

Что делать, если расчёты показали утрату способности к покрытию обязательств? Есть два пути развития ситуации: банкротство и восстановление прежнего положение.

Не всегда возможно выйти на прежний уровень. Как узнать, стоит ли проводить банкротство или пытаться справиться с кризисным положением? Специально для ответа на этот вопрос существует формула, определяющая коэффициент восстановления. Она показывает потенциал к возвращению к прежней финансовой стабильности.

Вычислить возможность восстановления можно по следующему примеру:

Ку = (Ктл.к. + 6/Т (Ктл.к – Ктл.н)) / 2, где:

- Ктл.к. — сегодняшняя ликвидность;

- Ктл. н. — показатель на начало времени отчёта;

- Т — время отчёта, выраженное в месяцах;

- 6 — время ухудшения потенциала к оплате, выраженное в месяцах;

- 2 — нормативный показатель коэффициента сегодняшней ликвидности.

Расшифровка значения восстановления производится следующим образом:

- Результат меньше единицы. Возможности восстановления положения очень низкие.

- Результат выше единицы. Потенциал к возвращению в прежнее положение средний или высокий.

Показатели восстановления и утраты способности к покрытию обязательств являются основополагающими в оценке финансовой ситуации в компании. На основе двух этих цифр можно выяснить нужную информацию. Однако метод имеет и минусы.

- Посредством его можно вычислить только данные по кратковременным обязательствам.

- Если требуется учитывать и долгосрочные долги, такая система не подойдёт.

Значение актуально в течение трёх месяцев.

Данная схема учитывает ликвидность по двум краям отчётного времени: старт и завершение. При этом игнорируется динамика изменения ликвидности.

Посредством формулы можно получить следующие результаты:

- финансовое положение предприятия;

- структурная схема баланса;

- вычисление банкротства организации.

Система особенно будет полезна в кризисный период организации, когда принимается решение о дальнейшей стратегии развития. Она также может применяться временными управляющими при управлении организацией, проходящей процедуру несостоятельности. Она поможет выявить реальный потенциал компании и принять взвешенное решение о её судьбе.

🎥 Видео

Коэффициенты ликвидностиСкачать

FM108RUS Коэффициенты платежеспособностиСкачать

1.2. Когда недостаточно просто проверить коэффициент текущей ликвидности?Скачать

1.5. Что делать, если коэффициент текущей ликвидности слишком большой?Скачать

Видеоурок "Понятие и анализ платёжеспособности"Скачать

Платежеспособно ли это предприятие?Скачать

Видеоурок "Понятие и анализ ликвидности баланса"Скачать

Закон «О восстановлении платежеспособности и банкротстве граждан»: что нужно знать | Личные финансыСкачать

1.4. Что делать, чтобы повысить платежеспособность?Скачать

Мультипликаторы платежеспособности и финансовой устойчивости | Global FinanceСкачать

Оценка предприятия / Ликвидность, оборачиваемость, прибыльностьСкачать

Коэффициент абсолютной ликвидностиСкачать

Методика проведения анализа финансовых коэффициентовСкачать

Основные правила выплаты районного коэффициента – Елена А. ПономареваСкачать

ФА07. Платежеспособность компанииСкачать