Впервые о возможности банка отказать в открытии счета заговорили в 2006 году. В авангарде движения стояла Международная группа по борьбе с финансовыми злоупотреблениями (FATF). По мнению энтузиастов FATF, банки уже накопили достаточно опыта в оценке добросовестности клиентов и могли бы отказывать подозрительным физическим и юридическим лицам.

Проникшись серьезностью момента, группа депутатов Государственной Думы разработала соответствующие поправки в Гражданский кодекс и направила их на согласование в Центробанк и Федеральную службу по финансовому мониторингу. Инструкция Центробанка 28-И, которая разрешила банкам при определенных условиях не открывать счет клиенту, была принята в том же 2006 году.

С тех пор информация о полезности и эффективности цельного законопроекта периодически появляется со стороны Банка России, Росфинмониторинга и отдельных депутатов Госдумы. Но ничего конкретного до сих пор не сделано.

В свою очередь, клиенты, особенно из сферы малого бизнеса или работающие в «неинтересных» для банка отраслях, все громче жалуются на отказы в совершении, казалось бы, такой простой и необременительной операции, как открытие счета.

Между тем на сегодняшний день просто взять и отказать клиенту банк не имеет права.

Однако по факту, сославшись на «антиотмывочный» закон 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступных путем, и финансированию терроризма», также на Инструкцию ЦБР «О закрытии и открытии банковских счетов, счетов по вкладам (депозитам)» 28-И, банк может счесть причину открытия счета неясной, самого потенциального клиента и его деятельность — подозрительными. Помимо всякой борьбы с терроризмом банк может заподозрить в потенциальном клиенте компанию, которая не будет вести реальной деятельности, а счет открывает лишь для видимости (для подтверждения юридического статуса). Такие банку не нужны. И он отказывает клиенту в открытии счета.

А значит, образуется законодательная коллизия: по Гражданскому кодексу РФ права отказать и ущемить права клиента у банка нет, но закон 115-ФЗ и подзаконный нормативный акт ЦБ предоставляют банкам механизмы отказа в открытии счета.

- Уговоры с подкреплением

- Заградотряды

- Профилактика счетов-пустышек

- Юридические и надуманные основания для отказа в открытиИ счетов (вкладов)

- Нет, все понятно, но что конкретно?.

- А справка из оон есть?

- Что делать юридическому лицу для усиления своих позиций при открытии счета в банке

- Подковерная борьба

- Причины отказа в открытии расчетного счета юридического лица и ИП

- Почему банки отказываются открывать счет ИП и юридическим лицам?

- Подозрительный адрес регистрации

- «Неправильный» директор

- Ошибки в документах

- Сомнительная деятельность

- Другие причины

- Как исправить ситуацию?

- Обжалование через суд

- Рекомендации для бизнеса

- Почему Сбербанк отказывается открывать счет

- Какой банк не откажет в открытии счета?

- Отказ банка в открытии счёта. Возможные причины

- Чем недоволен банк?

- Неудачный выбор директора фирмы

- Адрес регистрации компании

- Документы организации или ИП

- Законные основания для отказа

- Дееспособность и правоспособность

- Арестован счет в банке

- Отказ по причинам, связанных с банком

- Подозрения банка и спорные ситуации при отказах

- Банк отказал в открытии расчетного счета: что можно сделать

- Основные причины отказа

- Неполадки с юридическим адресом

- Проблемы с документами

- Дополнительные причины

- Как действовать?

- Дополнительные рекомендации

- Претензионный порядок и обжалование через суд

- Бизнесмен против системы

- 📽️ Видео

Уговоры с подкреплением

Если показатели деятельности компании говорят сами за себя: отрасль развивается, падения объемов работ не планируется, поставщики и получатели продукции целы и невредимы — потенциальный «счетооткрыватель» может ограничиться стандартной формой заявки на открытие счета.

Но что делать фирме, пришедшей в банк открывать счет, если обороты подкачали? Уговаривать банк, петь дифирамбы могучему финансовому учреждению, мудрейшее руководство которого ведет свой корабль сквозь бури отечественной экономики, поражая скромных клиентов мощью собственного капитала, условиями кредитных программ, и прочая, и прочая — бесполезно. Максимум — удастся развеселить младшего специалиста соответствующего управления или секретаря, разбирающего почту. Делать ставку только на уговоры бесполезно. Банку нужны цифры, документы, оценочные данные, бизнес-план.

Для того чтобы избежать подозрений банка в недостаточной мотивированности открытия счета именно у него, необходимо предоставить изначально сильную и проработанную заявку.

В числе достаточно убедительных обоснований для открытия счета банковские специалисты и клиенты банков называют соответствие приоритетных направлений работы банка профилю компании-клиента. Например, если в банке на обслуживании состоит много предприятий рыболовной отрасли, то банк успел изучить риски, основных игроков и в принципе представляет себе специфику отрасли.

Тогда для компании из этой же отрасли при подаче заявки на открытие счета есть смысл заручиться рекомендациями других профильных клиентов этого же банка, доказать, что компания реально работает и известна в своем сегменте рынка. Но прежде этого: полезно обращаться за открытием счета в тот банк, который работает с компаниями этого же профиля. Легче найти общий язык.

На практике банки внимательно изучают личность руководителя клиента, обоснованность заявки и решают, насколько понятен для них смысл будущих операций по счету.

https://www.youtube.com/watch?v=KX8mLI_Jb84

Могут сработать субъективные факторы: если банк знаком новому ответственному сотруднику компании по предыдущему месту работы, то такой сотрудник может ссылаться на прежний опыт работы с этим банком.

И в письме в банк, приложенному к заявке об открытии счета, можно указать, что этот сотрудник, уже имевший опыт работы с банком (и в банке его тоже знают), порекомендовал руководству компании открыть счет именно в этом банке.

Оценивая кандидатуру клиента при открытии счета, банк формально руководствуется Инструкцией 28-И. Но на практике, как оказывается, больше внимания уделяет собственным проверкам. Директора компании могут проверить на судимость, криминал и обстоятельства работы в других компаниях.

«Говорящим» часто является юридический адрес компании. В нынешних условиях «многоместные» юридические адреса могут дать банку достаточные основания, чтобы отказывать в открытии счета. Строже стала проверка учредительных документов на правильность и грамотность оформления.

Кстати, именно неточности в документах часто становятся формальным основанием для отказа.

Заградотряды

Заградительная мера в виде требования предоставить какие-то невероятные документы при открытии счета перекликается с другой мерой, с помощью которой банки борются с клиентами, проводящими непонятные операции. Ведь для закрытия счета тоже нужны достаточные и даже скандальные основания.

Если их нет, то банки вводят на «непонятные» операции, по сути, заградительные (повышенные) комиссионные тарифы, да такие, что клиенту приходится отказываться от этих операций и переводить их в другой банк.

При этом требования закона соблюдены — закрытия счета не произошло, но на таких условиях особо не поработаешь.

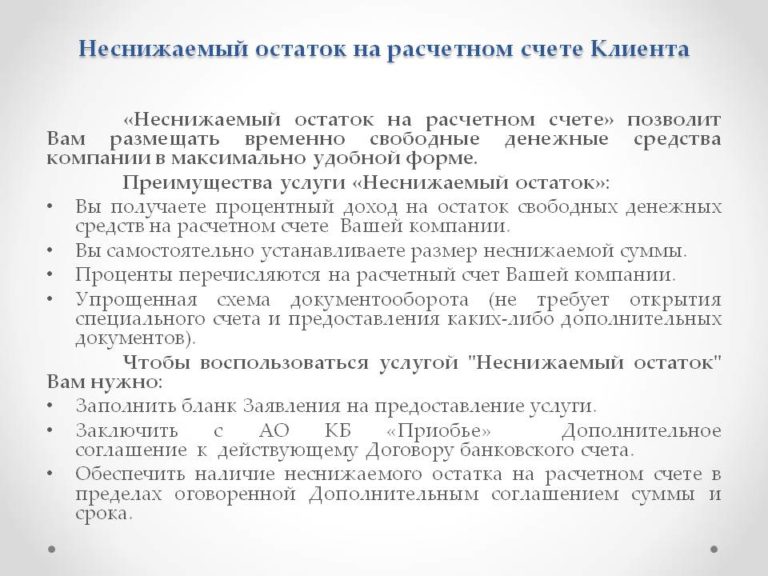

Профилактика счетов-пустышек

Банки не хотят заполучить клиента с нулевым счетом. Существует немало компаний, которым банковский счет нужен не для расчетов, а лишь для подтверждения статуса юридического лица. Для банка такие клиенты — обуза.

«Действительно, часто банки не хотят засорять свою базу потенциально мертвыми счетами, или счетами, по которым клиент платит только налоги, или «живыми» счетами без остатков, — поясняет замначальника управления развития отношений с клиентами Первого объединенного банка Олег Якименко. — Они создают нагрузку на операционистов, что влияет на качество обслуживания значимых клиентов».

Счет-пустышка раздражает банковских работников не только тем, что болтается без дела и засоряет базу данных, а по сугубо меркантильным причинам. Ведь плата за обслуживание счета является одним из источников дохода для банка.

Комиссия за ведение счета в год по рублевым счетам может составлять в среднем 10–12 тыс. рублей, по счетам в иностранной валюте — ориентировочно 400 условных единиц. При этом обычно банк не взимает плату за ведение счета при наличии нулевого остатка и отсутствии движения по счету в течение отчетного года.

То есть нулевые счета, счета без остатков не приносят банку искомых доходов.

Поэтому если есть подозрения, что клиент окажется расчетной пустышкой, то банк постарается подвести заявку клиента под формальные основания для отказа.

Нулевого баланса за пару предыдущих отчетных периодов бывает достаточно, чтобы банк заподозрил неладное.

Будущего обладателя нулевого счета банковские специалисты распознают также по незначительному и все снижающемуся обороту, нерегулярному графику работ, зависимости от заказчиков из неблагополучных отраслей.

Банк также не может брать комиссию, если на счета клиентов наложен арест компетентными органами. К тому же проверки со стороны компетентных органов отвлекают сотрудников банка от обязательной работы, проверяющие требуют выписки и выдержки их архивных документов…

Поэтому если в банке сочтут, что есть хоть что-то, вызывающее сомнения в клиенте, его деятельности и личности руководства, то банк может отказать в открытии счета, сославшись на спасительную Инструкцию 28-И или подкрепив отказ ссылками на 115-ФЗ.

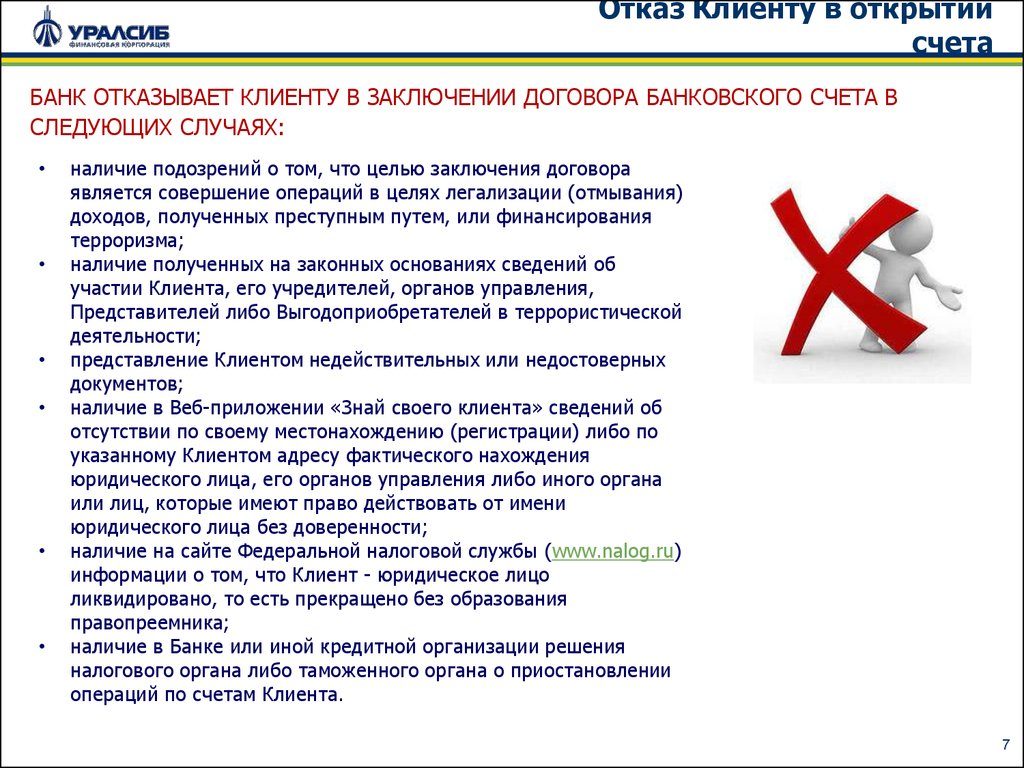

Юридические и надуманные основания для отказа в открытиИ счетов (вкладов)

1. Наличие информации о клиенте, желающем открыть счет в банке, в перечне террористов/экстремистов, предоставление недействительного паспорта, отсутствие юрлица по адресу местонахождения и т.п.

2. Наличие у банка информации о недостоверности идентификационных данных на основании доступа к различным федеральным базам.

3. Подозрение в открытии счета для проведения операций, не имеющих очевидного (для банка) экономического смысла.

4. Подозрение, что счет будущего клиента будет нулевым, «пустышкой».

5. Неоднократный отказ со стороны потенциального клиента предоставить запрашиваемую банком информацию/документы.

6. Непредоставление полного пакета документов, иное несоответствие клиента требованиям воздвигнутых банком бюрократических барьеров на пути к открытию счета.

7. Отсутствие у клиента правоспособности (дееспособности).

Под правоспособностью юридического лица подразумевают наличие у него гражданских прав, соответствующих целям деятельности, предусмотренным в его учредительных документах, и несение связанных с этой деятельностью обязанностей.

Правоспособность юридического лица возникает в момент его создания и прекращается в момент внесения записи о его исключении из единого государственного реестра юридических лиц или в момент истечения действия лицензии.

Источник: Гражданский кодекс РФ,Федеральный закон №115-ФЗ,

Инструкция Центрального банка России № 28-И

Нет, все понятно, но что конкретно?.

Банк не обязан детально объяснять несостоявшемуся клиенту причины отказа и вступать в дискуссии.

«Если клиент считает какое-либо решение необоснованным, он вправе потребовать от банка официальные документы по отказу с конкретной формулировкой, — говорит начальник управления по работе с клиентами коммерческого банка «Легион» Александр Приходько.

Но запрос не гарантирует получение ответа на него: формально, по федеральному закону, банк не обязан расшифровывать свое решение и рекомендовать «отказнику» какие-либо меры для улучшения ситуации. А значит, скорее всего, и не будет.

«Обосновывать и раскрывать клиенту причины своего решения и мотивировки мы не обязаны, сколько бы клиент ни старался и ни требовал.

А обязать банк по суду открыть счет некоему клиенту еще никому пока не удавалось, — откровенничает на условиях анонимности собеседник «БО2b», достаточно известный в банковской отрасли специалист.

— Инструкции, знаете ли, как раз и существуют для того, чтобы правильно, с умом, их обходить. Помню, какой «крови» стоило закрывать «нулевиков» и «висяков» без движения по счету в течение нескольких лет. Уж как мы только ни изворачивались!..»

А справка из оон есть?

Нередко банки вводят искусственные препятствия на пути к открытию счета. Весьма распространенной практикой является отказ в открытии счета на основании непредоставления полного набора документов.

При этом в перечень необходимых для открытия счета документов банк может внести порой довольно экзотические бумаги, получение которых потребует от клиента недюжинных усилий и сноровки, а то и просто невозможно.

Вот и основание для отказа в открытии счета.

https://www.youtube.com/watch?v=-H0d4hGachw

После появления инициатив FATF об отказе в открытии счета правозащитники апеллировали к Гражданскому кодексу, по которому отказ в открытии счета физическому лицу можно трактовать как нарушение прав человека.

Впрочем, не только человека.

Договор банковского счета является публичным договором, и отказ в открытии счета по причинам, не регламентированным законодательно, является нарушением ГК РФ, отмечает Татьяна Жаркова (КМБ Банк).

Робко, пока в единичных экземплярах, в суды поступают иски о признании незаконным отказа банка в открытии счета. Банкиров это настораживает. А отказникам дает надежду на то, что по достижении критической массы практика оспаривания негативных ответов банка обретет внятные законные и правоприменительные формы.

Что делать юридическому лицу для усиления своих позиций при открытии счета в банке

1. Проверить точность доказательств своей право- и дееспособности: учредительные документы юридического лица, свидетельство о регистрации. Если сомнения может вызвать личность руководителя — собрать максимально полный пакет документов, в том числе копию паспорта, свидетельство о браке, выписку из домовой книги, справку об отсутствии судимости и т.д.

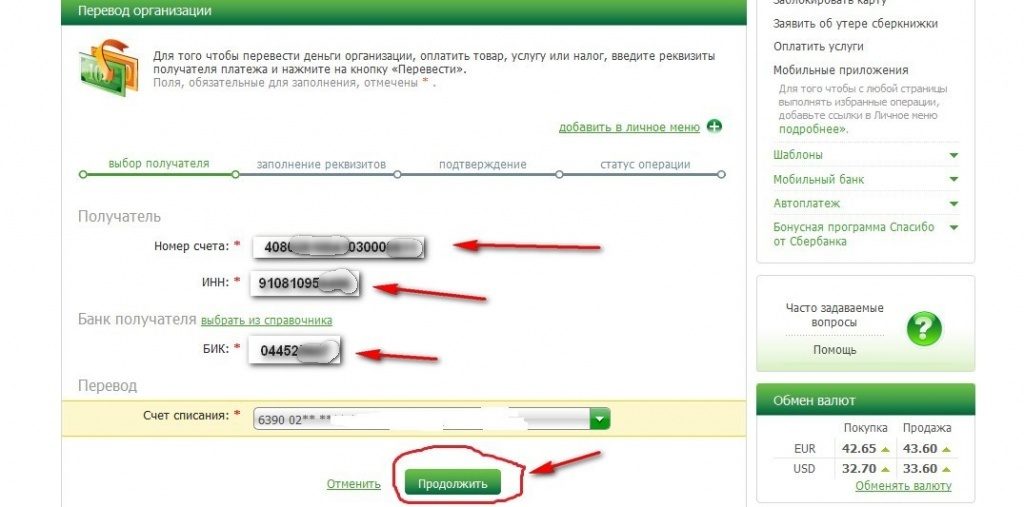

2. Проверить достоверность и точность предоставленных банку идентификационных данных — отказ в открытии счета может быть вызван разночтениями между данными заявки и сведениями из федеральных баз и других источников.

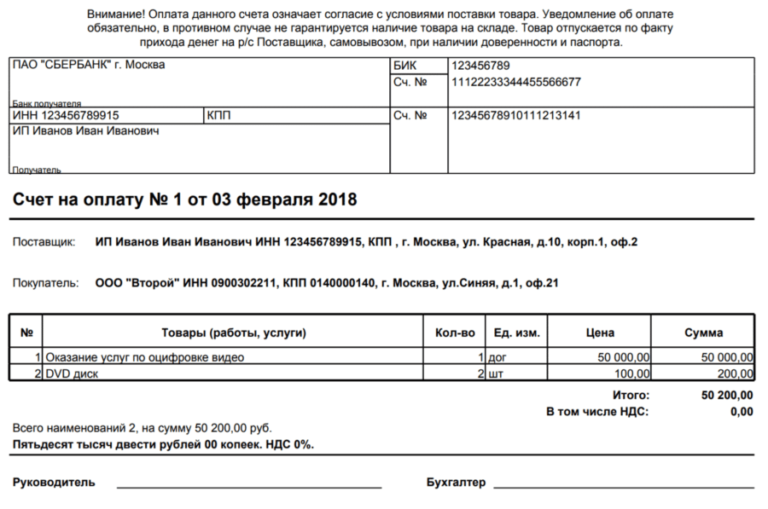

3. Максимально подробно разъяснить сотрудникам банка экономический смысл операций, которые компания собирается проводить по новому счету. Для этого лучше всего подойдет бизнес-план, копии контрактов.

4. На банковских форумах или в других открытых источниках постараться найти других «отказников» банка, постараться узнать позицию банка: как он объясняет причину отказа, насколько реально открыть счет после повторного запроса.

5. Найти рекомендателей из числа уважаемых предприятий или клиентов этого банка.

6. Предоставить в банк справки и выписки из других финансовых учреждений, в которых у компании уже открыты счета.

7. Предоставить банку выписку из своей кредитной истории или дать доступ к ней.

8. Заблаговременно выразить согласие на дополнительные предложения банка, например на возможность открыть карточный проект.

9. Подать заявку на открытие счета в несколько других банков — возможно, там повезет больше. Это не противозаконно.

10. В случае состоявшегося отказа обратиться в клиентский отдел отказавшего банка. Возможно, специалисты смогут неофициально порекомендовать другой банк, которому компания может быть интересна.

Источник: по данным опроса банкиров

Подковерная борьба

Говоря о случаях с отказами открывать счет, банки упирают на собственные риски, возможные убытки от «плохих» клиентов и репутационную составляющую. Клиенты жалуются на необоснованную придирчивость, медлительность рассмотрения заявки: «они нас полгода мурыжат, а нам работать надо!»

По словам несостоявшихся клиентов-отказников, особенно их расстраивают даже не заградительные тарифы (формально не отказали, но обслуживаться в банке на таких условиях заведомо невыгодно), и не формальные отказы (в этом случае хотя бы понятно, что делать: доказывать, что ты реален, обращаться снова и снова, показывать деятельность предприятия). Больше всего отказников добивает затяжное молчание банка в ответ на поданную заявку. Против отсутствующего отказа бороться трудно. А счет все равно не открыт.

Видео:Когда банк может отказать Вам в открытии расчетного счета?Скачать

Причины отказа в открытии расчетного счета юридического лица и ИП

В статье разберем основания, по которым банк может отказать в открытии расчетного счета ООО и ИП. Рассмотрим самые частые причины, а также узнаем, как исправить ситуацию. Мы расскажем, какие банки открывают счета без отказа, и дадим несколько рекомендаций.

Почему банки отказываются открывать счет ИП и юридическим лицам?

Отказ в открытии расчетного счета — нечастое явление для банков, но факты все же имеют место. Чаще всего запрет на открытие р/с получают индивидуальные предприниматели и юр. лица в форме ООО.

Чтобы разобраться в ситуации, нужно знать распространенные причины отказа и основания, которыми руководствуются банки в процессе принятия решения.

Банки могут отказать по причинам:

- Подозрительный адрес регистрации.

- «Неправильный» директор.

- Ошибки в документах.

- Сомнительная деятельность.

Рассмотрим основания для отказов более подробно.

Подозрительный адрес регистрации

Это наиболее частая причина, по которой банки отказывают в оформлении р/с. Если ваша организация отсутствует по юр. адресу, то вероятность отказа довольно высокая, поскольку банки со всей серьезностью относятся к несоответствию адресов. Служба безопасности тщательно проверяет достоверность данных о месте регистрации предприятий для выявления фирм-однодневок.

При наличии следующих факторов, вероятнее всего, последует отказ:

- Указанный в бумагах адрес реально не существует или принадлежит субъектам, которые не имеют права сдавать недвижимость в аренду (например, воинская часть).

- По адресу располагается сооружение незавершенного строительства.

- По одному адресу числится большое количество юр. лиц.

Во всех подозрительных случаях служба безопасности, как правило, выезжает по указанному адресу с целью проверки.

«Неправильный» директор

Случаи, когда одно и то же лицо выступает директором нескольких предприятий, бывают часто. Отказ в оформлении р/с следует, когда служба безопасности выявляет, что собственник или руководитель организации является директором в четырех и более компаниях.

https://www.youtube.com/watch?v=6ALrZynN83A

Кроме этого, сама личность директора может вызывать подозрения в банке, например, при наличии судимостей по экономическим статьям или по фактам привлечения к административной ответственности. Отказ возможен, если в банке есть сведения о финансовой неблагонадежности лица — наличие просроченных кредитов, большие задолженности и т. д.

Ошибки в документах

Различные проблемы с документами довольно часто бывают у всех клиентов банков. Самые распространенные из них:

- Предоставление неполного пакета документов.

- Отсутствие удостоверяющих бумаг у лиц, которые представляют интересы той или иной организации.

- Ошибки, неточности и несоответствия. Дополнительно — плохо видна печать либо ее забыли поставить.

Некоторые банки могут устанавливать индивидуальные требования к документам, в том числе и к тем, которые подаются дистанционно в виде скан-копий.

Сомнительная деятельность

В процессе проверки клиента у службы безопасности банка могут возникнуть подозрения, что р/с будет использоваться для отмывания средств, полученных незаконным путем. А это весомое основание для отказа.

Вторая причина — подозрение в финансировании терроризма.

Кроме этого, отказ возможен, если на счет планируется поступление денежных средств от деятельности, на которую у клиента нет прав или соответствующих разрешений.

Другие причины

К таким причинам можно отнести:

- Арест счета в другом банке.

- Неправильно оформленная доверенность на уполномоченное лицо.

- Компания находится в черном списке вследствие подозрительной активности или многократного открытия р/с.

- Решение налоговой о временном приостановлении транзакций по счетам.

- Задолженность нерезидентов перед компанией по международным контрактам с уже закрытыми паспортами сделок.

Как исправить ситуацию?

Прежде всего нужно узнать причину отказа. По телефону это делать бесполезно, поэтому нужно посетить отделение. Банки неохотно предоставляют такую информацию. Подкрепить свои требования о получении нужных сведений можно нормами ст. 846 ГК РФ (про обязанность банка заключать договоры) и ст. 446 ГК РФ (о праве обратиться в суд).

Узнав причину, реально найти и путь к решению проблемы. Если висит спорный вопрос с адресом, то вы можете перерегистрировать его или обратиться в другой банк. Если дело в документах, то исправить ошибки или некоторые неточности также не составит большого труда. При отсутствии некоторых бумаг их всегда можно донести.

При обращении в другой банк более основательно подготовьтесь к процедуре и устраните ошибки, которые стали причиной отказа при первом обращении, чтобы снова не получить отказ. Особенно это актуально, если выявленные нарушения и ошибки незначительные.

Обжалование через суд

Подача искового заявления в суд — это мера, использовать которую нужно в последнюю очередь, если все ваши доводы не убедили банк (или вы обращались как минимум в 2 — 3 банка, где также получили отказ). Писать заявление нужно в том случае, если вы уверены в своей правоте и не имеете за спиной серьезных нарушений.

Процесс судебного разбирательства, как правило, длительный и изматывающий, но в некоторых ситуациях без него не обойтись. Нередко суд становится на сторону банка, что связано с изменениями в законодательстве от 2014 года, которые дают право отказывать в открытии р/с ИП и организациям, имеющим сомнительную репутацию.

Рекомендации для бизнеса

Перед обращением в банк ознакомьтесь со всеми требованиями по открытию р/с и ответьте на вопрос, готовы ли вы выполнить их. Это касается пакета необходимых документов, правильности их заполнения, соответствия нормам закона и т. д. Узнайте, все ли в порядке с адресом регистрации вашей организации.

Нелишним будет подумать о деятельности вашей компании. Она законная или в ней есть «темные места»? Во втором случае вам могут отказать в регистрации, поэтому лучше обращаться в банк, который выдвигает минимальные требования к оформлению счета.

Почему Сбербанк отказывается открывать счет

Нередко бизнесмены, желающие открыть счет в Сбербанке, сталкиваются с отказом. Основные причины такого решения заключаются в следующем:

- Банк тщательно проверяет своих клиентов и позволяет себе высокий процент отказа, поскольку является самым крупным и популярным фин. учреждением страны.

- Банк ориентирован, прежде всего, на крупный бизнес, а по отзывам начинающих ИП, необъективность по отношению к представителям мелкого бизнеса имеет место.

- Банк не хочет портить свою репутацию и при малейших подозрениях в недобросовестности клиента сразу оглашает отказ.

Какой банк не откажет в открытии счета?

Ниже представлен список банков, которые практически со 100% вероятностью откроют вам р/с:

РКО в банке ТочкаБанк для предпринимателей.

https://www.youtube.com/watch?v=KwFZ6iby3OQ

от 0 р.Обслуживание

Перейти

РКО в Тинькофф БанкеОптимальный для бизнеса.

от 0 р.Обслуживание

Перейти

РКО в МодульбанкеЛучший для старта.

от 0 р.Обслуживание

Перейти

РКО в БКС Банке (Сфера)Есть бесплатный тариф

от 0 р.Обслуживание

Перейти

РКО в Эксперт БанкеВыгодные тарифы

от 0 р.Обслуживание

Перейти

РКО в ПромсвязьбанкеЕсть бесплатный тариф

от 0 р.обслуживание

Перейти

РКО в Локо-БанкеИндивидуальный подход

от 0 р.Обслуживание

Перейти

РКО в Восточном банке

от 490 р.Обслуживание

Перейти

Видео:12 причин отказа открыть расчетный счет (ИП/РФ)Скачать

Отказ банка в открытии счёта. Возможные причины

В России действует более 600 банковских организаций, каждая из которых, как правило, анонсирует возможность открытия и обслуживания расчетного счета для ООО или ИП.

Для заключения договора на расчетно-кассовые услуги представителям бизнеса приходится собрать немалое количество документов, многие из которых требуют нотариального удостоверения, и затратить существенное количество времени.

Неприятным сюрпризом для субъекта предпринимательства может стать отрицательное решение банка, отказывающего потенциальному клиенту в открытии расчетного счета – тем более что финансовые организации не оглашают причин и мотивов отказа. Статистика подтверждает, что за последний год количество отклоненных заявок на открытие счета в крупных кредитных организациях составило не менее 13-15%.

Чем недоволен банк?

Причин, вызывающих отказное решение по открытию счета ООО или ИП, достаточно много. Усугубили положение рекомендации Центрального Банка, который призвал более осторожно относиться к привлечению новых корпоративных клиентов.

Итак, основными мотивами отказа в банковском обслуживании можно считать:

- личность руководителя или учредителя компании;

- регистрация фирмы по адресу, входящему в категорию «массовых»;

- несоответствие требуемому пакету документов.

Неудачный выбор директора фирмы

Нередко один и тот же человек выступает в качестве формального руководителя в нескольких организациях.

Если при проверке предоставленных документов службой безопасности банка выявится, что учредитель или руководитель бизнеса директорствует более чем в трех компаниях – этот факт стопроцентно приведет к отказу в регистрации расчетного счета.

Помимо этого, личность руководителя тоже может вызвать недоверие у банковских клерков. Наличие судимостей (особенно по экономическим статьям) и привлечения к ответственности, финансовая неблагонадежность (плохая кредитная история с большим количеством непогашенных обязательств) – такие обстоятельства могут быть причиной отказа.

Имейте в виду: если единственный учредитель ООО одновременно заявлен в документах как руководитель и главный бухгалтер, то банк, скорее всего, откажет в открытии счета.

Адрес регистрации компании

Несмотря на отсутствие в актуальном законодательстве понятия «юридический адрес», банки крайне серьезно относятся к соответствию заявленного местоположения компании его фактическому пребыванию. Контролирующими органами ведутся «черные списки» адресов, которые фигурируют в учредительных документах ООО, но на самом деле не имеют никакого отношения к этим фирмам.

По таким адресам регистрируются чаще всего мошеннические предприятия, созданные для незаконного отмывания наличности. Банк откажет в открытии расчетного счета, если его служба безопасности обнаружит следующие признаки фирмы-однодневки:

- указанный в документах адрес реально не существует или принадлежит субъекту, не имеющему права сдавать в аренду/субаренду помещения (воинская часть, властные структуры);

- по адресу регистрации фирмы находится объект незавершенного строительства;

- большое число юридических лиц, зарегистрированное по одному адресу.

Перед тем, как одобрить открытие расчетного счета, банк обязательно проводит проверку – с выездом на адрес регистрации ООО или в телефонном режиме. Основанием для отказа в банковском обслуживании может стать и отсутствие заявителя по зафиксированному в документах адресу, и недействительный номер городского телефона, по которому не подтверждается расположение юридического лица.

Вывод: любые сомнения в идентификации будущего корпоративного клиента банк трактует как возможное мошенничество и отказывает таким заявителям в открытии счета.

Документы организации или ИП

Рассматривая вопрос об открытии расчетного счета, менеджер банка обязан тщательно проверить все представленные по перечню бумаги заявителя.

Малейшие помарки в учредительных документах, нечеткая печать (или ее отсутствие), неправильно составленная или незаверенная доверенность на представление интересов заявителя – любое из перечисленных нарушений может стать формальным основанием для вынесения отрицательного решения.

Важно! Банки могут предъявлять индивидуальные требования к предъявляемым копиям основных документов налогоплательщика – в том числе и при передаче в виде сканированных изображений. Чтобы предупредить получение отказа, лучше доверить процедуру снятия копий сотрудникам банка, даже если такая услуга является платной.

Законные основания для отказа

Гражданское законодательство допускает отказ в заключении договора на банковское обслуживание по следующим мотивам:

- недееспособность физического лица или неправоспособность ООО;

- наличие заблокированных по инициативе государственных органов расчетных счетов в других банках;

- невозможность осуществления банковских услуг.

Дееспособность и правоспособность

Правоспособность юридического лица удостоверяется наличием у него свидетельства о государственной регистрации и прочими учредительными документами. Отсутствие одного из них – веская причина отказа в банковском обслуживании.

https://www.youtube.com/watch?v=rxmG1N0eIr8

Банк однозначно откажет в открытии любого счета предпринимателю, если окажется, что ИП в судебном порядке признан недееспособным или не достиг совершеннолетия.

Арестован счет в банке

Блокировка расчетного счета ООО или ИП налоговыми органами может надолго затормозить функционирование бизнеса. Ранее существовала возможность открыть банковский счет в другом финансовом учреждении, однако с 2014 года такое право у субъектов предпринимательства отсутствует.

Если расчетный счет компании или ИП заблокирован по причине непредставления отчетности или недоимки по налогам, то банку запрещено принимать заявления и открывать новые счета у проштрафившихся налогоплательщиков.

Отказ по причинам, связанных с банком

Препятствовать открытию расчетных счетов могут обстоятельства, связанные с самим финансовым учреждением. Это могут быть:

- наложенные регулятором санкции, запрещающие банку привлекать новых корпоративных клиентов;

- банк не имеет технических и кадровых возможностей для обеспечения обслуживания расчетных счетов;

- в лицензии банка отсутствует разрешение на открытие и ведение расчетных счетов ООО и ИП.

Подозрения банка и спорные ситуации при отказах

Отказ в регистрации банковского счета по неявным причинам может быть связан тем, что финансовое учреждение стремится «перестраховаться» и не допустить нарушения федерального законодательства в части противодействия коррупции и отмывания незаконных денег. Подозрение в незаконности действий ООО или ИП могут вызвать следующие факторы:

- уставный фонд ООО сформирован в минимальном размере и не внесен при регистрации;

- субъекту предпринимательства ранее отказывалось в открытии банковских счетов или счета закрывались по инициативе финансовых организаций;

- организация внесена в перечень компаний, содействующих терроризму и экстремизму;

- на протяжении длительного периода ООО не представляет бухгалтерскую и налоговую отчетность в фискальные органы или сдает нулевые отчеты.

Если банк, осуществляя проверку будущего клиента, обнаружит один или несколько признаков неблагонадежности ООО или ИП, он вправе отказать в открытии расчетного счета.

В свою очередь, предприниматель или руководитель компании имеет право опротестовать в судебном процессе решение банка, и заставить финансовую организацию заключить договор банковского обслуживания.

Однако двойственные расплывчатые формулировки в законе 115-ФЗ и отсутствие четких правил, допускающих запрет на открытие счетов, позволяют судам принимать решения в пользу банков, отказывающим в расчетном обслуживании без конкретных причин.

Видео:Почему банк может отказать в открытии расчетного счета ИП и юридического лицаСкачать

Банк отказал в открытии расчетного счета: что можно сделать

Вы зарегистрировали ИП (или открыли ООО), испытали на себе все трудности общения с чиновниками и теперь готовы праздновать победу. Остался лишь небольшой штрих – открыть в банке расчётный счёт. Вы подаёте заявление, но неожиданно приходит отказ. Почему это случилось и как теперь быть?

Основные причины отказа

Чтобы разработать план дальнейших действий, нужно понимать, по каким причинам банки отказываются открывать счёт.

Дело в том, что кредитным организациям тоже живётся несладко. В банки регулярно приходят с проверками сотрудники надзирающих органов, цель которых – вовремя выявить «левых» клиентов.

Количество обращающихся с различными заявлениями фирм-однодневок, явных мошенников или сторонников теневых схем очень велико. Едва ли не с каждым вторым клиентом что-то нечисто, поэтому банки и пытаются обезопасить себя.

На что в первую очередь обращают внимание сотрудники отдела финансового мониторинга?

Неполадки с юридическим адресом

Это основная причина, по которой банки отказывают в открытии расчётного счёта. Если фирма отсутствует по юридическому адресу, указанному в учредительных документах, отказ практически гарантирован.

Банковские служащие очень серьёзно относятся к этому фактору. Служба безопасности всегда проверяет достоверность сведений об адресе и сверяет «де-юре» с «де-факто».

Даже появившиеся у неё сомнения относительно места нахождения фирмы (пусть и не подтверждённые железными доказательствами) могут стать поводом для отказа.

https://www.youtube.com/watch?v=nrcSvEYQJGE

Важный совет предпринимателям: не тратьте своё время, даже на простые рутинные задачи, которые можно делегировать. Перекладывайте их на фрилансеров «Исполню.ру».

Гарантия качественной работы в срок или возврат средств. Цены даже на разработку сайтов начинаются от 500 рублей.

По этой причине, кстати, никогда не стоит покупать юридический адрес.

Налоговую таким образом ещё можно обмануть, а вот кредитные организации – вряд ли.

Отказать могут и в случае, если по указанному адресу зарегистрированы другие юридические лица. Торговый центр – одно дело, а подозрительный неказистый «офисятник» — другое.

Налоговая служба даже составила список адресов массовой регистрации, который регулярно обновляется. Найти этот список можно на официальном сайте ФНС (https://service.nalog.ru/addrfind.do).

Если адрес вашей фирмы там есть – вы в зоне риска.

Проблемы с документами

Если предыдущий пункт был актуален только для юридических лиц, то «бумажные неполадки» — вечная проблема как организаций, так и ИП.

- Во-первых, предприниматели часто забывают приложить к заявлению об открытии счёта тот или иной документ. Обязательных бумаг действительно много – это и учредительные документы, и свидетельство о государственной регистрации, и копии различных актов о внесении изменений…

- Во-вторых, банк отказывает в открытии расчётного счёта тем ООО (и другим юр. лицам), у представителей которых нет удостоверяющих документов. К таким документам относятся те, которые подтверждают полномочия руководителя на подачу заявления об открытии счёта, на оформление банковской карточки и право распоряжения счётом.

- Наконец, в бумагах могут быть формальные ошибки, неточности и несоответствия. Мелочь, но досадная.

«Бумажные» проблемы считаются несерьёзными, и банк наверняка сообщит вам, что именно нужно исправить или донести.

Дополнительные причины

Принимая решение об открытии счёта, банк проводит комплексный финансовый мониторинг заявителя. При этом учитываются несколько факторов.

- Наличие компании в «чёрном списке». Туда попадают юр. лица и предприниматели, которые многократно открывают расчётные счета или проявляют иную подозрительную активность.

- Связь компании с лицами или организациями, внесёнными в список экстремистов и террористов.

- Наличие задолженности нерезидентов перед фирмой по международным контрактам, по которым были закрыты паспорта сделок.

- Наличие решения налогового органа о временном приостановлении операций по счетам клиента, открытым ранее.

Кроме того, Центробанк обращает внимание на четыре фактора, которые считаются основными признаками фирм-однодневок:

- уставной капитал фирмы утверждён в минимально допустимом размере (например, 10 тыс. рублей для ООО);

- организация зарегистрирована по недействительному паспорту;

- не представляется отчётность в ФНС;

- есть только один учредитель.

В отдельности каждый из этих пунктов не может служить основанием для отказа банка в открытии расчётного счёта юридическому лицу – поводом становится совокупность хотя бы двух из них. Однако некоторые кредитные организации игнорируют этот принцип. Чтобы перестраховаться, они присылают отказ даже при наличии одного из признаков. Это неправомерная практика, но она существует.

Как действовать?

задача предпринимателя – узнать причину отказа. Теоретически служащие должны проинформировать вас по этому поводу, на практике же они делают это не всегда. Нередко приходится выслушивать казённую фразу «банк оставляет за собой право не разглашать подобную информацию».

Выяснять что-то по телефону в таких случаях бесполезно, лучше приехать в отделение лично и потребовать объяснений у старшего менеджера. Просто так он не сдастся, поэтому проявите твёрдость и упорство.

Апеллируйте к статье 846 Гражданского кодекса (согласно которому банк обязан заключить договор по требованию клиента), к статье 445 (она указывает на право клиента обратиться в суд, если банк уклоняется от заключения договора), требуйте аудиенции у высшего руководства и вообще ведите себя самым вредным образом.

По итогам беседы руководитель должен понять, что вы можете создать ему серьёзные проблемы. Если это до него дойдёт, он в конце концов даст вам ответ.

https://www.youtube.com/watch?v=nOZGqq9RvBs

Узнав причину, вы увидите решение:

- если проблема в некорректном юридическом адресе, можно либо перерегистрироваться по другому адресу, либо просто пойти в другой банк;

- если дело в документах, нужно будет позвонить знакомому юристу и вместе с ним исправить спорные моменты или формальные неточности;

- если у службы безопасности возникли сомнения касательно места нахождения фирмы – можно предоставить договор аренды или взять у собственника помещения гарантийное письмо;

- и т. д.

Вам нужно понять, что делать, дабы избежать повторного отказа в открытии расчётного счёта в этом или другом банке. Это очень важный момент.

Если нарушения незначительны и клерки без проблем объясняют вам, что не так, логично будет исправить все неясности и снова обратиться с заявлением об открытии счёта в ту же кредитную организацию. Если же пришлось добывать информацию с боем, лучше пойти в другой банк. Вы уже будете знать свои прошлые ошибки, и в следующий раз вам вряд ли откажут.

Дополнительные рекомендации

Прежде чем идти в тот же или другой банк, тщательно подготовьтесь. Лучше потратить пару часов на принятие превентивных мер, чем снова получить отказ. Список самых важных действий выглядит примерно так:

- проверьте на сайте ФНС список адресов массовой регистрации и убедитесь, что вашего юр. адреса там нет (а если ваша фирма всё же попала в этот перечень, подготовьте договор аренды, гарантийное письмо и любые другие документальные доказательства);

- позвоните в выбранный вами банк и уточните порядок подачи документов (некоторые кредитные организации устанавливают свой список бумаг и требуют дополнительные акты);

- тщательно проверьте, полный ли комплект документов вы собрали, каждая ли из бумаг актуальна.

В банк лучше всего приходить самому. В крайнем случае можно отправить представителя (снабдив его документами, подтверждающими полномочия на открытие счёта), но не стоит оставлять заявку на сайте банка. Процент подтверждения онлайн-заявок обычно не слишком велик. Разумеется, при заполнении заявления и сопутствующих актов указывайте только достоверные и актуальные данные.

Следуйте этим рекомендациям, и вероятность повторного отказа банка в открытии расчётного счёта существенно уменьшится.

Претензионный порядок и обжалование через суд

Если отдел финансового мониторинга и служба безопасности остаются неумолимы, вы можете подать претензию (жалобу). Отправить её можно по двум направлениям:

- в несговорчивый банк;

- в ЦБ России.

Лучше всего поступить следующим образом. Отправьте сперва жалобу в банк, а затем (спустя 2-3 дня) напишите претензию в ЦБ.

В этой претензии пожалуйтесь на преступное бездействие банка и отсутствие с его стороны вменяемой (и вообще какой бы то ни было) реакции на вашу жалобу.

Это заставит служащих зашевелиться и что-то предпринять. Претензию в ЦБ, кстати, можно подать через официальный сайт этого ведомства.

Обращение в суд – это крайняя мера. Применять её стоит только в совсем безнадёжных случаях.

Если вы обошли уже несколько банков, привели все данные фирмы в соответствие с законом, снова получили отказ, но при этом твёрдо уверены в своей правоте и не числите за собой никаких правовых грехов – подавайте исковое заявление. Отстаивать в суде своё право на открытие счёта муторно и долго, но эта возможность дана законом всем гражданам и юр. лицам.

Исковое заявление следует подавать в арбитражный суд вашего региона. Учтите, что суд вряд ли встанет на вашу сторону.

Дело в том, что новые поправки, внесённые в законодательство в 2014 году, дают банкам право отказывать в открытии расчётного счёта «сомнительным» ИП и компаниям.

Право признать лицо «сомнительным» тоже полностью принадлежит банкам, и большинство из них трактует это понятие в самом широком смысле. Но есть шанс, что вам повезёт. Надежда умирает последней.

Бизнесмен против системы

Кредитные организации – это не мелкие контрагенты. Все риски просчитываются в глубинах отдела финансового мониторинга, а решения по заявкам в значительной степени принимаются компьютерными программами. Бороться с этой системой сложно и затратно. Поэтому и действовать следует изначально с учётом рекомендаций, перечисленных выше.

https://www.youtube.com/watch?v=T9BgI1UgKmc

По возможности не позволяйте «банкирам» выдать вам отказ в открытии расчётного счёта без объяснения причин. Всегда выясняйте причины. Если вы не определите, в чём ошибка, добиться своего будет непросто. И ни в коем случае не опускайте руки. Даже если отказ приходит за отказом, подавайте новые заявки, обращайтесь в новые банки. Рано или поздно всё получится.

📽️ Видео

Отказ в регистрации ИП. Почему отказали в ИП. Отказали в открытии ИП что делать?Скачать

Отказ в открытии ИП (ИП/РФ)Скачать

115-ФЗ, отмывание преступных денег, блокировка счетов в банках!Скачать

Обжалование отказа банка в совершении денежной операции или в открытии счетаСкачать

КАК ЗАКРЫТЬ ВСЕ СВОИ СЧЕТА ВО ВСЕХ БАНКАХ. ПОЧЕМУ ОНИ НИКАК НЕ ЗАКРЫВАЮТСЯ. СОПРОТИВЛЕНИЕ БАНКОВ.Скачать

БАНКИ БЛОКИРУЮТ СЧЕТА. Когда банк отказывается открывать и обслуживать счёт ИП.Скачать

Отказ в открытии банковского счета за рубежом. Что делать?Скачать

Сбербанк. Отказ о открытии счета.Скачать

Что делать если заблокировали счет по 115 ФЗ. Как спасти свои деньги от банкаСкачать

Если Интерактивброкер отказал в открытии счета, что делать?Скачать

Что спрашивают банки при открытии расчетного счетаСкачать

Уведомлять ли налоговую о счёте в грузинском банке. И что за это может бытьСкачать

Банк заблокировал расчетный счет | Инструкция по разблокировке | 115-ФЗСкачать

Банк заблокировал счет. Что делать?Скачать

Что может случиться, если не закрыть банковскую карту, которая больше не нужнаСкачать

115-ФЗ. Как открыть расчетный счет в Банке, соблюдая правила. Университет бизнеса.Скачать

Как правильно закрыть счет в банке?Скачать