Термин «График платежей» включает набор условий, в соответствии с которыми заемщик вносит плату за кредит.

В его рамки включены даты, суммы, сроки, прочие условия, которые действуют в процессе перевода денег за пользование финансами банковской структуры. Он может носить ежедневный, еженедельный, ежемесячный характер или произвольную форму.

В него обязательно включена форма передачи средств – наличностью, безналичным переводом, в кассу, посредством депозита.

Составление документа осуществляется в форме таблицы и считается предварительным. Бумага не может считаться самостоятельной, а выступает в качестве приложения к определенному соглашению. Например, к договору купли-реализации, аренды, кредитования.

График способствует подтверждению обязательств, возникших у одного субъекта перед второй стороной. Задача – зафиксировать факт их наличия в письменной форме.

Несмотря на простую роль, документ является значительным, поскольку способствует не только фиксированию периодов и точных дат выплат, но и обеспечивает сторонам сделки безоговорочную дисциплину.

Так, посредством графика за исполнителем закрепляется обязательство по своевременному предоставлению товаров и услуг, в то время как заказчик обязуется обеспечить им своевременную выплату.

Зачастую применение документа происходит в случаях, когда по договору подразумевается прохождение крупных сумм средств, которые проблематично выплатить за раз. Рассрочка, оформленная в виде таблицы, способствует оперативному решению проблемы.

- Требования к оформлению

- Образец графика платежей по разным обязательствам

- Основные пункты графика платежей

- Нормативная регламентация и регулирование

- График платежей. Образец и бланк 2021 года

- Что такое «график платежей»

- Зачем нужен график платежей

- Плюсы графиков платежей

- Когда его делать

- Каким он может быть

- Допустимо ли изменять график по ходу дела

- Нужно ли отслеживать оплату

- Что будет, если нарушить график

- Как сделать документ

- Особенности оформления

- Кто должен подписать

- Образец графика платежей

- График постепенного погашения кредита

- Что включает в себя график погашения?

- Виды графиков погашения кредита

- Преимущества и недостатки обоих видов

- Графики погашения инвестиционных кредитов

- График платежей по ипотеке в Сбербанке

- Таблица платежей по ипотеке

- Санкции за нарушение графика платежей

- Ипотека в Сбербанке: как погасить аннуитетный платёж?

- Как избежать нарушения графика платежей?

- Ипотека и странный график платежей

- Как составить график платежей. Образец графика платежей

- Используйте пошаговые руководства:

- Требования к графику платежей

- График платежей в системе планирования

- Каким должен быть идеальный график платежей

- График платежей по кредиту. Что это такое?

- Аннуитетный график погашения кредита

- Дифференцированный график платежей (классическая схема погашения)

- Ежеквартальная уплата процентов

- График платежей по кредиту. Образец

- Возможные нюансы

- 📽️ Видео

Требования к оформлению

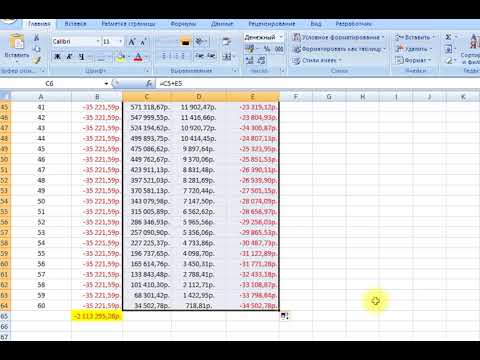

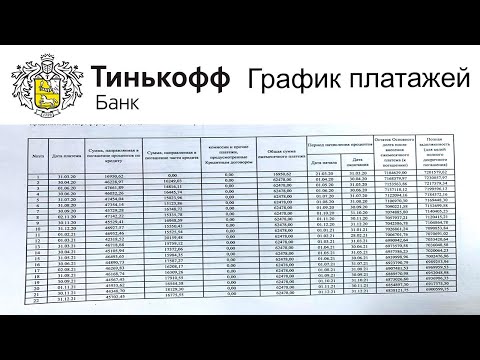

График платежей по ссуде — вид документации, оформленный как таблица, в котором прослеживаются все предстоящие платежи. Традиционно выступает в качестве приложения к договору и выдается банком в адрес клиента под роспись. В таблице присутствуют столбцы:

- дата, в которую последует предстоящий платеж (именно к ней необходимо рассчитаться по всем обязательствам);

- сумма, вносимая клиентом, отраженная в рублевой или иностранной валюте;

- двойной столбец объединенного типа, в котором сумма подразумевает погашение процентов и выплату основной долговой части;

- оставшаяся величина по основному «телу» долга –суммарный показатель задолженности перед финансово-кредитным институтом;

- сумма к досрочному погашению (присутствует не всегда), ведь клиент имеет право на досрочное погашение кредита, предупредив об этом банк за месяц, здесь отображается полный размер средств, которые необходимо перечислить компании в целях разбирательства с долгом.

Посредством документа клиент всегда может знать, какую сумму ему нужно выплатить, чтобы спланировать собственные финансы. Зачастую описание платежных действий не является точным, и это связано с несколькими практическими аспектами.

- Дата выплаты может приходиться на день, который не является рабочим. В такой ситуации средства должны поступить не позже, нежели в следующий рабочий день после указанной даты внесения выплаты.

- Последняя сумма носит лишь корректирующий характер, т. е. может отличаться от той, которая отмечена в рамках графика. Дело в том, что размеры платежей нередко округляются в целях удобства проводимых расчетов. Более того, в последнюю выплату входят проценты за дни, которые могли прибавиться в связи с праздниками и выходными.

Если клиенту удается возместить часть долгового обязательства в досрочном порядке, график подлежит пересмотру. Традиционно изменениям подлежит величина ежемесячных выплат, но может и сокращаться срок обязательства.

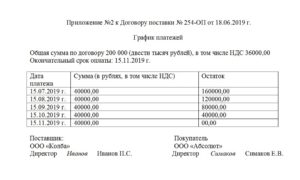

Образец графика платежей по разным обязательствам

Оформление документации осуществляется в произвольном порядке, поскольку унифицированный образец отсутствует. Но если на предприятии имеется собственный разработанный шаблон, можно использовать непосредственно его форму.

https://www.youtube.com/watch?v=2rCMQzY9-xo

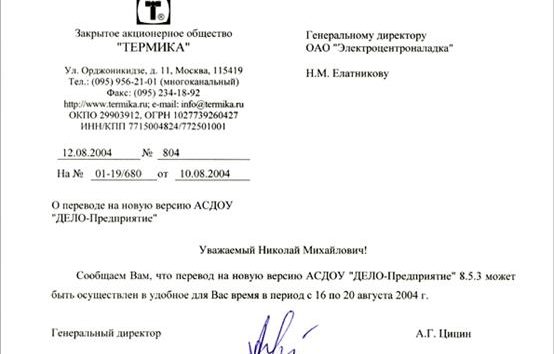

Как и формат, процедура оформления может быть абсолютно свободной. Это свидетельствует лишь о том, что график может быть нарисован от руки или напечатан в электронном варианте, но во второй ситуации потребуется услуга распечатки. Для создания подойдет классический белый лист или бланк, содержащий фирменные реквизиты и логотип.

Документы для скачивания (бесплатно)

Графику платежей, который выступает в качестве вспомогательного приложения к контракту, необходимо присвоить индивидуальный номер. Сведения заносятся в учетный журнал, точнее, туда же, куда и поступают данные о договорах.

Создание бумаги производится в двух одинаковых вариантах, один из них подлежит передаче заказчику и покупателю, второй – исполнителю. Формирование документа происходит крайне внимательно и обязательно с учетом интересов всех сторон. Затем необходимо тщательно пересмотреть его на предмет учета тонкостей соглашения.

Представители договорных отношений должны подписать документ с обеих сторон. Подписи ставятся директорами компаний и лицами, которые временно обеспечивают исполнение их обязательств. Об этом также должно присутствовать соответствующее документальное подтверждение.

Подписи лиц будут выступать в качестве свидетельств того, что документ является согласованным и полностью подлежит исполнению. Если говорить о печати, то она крайне необходима только в той ситуации, при которой условие по применению является обязательным в рамках правовых актов предприятий.

Основные пункты графика платежей

- В верхней части документа проставляется его номер, который зависит от очередности предоставления приложений к соглашению. Также необходимо внести указание на договор и отметить его номер, дату составления.

- Дата формирования графика. Можно предоставить сведения о компаниях, между которыми произошло оформление отношений, а также предоставить их реквизиты.

- Переход к базовому разделу. Сначала происходит внесение первой суммы, а затем указывается окончательный срок погашения долгового обязательства.

- Далее — в качестве таблицы, содержащей сведения о датах совершения платежей, размерах, остатках долгового обязательства.

При необходимости вы вправе внести в эту сводку и прочие столбики, строки, которые подходят для ситуации.

- После окончательного заполнения и согласования графика необходимо обеспечить его заверение посредством подписей представителей сторон, а затем поставить штамп.

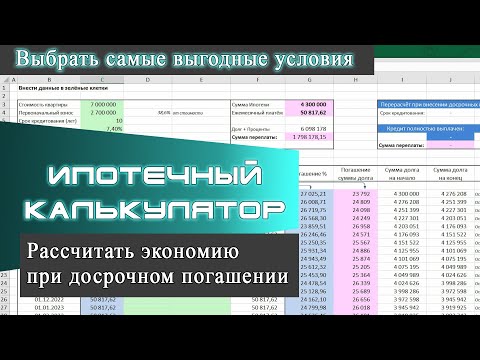

Нормы касаются всевозможных заключаемых договоров – займа, поставки, дебиторской задолженности, налогов, кредитов и так далее. Можно составить документ в графическом редакторе EXCEL.

Его преимущество состоит в том, что система автоматически подсчитывает основные уравнения по суммам, все, что требуется – задать необходимые формулы.

Нормативная регламентация и регулирование

Нормативные моменты в отношении документа представлены в большом разнообразии. Организации, составляющие договоры, заключающие между собой отношения, руководствуются нормами и законами на различных уровнях:

- федеральные (во внимание принимается федеральное законодательство, постановления, акты, издания, приказы со стороны президента и местных регулирующих структур);

- региональные (используются нормы закона, который применяется в рамках регионов);

- локальные (собственные разработанные образцы и документы, прочие бумаги).

Таким образом, график платежей представляет важный документ, которым руководствуется большое количество организаций.

В процессе заполнения необходимо соблюдать ряд требований, что позволит избежать не только ошибочных сведений, но и проблем с действующим законодательством.

Грамотный подход к оформлению взаимоотношений гарантирует большое количество преимуществ.

https://www.youtube.com/watch?v=oI3xMJw_8H4

Инструкция по расчету кредита в Excel — ниже.

Рекомендуем другие статьи по теме

Видео:Аннуитентный платеж. График в ExcelСкачать

График платежей. Образец и бланк 2021 года

Графики платежей сегодня используются во многих сферах бизнеса и предпринимательской деятельности. Чаще всего это, конечно, погашение задолженностей в банковских кредитных учреждениях. Однако и между организациями таким графики составляются не так уж и редко.

Что такое «график платежей»

Под термином «график платежей» скрываются даты, условия, суммы, которые заказчик или покупатель должен перевести исполнителю или поставщику за предоставленные услуги или выполненные работы.

ФАЙЛЫ

Скачать пустой бланк графика платежей .docСкачать образец графика платежей .doc

График платежей может быть ежедневным, еженедельным, ежемесячным или произвольным. В нем обязательно оговаривается форма передачи денежных средств: посредством «налички» из рук в руки, через безналичные переводы, путем внесения в кассу, на депозит и т.д. График всегда составляется в виде таблицы и носит предварительный характер.

Как следует из самой сути документа – он не является самостоятельным бланком, а служит приложением к какому-либо договору: купли-продажи, аренды, займы и т.д. График подтверждает обязательства, возникшие у одного субъекта договорных отношений перед вторым, фиксируя их в письменном виде.

Зачем нужен график платежей

Роль документа довольно проста и при этом значительна: он не только фиксирует периоды и точные даты проплат, но и дисциплинирует стороны.

Исполнителя заставляет вовремя поставлять товары или услуги, заказчика – также своевременно их оплачивать.

Кроме того, часто график применяется в случаях, когда по договору проходят достаточно крупные денежные суммы, которые трудно выплатить единовременно. Рассрочка, оформляемая в виде графика платежей, позволяет решить эту проблему.

Плюсы графиков платежей

Графики платежей хороши тем, что они дают наглядную картину о суммах, которые должны быть оплачены по договору. То есть никаких скрытых комиссий, дополнительных взносов, пени, и т.п. непредвиденных и неприятных сюрпризов при оплате по грамотно составленному графику платежей не будет.

Когда его делать

График оформляется после того, как договор между сторонами будет подписан. Информация о наличии графика и порядке его исполнения обязательно должна быть отражена в договоре в числе прочих его условий.

Каким он может быть

График платежей может быть строго установленным или гибким.

В первом случае, даты прописываются в том порядке, который удобен обеим сторонам договора, согласовываются, утверждаются между ними, но любое отклонение от графика автоматически приводит к штрафным санкциям, которые также заранее указываются в договоре.

Во втором случае – график зависит от поставок или предоставления услуг, то есть в течение определенного срока после того, как товар придет или услуга будет выполнена, деньги должны быть проплачены.

Допустимо ли изменять график по ходу дела

В случае, если заказчик или покупатель по каким-то обстоятельствам не успевает в нужное время провести оплату, почти всегда он может договориться о редактировании графика с исполнителем или поставщиком.

Это будет наиболее правильный и честный способ решения возникшей проблемы, который даст возможность избежать конфликтов и спорных ситуаций, доходящих порой до судебной инстанции.

Нужно ли отслеживать оплату

При заключении договора в организациях с обеих сторон назначаются лица, которые несут ответственность за его исполнение.

Точно также эти же самые сотрудники должны следить за тем, чтобы график платежей выполнялся в полном объеме и своевременно. Кроме того, за исполнением графика платежей обычно следят специалисты отдела бухгалтерии.

Такой подход позволяет избежать просрочек и проконтролировать, чтобы условия договора в этом пункте не нарушались.

Что будет, если нарушить график

За нарушение графика платежей могут последовать вполне конкретные санкции, которые обязательно должны быть упомянуты в договоре.

https://www.youtube.com/watch?v=zHQlast5tHQ

Без упоминания их применение будет неправомерно. В первую очередь это, конечно, пени и штрафы. Кроме того, при систематическом нарушении графика, договор может быть расторгнут в одностороннем порядке (в том числе и по суду).

Как сделать документ

График платежей делается в произвольном виде, поскольку унифицированного его образца на сегодняшний день нет. Однако, если на предприятии, представитель которого делает документ, есть свой шаблон, утвержденный в его учетной политике, использовать нужно именно его.

Особенности оформления

Как и формат документа, его оформление может быть свободным. Это обозначает то, что график можно нарисовать от руки или напечатать на компьютере, правда во втором случае его нужно будет обязательно распечатать. Для графика подойдет обычный лист бумаги или бланк с фирменными реквизитами и логотипом компании.

Графику, как дополнительному приложению к договору, следует присвоить отдельный номер. Информацию о нем надо занести в специальный учетный журнал, туда же, куда вносятся сведения обо всех заключенных договорах и приложениях к ним.

Делается документ в двух абсолютно одинаковых экземплярах, один из которых передается заказчику или покупателю, а второй остается у исполнителя.

Формировать график надо крайне внимательно, учитывая интересы обеих сторон и тщательно просчитывая все тонкости условий договора. Следует помнить о том, что если вдруг возникнет ситуация с задержкой оплаты, этот документ может стать частью доказательной базы, причем как с одной, так и с другой стороны.

Кто должен подписать

График должен быть подписан представителями с обеих сторон договорных отношений. Подписи должны поставить директора предприятий или лица, временно исполняющие их обязанности (о чем должно быть документальное подтверждение).

Их автографы будут свидетельствовать о том, что график согласован между ними и обязателен к исполнению.

Что касается печати, то ее следует проставлять только в том случае, если условие о ее использовании есть в нормативно-правовых актах организаций.

Образец графика платежей

Видео:Как рассчитывается ежемесячный платеж, проценты банку и сумма погашения основного долга?Скачать

График постепенного погашения кредита

При заключении договора о кредитовании с банком необходимо обращать внимание не только на процентную ставку по кредиту и срок погашения, но и на такой важный аспект, как график погашения кредита.

Причин тому несколько, а основные из них следующие: во-первых, именно в графике прописывается реальная сумма переплаты по кредиту (вместе со всеми комиссиями и услугами страхования), во-вторых, возможно, дата расчета, которая указана в графике, будет заемщику просто неудобна (например, внести платеж нужно до 20 числа, а заработная плата перечисляется лишь 25).

Второй аспект кажется незначительным, но на деле может привести к просрочке, а, как следствие, и к испорченной кредитной истории, которую в дальнейшем не так-то просто исправить. Поэтому важно подробно рассмотреть элементы и виды кредитного графика.

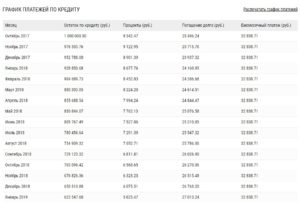

Что включает в себя график погашения?

Рассмотрим типовую структуру графика (большинство банков придерживается именно такой):

По условиям графика, заемщик взял 30000 рублей в кредит на год под 10% годовых. Сумму кредита можно увидеть по графе «Задолженность по кредиту» в первый месяц. Переплата за все время пользования кредитом составила 1649 рублей – это можно увидеть по графе «Проценты по кредиту» в строке «Итого». Ежемесячная выплата – 2637.

48 рублей (указано в последнем столбике). Эта сумма образуется путем сложения значений «Погашение кредита» и «Проценты по кредиту» по каждой строке – нетрудно заметить, что значения слагаемых изменяются от месяца к месяцу, но сумма ежемесячного платежа при этом остается прежней.

Именно такой схемы придерживаются практически все банки – клиент сначала выплачивается проценты по пользованию кредитом и только потом основную сумму задолженности.

Возможны и схемы со льготным периодом, когда клиент выплачивает первые несколько периодов исключительно проценты без части основного займа – это распространено при инвестиционном кредитовании (о котором можно прочитать в этой статье — http://utmagazine.ru/posts/7514-investicionnyy-kredit).

Есть также полностью нулевой столбик «Комиссии». Включением этого столбика банки, очевидно, пытаются показать клиенту, что никаких лишних средств с него взиматься не будет.

Виды графиков погашения кредита

Различают два вида кредитных графиков:

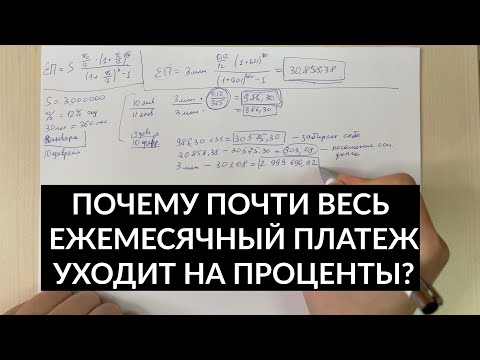

- Аннуитетный график предполагает, что ежемесячная сумма платежа по кредиту клиента будет оставаться неизменной. Именно такой ее «видит» клиент – банк же «видит», что клиент сначала погашает проценты по кредиту, а уже затем приступает к его «телу». В нашем примере, который приводился выше, использовалась именно аннуитетная методика. Рассчитать ежемесячный платеж по аннуитетному кредиту можно по следующей формуле:

Уточним, что x – это искомая сумма, S – это первоначальная сумма заемных средств, P – это процент, начисляемый за период, а N – количество месяцев для погашения.

https://www.youtube.com/watch?v=LrRkZNH-B70

Рассчитать процентную составляющую конкретного платежа можно с помощью гораздо более простой формулы:

где S – это остаток задолженности на период, а P – годовая ставка.

- Стандартный график предполагает тенденцию к уменьшению суммы ежемесячного платежа со стороны клиента. Банк разбивает величину заемных средств на равные доли, а уменьшается размер платежа клиента за счет того, что снижается общая сумма задолженности, а вслед за ней и абсолютная сумма процентов. Тот пример графика, который приводился в начале статьи, при стандартном исчислении выглядел бы следующим образом:

Проценты по кредиту имеют тенденцию к уменьшению в той же пропорции, что и основная сумма задолженности. При этом переплата в абсолютном значении остается прежней.

Преимущества и недостатки обоих видов

Аннуитетная схема считается более предпочтительной по двум причинам: клиенту не приходится выплачивать внушительного размера суммы первые несколько месяцев и клиенту проще контролировать выплаты и вести бюджет.

Первая причина незначительна, если кредит является краткосрочным, однако, имеет большое значение, если срок кредита составляет более 5 лет – в этом случае в первые несколько месяцев придется платить большую часть процентов.

Вторая причина из области быта: клиенту проще запомнить размер ежемесячного платежа, если он одинаков – в противном случае придется постоянно ходить с кредитным договором или ожидать ответа специалиста по горячей линии.

Недостаток аннуитетной схемы один, но он, безусловно, важен. Банки, кредитующие клиентов таким образом, категорически не приветствуют досрочное погашения кредита, а если клиент настаивает, пересчет процентов не производят. То есть сэкономить при наличии возможности заплатить раньше не получится.

Недостатками стандартной методики являются сложность контроля сумм ежемесячных платежей и большой размер выплат первые несколько месяцев, а достоинством – возможность перерасчета при досрочном погашении.

Графики погашения инвестиционных кредитов

Инвестиционные кредиты погашаются несколько иным способом, чем обычные. Отличаются инвестиционные кредиты, прежде всего, долгосрочностью и очень высокими процентами, поэтому заемщик заинтересован в досрочном погашении.

Выделяют также три способа погашения инвестиционных кредитов:

Чтобы стала понятна разница, сразу введем пример:

Предприятие берет 60000 долларов на 5 лет под 40% годовых. Какими будут графики при всех трех системах?

- Воздушный шар. Эта система предполагает внесение фиксированного платежа (в нашем случае – ежегодного), который определен условиями договора между заемщиком и кредитором, а не условиями кредита. Например, если стороны условились на выплату в 7000 долларов + проценты, график погашения будет таким:

Недостаток такой схемы заметен невооруженным взглядом: на последний период приходится солидная часть непогашенных основных заемных средств, поэтому заключительный платеж получается вдвое или втрое больший, чем предыдущие.

- Амортизационное погашение. При такой схеме вся сумма основного долга равномерно распределяется на время кредитования, и, как результат, огромного остатка в заключительный период не остается. График погашения выглядит следующим образом:

Примерное равенство сумм ежемесячных платежей – не единственное преимущество такой схемы. Из графика видно, что при тех же условиях заемщик экономит 20000 долларов на процентах, что составляет треть от суммы основного займа.

- Кредит со льготным периодом предлагается не всеми кредиторами и чаще всего подается как акция. Суть его заключается в том, что заемщик первые несколько периодов имеет право платит только проценты, а основную сумму задолженности начать погашать уже тогда, когда предприятие, для становления которого и брался кредит, окрепло в своей рыночной нише. Если по тому же примеру кредитор дает заемщику два льготных периода, график выплат кредита будет выглядеть следующим образом:

Заметно, что в этом случае заемщик переплачивает больше всего, однако, он избавлен от необходимости вносить крупные платежи в первые периоды, что может положительно сказаться на финансовой устойчивости предприятия или проекта.

К слову, пример предполагает амортизационную систему (то есть погашение основного долга равными траншами) после окончания действия льготного периода, но это не единственный вариант – возможны и способы расчета, когда величина траншей по основному долгу возрастает от периода к периоду или устанавливается произвольно по договоренности между заемщиком и кредитором.

Видео:График платежей в строительстве.Скачать

График платежей по ипотеке в Сбербанке

Большая часть ипотечных кредитов оплачивается по аннуитетной схеме. Сумма основного долга и проценты за пользование денежными средствами складываются и делятся на равные ежемесячные взносы. График платежей по ипотеке в Сбербанке является неотъемлемой частью кредитного договора. Задержка платежа может стать причиной штрафных санкций.

Таблица платежей по ипотеке

В графике платежей указывается следующая информация:

- ФИО заёмщика;

- Номер договора;

- Дата фактического предоставления денежных средств;

- Дата составления графика;

- Время внесения ипотечных платежей;

- Остаток основного долга;

- Сумма выплаченных процентов и тела кредита.

При частичном досрочном погашении ипотеки график платежей по ипотеке в Сбербанке может быть пересмотрен. Если заёмщик подал заявление на реструктуризацию долга, то таблица платежей также подлежит изменению. Новый график составляется менеджером банка. Если заёмщик потерял график платежей, то он может узнать сумму ежемесячного взноса следующими способами:

- Личный визит в офис Сбербанка (не забудьте взять паспорт);

- Звонок в службу технической поддержки;

- Запрос через систему Сбербанк Онлайн;

- Получение данных через информационные терминалы Сбербанка.

В редких случаях финансовые расчёты производятся с ошибками. Клиент Сбербанка может сделать самостоятельные вычисления, воспользовавшись математической формулой, которая есть на сайте финансовой организации.

Санкции за нарушение графика платежей

Размер ипотечных портфелей российских банков равен 6 триллионам рублей. Объём просроченных кредитов в общей массе выданных ссуд составляет порядка 4-5%. Высокий уровень платёжной дисциплины связан с наличием залогового обеспечения, которое может быть изъято на основании судебного решения.

https://www.youtube.com/watch?v=E5xJfxbCbQI

Несвоевременная оплата ипотеки может происходить по разным причинам. Некоторые заёмщики теряют работу и иные источники дохода. Кто-то попадает в больницу или становится инвалидом. Согласно банковской классификации выделяют следующие виды просрочки:

- до 30 дней;

- до 90 дней;

- свыше 90 дней.

Просрочка длительностью 2-3 дня не влечёт наложение штрафа. Банк в автоматическом режиме посылает соответствующую информацию в БКИ (бюро кредитных историй). Если небольшие задержки платежей носят систематический характер, то кредитная история получает статус «негативной». Длительная просрочка (от 30 до 90 дней) станет причиной штрафных санкций (от 0,1% от суммы займа в день).

Клиент, отказывающийся идти на контакт со Сбербанком в течение 90 дней, должен готовиться к судебному процессу. Юристы банка составят исковое заявление, в котором будут содержаться требования о взыскании суммы займа, процентов и судебных издержек. Также в бумаге указывается просьба о наложении ареста на залоговую квартиру.

Специалисты Сбербанка всегда открыты к диалогу (даже в ходе судебных разбирательств). Клиенту, нарушившему график платежей по ипотеке в Сбербанке, не стоит избегать общения с банковскими работниками. Судебные процессы связаны с большими материальными и временными издержками, поэтому Сбербанк часто идёт на реструктуризацию долга и соглашается на отсрочку платежа.

Ипотека в Сбербанке: как погасить аннуитетный платёж?

Существуют следующие способы погашения ипотечного кредита:

- Автоматическое списание средств с зарплатной карты. Заёмщик должен подписать соответствующее поручение и направить его в бухгалтерию предприятия. Также ему следует отнести в Сбербанк заявление, которое будет являться основанием для перечисления денег на ипотечный счёт;

- Списание денег с дебетовой карты Сбербанка. Требует однократного оформления специального поручения;

- Перечисление денежных средств с текущего или депозитного счёта. Если у клиента открыт счёт в Сбербанке, то ему нужно написать заявление о списании денег в счёт погашения ипотечной ссуды. Допускается перечисление средств со счетов, открытых в сторонних банках (в этом случае человеку придётся оплатить комиссионные издержки);

- Наличный платёж в кассу Сбербанка.

Пользователи, зарегистрированные в системе Сбербанк Онлайн, смогут перечислять взносы в дистанционном режиме. Обладатели смартфонов могут воспользоваться Мобильным банком для зачисления средств на счёт.

Если клиент заключил договор с кредитным учреждением об удалённом банковском обслуживании, то он может совершать финансовые транзакции при помощи банкомата или информационно-платёжного терминала (устройство должно быть снабжено депозитным модулем и специальным купюроприёмным аппаратом).

Банковские квитанции необходимо хранить до полного погашения договора займа. Когда ипотека будет оплачена, клиенту Сбербанка следует взять справку об отсутствие задолженности. Этот документ станет гарантией того, что финансовая организация не будет начислять взносы, не указанные в графике платежей по ипотеке в Сбербанке.

Как избежать нарушения графика платежей?

Своевременное внесение платежей требует определённой финансовой дисциплины. Если заёмщик страдает забывчивостью, то ему следует воспользоваться электронным органайзером, который будет напоминать о необходимости внесения денежных средств. Крупный кредит увеличивает расходную часть домашнего бюджета, поэтому заёмщику придётся осваивать азы финансового планирования.

В первую очередь необходимо сократить лишние расходы. Семье, взявшей ипотечный заём, придётся отказаться от потребительских кредитов, спонтанного шопинга, дорогих ресторанов и покупки предметов роскоши.

Желательно полностью отказаться от спиртного, фаст-фуда и сигарет (данные товары стоят достаточно дорого в годовом исчислении).

Возможно, придётся отказаться от дорогих заграничных курортов и купить путёвку на местную базу отдыха.

https://www.youtube.com/watch?v=d60B7kMzamc

Ипотечному заёмщику следует задуматься не только о снижении расходов, но и об увеличении доходов домашнего хозяйства. Можно устроиться на вторую работу или купить активы, генерирующие прибыль. Составьте опись имущества семьи, и продайте всё лишнее. Сформируйте финансовые резервы, которые помогут пережить трудные времена.

Ипотека и странный график платежей

Видео:Как составить платежный календарь в ExcelСкачать

Как составить график платежей. Образец графика платежей

Стоит ли говорить, что о благополучии компании деловые партнеры судят по ее способности вовремя расплачиваться по счетам. Обеспечить платежеспособность можно, следуя графику платежей. Смотрите, как его правильно составить. А также возьмите за основу образец графика платежей.

Используйте пошаговые руководства:

Деловая репутация – самый дорогой актив бизнесмена – долго приобретается пунктуальностью выполнения обязательств и легко теряется при нарушении договоренностей. График платежей поможет обеспечить эту пунктуальность.

Требования к графику платежей

В первую очередь график платежей должен быть удобным в использовании, а это значит:

- понятным и легко читаемым;

- составляться по возможности быстро и автоматизировано;

- давать всю необходимую информацию.

Эти требования просты и понятны: вряд ли можно считать эффективным решением график оплат на неделю, который формируется вручную целый рабочий день. Так же как и график с переизбытком информации, которую расшифровывают на специально собранном полуторачасовом совещании.

Правильно составленный график демонстрирует риски появления кассовых разрывов в ближайшее время. А также отвечает на вопрос, какой перечень поручений на оплату отдать сегодня для исполнения бухгалтеру по расчетному счету.

График платежей в системе планирования

Вообще говоря, самым общим графиком платежей является план движения денежных средств на год. В нем учитываются все поступления и расходы, о возникновении которых в будущем есть все основания полагать на момент планирования.

Это самый первый, стратегический уровень обеспечения платежеспособности.

Если расходы за год, к примеру, в полтора раза превышают ожидаемую выручку, то уже на этом этапе понятно, что без привлечения внешнего финансирования платежеспособность обеспечить не получится.

Год – это относительно длительный период, в течение которого ситуация может довольно значительно измениться, поэтому без более оперативной корректировки не обойтись. Следующим уровнем будет план движения денежных средств на месяц. Он уже учитывает все конкретные обстоятельства, которые сложились в данный момент:

- предстоящие объемы поставок сырья, материалов, товаров;

- объем дебиторской задолженности на данный момент и ее качество;

- сроки оплаты поставщикам как по уже полученным партиям, так и по предстоящим к получению в ближайшее время;

- ожидаемые продажи с учетом самой актуальной информации об активных и потенциальных клиентах (см также, как составить прогноз продаж в Excel).

Правильно составленный график демонстрирует риски появления кассовых разрывов в ближайшее время.

Каким должен быть идеальный график платежей

График платежей является самой оперативной и гибкой частью структуры планов предприятия. Он содержит информацию о конкретных получателях платежей, суммах, сроках и форме расчетов. Его оптимальный горизонт планирования составляет две недели. Именно такой срок позволяет принимать упреждающие, а не запоздалые решения и в то же время оперативно подстраиваться под конкретные обстоятельства.

В рамках оперативного графика срок платежа может при необходимости переноситься с одного дня на другой. Итогом этой ежедневной работы по планированию становится перечень платежей на текущий день.

При этом отложенные по тем или иным причинам оплаты должны осуществляться в другие дни, тогда ни один платеж не будет пропущен, а общий двухнедельный план будет выполнен.

Регулярно, один раз в неделю график необходимо корректировать, получая, таким образом, всегда актуальную картину платежей на две недели вперед.

https://www.youtube.com/watch?v=AbrQ8R71IBg

Кроме непосредственно параметров платежей необходимо учесть внутреннюю структуру предприятия. Это актуально не только для крупных предприятий со сложной юридической организацией бизнеса.

Вне зависимости от размеров часто возникает потребность в разделении денежных потоков разных направлений бизнеса. Настолько же часто приходится переводить средства из одного направления в другое.

Подобные особенности внутренних взаиморасчетов должны быть отражены в актуальном графике платежей.

Видео:График платежей в Excel к бюджету в MS Project 2016Скачать

График платежей по кредиту. Что это такое?

График платежей по кредиту является, пожалуй, самой информативной частью кредитного договора, которая даёт представление обо всех основных параметрах потребительского кредита.

Именно его заёмщик должен постоянно держать «под рукой», чтобы своевременно внести платежи в счёт погашения, то есть выполнить взятые на себя обязательства перед кредитором.

Рассмотрим, что он из себя представляет, и какая от него польза заёмщику до и после получения кредита.

График платежей по кредиту – это документ, в котором в виде таблицы представлены все предстоящие платежи по кредиту. Он обычно оформляется в качестве приложения к кредитному договору, являясь его неотъемлемой частью, и выдаётся каждому заемщику под подпись. Собственноручно подписанный документ будет свидетельствовать о том, что клиент с ним ознакомлен и возражений не имеет.

Закон № 353-ФЗ «О потребительском кредите (займе)» (ст.7 п.

15) выставляет кредитору однозначное требование, что при заключении кредитного договора, тот обязан предоставить заемщику информацию о суммах и датах платежей по договору кредита (займа) с указанием отдельно сумм, направляемых на погашение основного долга, и сумм, направляемых на погашение процентов, а также общей суммы выплат заемщика в течение срока действия договора кредита, определенной исходя из условий договора потребительского кредита, действующих на дату его заключения. Вся эта словесная конструкция (приведена с сокращениями) и является, согласно закону, графиком платежей (далее – ГП) по договору потребительского кредита (займа).

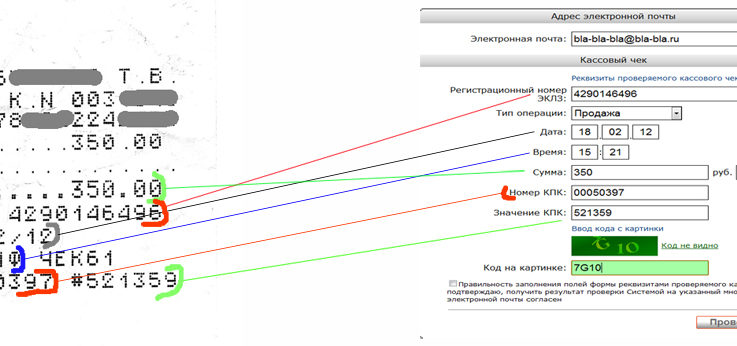

Закон не определяет форму предоставления данных в ГП, он лишь требует предоставления вышеназванных данных. Тем не менее для удобства ГП в большинстве случаев составляют в форме таблицы, состоящей из следующих столбцов (их формулировка может незначительно меняться):

1. Порядковый номер платежа. В графике будет ровно столько строк, сколько периодов платежей он предусматривает. Например, если кредит взят сроком на 2 года, а период платежей равен 1 месяц, то платежей будет 24.

2. Дата платежа по кредиту (расчётная). В этот день банк в соответствии с договором списывает с расчётного счёта заёмщика сумму, требуемую для погашения текущего платежа.

Обратите внимание – заёмщик должен заранее позаботиться о наличии необходимой суммы на своём расчётном счёте, которую банк потом переведёт посредством внутренних бухгалтерских проводок на ссудный счёт.

Если деньги задержались в пути и не поступили на счет в указанную в графике дату, очередной платеж будет считаться просроченным.

3. Погашение основного долга – часть основного долга (тела кредита) в составе вносимой суммы платежа.

4. Погашение процентов – сумма причитающихся к уплате процентов за соответствующий период платежа.

5. Размер ежемесячных кредитных комиссий, если они предусмотрены кредитным соглашением.

6. Общая сумма платежа для погашения – та сумма, которую клиент должен внести на свой счёт в банке (включает в себя три предыдущих пункта).

7. Остаток задолженности по кредиту – показывает остаток по основному долгу после совершения обязательного платежа.

С образцом ГП вы можете ознакомиться далее.

Некоторые банки по своему усмотрению дополняют ГП еще одним столбцом – сумма к досрочному погашению (это нечастая практика).

Она показывает тот размер денежных средств, которые должен будет внести заемщик, если у него появится желание досрочно полностью закрыть свои обязательства перед банком.

Лучше не рассчитывать на указанную сумму досрочного погашения, а уточнить её заранее у сотрудников банка.

https://www.youtube.com/watch?v=Liww9bEmq6s

ГП даёт заёмщику очень ценную информацию как в процессе погашения займа, так и перед его получением.

В частности, из графика платежей можно узнать общую переплату по кредиту, а это один из важнейших показателей, по которому можно сравнивать кредитные предложения в различных банках.

Для этих целей, правда, была придумана полная стоимость кредита (ПСК), в расчёт которой входит и ГП. Но ПСК не настолько очевидный показатель, как переплата, поэтому для многих она является одним из важнейших критериев выбора.

Другие важные показатели: сумма ежемесячного платежа и дата его внесения. Целесообразно, чтобы дата платежа приходилась на день после получения заработной платы.

На этапе заключения кредитного договора банки могут предложит заёмщику выбрать желаемую дату платежа, соответственно график платежей будет выстраиваться исходя из нее.

Некоторые банки дают возможность эту дату изменить за дополнительную комиссию.

Сумма ежемесячного погашения позволит заранее прикинуть кредитную нагрузку и решить, не будет ли такой платёж слишком обременительным для заёмщика. Величина текущего платежа может напрямую зависеть от применяемой схемы погашения кредита: аннуитетной или дифференцированной. Наиболее часто применяется аннуитетная схема.

Аннуитетный график погашения кредита

Такой способ погашения кредита характеризуется равнозначностью платежей в каждом расчетном периоде. Достигается это за счет перераспределения сумм тела кредита и процентов. Соответственно, итоговая сумма платежа не будет меняться вплоть до последнего платежа.

Единственное изменение, которое можно наблюдать в подобном графике – процент соотношения основного долга и процентных платежей. В первые месяцы львиная доля ежемесячного платежа будет уходить на уплату процентов и только к концу срока заемщик начнет существенно гасить основную задолженность.

Этот способ погашения удобен в психологическом плане – должнику не нужно постоянно запоминать или уточнять сумму, которую он должен внести в счет погашения.

К тому же за счет одинаковых платежей кредитная нагрузка становится одинаковой в отличие от дифференцированного графика погашения или классической схемы гашения (см. ниже), когда первые платежи могут быть непомерно высокими.

Но за такое удобство приходится расплачиваться более весомой переплатой.

Аннуитетная схема не так выгодна (по сравнению с дифференцированной схемой) для желающих досрочно расплатиться по своим долгам, поскольку во второй половине срока заемщик платит практически одно только тело кредита, а огромная доля процентов уже выплачена им наперед. Но в любом случае, досрочное погашение – это самый выгодный способ закрыть свою задолженность перед банком.

Дифференцированный график платежей (классическая схема погашения)

Подразумевает уменьшение итоговой суммы платежей из периода в период. ГП такого плана подразумевает разделение тела кредита на равные части, каждая из которых ежемесячно гасится. Проценты, начисленные на остаток долга, будут снижаться из месяца в месяц, поскольку база для начисления равномерно уменьшается. В таком графике изменения не затрагивают лишь сумму по уплате основного долга.

Дифференцированная схема характеризуется меньшей переплатой за весь срок кредитования и более удобна в плане досрочного гашения.

Но она не подойдет тем заемщикам, доходов которых недостаточно для внесения первых платежей.

Ведь в процессе рассмотрения кредитной заявки расчет платежеспособности производится как раз в отношении этих самых первых платежей, разительно отличающихся от сумм к уплате во второй половине срока кредитования.

Более подробно с аннуитетным и дифференцированным графиком погашения кредита вы можете ознакомиться в этой статье.

Ежеквартальная уплата процентов

Такая схема погашения сильно напоминает классическую. С той только разницей, что процентные платежи взимаются раз в квартал. Основной долг здесь также разбит на равноценные, ежемесячно погашающиеся, части. Проценты тоже начисляются ежемесячно и в зависимости от остатка по основному долгу. Вот только предъявляются они к уплате ежеквартально.

https://www.youtube.com/watch?v=w_z9bvl5o2g

График в этом случае меняется только в том расчетном периоде, в котором должник будет уплачивать проценты по кредиту. Все остальное время сумма будет неизменной.

Подобные графики погашения по кредиту применяются в основном в отношении юридических лиц.

График платежей по кредиту. Образец

Образец графика платежей по кредиту на примере Сбербанка представлен ниже.

Желающие могут скачать чистый бланк этого документа.

Скачать (DOC, 36KB)

Возможные нюансы

График погашения может меняться в зависимости от календаря выходных и праздничных дней.

Если очередная плановая дата гашения выпадает на такой нерабочий день, то срок уплаты переносится на первый рабочий день, следующий за ним.

В этом случае лучше вносить платеж заблаговременно, чтобы не оказаться в рядах просрочников. Но некоторые банки принимают во внимание и выходные, и праздники, составляя график погашения с их учетом.

Последний платеж графика считается корректирующим и включает в себя оставшуюся часть основного долга и начисленные проценты за последний период.

Если в ходе исполнения обязательств перед банком имели место случаи округления платежа (это делается для удобства расчётов) или необходимо учесть проценты за те дни, которые могли прибавиться из-за выходных или праздничных дней в даты погашения, то последняя сумма, подлежащая уплате, может отличаться от той, которая указана в графике.

Если в ходе исполнения обязательств по кредитному договору должник желает произвести частичное досрочное погашение, график платежей в обязательном порядке подлежит пересмотру. Уменьшится в нем либо ежемесячная сумма, либо количество расчетных периодов (по договоренности банка с заёмщиком).

В соответствии с законом № 353-ФЗ «О потребительском кредите», кредитор обязан в этом случае произвести перерасчёт суммы основного долга и процентов за фактический срок использования заёмных средств в течение 5 (пяти) календарных дней со дня его уведомления, и вручить заемщику обновлённый ГП.

Еще раз подчеркнём, что знакомство с графиком платежей – важное мероприятие, которым не стоит пренебрегать. Ведь он даёт очень важную информацию, анализ которой необходим как для получения, так и для погашения займа.

📽️ Видео

Ипотека и странный график платежейСкачать

Как посмотреть график платежей по кредиту и ипотеке в Сбербанк ОнлайнСкачать

Аннуитетный график или равными долями? Какой лучше?Скачать

Плановые платежи: как контролировать и вести график платежей в Битрикс24Скачать

#УСБФЛ Создать график платежейСкачать

Будь ХИТРЕЕ любого банка. Экономия на процентах. Досрочные платежи. ЧДП. Калькулятор в Excel.Скачать

Построение графиков платежей в ExcelСкачать

дифференцированный платеж график в ExcelСкачать

Какой график платежей в Тинькофф Банке? Как узнать?Скачать

График платежей и ссылки на оплату в Битрикс24Скачать

Кредитный калькулятор в Excel с графиком платежейСкачать

График платежей в Битрикс24Скачать

Как самостоятельно посмотреть график платежей в приложении МТС БанкСкачать

Кредитный калькулятор. График аннуитетных платежейСкачать

Планируем график платежей через периодические счета в Битрикс.CRM. Настройка. Нюансы. Особенности.Скачать